每日經濟新聞 2019-01-04 22:14:42

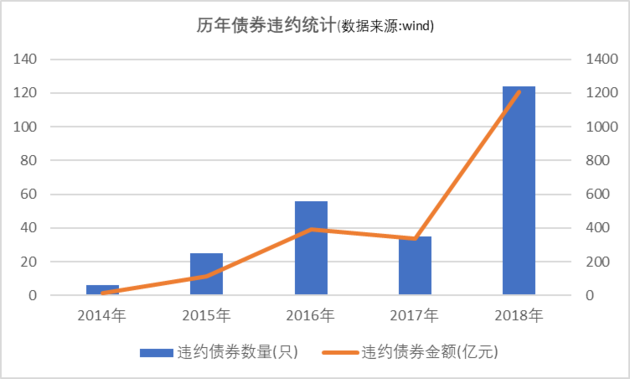

回首2018年,留給債市投資者的一定有此起彼伏的債券違約事件。123只違約債券、1198.51億元的違約金額,也給2018年的中國債券市場烙印了難以磨滅的印記。《每日經濟新聞》記者注意到,在金額方面,1198.51億元比之前四年的總和859.85億元,還要多出39.39%。

每經記者 冷輝 每經編輯 廖丹

回首2018年,留給債市投資者的一定有此起彼伏的債券違約事件。

123只違約債券、1198.51億元的違約金額,也給2018年的中國債券市場烙印了難以磨滅的印記。《每日經濟新聞》記者注意到,在數量方面,123只違約債券的數量比之前四年(即2014年~2017年)的總和122只還多;金額方面,1198.51億元比之前四年的總和859.85億元,還要多出39.39%。

光大證券首席固定收益分析師張旭認為,2018年新增違約發行人42個,發行主體以民企為主,并且流動資金緊張是引發民企違約的共性之一。流動資產不足以償付當期的日常經營支出以及短期債務的到期償付,引發企業出現經營困難或者債務危機。而導致企業流動資金緊張的原因,既有宏觀融資環境變化引發的沖擊,也有企業自身對流動資金管理不善所引發的負面影響。

Wind數據顯示,2017年,債券違約數量和金額為35只、337.49億元;2018年跳升至123只、1198.51億元,違約數量和金額均同比增加了超2.5倍。

從2014年債券市場第一只違約的超日債算起,至今已經走過了近五個年頭,迄今已有245只債券違約,違約金額合計2058.36億元。Wind數據顯示,2014年到2017年四年間,共有122只債券違約,違約金額合計859.85億元。

而2018年債市違約的數據就超過了此前四年的總和,以規模來計算,2018年的債券違約金額,占到了2014年至今累計違約金額2058.36億元的近六成。

據中金公司固定收益研究團隊分析,歷史來看2018年債券違約總量創新高。2018年以來金融去杠桿引發信用收縮,違約數量激增,新增違約發行人家數、違約債券數量和違約金額與此前的2016年歷史高點相比都是2倍以上的規模,與歷史以來信用債市場違約總量比,占比均達60%左右。

中金公司分析,2018年截至12月27日,違約主體中民企占比超九成,違約率顯著高于國企。2018年非國企債券實質違約的新增違約發行人共37家,違約債券數量為103只,總違約債券本金金額1072億,占全市場違約的9成以上。而2018年違約集中于非國企,與非國企再融資渠道相對狹窄,更易受到金融嚴監管背景下再融資渠道收緊的影響有關,同時今年的很多違約案例也暴露出民企普遍存在的公司治理和內控環節偏弱的問題。

此外中金公司認為,2018年以來新增的違約發行人行業共性主要是現金流不佳、過去幾年杠桿快速提升、對非標和債券的融資依賴強、2018年遭遇了明顯的融資渠道收緊。在再融資收緊的環境下,沒有哪個行業是絕對安全的。

這一點與光大證券首席固定收益分析師張旭的觀點也較為一致。張旭分析,根據對過往的統計,債券違約并沒有明顯的行業特征、亦無明顯的區域特征,違約具有多發性和不確定性。

張旭也認為,涉及違約的債券發行主體以民企居多,國企違約相對較少。截止2018年末,違約的101個主體中民企占比83.17%。國企違約主體在2015、2016、2018年出現,累計有17家。2018年債券違約的另一個特點是,上市公司違約數量激增,歷史上共有18家上市公司發生債券違約事件,而其中14家公司違約事件集中于2018年爆發。

2018年債市違約的慘狀,讓不少債券投資人心驚膽戰。展望2019年,債市的趨勢如何?是否還會有一個又一個的債券違約“驚雷”在等待著投資人行差踏錯,2019的債市會對投資人好一點嗎?

根據中金公司的測算,2019年全部非金融類信用債總到期量將超過6萬億,相比2018年5.34萬億元的總到期量增加10%~15%左右。從付息金額來看,2019年內信用債實際付息金額相比2017年、2018年還會更高,另外還有約1.9萬億債券將進入回售期。

民生證券研究院執行副院長李鋒認為,展望2019年,寬信用仍為主線。信用違約或常態化,2018年之前我國債券市場違約率較低,流動性輪動和等級輪動基本有效且發生時間較為同步。進入2018年,隨著《資管新規》出臺,對于非標與影子銀行的管控,中國債券市場“保剛兌”的壓力加大,負面及違約事件頻發。

李鋒表示,盡管信用違約或趨于常態化,但市場對于違約的認知應當更加趨于理性,債務收縮及結構性去杠桿背景下的違約事件有助于市場出清,并對于企業形成警示作用,提高自身造血能力,合理運用杠桿;同時,以“定向”寬信用為契機,加大對于高新產業的支持力度,也有助于市場“換血”,調整經濟結構,長期來講有助于債市乃至經濟體系良性循環。

海通證券首席經濟學家姜超認為,2018年三季度以來監管層緩解信用風險的政策,包括增加基礎貨幣、提升風險偏好、降低信用利差,央行出臺政策直接降低信用風險溢價,如通過支持專業機構出售信用風險緩釋工具、擔保增信等方式支持民企債券融資。

姜超表示,2018年利率債表現明顯好于信用債,但展望2019,利率債收益率下行趨勢不變,但空間縮窄,信用債機會更為明確,一是信用風險緩解下中低等級信用債的交易性機會;二是中高等級信用債的套息價值和跟隨利率債上漲的資本利得收益。

(封面圖片來源:攝圖網)

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP