每日經濟新聞 2019-03-25 22:29:05

每經記者 袁園 每經實習編輯 易啟江

圖片來源:攝圖網

隨著中國人保和中國太保年報的發布,財險“老三家”——平安財險、人保財險、太保財險的2018年業績數據也浮出水面。

作為財險業的領頭羊,地位之超然自不必提。縱觀近十年的財險變化,無論各大派系如何競爭,老三家的市場份額和保費收入都穩居行業之首,地位巋然不動。

而3月7日,9天7個漲停板的中國人保A股被中信證券研究部首次做出“賣出”評級,引發市場巨震。

那么,2018年“老三家”的業績究竟如何呢?在業務發展和戰略布局上,又體現出了哪些新的特點?《每日經濟新聞》記者對三家年報進行了詳細的梳理,并從保費收入、業務結構變化等方面進行一一解讀。

銀保監會數據顯示,2018年產險公司原保險保費收入11755.69億元,同比增長11.52%。作為行業的三巨頭,人保財險、平安產險和太保產險這三大巨頭的保費增速和市場份額一直被市場所關注。

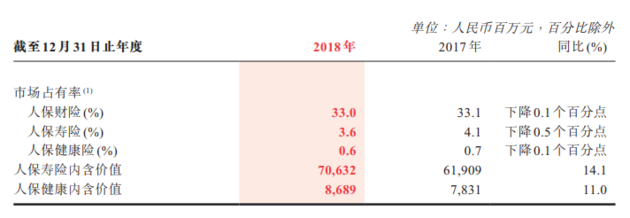

根據近日上市險企發布的年報顯示,2018年人保財險和太保財險分別實現保險業務收入3887.69億元和1178.08億元,同比上升11%和12.6%。而平安財險2018年則實現原保險保費收入2474.44億元,同比上升14.6%,增速居首。從絕對市場份額來看,人保財險仍然穩坐頭把交椅,其市場份額為33%,與去年基本持平;平安財險的市場份額為21%,同比上升0.5個百分點。

雖然財險三巨頭守住了市場份額、保費收入也在穩步上升,但是凈利潤卻出現同比下降的態勢。數據顯示,2018年平安財險、人保財險、太保財險凈利潤分別為122.74億元、163億元和34.84億元,同比下降8.2%、17.3%和6.9%。其中,以人保財險凈利潤下滑幅度最大,2018年人保財險凈利潤163億元,較2017年的197.12億元縮水34.12億元,而導致凈利潤下降的原因主要是投資收益和賠付支出的影響。

人保財險表示,受資本市場波動影響,人保財險的投資收益由2017年的211.96億元下降5.5%至2018年的200.39億元。與此同時,人保財險的賠付支出凈額由2017年的1807.86億元增長18.7%至2018年的2146.37億元,主要是受雪災、暴雨洪澇、臺風、風雹等大災影響,農險、企財險大額賠案增多所致。

值得一提的是,老三家凈利下滑的原因卻有所不同。相較于人保財險受投資收益所累,平安財險和太保財險則主要是受手續費率上升及業務增長使得所得稅費用增加等的影響。

長期以來,我國財險行業存在車險“一險獨大”的情況,那么車險作為財險行業最重要的業務,2018年財險三巨頭在該領域的發展又呈現怎樣的態勢?

《每日經濟新聞》記者梳理年報發現,2018年,人保財險取得機動車輛險的保險業務收入2589.04億元,同比上漲3.9%;太保財險實現車險保險業務收入879.76億元,同比增長 7.5%;平安財險車險原保險保費收入為1817.68億元,同比增長6.6%。數據表明,財險三巨頭的車險保費格局與財險整體市場格局類似:人保絕對份額領先,平安緊隨其后,只是三家險企的車險保費增速皆低于整體業務增速。

與此同時,老三家車險保費在總保費中的占比也在逐步下降。數據顯示,2018年平安財險、人保財險和太保財險的車險業務在總保險業務中的占比分別為73.4%、66.6%和74.7%,而在2017年同期,平安財險、人保財險和太保財險的車險業務在總保險業務中的占比則為78.9%、71.1%和78.2%。

此外,與車險保費微增長相背離的是,三巨頭的車險手續費卻保持了高增長態勢,遠超保費增速。具體來看,平安財險2018年的手續費支出合計為493.37億元,同比增長26.6%,其中車險業務手續費支出為429.94億元,同比增長24.3%;太保財險2018年的手續費及傭金支出合計為234.08億元,同比增加23%,其中,車險業務手續費及傭金支出為197.37億元,同比增長21.4%;人保財險2018年的手續費及傭金支出合計為740.36億元,其中車險業務手續費支出為618.82億元,同比增長21%。

從上述數據可以看出,在財險業務方面的手續費及傭金支出中,車險業務的手續費及傭金支出占了大頭。而對于手續費和傭金支出增加的原因,太保、人保均表示為業務增長/市場競爭加劇所致。有業內人士表示,手續費增幅超保費增幅并非個別大型財險公司面臨的問題,對于中小財險公司而言,費用增長的壓力整體更大,尤其是在商業車險改革不斷深化的背景下。財險公司需要對業務增長、費用率、賠付率等因素進行綜合考慮,以改善承保情況。

常言道:失之東隅,收之桑榆。三巨頭的車險保費收入雖然增幅不大,但非車險業務方面的數據卻是十分亮眼。與作為財險市場中流砥柱的車險業務“符合預期”的表現相比,上市公司其他財產險險種的表現還是可圈可點的。

2018年,太保財險實現非車險業務收入298.32億元,同比增長30.8%;人保財險實現非車險業務收入1298.65億元,同比增長28.5%;平安財險實現非車險業務收入656.76億元,同比增長44.4%。與此同時,三巨頭的非機動車輛保險在整體業務中的占比也在小幅增加。以人保財險為例,上半年非車險業務占比達到33.4%,較去年同期有所上升。

這跟非車險業務保費基數較低有一定關系,但也能看出來,財險三巨頭也加大了在這方面的布局。此前人保財險的相關負責人曾對《每日經濟新聞》記者表示,非車險業務不僅僅是人保財險在做,全行業都在著力發展,以實現業務的均衡發展,畢竟相較于車險業務,非車險業務的發展和在業務中的占比都是比較低的,但具體到發展的產品和側重點,則是看各家的模式和戰略布局。

有業內人士表示,在商車改革深入推進,車險發展空間受到限制的情況下,財險公司誰贏得了非車險市場,誰就占據了市場競爭的先機,誰就擁有了優化業務結構、改善盈利格局、引領市場發展的主動權和話語權。

不同的是,三巨頭在非車險業務的發展方面則存在一些相同和不同之處。相同之處在于發展信用保證保險,在該領域三家險企的保費增速均較為明顯。人保財險信用保證保險的業務收入為115.75億元,同比增長134.2%;太保財險的保證險的業務收入為35.09億元,同比增長122.8%;平安財險保證保險原保費收入為330.12億元,同比增長66.1%。

而不同之處在于三巨頭家在非車險業務的發展戰略上有所不同,側重點也有所不同。以人保財險為例,2018年人保財險的保險業務收入中,意外傷害及健康險的保險業務僅次于車險業務,由2017年的306.46億元增長32.0%至2018年的404.44億元。而在平安財險和太保財險業務中,僅次于車險業務的則是信用保證保險和責任險。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP