券商中國 2019-06-19 12:42:42

科創板第一股華興源創將于6月27日網上申購。投資者市值準備方面:持有滬市市值1萬元以上(含1萬元),擁有7.5萬滬市市值,就可以頂格申購。申購單位:每5000元市值可申購一個申購單位,不足5000元的部分不計入申購額度。每一個新股申購單位為500股,申購數量應當為500股或其整數倍。

圖片來源:攝圖網

不到最后沖關,誰也不知道究竟哪家科創板企業跑在最前面。

6月19日零點,華興源創在上交所披露招股意向書、上市發行安排及初步詢價公告等多個文件。根據最新信息顯示,華興源創股票代碼為688001,成為“科創板第一股”。

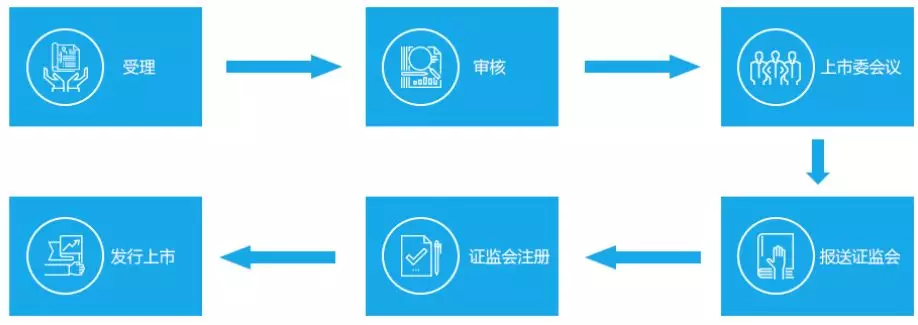

從華興源創一路的闖關歷程來看,其在3月27日獲受理,至5月30日走完三輪問詢,6月11日過會,6月18日注冊生效。不足3個月的時間里,華興源創已順利通關,下一步將接受來自市場的繼續檢驗。

在一路彎道超車之下,華興源創終于沖在了123家科創企業的最前面。這是一家怎樣的企業,后續又將面臨怎樣的考驗呢?

6月19日凌晨,華興源創在上交所披露招股意向書、上市發行安排及初步詢價公告等多個文件。

公告顯示,發行人股票簡稱為“華興源創”,擴位簡稱為“蘇州華興源創科技”,股票代碼為688001,該代碼同時用于本次發行的初步詢價及網下申購。本次發行網上申購代碼為787001。華興源創擬公開發行4010萬股,占發行后公司總股本的10%。

在發行方式上,華興源創此次發行采用向戰略投資者定向配售、網下向符合條件的網下投資者詢價配售與網上向持有上海市場非限售A股股份和非限售存托憑證市值的社會公眾投資者定價發行相結合的方式進行。該次發行僅通過向符合條件的投資者進行初步詢價直接確定發行價格,不再進行累計投標詢價。

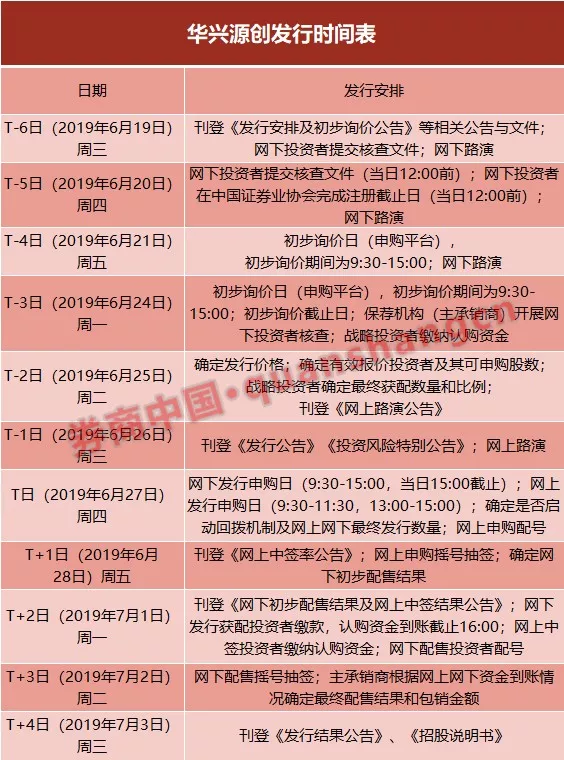

就詢價時間安排來看,此次發行的初步詢價時間為6月21日-6月24日(T-4日-T-3日)的9:30-15:00。同一投資者多檔報價,同一網下投資者全部報價中的不同擬申購價格不超過3個,且填報最高價格與最低價格的差額不得超過最低價格的20%。

此后,華興源創預計在6月25日確定發行價格,6月26日網上路演,6月27日網上申購配號,7月3日刊登《發行結果公告》。

在戰略配售方面,華興源創戰略配售僅有保薦機構相關子公司跟投,跟投機構為華泰創新投資有限公司,無高管核心員工專項資產管理計劃及其他戰略投資者安排。

從華興源創一路的闖關歷程來看,其在3月27日獲受理,至5月30日走完三輪問詢,6月11日過會,6月18日注冊生效,6月19日提交招股意向書。不足3個月的時間里,華興源創已順利通關,即將接受來自市場的繼續檢驗。

目前來看,在前三批過會的9家企業中,除了已注冊生效的華興源創、睿創微納外,其余7家均處于提交注冊階段。

具體而言,首批過會的微芯生物、安集科技、天準科技于6月11日提交注冊申請;第二批過會的福光股份于6月13日提交注冊申請;第三批過會的瀾起科技、天宜上佳、杭可科技則在6月18日剛剛提交注冊申請。

此外,6月17日,南微醫學、交控科技成為第四批過會企業,并于6月18日提交上市委會議意見落實函。目前,這兩家企業均處于“通過”階段,尚未提交注冊。

1、股票簡稱:華興源創

2、股票代碼:688001

3、行業分類:專用設備制造業(C35)

4、保薦機構:華泰聯合證券

5、財務指標:2018營業收入10.05億元,同比增長-26.63%;歸母扣非凈利潤2.37億元,同比減少19.93%

6、公開發行股票股數:4010萬股,占發行后公司總股本的10%

7、網上申購代碼:787001

8、網上初始發行股數:761.9萬股,占扣除初步戰略配售數量后發行數量的20.00%。網上最終發行數量及網下最終發行數量將根據回撥情況確定

9、網上申購時間:2019年6月27日(T日)的9:30-11:30、13:00-15:00

10、中簽結果公布時間:2019年7月1日

11、繳款時間:2019年7月1日

一、符合科創板投資者適當性條件并開通科創板投資權限

1.資產門檻:申請權限開通前20個交易日證券賬戶及資金賬戶內的資產日均不低于人民幣50萬元(不包括該投資者通過融資融券融入的資金和證券);

2.經驗門檻:參與證券交易24個月以上;

3.上交所所規定的其他條件。

二、市值準備

1、市值規模:持有滬市市值1萬元以上(含1萬元),擁有7.5萬滬市市值,就可以頂格申購。

2、持有市值期限:按其T-2日(T日為發行公告確定的網上申購日,下同)前20個交易日(含T-2日)的日均持有市值計算。打新華興源創,要在6月25日前20個交易日滿足日均市值1萬以上的要求。

3、申購單位:每5000元市值可申購一個申購單位,不足5000元的部分不計入申購額度。每一個新股申購單位為500股,申購數量應當為500股或其整數倍。(注意與A股區分,A股打新申購單位為1000股)

4、申購上限:華興源創表示,不得超過本次網上初始發行股數的千分之一,即不超過7500股。

對于市場而言,在迅速增加至123家的科創板企業中,華興源創起初并不起眼,既非首批獲受理、獲問詢、獲回復等企業,也不具備“XX之王”、“巨無霸”等亮眼標簽。而在一路彎道超車之后,華興源創此次首家披露招股意向書,引發市場高度關注。

這是怎樣的一家企業?為什么成為首家的是它?

招股書顯示,華興源創成立于2005年6月,注冊資本為3.61億元,法定代表人為陳文源。華興源創是國內領先的檢測設備與整線檢測系統解決方案提供商,主要從事平板顯示及集成電路的檢測設備研發、生產和銷售,主要產品應用于LCD與OLED平板顯示、集成電路、汽車電子等行業,目前主要客戶包括蘋果、三星、LG、夏普、京東方、JDI等。

從業績表現來看,2016-2018年,華興源創實現營業收入5.16億元、13.70億元、10.05億元;實現歸母凈利潤1.80億元、2.10億元、2.43億元。此次擬募集資金10.09億元,大部分用于投資建設平板顯示生產基地建設項目和半導體事業部建設項目,另有3.5億元用于補充流動資金。

在科創屬性方面,華興源創2016-2018年研發費用投入分別為4771.98萬元、9350.78萬元、1.39億元,研發費用占營業收入的比重分別為9.25%、6.83%、13.78%。華興源創在招股書中表示,公司已在信號和圖像算法領域積累了多項核心技術。截至招股說明書簽署日,其已取得了20項發明專利、50項實用新型專利及2項外觀設計專利等知識產權成果,10種產品被江蘇省科技廳認定為高新技術產品。

從問詢情況來看,華興源創三輪問詢問題數量分別為49個、18個、6個。從問詢內容中,華興源創與蘋果公司的業務往來被不斷提及。對此,華興源創在招股書新增風險提示:若蘋果公司智能手機業務出現較大的、長期的不利變動的同時,公司無法及時拓展平板檢測領域的其他客戶且集成電路檢測等其他業務領域開拓效果不佳,則前述情形可能對公司業務的穩定性和持續性以及持續經營能力產生重大不利影響。

整體來看,華興源創雖未必是科創板眾多企業中的“龍頭老大”式企業,但卻是絕對的優等生:盈利能力狀況良好、融資規模適中、科研投入力度較大,各項指標均能排在中上游水平。在“門門滿分”難以企及的情況下,反而是“不偏科”的考生更能取得好成績。

在順利完成注冊并生效后,華興源創將正式走向市場,接受下一步考驗。在經歷路演、發行承銷、登記之后,企業才能完成科創板上市之路。而在這期間,詢價估值、戰略配售、保薦方跟投等一系列制度安排中多有創新,科創企業是否準備好了?

近期,上交所科創板股票公開發行自律委員會提出多項行業倡導建議,結合過往經驗及科創板特質提出詳細的自律規定,以期保障科創板初期企業發行安全平穩運行。而從華興源創的發行安排中可以看出,相應行業倡議得以落地執行。

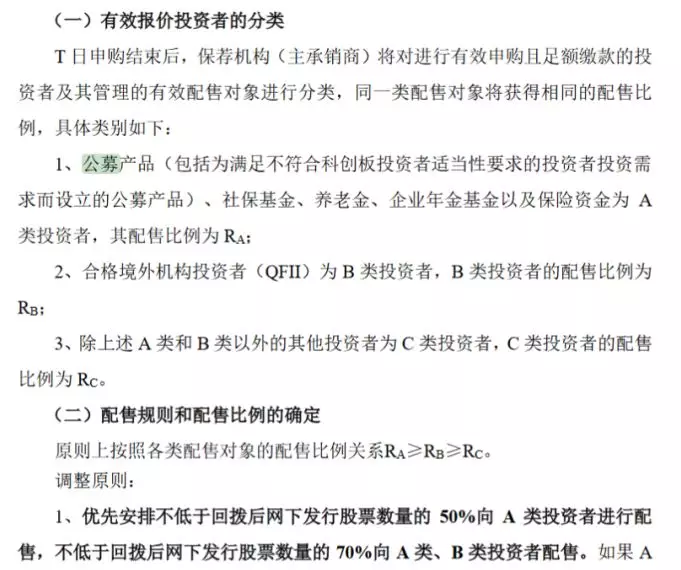

在倡議中,自律委員會建議網下投資者及其管理的配售對象賬戶持有市值門檻不低于6000萬元,門檻較主板IPO項目的設定更高。允許科創主題封閉運作基金與封閉運作戰略配售基金持有市值為1000萬元。

此外,自律委建議,不低于網下發行股票數量的70%優先向公募產品、社保基金、養老金、保險資金和企業年金基金以及合格境外投資者資金等六類中長線資金對象配售。通過搖號抽簽方式抽取六類中長線資金對象中10%的賬戶,中簽賬戶的管理人承諾中簽賬戶獲配股份鎖定,持有期限為自發行人股票上市之日起6個月。

而根據華興源創的詢價安排,上述自律委建議大多得以實現。由于首次公開發行股票數量低于8000萬股且預計募集資金總額不足15億元,華興源創將通過向符合條件的投資者進行初步詢價直接確定發行價格,不再進行累計投標詢價。

而在配售比例中,公募產品、社保基金、養老金、保險資金被確定為A類投資者,QFII為B類投資者;優先安排不低于回撥后網下發行股票數量的50%向A類投資者進行配售,不低于回撥后網下發行股票數量的70%向A類、B類投資者配售。

隨著科創板“開張”腳步逼近,近期公募基金預備科創板打新的火熱氣氛仍未消退,多家基金推出科創板打新策略,而其他“長線資金”也在默默布局。科創板發行詢價這一關,仍令市場矚目。

科創板企業如何估值,這對企業及機構而言都是一個新的挑戰。對于大部分科創板企業而言,由于處于創新初期,企業高成長性與高波動性并存,以往的傳統估值體系恐怕并不適用。

以華興源創為例,券商中國記者翻閱多份券商研報,大多數研報僅給出了估值方向,但并未給出具體的估值數據。不過,也有部分研報給出了明確的估值建議。

華鑫證券:建議詢價區間:23.35-28.01元/股

華鑫證券采用相對估值PE法和絕對估值DCF法,分別對華興源創估值進行了分析測算,并根據公司具體情況,采用相對估值與絕對估值的平均進行估值。綜合來看,用PE法預測公司估值為105.6億元,采用DCF法預測公司估值為100.4億元。在對兩種估值方法進行平均后,最終得出公司當前估值約為102.98億元。

假設華興源創本次發行新股數量為4010萬股,公司發行后總股本為40100萬股,根據公司預測市值,得出公司對應股價為25.68元/股,建議詢價區間為23.35-28.01元/股。

華創證券:合理價值區間為21.2元-27.7元

華創證券建議考慮相對估值法中的PE對華興源創進行估值。目前可比公司精測電子PE(TTM)為35.77倍,精測電子最新年報以來PE(LYR)估值范圍為34.69-45.42倍。參考精測電子估值,華創證券認為華興源創的合理價值區間為21.2元-27.7元。

不過,券商研報的測算只是給出建議,而在實際操作中機構如何對科創企業估值定價,仍是頗為挑戰的重要環節。

根據自律委建議,首次公開發行股票數量在8000萬股以下且募資額不足15億元的企業通過初步詢價直接確定發行價格,不安排除保薦機構相關子公司跟投與高級管理人員、核心員工通過專項資產管理計劃參與戰略配售之外的其他戰略配售,不采用超額配售選擇權等。

就華興源創而言,其此次發行預計發行不超過4010萬股普通股,擬融資金額為10.09億元,因此屬于自律委建議的簡易發行上市類型,減少操作風險的可能。

而根據科創板跟投規則來看,華興源創屬于“發行規模10億元以上、不足20億元的,跟投比例為4%,但不超過人民幣6000萬元”的檔位,跟投規模約在4000萬元。

根據華興源創初步詢價公告,華興源創的戰略配售由保薦機構相關子公司跟投組成,無高管核心員工專項資產管理計劃及其他戰略投資者安排;跟投股份數量不超過發行股份數量的5%,限售期為24個月,華興源創已與華泰證券子公司華泰創新投資有限公司簽署配售協議。

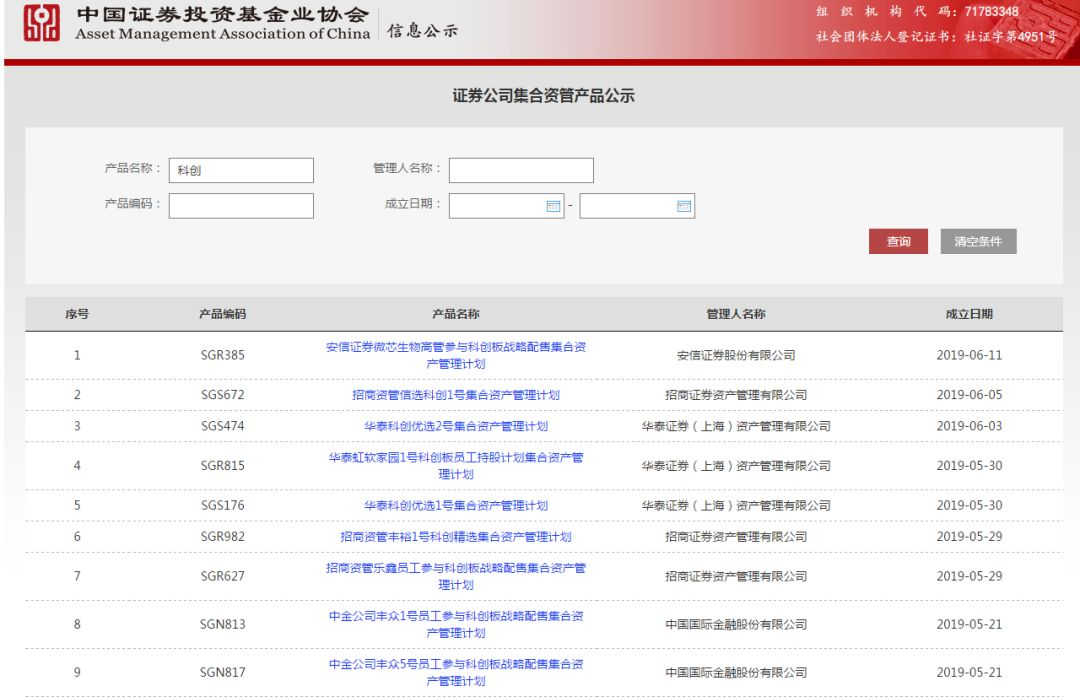

而在參與跟投之外,近期各家保薦券商已陸續發布高級管理人員、員工參與科創板戰略配售的專項資產管理計劃。例如,安信證券推出“安信證券微芯生物高管參與科創板戰略配售集合資產管理計劃”,招商證券則由招商資管發行“招商資管樂鑫員工參與科創板戰略配售集合資產管理計劃”,項目指向十分明確。目前,相關項目正在運作當中。

券商中國 閆晶瀅

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP