每日經(jīng)濟(jì)新聞 2019-12-01 17:43:15

截至10月底,持有公募管理業(yè)務(wù)資質(zhì)的證券公司或證券資產(chǎn)管理子公司共13家,其中6家證券公司、7家券商資管子公司。他們的公募業(yè)務(wù)發(fā)展近況究竟如何呢?

每經(jīng)記者 王晗 每經(jīng)編輯 肖芮冬

近期券商在公募領(lǐng)域動(dòng)作頻頻,前腳華西證券宣告撤銷(xiāo)資管子公司申請(qǐng)轉(zhuǎn)而盯上公募基金牌照,后腳五礦證券也向監(jiān)管提交了開(kāi)展公募基金管理業(yè)務(wù)資格申請(qǐng)表。

自2019年以來(lái),券商機(jī)構(gòu)業(yè)務(wù)規(guī)模一度萎縮,行業(yè)面臨轉(zhuǎn)型陣痛,擴(kuò)展公募基金產(chǎn)業(yè)鏈條成為其業(yè)務(wù)探索突圍的一大發(fā)力點(diǎn)。截至10月底,持有公募管理業(yè)務(wù)資質(zhì)的證券公司或證券資產(chǎn)管理子公司共13家,在市場(chǎng)各大派系中仍處弱勢(shì)。那么,這些持牌券商資管及其子公司的公募業(yè)務(wù)發(fā)展近況究竟如何呢?

證券資管公司申請(qǐng)公募牌照的陣容持續(xù)擴(kuò)容。11月29日,證監(jiān)會(huì)官網(wǎng)發(fā)布的審核情況公示表顯示,五礦證券提交了開(kāi)展公募基金管理業(yè)務(wù)資格申請(qǐng)。據(jù)悉,該申請(qǐng)于11月25日被監(jiān)管接收,后續(xù)還需經(jīng)過(guò)受理、審查兩個(gè)階段,審核期限為20個(gè)工作日。而就在不久前,華西證券擬通過(guò)設(shè)立公募基金的形式開(kāi)展公募基金業(yè)務(wù),完善資管業(yè)務(wù)產(chǎn)品線(xiàn)。

在多位業(yè)內(nèi)人士看來(lái),資管新規(guī)及券商大集合公募化改造是證券公司頻頻試水公募領(lǐng)域的觸發(fā)因素。

某第三方基金銷(xiāo)售平臺(tái)人士解釋道,“券商資管的大集合產(chǎn)品必須在2020年12月31日前轉(zhuǎn)公募化運(yùn)作,持有公募基金牌照的券商可以申請(qǐng)將存量大集合變更為風(fēng)險(xiǎn)收益特征匹配的公募基金。未持有公募基金牌照的券商,則鼓勵(lì)其通過(guò)將大集合產(chǎn)品管理人更換為其控股、參股的基金管理公司并變更注冊(cè)為公募基金的方式,提前完成規(guī)范;或者就該大集合產(chǎn)品向證監(jiān)會(huì)提交合同變更申請(qǐng),合同期限原則上不得超過(guò)3年,3年期滿(mǎn)仍未轉(zhuǎn)為公募基金的,將適時(shí)采取規(guī)模管控等措施。如果沒(méi)有公募基金牌照,未來(lái)就不能開(kāi)展公募基金業(yè)務(wù)。”

另一方面,去通道、轉(zhuǎn)型主動(dòng)管理的共識(shí)之下,券商資管行業(yè)也在面臨規(guī)模萎縮的窘境,這意味著券商機(jī)構(gòu)急需找到公募業(yè)務(wù)這一出口。中國(guó)證券投資基金業(yè)協(xié)會(huì)披露的數(shù)據(jù)顯示,截至2019年10月底,證券公司資管業(yè)務(wù)管理資產(chǎn)規(guī)模為10.01萬(wàn)億元,與2017年一季度末18.77萬(wàn)億元規(guī)模的高峰相比,縮水幅度達(dá)46.67%。

眾所周知,券商機(jī)構(gòu)想要開(kāi)展公募業(yè)務(wù)條線(xiàn)主要有三種路徑,一是直接由券商直接申請(qǐng)公募基金資格,二是由券商資管子公司申請(qǐng)公募基金牌照,三是出資設(shè)立公募基金公司。目前,市場(chǎng)上主流方式是券商通過(guò)參股或控股的方式參與公募基金業(yè)務(wù),前兩種路徑尚屬少數(shù)。根據(jù)中國(guó)證券投資基金業(yè)協(xié)會(huì)公布的數(shù)據(jù),截至2019年10月底,我國(guó)境內(nèi)共有基金管理公司127家,其中通過(guò)券商或其子公司直接申請(qǐng)公募基金管理資格的有13家,包括6家證券公司和7家券商資管子公司。

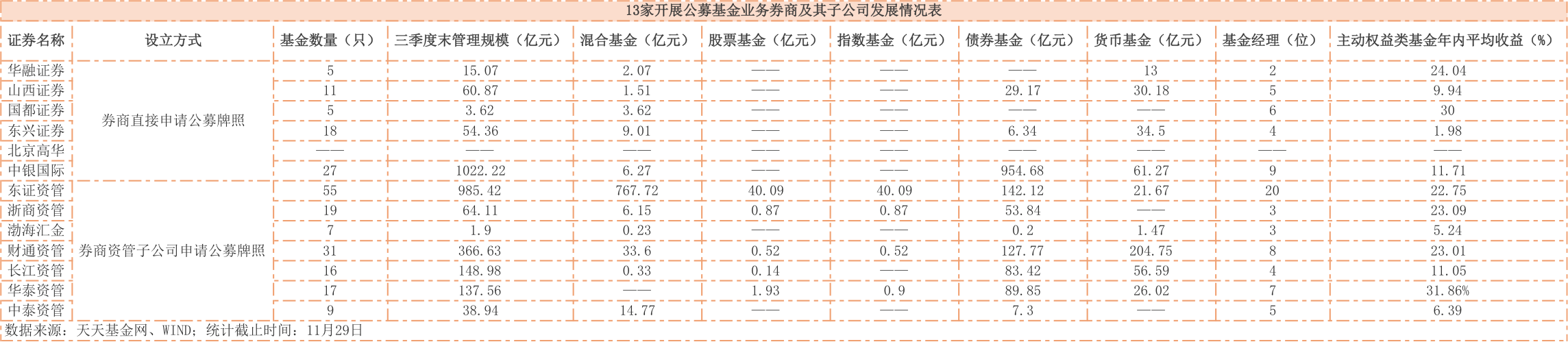

《每日經(jīng)濟(jì)新聞》記者從公司成立日、基金管理規(guī)模、基金經(jīng)理等維度,整理了13家以券商資管及其子公司為出資設(shè)立主體的券商系公募基金發(fā)展情況。券商作為行業(yè)“新人”,受制于自身發(fā)展歷史,其公募業(yè)務(wù)發(fā)展起步較晚、發(fā)展較為緩慢、產(chǎn)品線(xiàn)布局也并不完善,主要集中在混合、債券、股票、貨幣、指數(shù)五大主流領(lǐng)域。13家券商及其子公司的公募基金業(yè)務(wù)規(guī)模為2899.68億元,占比10月末公募市場(chǎng)規(guī)模2%,且除了東證資管、中銀國(guó)際外,其他券商機(jī)構(gòu)的公募基金業(yè)務(wù)三季度末規(guī)模不足500億元,與銀行系、券商參股基金公司規(guī)模大相徑庭。

其次,從各類(lèi)基金類(lèi)別來(lái)看,通過(guò)券商或其子公司直接申請(qǐng)公募牌照的基金公司,其主動(dòng)權(quán)益類(lèi)基金規(guī)模優(yōu)勢(shì)稍顯乏力,三季度末規(guī)模不足千億,僅有888.83億元。

而從公募基金投資收益能力角度看,多數(shù)券商及其子公司憑借為數(shù)不多的權(quán)益類(lèi)基金,在2019年斬獲了不錯(cuò)的收益。其中,東證資管旗下多只東方紅定期開(kāi)放式基金收益表現(xiàn)較為亮眼,如東方紅睿元三年定期、東方紅睿璽三年等4只靈活配置基金今年以來(lái)收益漲幅高達(dá)40%以上,整體權(quán)益投資平均收益23.98%。

北京某資深公募人士稱(chēng),從機(jī)構(gòu)內(nèi)部架構(gòu)講,券商本來(lái)就有資管公司,分出的一個(gè)“公募”相當(dāng)于和資管平行或更低的部門(mén),這樣的情況下人員配置可能較弱。其次,基金公司從產(chǎn)品設(shè)計(jì)、市場(chǎng)營(yíng)銷(xiāo)到中后臺(tái)是一個(gè)很全面的整體,但在券商的架構(gòu)體系下,前中后輔助部門(mén)是不是能有效運(yùn)轉(zhuǎn)對(duì)投研方面進(jìn)行持續(xù)的支持也比較難說(shuō)。此外,在券商內(nèi)部公募基金并不是主業(yè),證券行業(yè)營(yíng)收能力來(lái)看,資管業(yè)務(wù)營(yíng)收貢獻(xiàn)占比也不占大頭,這些天然的缺陷也是造成其難以大跨步發(fā)展的重要原因。

前述基金銷(xiāo)售平臺(tái)人士稱(chēng),“券商系資管轉(zhuǎn)公募具有一定的權(quán)益投資人才優(yōu)勢(shì)和渠道優(yōu)勢(shì),公募基金管理是泛資管中最專(zhuān)業(yè)、最市場(chǎng)化的業(yè)務(wù),券商資管殺入這片紅海會(huì)面臨非常激烈的競(jìng)爭(zhēng),既要結(jié)合自身資源稟賦,又要吸收優(yōu)秀基金公司的經(jīng)驗(yàn),找到符合自身的發(fā)展路徑。”

封面圖片來(lái)源:攝圖網(wǎng)

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線(xiàn):4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP