每日經濟新聞 2020-01-08 18:21:36

昨日康躍科技(1月7日)復牌后,幾乎超越所有人的預期,沒有引入新的產業龍頭,而是向深圳市盛世豐華企業管理有限公司轉讓了近29.9%的股權,即將觸發要約收購30%的紅線。繼昨日漲停之后,其股價今日再度漲停。

每經記者 任飛 每經編輯 肖芮冬

一改往日光伏轉型的投資策略,康躍科技復牌后卻被創投機構入主。意外的結局卻并未阻礙其股價的連番上攻,更是惹來深交所關于買賣雙方交易合理性的關注。

盡管該公司強調這只是“交易的第一步”,但外界已經對其重組及借殼預期開始關注。

有分析指出,受業績改善之需,創投盯緊核心資產進行抄底的布局,已經在上市公司領域發力。從去年開始,以創投為主的投資機構突擊進場的行為日益增多,成為企業實際控制人的“空降兵”,有近47家企業涉及創投入主。外界關注“新老大”將為企業經營帶來驚喜的同時,也開始對市值波動所暗含的投資者風險抱以擔心。

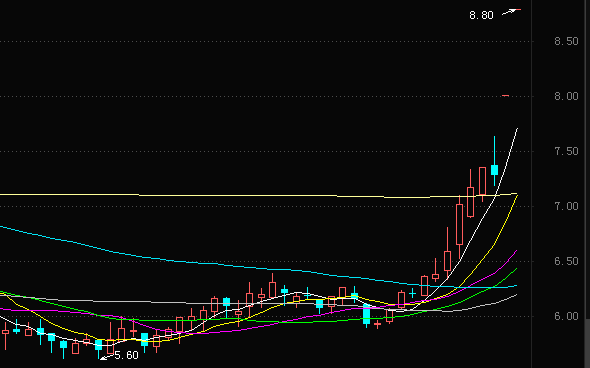

從2019年11月開始,康躍科技的股價就開始觸底反彈,連續多日的上漲令外界一度看好其在光伏轉型之路上的發展。直到12月27日停牌,外界仍在猜測除了并購羿珩(光伏層壓機領域龍頭),下一家會是誰。

然而,昨日(1月7日)復牌后,幾乎超越所有人的預期,康躍科技沒有引入新的產業龍頭,而是向深圳市盛世豐華企業管理有限公司(以下簡稱盛世豐華)轉讓了公司近29.9%的股權,即將觸發要約收購30%的紅線。

據了解,買方是一家創投機構,與上市公司主營業務各條線不搭邊。而令人意外的是,復牌之后的康躍科技直接漲停,今日仍一字漲停收關。

外界開始猜測,奈何剛剛光伏轉型起步的康躍科技畫風急轉至“賣殼”操作,讓一家投資公司控股。就連深交所也發送關注函,要求該公司解釋本次交易的原因和背景、盛世豐華獲得公司控制權的目的。

《每日經濟新聞》記者注意到,本次讓渡給盛世豐華的權益售價為8.85元/股,比停牌前7.41元/股溢價近20%。有分析指出,如果買方出高價則不是利益輸送的做法,但如果是買殼,則付溢價也有可能。

某資深市場人士告訴記者,29.9%是上市公司可賣的最高比例,“如果要約收購,就將被強制以同樣價格向全體股東無差別購買股份”。在他看來,時下買賣雙方的交易或許不是低調,而是圖省事。

每經記者今日聯系康躍科技詢問相關事宜,該公司方面表示,與盛世豐華乃至主體盛世景資產管理集團股份有限公司(以下簡稱盛世景)的合作尚屬頭一回,雙方曾有過關于股權讓渡的價格商議,“現在還是剛開始賣的第一步。接下來會有公告說明盛世豐華受讓股權的具體目的。但是否賣殼不得而知,亦為管理層決策。而盛世景也一直在謀求借殼上市”。

Wind信息顯示,盛世景是一家投資管理公司,系三板申報企業,符合創業板財務條件上市要求,注冊資本2.30億,現管理基金199只。其中,多數為股權投資基金,規模在2億元人民幣以上,不少投資項目均已是投資C輪至H輪的成熟企業。

而康躍科技方面,根據2019年三季報數據,其凈資產14.55億元,但企業凈資產收益率ROE指標已連續多期財報下滑,去年三季度為1.88%,同比下滑79.16%;當季公司凈利潤也同比下滑75.83%。

可見,從資產導入的可行性分析,康躍科技具備容納盛世景資產的潛力,且其流動性尚且充裕,資產負債率為31.63%,并非劣質借殼標的。對此,康躍科技方面沒有明確回應,稱“這些都是后續的事情,具體如何做我們也不清楚,包括公司上下也對此十分關心”。

前述市場人士表示,如果買方看好殼價值和業務就會溢價收購,“但是價格往往具有不確定性,此時就介入要約收購的話,就可能要全面收購私有化上市公司,對買方來說沒有意義也沒有必要”。

事實上,A股上市公司被機構舉牌甚至控股的投資行為并不鮮見,創投機構也不例外,多為借助上市公司主業優勢來強化投資業務的產業協同。不過從去年開始,類似股東突擊進場的行為日益增多,成為企業實際控制人的“空降兵”。

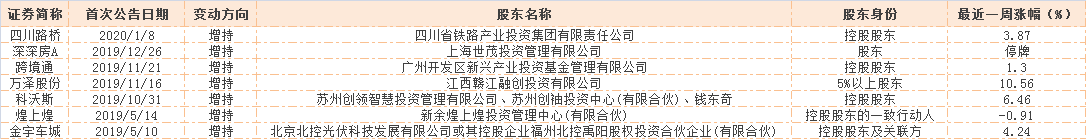

Wind統計顯示,2019年至今,有超過30家以創投為主的投資機構對已投資上市公司股權進行增持,相關投資機構均系所屬上市公司的控股股東、5%以上股東和控股子公司。

記者還發現,2019年至今,在已披露的上市公司關于實際控制人擬發生變更的提示性公告中,有近47家企業涉及創投入主,其中包括英飛拓、全新好及華控賽格等公司。

如英飛拓在去年11月19日公告,擬向深圳市投資控股有限公司(以下簡稱深投控)協議轉讓其持有的英飛拓0.60億股股份,占英飛拓總股本的5.00%。本次協議轉讓完成后,深投控將持有公司3.16億股股份,占公司總股本6.35%。深投控將取得公司控制權,公司的控股股東、實際控制人將發生變更。

除了機構重金投入以實現控股,部分投資機構也通過聯合其他股東的方式構成一致行動方,進而對公司完成實控人替換,全新好便是一例。

公開信息顯示,全新好去年11月28日公告,第二大股東深圳市博恒投資有限公司(以下簡稱博恒投資)與陳卓婷、陸爾東、李強、林昌珍、陳軍、劉紅等六位自然人股東分別簽署的《一致行動協議書》,合計持有公司股份0.76億股(占公司總股本的22.08%),超過公司目前控股股東漢富控股有限公司(以下簡稱漢富控股)持有的股份0.75億股(占公司總股本的21.65%)。公司控股股東由漢富控股變更為博恒投資及其一致行動人,因王玩虹為博恒投資的實際控制人,故全新好實際控制人由韓學淵變更為王玩虹及其一致行動人。

此外,亦有不少ST個股發布實控人變更公告,投資機構的入場也令外界開始關注其“殼資源”的未來走向。

比如,ST遠程受讓原第一大股東杭州秦商體育文化有限公司持有的0.43億股給無錫蘇新產業優化調整投資合伙企業(有限合伙),致使公司實際控制人變更,就是該公司“保殼”出讓實控大權的一例。

事實上,上市公司出讓實控大權多受制于財務困境和業務整合的需要。記者也從實控人變化的類型上發現,往往會涉及國有資產和民營資本的交替,且從結果來看,非國有資產的控股權變化更加普遍。

南方某私募界人士告訴記者,部分公司由于受到股權質押和經營的雙重考驗,業績改善乏力,不得不申請外援,因此跟主營業務并不相關的投資機構就有了抄底的機遇,包括一些地方政府或產業資本平臺的紓困之舉也是如此。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP