每日經濟新聞 2020-03-15 17:37:49

每經記者 胡琳 李玉雯 肖樂 每經編輯 廖丹

近期,央行發布了2月金融統計數據報告。其中,住戶部門貸款減少4133億元,其中,短期貸款減少4504億元。從數據來看,疫情很顯著地沖擊了居民信貸。

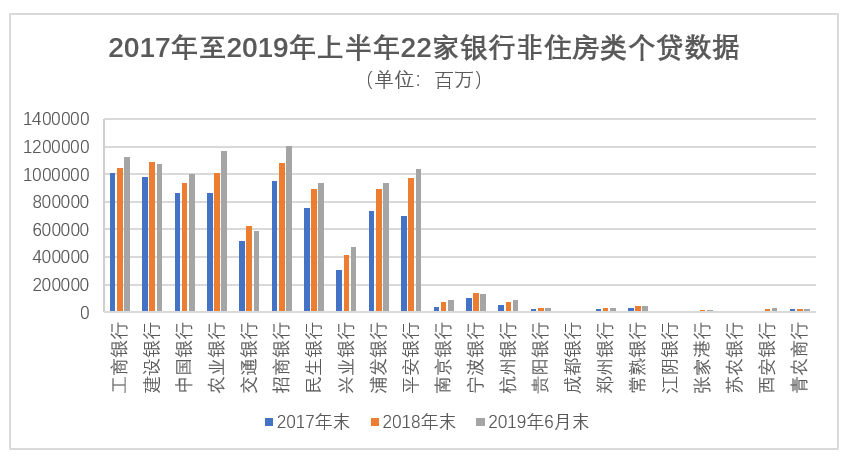

記者統計了近年來22家A股上市銀行非住房類個貸數據(集團余額口徑,下同)。從數據可以看出,2017年至2019年上半年大部分銀行非住房類個人貸款數據近年來出現明顯增加。在這22家銀行中有17家發布了個人經營貸款相關數據。記者梳理數據發現,銀行非住房類個人貸款大部分以消費類貸款和信用卡為主,粗略估計其占個貸比重大約在20%的水平。

然而疫情之下,這一占比近20%的業務明顯受挫,一位國有大行地方分行個金部門人士向記者表示,其所在的分行一二月份的消費貸總額下降了約5%,個人經營性貸款也有所下降。接下來銀行消費業務該如何突圍?

從央行發布的2月金融統計數據報告來看,2月當月,人民幣貸款增加9057億元,同比多增199億元。其中,住戶部門貸款減少4133億元,其中,短期貸款減少4504億元,中長期貸款增加371億元。

從數據來看,疫情很顯著地沖擊了居民部門的信貸。中國銀行研究院研究員范若瀅指出,近期居民貸款減少,主要原因在于:一是受新冠疫情影響,居民旅游、裝修等消費活動大幅減少,導致短期消費貸款收縮;二是疫情期間房地產銷售近乎凍結,進而導致居民中長期貸款減少;三是企業延遲復工造成居民收入有所下降,從而導致居民相應減少消費活動。

粵開證券首席經濟學家、研究院院長、中國首席經濟學家論壇理事李奇霖指出,居民短期信貸下降4504億。這是因為隔離在家,沒有了外出的群聚性消費活動,電影院、餐飲、旅游等消費幾乎被冰封。另外,能撬動短期信貸增長的耐用品消費必須得線下進行,自然也會受到明顯沖擊,比如購車,買之前得試車,再比如大型家電家具,很難做到“無接觸”安裝。

同時,他指出,居民中長期信貸小幅增長371億,無論同比還是環比也出現了明顯的下滑。這是因為居民的中長期信貸與房地產銷售高度正相關,由于房地產購置簽約也需要在線下才能完成,在疫情沖擊下,30城市房地產銷量2月出現了近70%的負增長。

眾所周知,針對居民的零售業務是各大銀行的重點發力對象。廣發證券分析師倪軍和屈俊指出,2009年是長期趨勢的轉折點,這年以后信貸增長的發動機由對公切換為零售。

他們表示,零售業務是銀行綜合實力的體現,營收和利潤在國有大行和股份行中占有較大比重。銀行零售業務包括:面向個人、家庭和小微企業的存款、住房按揭、消費信貸、信用卡、財富管理等服務。

個人貸款主要包括了住房類貸款、經營性貸款、消費類貸款和信用卡等幾個大類。記者統計了近年來22家A股上市銀行非住房類個貸數據。從數據可以看出,2017年至2019年上半年大部分銀行非住房類個人貸款數據近年來出現明顯增加。

總體來看,22家上市銀行截至2017年末、2018年末、2019年6月末非住房類個人貸款總量分別為79966.18億元、94099.34億元和100391.45億元。2018年末非住房類個人貸款較2017年同比增長17.68%。2019年上半年非住房類個人貸款較2018年末增長6.69%。

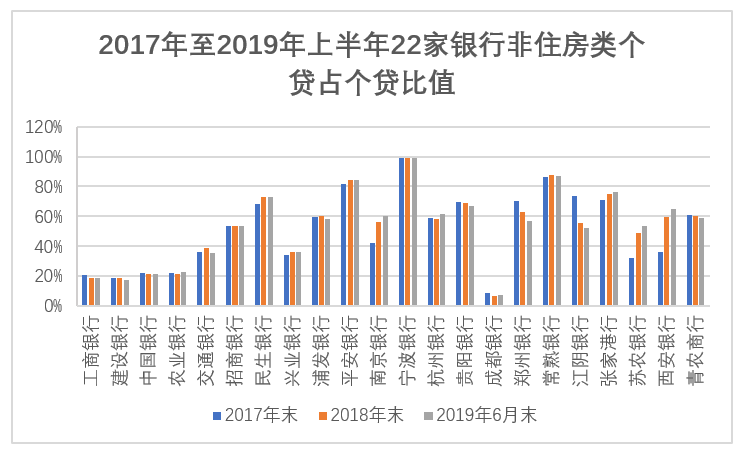

同時,記者統計了截至2017年末、2018年末、2019年6月末非住房類個人貸款占個人貸款比值。

從整體來看,近年來22家銀行非住房類個人貸款占個人貸款比值變化并不大。總量上來看,截至2017年末、2018年末、2019年6月末非住房類個人貸款占個人貸款比值分別為30.9%、31.43%、31.28%。

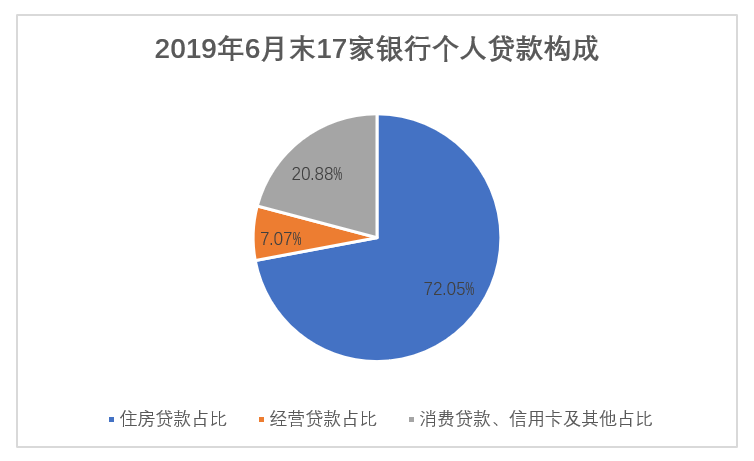

值得一提的是,記者統計梳理發現,這22家銀行中有17家披露了近年來的個人經營貸款數據。從這17家銀行總體數據來看,截至2017年末、2018年末、2019年6月末,非住房類個人貸款占個人貸款比值分別為27.77%、27.97%、27.95%,其中,經營類個人貸款占個人貸款比值分別為6.63%、6.61%、7.07%,比值變化均不大。

換言之,銀行非住房類個人貸款大部分以消費類貸款和信用卡及其他為主。拋去經營性貸款和部分銀行的其他個貸業務,粗略估計消費類貸款和信用卡占個貸比重大約在20%的水平。

中銀國際證券分析師勵雅敏和袁喆奇曾分析2018年各家銀行零售轉型推進持續,他們認為,從2018年來看,大部分銀行把50%以上的信貸投向零售,其中信用卡、消費貸款持續成為除房貸外的重要增長引擎。

然而,今年以來,受疫情影響,銀行消費貸款、信用卡業務受挫。

往年來看,一二月份消費貸和經營性貸款都是增長的,而今年卻大幅跳水。一位國有大行地方分行個金部門人士向記者表示,其所在的分行一二月份的消費貸總額下降了約5%,個人經營性貸款也有所下降,而往年一二月份消費貸和經營性貸款都是增長的。此外,信用卡普通消費透支額(剔除汽車、家裝等專項分期的透支額)下降了近20%。

央行公布的金融統計數據報告也印證了這一說法,疫情顯著地沖擊了居民部門的短期信貸。

不過,業內專家對于銀行短期貸款業務的看法也不悲觀。

中國銀行研究院研究員范若瀅告訴《每日經濟新聞》記者,居民短期貸款大幅減少,給銀行零售業務帶來了較大的負面沖擊,消費貸款、信用卡等業務開展難度加大,相關利潤明顯減少。但從長期發展方向來看,零售業務未來仍將是銀行轉型發展的重要方向,具有較大的發展空間。

新網銀行首席研究員董希淼告訴記者,貸款方面,在當前零售銀行轉型過程中,零售業務受到銀行普遍重視,這幾年很多銀行零售存款及貸款的占比都在提升。短期消費貸款下降主要是受疫情沖擊,疫情影響消費需求,需求端受影響,供給端也會受到一定抑制。疫情過去,這些需求還是會被釋放出來,中長期來看零售貸款不會受到很大影響,而且現在很多銀行在推非接觸模式的服務,通過這樣的方式還會有增長空間。

同時,各大銀行面對消費類業務的負增長也沒有坐以待斃,早早開始部署起消費業務。

《每日經濟新聞》記者通過線上搜索、線下走訪發現,2月份以來,眾多銀行都推出了消費貸利率優惠政策,優惠力度不一。相比之下,大行的利率更低,工行和建行消費貸利率最低可至4.35%。

今年信用卡活動策略打法明顯偏“宅”。《每日經濟新聞》記者注意到,去年這個時候各大銀行信用卡主打活動以消費返現、返禮、送積分為主,而今年信用卡活動的打法發生明顯變化。

董希淼向記者表示,消費貸款利率下調,有助于降低客戶成本,提升這類貸款產品吸引力。消費貸款利率相比銀行其他貸款的利率是比較高的,本身也具有一定的下降空間。這樣有助于疫情期間減少客戶的還貸負擔,增加產品吸引力和競爭力,進一步發揮消費金融對經濟增長的促進作用。

范若瀅告訴記者,當前,多家銀行的消費貸款業務開啟了降價促銷模式,一方面,這是銀行應對疫情沖擊,穩定業務發展的舉措;另一方面,考慮到疫情沖擊疊加經濟本身下行壓力較大的宏觀背景,未來需要高度關注消費貸不良率和逾期率情況。

李奇霖也表示,疫情一旦控制,積壓的消費需求釋放將帶動信用卡消費恢復,今年有一輪房地產竣工潮,這會直接推升家具家電、汽車等耐用品消費需求,進而推動居民短期信貸反彈;同時后續因開發商流動性壓力降價促銷活動疊加購房政策轉暖也將集中釋放被壓抑的住房購置需求,進而帶動居民部門中長期信貸高增。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP