每日經濟新聞 2020-03-24 16:18:38

據悉,全球最大對沖基金之一的復興科技今年以來遭受巨大損失,業績已下挫24%。此外,海外一些規模較大的量化對沖基金也都遭遇了多年來的最大回撤幅度。與此同時,A股量化對沖基金則扛住了市場波動,平均業績跑贏滬指超10個百分點。

每經記者 蔡鼎 每經編輯 肖芮冬

隨著近期市場波動,投資者避險情緒升溫,量化對沖產品關注度提升。不過《每日經濟新聞》記者梳理發現,一些規模較大的量化對沖基金,在近期都遭遇了多年來的最大回撤幅度。

例如,全球最大對沖基金之一的復興科技(Renaissance Technologies)也因為新冠病毒而遭受巨大損失。這表明,即使是業內最杰出的量化對沖基金,也很難在駕馭市場的劇烈波動中獨善其身。

而回到公募基金市場,28只量化對沖基金扛住了節后以來的市場波動,平均下跌0.09%,業績跑贏滬指超10個百分點。

據《金融時報》報道,對管理資產達750億美元的復興科技來說,今年是艱難的一年。該基金專注于股票的基金在2月份遭遇了10多年來表現最差的一個月,虧損超過7%。雖然復興科技在3月的第一周挽回一些損失,但由于上周全球多個市場再次暴跌,該基金再次巨虧。報道中稱,文藝復興機構股票基金(RIEF)年初至今已累計下挫12%,文藝復興機構多元阿爾法基金(REF)同期內也下挫了10%。

另據彭博社消息,復興科技的量化對沖基金在3月前三周經歷大幅虧損后,今年以來已下挫了24%。彭博社獲得的一份投資者文件顯示,截至3月20日,復興投資機構股票基金本月已經下跌了約18%(該基金只交易其電腦模型預計會上漲的在美上市股票)。需要指出的是,復興科技是全球最大的量化對沖基金之一,由數學家詹姆斯·西蒙斯(James Simons)創立,總部設在紐約東塞托基特(East Setauket)。

無獨有偶,由于全球市場暴跌擾亂了由計算機驅動工具所依賴的許多信號,美國計算機科學家、億萬富翁、對沖基金經理戴維·E·肖(David E. Shaw)旗下規模最大的對沖基金本月也已虧損逾9%。

《金融時報》援引知情人士稱,由戴維·E·肖運營的資產規模達60億美元的“統計套利(一類采用均值回歸模型的短期金融交易策略)”對沖基金Valence,受到了上周股市劇烈波動的打擊。《金融時報》看到的文件顯示,上周全球多個市場暴跌意味著Valence年初至今已經回撤4.6%。這也使得Valence的跌幅大于同期內戴維·E·肖旗下的綜合基金(下挫2.6%)。此外,戴維·E·肖旗下規模70億美元的宏觀基金Oculus本月下跌0.8%,年初至今收益為+2.5%。

公開資料顯示,戴維·E·肖是全球規模最大、知名度最高的對沖基金經理之一,以由電腦驅動的量化投資和穩定收益而聞名。自2001年以來,戴維·E·肖的綜合基金僅在2008年遭遇了回撤(-8%);在過去的10年中,該基金有7年實現了兩位數以上的收益。自1988年成立以來,戴維·肖更是已為其投資者創造了近320億美元的收益。

此外,自新冠肺炎疫情在2月中旬開始令市場情緒恐慌以來,高盛的一項熱門對沖基金持股指數的表現,大部分時間都好于美股大盤。然而,高盛的該指數在上周每個交易日表現都弱于美股大盤,該指數年初至今已累計下挫近30%。

盡管有如此多大型、知名的量化對沖基金由于近期歐美股市的暴跌而遭遇大幅回撤,但牛妹注意到,也有一些知名對沖基金開始“空轉多”。

例如,知名對沖基金潘興廣場的首席執行官阿克曼(Bill Ackman)周一表達了對市場的樂觀態度,宣稱其已經關閉所有空頭頭寸,“100%做多”押注市場復蘇。此前他曾稱,“地獄即將來臨”。據報道,阿克曼(Bill Ackman)在過去10天里買入“價值25億美元的股票”。

阿克曼表示,他的對沖基金在過去10~12天內已將所得資金用于投資組合中數家公司的投資,其中包括勞氏(Lowe's),希爾頓全球控股(Hilton Worldwide Holdings Inc.)和伯克希爾哈撒韋公司(Berkshire Hathaway Inc.)。阿克曼表示,在所有人看來,希爾頓和其他“旅游股”的基本面仍然“強勁”。

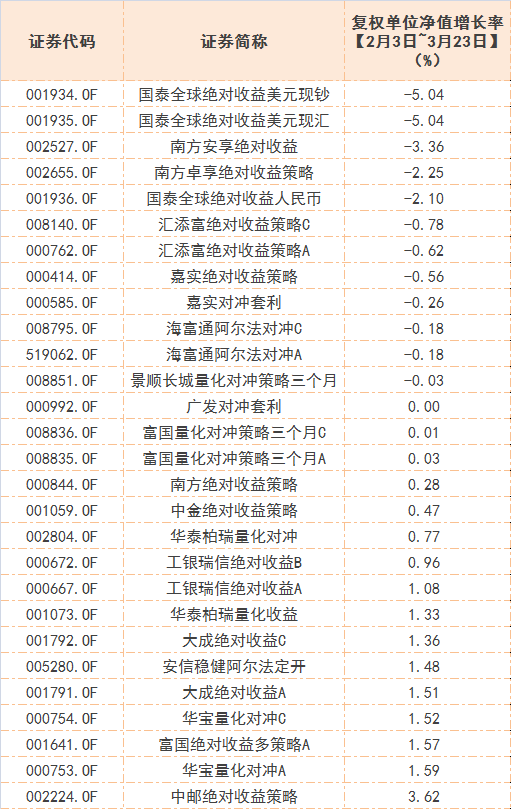

受歐美市場暴跌情緒影響,A股市場節后以來也回調明顯。截至3月23日,節后以來滬指區間漲幅為-10.63%,深證成指和創業板指分別為-9.27%、5.22%。

回到公募基金市場,Wind統計數據顯示,全市場有業績統計的28只量化對沖基金(A、C份額分開計算),節后以來(截至3月23日)平均漲幅為-0.09%,年內平均回報則為1.49%。

不難發現,28只量化對沖基金扛住了A股這波回調——平均業績跑贏滬指超10個百分點。

具體來看,在全球多個市場劇烈波動時(此處統計了2月3日至今的業績),其中15只基金扛住波動,漲幅在0~3.62%;另外13只公募量化對沖基金業績雖然回撤,但最高回撤5.04%也低于A股主要指數回撤幅度。

牛妹注意到,業績回撤較多的幾只量化對沖基金,其跟蹤標的主要為美國3年期國債;而業績相對穩定的幾只基金,其跟蹤標的主要為中國人民銀行公布的一年期銀行定期存款。

2019年報顯示,其中有19只基金的第一大重倉股為中國平安;其次,貴州茅臺、招商銀行、興業銀行也是這些基金青睞的重倉股。

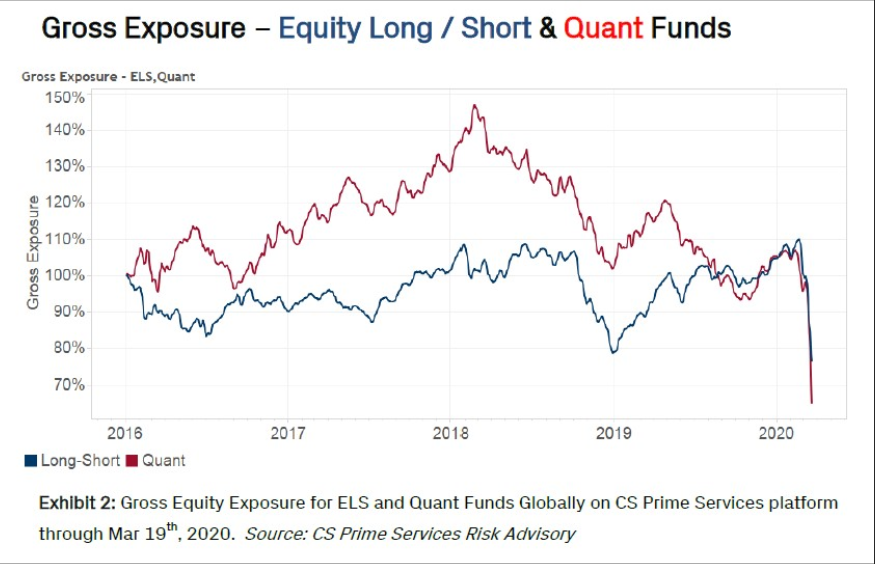

新冠肺炎疫情在全球爆發,釋放出創紀錄的波動性已經導致量化交易員以前所未有的速度撤離市場。瑞士信貸集團(以下簡稱瑞信)大宗經紀平臺上的系統客戶,本月的股票頭寸相比于上月底已大幅削減了45%。在考慮到股價大跌后,這些不對基準進行方向性押注的市場中性基金在截至上周四(3月19日)的5天內拋售了15%的持倉,為量化對沖基金在過去10年內最快的去杠桿速度。

瑞信數據顯示,從交易單一股票的量化投資者到買賣指數期貨的投資者,他們的市場敞口已經縮減至多年來的最低水平。以Nikolaos Panigirtzoglou為首的摩根大通策略師在一份報告中寫道:“這表明量化對沖基金去杠桿化已經結束了嗎?我的猜測是肯定的,至少在過去幾周市場暴跌最嚴重的情況下是這樣。即使是在市場環境變得更糟、成交量進一步上升的理論背景下,名義上的拋售金額也會小很多。”

近期全球多個金融市場陷入了快速拋售、流動性惡化和波動性飆升的循環。更糟糕的是,跨資產相關性的崩潰和股價不分青紅皂白地下跌,甚至困擾著旨在回調中表現更好地系統性策略。

瑞信全球風險咨詢主管馬克·康納斯(Mark Connors)在給客戶的一份報告中寫道:“(量化對沖基金的)這種快速平倉表明,市場對疫情造成的經濟傷害態度發生了更廣泛的轉變。上周量化基金創紀錄的去杠桿化對它們的業績也產生了負面的影響。”

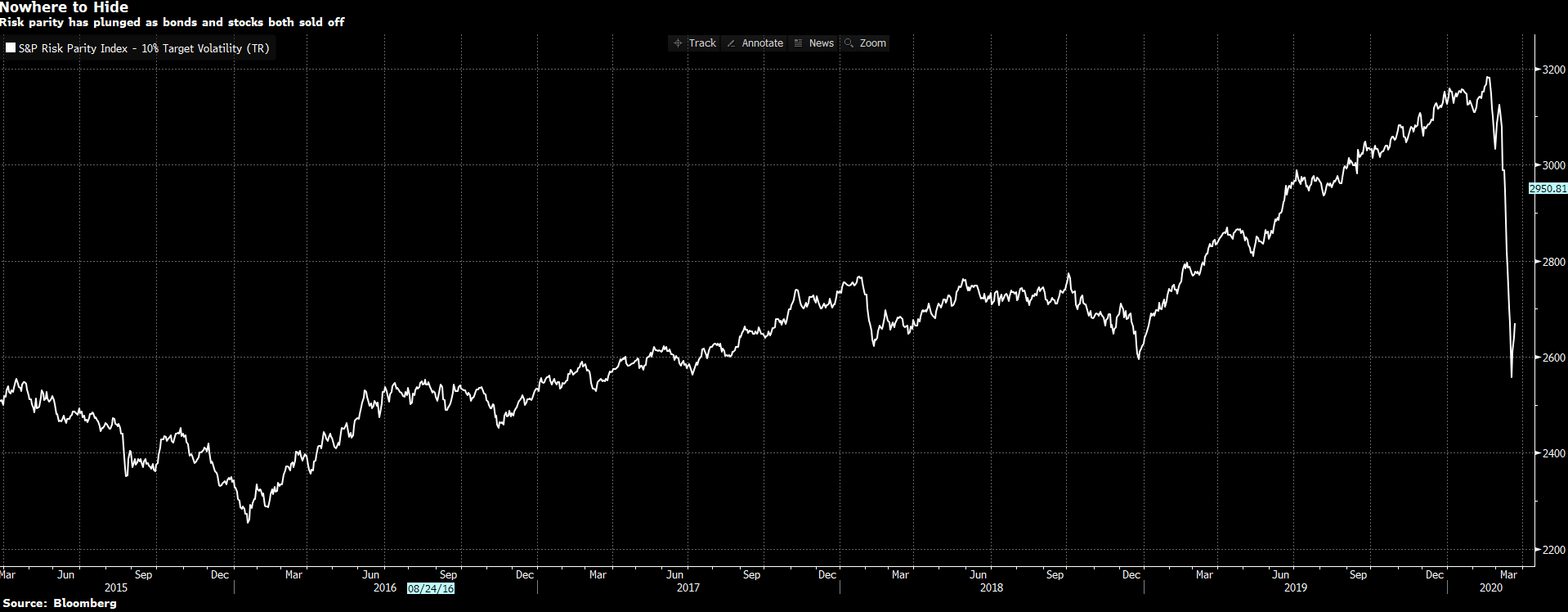

據彭博社報道,這意味著,市場從系統性參與者那里吸收的拋售壓力較小。根據德銀的數據,以波動率為目標的基金已將股票配置比例從幾個月前的約70%下調至紀錄點的15%。與此同時,在債券和股票一起遭到這些基金的拋售后,風險平價基金上周也加入了全球去杠桿化的隊伍中——摩根大通的數據顯示,這些風險平價基金現在的頭寸已經削減了將近一半。摩根大通稱,這類杠桿交易員根據波動性水平將資產配置到不同的資產類別,如今已經拋售了約900億美元的債券、300億美元的股票和300億美元的大宗商品。

大宗商品顧問(以下簡稱CTA)方面,德銀的數據顯示,這些CTA的凈敞口已經降至第五百分位(fifth percentile,表明凈敞口小于等于5%)。CTA經常通過期貨合約跟蹤跨資產趨勢。

雖然CTA可以進行多頭和空頭交易,從而在理論上為客戶提供一些下行的保護,但波動性也會讓CTA們在全力押注上顯得猶豫。例如,德銀的數據顯示,由于波動性日益升高,該集團在債券和石油的頭寸上已轉為中性。德銀以Parag Thatte為首的策略師在一份報告中寫道:CTA們現在正大力做空股票、中性債券和黃金,但在做多美元。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP