每日經濟新聞 2020-03-27 14:56:16

每經記者 陳玉靜 每經編輯 易啟江

自2017年資管新規征求意見稿發布之后,在“去通道”的要求下,事務管理類信托應聲下降。但另一面,融資類信托規模卻開始上升。

3月27日,《每日經濟新聞》記者從多家信托公司了解到,關于此前所稱監管要求信托公司壓降融資類信托規模的事情,確有公司收到壓降融資類信托規模的要求。還有數家公司稱并未收到此要求。

除上述要求外,每經記者了解到,此次監管還提及過往關于房地產信托、通道業務的管控,防腐敗違法違紀也在其中。多位人士表示,此次壓降融資類信托業務,或與“影子銀行”業務有關。華北某信托人士對每經記者表示,這次“影子銀行”的含義與以往有所不同,“以前是說不受監管,這次直說不能老是以放貸為主業”。

在日益嚴厲的“去通道”監管環境下,融資類信托開始“抬頭”。

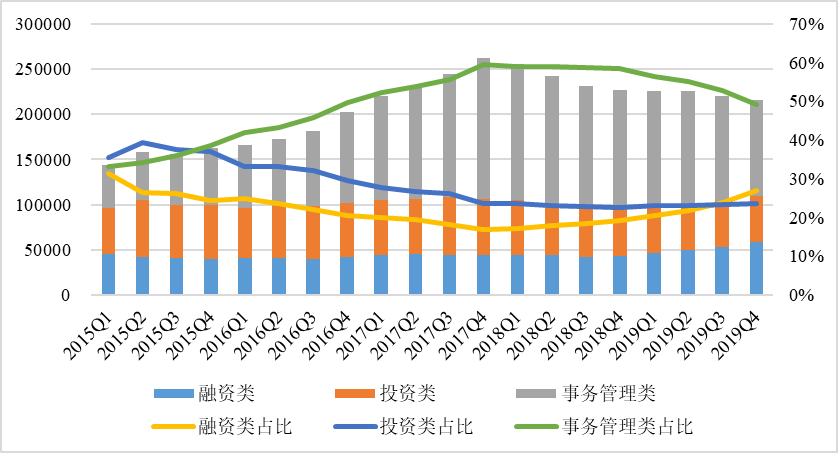

信托業協會統計的數據顯示,截至2019年4季度,融資類信托規模為5.83萬億,較3季度末增加約5600億,增幅10.60%,較2018年末增加1.49萬億,增幅34.17%,占比26.99%,較2018年末上升7.85個百分點。

同期,投資類信托規模為5.12萬億,環比變化不多,同比也基本持平,占比為23.71%,比2018年同期小幅上升1.21個百分點。從歷史數據看,投資類信托規模占比在2015年二季度曾達到39.33%的歷史高位,之后一直保持下行的趨勢。

但對于融資類和事務管理類而言,2017年底,即業內所稱“資管新規”征求意見稿發布之時,是一個轉折點。

融資類信托占比在2017年四季度之前一直保持緩步下行的態勢,但此后便開始緩慢上升,最終在2019年四季度出現反超,實現近五年來占比首次超過投資類信托。與此相對應的是,在信托業“去通道”的大背景下,事務管理類信托在2017年底開始逐步下降。

圖片來源:中國信托業協會

對于此次壓降融資類信托規模,北京某信托人士稱,逐步壓降是近幾年確定的大趨勢,尤其是監管套利的,基本屬于“零容忍”,幾乎所有信托公司都有壓降的空間,這樣資產質量才能進一步壓實,長期來看,有利于行業長遠發展。此前極個別公司可能做法較為激進,因此個別公司即便壓降30%以上都不為過,但這個數字不是指全行業,“近期肯定是壓縮規模,增長指標的權重不會再像從前”。

華東某信托公司人士對每經記者稱,此次監管下發的要求與此前銀保監會《高質量發展的指導意見》(以下簡稱意見)內容大致相同,在提出壓降融資類信托規模外,還提出了防腐敗違法違紀。

上述人士指出,此次提出壓降融資類信托規模與上述意見中的“影子銀行”密切相關。

據新華社報道,上述意見重點提及防范和化解風險。意見提出,精準有效防范化解銀行保險體系各類風險,包括積極穩妥推進問題金融機構處置、有序化解影子銀行風險、加強重點領域風險防控、大力整治違法違規金融活動等。

華北某信托人士對每經記者表示,此次壓降融資類信托,監管部門意思是不想讓信托變成放貸款的機構,轉型做投資,“這次‘影子銀行’的含義與以往有所不同,以前是說不受監管,這次直說不能老是以放貸為主業”,不過該人士也稱,目前中國直接融資比例低是發展階段決定的。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP