每日經濟新聞 2020-10-25 21:46:11

每經記者 胡琳 每經編輯 易啟江

近期,部分銀行公告表示,將部分理財產品到期日期提前。此舉引起了市場和投資者的普遍關注。據《每日經濟新聞》記者了解,截至10月20日,今年銀行提前終止的銀行理財產品高達785款。

那么,銀行提前終止理財產品的原因是什么?對此,多名專家表示,商業銀行提前終止部分理財產品運作主要有資管新規影響和資金成本控制兩方面的原因。

數據來源:Wind,長江證券研究所 劉國梅制圖

部分高收益產品提產終止

今年7月,工商銀行的多款“安享長盈”系列理財產品提前到期。以(2018-6期)“安享長盈”工銀財富客戶專屬理財產品1156天為例,工行稱,“根據該產品《產品說明書》的約定,結合市場變化與投資安排,為充分保護您的投資利益,我行計劃提前終止此產品。產品到期日由2021年04月14日變更為2020年07月22日,產品期限由1156天變更為890天。客戶本金及收益將于2020年07月24日到賬。此產品成立以來年化收益率5.3%,供您參考。”

工行提前終止運作的產品不止這一款,且類似的情況也發生在其他銀行。實際上,根據普益標準統計監測,自2018年初至2020年10月20日,銀行理財市場共有1618款產品提前終止運作,該部分產品有1523款是在理財新規發布之后終止的,占比高達94.13%,截至今年10月20日,銀行提前終止運作的產品有785款,占比為48.52%。

短短兩年多,上千款理財產品被提前終止,背后的原因是什么?

對此,普益標準研究員于康對《每日經濟新聞》記者表示,商業銀行提前終止部分理財產品運作主要有兩方面原因:一是資管新規、理財新規發布以后,要求銀行理財產品實施凈值化管理運作,并對理財產品的非標債權資產配置比例進行了嚴格限制,隨著轉型過渡期的臨近,銀行加快了傳統不合規老產品的清退,推進凈值化轉型;二是存續老產品定價較高,該部分產品大多仍存在“剛性兌付”問題,而當前市場利率維持在較低水平,資金成本較低,新增投資品收益下行,容易出現成本與收益倒掛現象,出于資金成本控制考慮,部分銀行適時采取了終止高收益產品的運作方案。

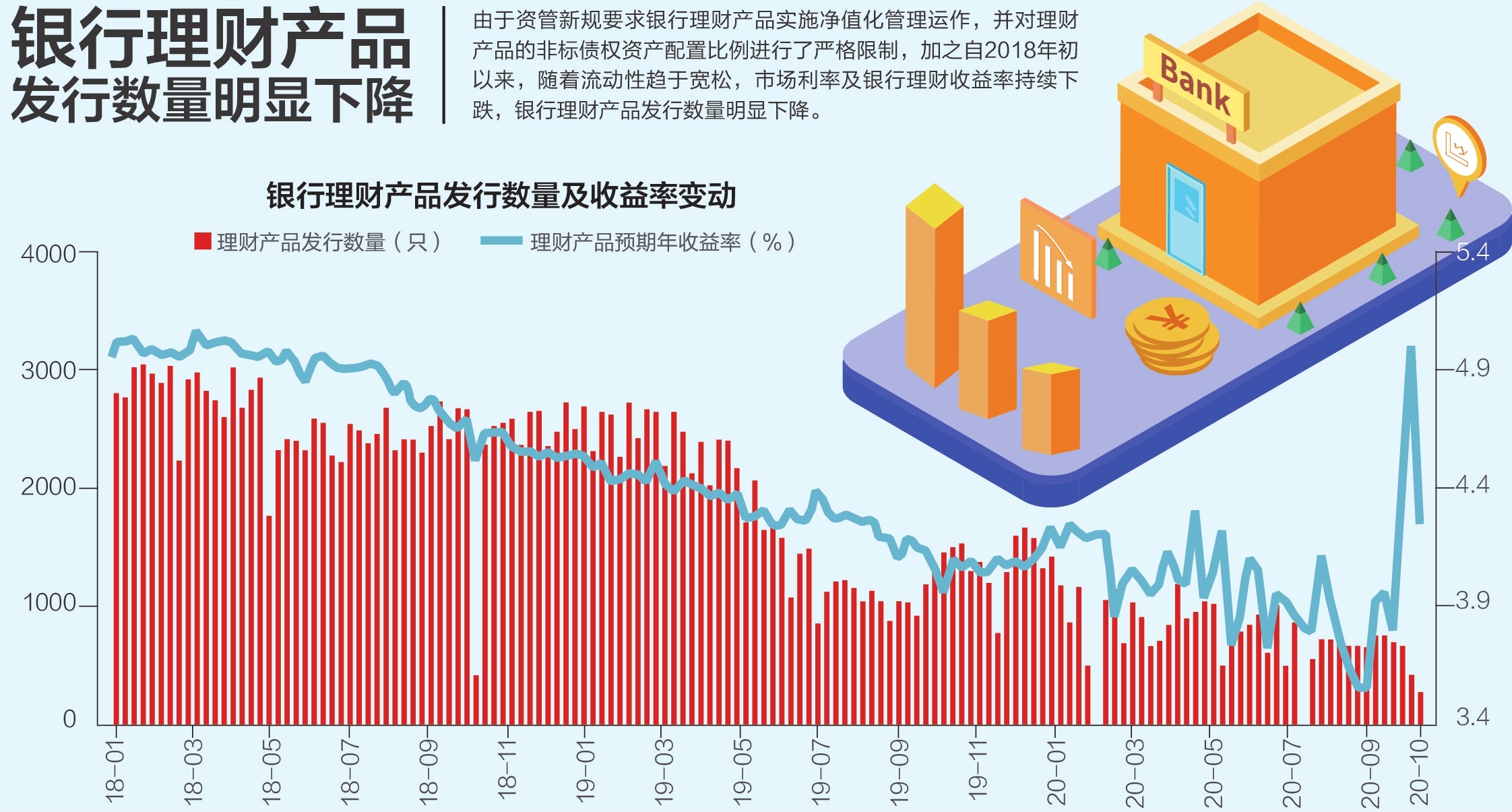

融360大數據研究院分析師劉銀平接受《每日經濟新聞》記者采訪時也指出,這些理財產品提前終止主要有兩方面的原因:一方面,根據資管新規要求,銀行要在過渡期結束前(2021年底前)完成存量資產整改工作,銀行清退的這部分產品不符合資管新規要求,銀行需要逐漸壓降存量資產規模;另一方面,自2018年初以來,隨著流動性趨于寬松,市場利率及銀行理財收益率持續下跌,而過去銀行發行了很多高收益的長期理財產品,銀行成本壓力凸顯,所以開始清退部分高收益理財產品。

保本理財壓降效果明顯

2018年資管新規落地以后,銀保監會對銀行理財產品加強了法律制度和規則體系的建設,相繼出臺了《商業銀行理財業務監督管理辦法》《商業銀行理財子公司管理辦法》《商業銀行理財子公司凈資本管理辦法》等監管規則。

“資管新規”的重點在于打破剛性兌付、推動產品凈值化轉型,以及壓降非標資產,對于不符合監管要求的“老產品”,要求金融機構有序壓縮遞減。

雖然“資管新規”過渡期延期一年,不過各家銀行也在持續推進存量保本理財產品及老產品壓降工作,其中不少銀行存續理財產品已經全部整改為非保本理財產品。

融360大數據研究院分析師劉銀平指出,今年以來,保本理財產品壓降效果比較明顯,多家銀行已經將規模壓降至0。不過,資管新規過渡期延長之后,部分銀行保本理財產品退出速度可能會放緩。從不同類型銀行來看,國有銀行和股份制銀行保本理財產品發行量占比較低,但城商行和農商行占比較高,尤其是農商行。小型銀行攬儲難度較大,擔心客戶流失,理財產品轉型起步晚、進展慢,保本理財產品退出速度要慢于大中型銀行。

除了加速推進存量保本理財產品及老產品壓降工作,銀行凈值化理財產品的發行也是重中之重。

銀行業協會專職副會長潘光偉曾在“2020全球財富管理論壇”上表示,截至今年6月末,銀行理財產品余額22.1萬億元,近三年來基本保持穩定。符合新規方向的凈值型理財產品規模較資管新規發布時提高225%;3個月以內的短期理財產品規模降至資管新規發布時的28%。根據中銀協和普益標準調研情況來看,凈值化轉型速度加快。截至今年6月末,凈值型理財產品存續規模約為13.2萬億元,同比增長67%,占全部理財產品存續余額的53%。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP