每日經濟新聞 2020-12-29 10:06:10

每經記者 李娜 每經編輯 謝欣

談起近幾年來的全球經濟形勢,新冠疫情似乎加速或促進了一些問題向更復雜的方向改變。

廣發證券全球首席經濟學家沈明高在《2021宏觀變局五問》一文開篇中明確指出,“美國三個月與十年期國債收益率利差倒掛預見性告訴我們,新冠疫情對全球經濟帶來的沖擊只是表象,即使沒有疫情,美國和全球經濟的衰退也將不可避免地到來。就長周期而言,我們可以說,全球經濟正處在百年未有之宏觀變局中。”

投資與消費并重

疫情來襲,全球各國的刺激性政策相繼推出,以穩定經濟的發展。在復蘇被定義為2021年全球經濟主基調后,經濟復蘇的引擎又來自哪里呢,是基建還是消費?

對這一問題,廣發證券全球首席經濟學家沈明高向《每日經濟新聞》記者表示:“從全球經濟復蘇的經驗來看,發達國家發達經濟體的復蘇由消費拉動,并帶動新興市場的投資反彈。美國自朝鮮戰爭結束起的9次復蘇中,消費的貢獻大于投資在2~5倍之間;而我國自亞洲金融危機結束后的4次復蘇中,兩次投資貢獻大于消費,另外兩次投資與消費的貢獻相近。”

在沈明高看來,從全球增長的邏輯來看,G20經濟體中,發達國家的消費決定了新興市場經濟的投資需求:其一,發達國家的消費增速決定了其進口增速;其二,新興市場國家的出口增速決定了其投資增速;由此推理,發達國家的消費增速決定了新興市場國家的投資增速,除亞洲金融危機時期外,兩者高度相關。如果將投資近似于產能投資來看的話,則可發現在過去相當長時間內,全球已形成了“新興市場投資(生產),發達國家消費”的產業分工模式。

不平衡發展使得新興市場經濟越來越依賴發達國家的消費,當以美國為首的發達國家需求放慢時,新興市場經濟難以獨善其身。事實上,在最近的近十年時間里,新興市場經濟的投資占比已經進入平臺期,沒能突破45%的天花板。與此同時,消費占比與投資占比的差距也沒能收窄。今年以來,受疫情影響,消費占比下降的幅度大于投資占比。

從這一發展趨勢看,明年全球經濟復蘇或仍需有賴于發達國家消費的反彈。短期內,在發達與新興經濟體結構相對固化的情形下,發達國家的消費擴張動力以及由此帶動新興市場經濟的投資擴張,很可能會再次決定這次全球復蘇的幅度與可持續性。

然而,受人口老齡化、貧富差距拉大、刺激極限及生產率增速放慢等中長期矛盾制約,發達國家的需求復蘇力度不如以前,意味著全球經濟復蘇也會低于預期。

對于中國2021年的經濟發展,沈明高認為,我國復蘇的動能很可能將從投資為主轉向投資與消費并重,其中消費的增量在邊際上具有較大的影響力,由此開啟并形成“雙循環”相互促進的新格局。

明年貨幣政策或先緊后松

2020年,全球央行實行寬松貨幣政策,短期來看雖然金融市場資產價格得到快速修復,但全球各類資產輪番上漲,實體及消費行業卻依舊低迷。

對于即將到來的2021年,坊間也有聲音傳出,國內貨幣政策及財政政策都將收緊,對經濟反彈的政策支撐力逐步減少,預計不會快速退出,而是逐步推進的過程。明年貨幣政策會在上半年邊際收縮,會在明年下半年放松。

當《每日經濟新聞》記者詢問對此的看法時,沈明高表示,全球金融危機后,主要央行為促進經濟復蘇競相推出刺激政策。主要央行中唯一的例外是我國央行,其資產負債表從2018年峰值水平的約5.7萬億美元,縮減至今年7月末的約5.1萬億美元,目前為約5.5萬億美元。這基本體現了中國人民銀行關于"珍惜正常的貨幣政策空間,使得我國能夠在正常的貨幣政策空間中,盡量長地延續正常的貨幣政策"的基本思路,以掌握宏觀調控的主動權。

圖片來源:攝圖網

如果新冠疫苗能夠經受住病毒變異的考驗,發達國家消費恢復性增長帶動我國出口高增長,再加上我國今年前兩個季度的基數較低,明年上半年我國經濟以兩位數增速復蘇的確定性較高。到了明年下半年,發達國家產能復蘇加快、產出缺口收窄,壓低出口增速,同時消費復蘇動力減弱,我國經濟增速有可能回歸疫情前的態勢,甚至存在下行風險。

“基于上述判斷,我們認為,上半年貨幣政策邊際偏緊,下半年邊際偏松的可能性較大。值得指出的是,我國貨幣政策僅需維持相對于主要發達國家央行邊際偏緊的格局,就足以維持中美相對較闊的利差,維持人民幣相對強勢的地位。這也是今年中央經濟工作會議強調'不急轉彎'的主要原因,目的是保留應對全球經濟基本面變化和主要國家央行貨幣政策變化的政策彈性。”沈明高進一步指出。

短期通脹取決于經濟復蘇

寬松貨幣政策、刺激財政政策,近期大宗商品價格走強,似乎都昭示著通脹腳步的臨近。歲末,關于全球通脹明年是否會到來的分歧并未停止,而不同觀點背后也有著自身很清晰的邏輯。

“對未來是通脹還是通縮的判斷,長期的答案是清楚的,除非寬松政策能夠及時完全退出,否則通脹只是遲到,但不會缺席。需要進一步判斷的是,再通脹或高通脹如何發生。”沈明高給出了自己的思考。

從長周期看,全球通脹上升是大勢所趨。美國通脹從二戰后的低位反彈,到上個世紀七十年代末、八十年代初達到峰值,美國十年期國債收益率稍后也達到峰值水平(15%左右)。歷史上,美國經濟的周期性非常明顯。美國乃至全球通脹水平的周期性變化,與背后的經濟周期更替,具有密切聯系。二戰以來,美國經歷過多輪“復蘇-衰退”周期輪回,盡管歷次衰退的成因各有不同,最終都能成功復蘇。

沈明高指出,寬松貨幣政策大背景下,全球高通脹還沒有發生。需要思考三個問題:一是全球經濟還沒有走出危機模式,經濟活動仍處在全面收縮中;二是包括我國在內還存在著大量的產能過剩,供大于求的基本格局還沒有改變;三是從二戰以后的經驗看,從通縮到通脹需要時間。

短期來看,通脹會否發生,與全球經濟復蘇的步伐高度相關。然而,這一輪復蘇與以往或有不同。IMF在最新的《全球經濟展望》中預計,除中國外,全球主要經濟體今年大概率都無法擺脫負增長,而明年各國經濟能否如期復蘇,仍具有較大的不確定性。

即使各主要經濟體明年能夠戰勝疫情并走上復蘇之路,全球經濟復蘇的力度很可能將弱于以往,使修復性“再通脹”成為一個慢熱過程,且初期具有明顯的結構性特征。

如果通脹呈現結構性特征,那么又會出現在哪些領域呢?

沈明高進一步分析指出,“全球再通脹”有望表現為局部領域的結構性通脹,以能源、農產品、工業金屬等為代表的基礎價格,將隨著疫后各國需求復蘇而逐漸上行;相對而言,受去全球化影響,美國面臨通脹壓力大于我國。長期來看,主要經濟體寬松政策退出緩慢、新興市場經濟體要素成本抬升、“逆全球化”和地緣政治等諸多因素,將推動全球通脹持續上行,投資者需警惕高通脹乃至惡性通脹勢頭重現。

“對通脹走勢的判斷必須與經濟基本面的預測相一致。在今年美歐日央行采取歷史性寬松政策的大背景下,如果全球經濟強勁復蘇,推動包括石油在內的大宗商品價格上升,通脹壓力有驟然升高的風險。但如果全球復蘇不及預期,或將抑制糧食價格、石油和金屬等價格的上漲幅度,溫和再通脹的可能性較大。”沈明高再次強調。

人民幣進入升值通道

2020年人民幣匯率先降再升,5月28日,人民幣匯率沖高7.1775后,一路掉頭向下,進入升值通道,12月人民幣兌美元創下了近兩年半的新高。目前在岸人民幣兌美元繼續在6.52附近,這也意味著近7個月時間,人民幣升值幅度超過9%。

人民幣升值通道已開啟,明年美元會進一步貶值,持有這種觀點的人不在少數。

對此,沈明高認為,從長期趨勢的角度看,美元指數的走勢,將取決于長期限美債收益率與主要經濟體(如歐盟、中國、日本等)對應期限國債收益率的相對變化。當歐日相對于美元利差邊際走闊時,美元指數會有下行壓力。

具體來看,明年上半年,美國政府將進一步加大刺激經濟的政策力度,以重啟經濟,壓制美元利率反彈,但到下半年,美國經濟復蘇力度將強于歐日經濟,基本面推動歐日對美元利差的邊際收窄,形成對美元和美元指數的支持。

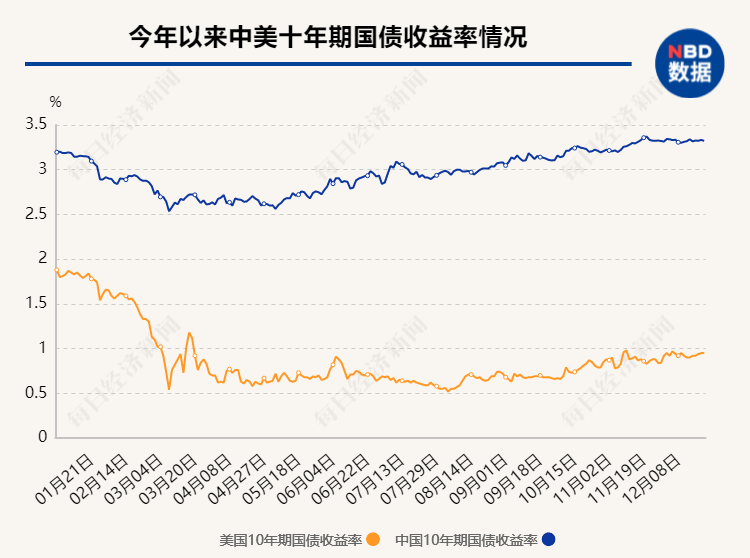

以中美利差為例:今年以來,中國人民銀行相對審慎的政策取向,在很大程度上推動了今年以來人民幣相對于美元的升值。自2018年11月起,中美十年期國債收益率差值進入有記錄以來的第三輪上行期,今年9月,該利差創下了2.43個百分點的新高,超越了2011年9月的高點。

沈明高研究指出,中美利差明年大概率會先升后降。在未來幾年里,現有中美利差結構或維持較長時間,支持人民幣進入升值通道。首先,就經濟基本面而言,我國經濟較美國仍能保持相對增長優勢。其次,中國消費增量的確定性優于美國,決定了人民幣資產的相對回報和配置價值。再者,我國要素市場化或利率市場化改革等,有可能提高市場利率水平,中美利差與印美利差的差距會有所收窄。最后,我國比較珍惜貨幣政策空間,會繼續與美國等發達國家的零利率或負利率政策保持距離。

2021資產配置或先股票再債券

2020年A股牛氣沖天,20多只公募基金年內收益已經翻倍。相反,年初債市的劇烈波動以及年末弱國企類信用債的違約,都引發了市場的高度關注。《每日經濟新聞》記者為此特別請教沈明高,在明年全球經濟復蘇的背景下,大類資產配置又該如何?

“我們對明年資產配置的建議是‘看長做短’,即既要布局長期趨勢,又要把握短期交易機會。在宏觀變局中,一些全新的長期趨勢正在醞釀。特別是,‘雙循環’經濟帶來新的長期投資機會:其一,支持我國消費增長的長期確定性,中國消費品牌崛起,是‘新內需’。其二,支持中美利差走闊和人民幣升值。其三,支持出口升級和進口替代,關注兩大制造業部門,即電子機械設備和能源化工產品。”沈明高給出這樣的建議。

在長期趨勢趨于明朗之前,短期不確定性將降低投資者的總體風險偏好,帶來確定性溢價上升。具體而言,明年上半年股市的確定性大于債市,明年下半年債市的確定性大于股市。受中美關系緩和的影響,同時得益于人民幣升值和H股相對于A股的“估值折扣”,海外投資者的交易性需求上升,明年上半年,H股表現或好于A股。

今日,《每日經濟新聞》推出年度投資特刊《韌勁2021》。此次年度投資特刊匯聚了多位首席經濟學家把脈宏觀經濟走勢,以及多位券商首席策略分析師為你研判市場起伏。

此外,我們還專門走訪了諸多分析師、行業專家與業界人士,以及公司經營管理人士,為你分析理財配置,挖掘產業投資機會……全方位展示韌勁2021下的投資機會。

《韌勁2021》詳情,請點擊閱讀原文!

記者:李娜

編輯:謝欣

視覺:陳冠宇

排版:謝欣 馬原

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP