每日經濟新聞 2021-05-18 13:04:15

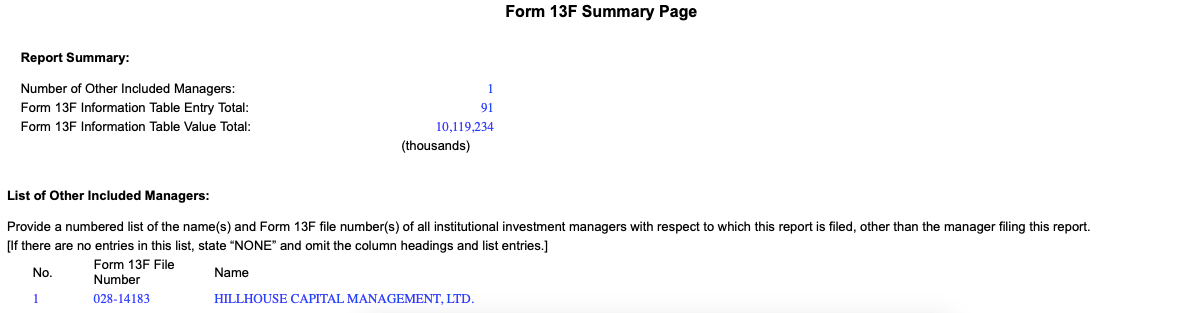

2021年一季度,高瓴在美股市場持有91家公司的股票,相比去年年底減少4家;總市值101億美元,較去年四季度末的125億美元持倉環比降低了逾19%。

每經記者 李蕾 每經編輯 葉峰

北京時間5月18日,高瓴在美國證券交易委員會(SEC)公布了2021年一季度的美股持倉情況。數據顯示,高瓴在美股市場持有91家公司的股票,相比去年年底減少4家;總市值101億美元,較去年四季度末的125億美元持倉環比降低了逾19%。

截至今年一季度末,多個季度位列高瓴前五大重倉股的百濟神州一躍成為其第一大重倉,持股市值達到19.05億美元。整體持倉中,硬科技、醫藥醫療、消費仍舊是其重點投資行業。而在一季度,高瓴二級市場團隊加大了對中概股的投資,持有的91家公司中,從持有市值來看中概股占比超60%,新進與增持的中概股達到11家。

除此之外,伯克希爾哈撒韋、淡馬錫、橋水等頂級機構也在近日公布了一季度的美股持倉情況。其中“股神”巴菲特的前五大重倉股仍然為蘋果公司、美國銀行、美國運通、可口可樂和卡夫亨氏,但他大幅削減了對富國銀行的持股。淡馬錫一季度主要新建倉Roblox、拼多多、Affirm Holdings、安碩印度ETF、SPDR金融業ETF等,同時增持了百濟神州、萬事達、亞馬遜、Visa、Snowflake等個股。而橋水一季度則大幅增持福特汽車、陸金所、可口可樂等,增持個股中占比最大的板塊是必需消費品和非必需消費品,其次則是金融。

百濟神州成高瓴第一大重倉股,減持京東、Uber、ZOOM、嗶哩嗶哩

老規矩,我們先來看看高瓴一季度前十大重倉股的名單,《每日經濟新聞》記者給大家做了一個整理(數據來自SEC):

從這份持倉可以看出,前五大重倉股分別是百濟神州、拼多多、愛奇藝、Zoom和Enstar Group Limited,持有市值分別為19.05億美元、13.69億美元、6.42億美元、10.1億美元和4.31億美元。今年一季度,百濟神州的股價上漲了33.36%,持倉市值也因此上漲,成為了高瓴的第一大重倉股。除此之外,前十大重倉股中高瓴還大幅加倉了天境生物,相比去年四季度加倉幅度達到了342.11%,目前持倉市值為3.21億美元。

另外我們也可以看到,和去年四季度相比,高瓴也大幅減持了京東、Uber、ZOOM等多只個股,減持幅度分別為69.36%、41.95%和33.71%。除此之外,去年四季度位列第九大重倉的嗶哩嗶哩也掉出了前十大重倉股行列。針對這些調整,有不愿具名的業內人士分析,主要原因有兩點:首先,越來越多的明星中概股在香港市場二次上市,這為專業投資機構調整頭寸、在香港市場繼續重倉中國優秀企業提供了更靈活的空間;第二,在美股處于高位、明星中概股股價攀升后,專業投資機構根據市場研判,也會對組合倉位進行適時調整。

但整體而言,中概股依舊是高瓴最重要的投資布局,甚至還加大了對中概股的投資力度。2021年一季度13F數據顯示,高瓴持有的91家公司中,新進和增持的中概股有11家,包括貝殼、華住、網易等,從持有市值來看中概股占比超60%;前十大重倉持股中,中概股包括百濟神州、拼多多、愛奇藝、京東、泰邦醫藥、天境生物等。

生物科技、醫療制藥依然是重點投資方向,持續加注云計算、硬科技投資

除了中概股,生物科技、醫療制藥也依舊是高瓴重點投資的方向,91個持股公司中醫藥醫療領域的企業占比近一半。除了漲成第一大重倉股的百濟神州,血液制品企業泰邦生物也以3.51億美元的市值排在第七位;專注于研究遺傳病的生物制藥公司BridgeBio以3.4億美元排在第八位;中國創新生物藥企業天境生物則新進高瓴的前十大重倉股,最新持倉市值3.21億美元。

另外,今年一季度高瓴也持續加注企業服務賽道下云計算、硬科技、人工智能方面的投資。高瓴被投企業、IoT云平臺涂鴉智能在一季度完成美股上市,此次也出現在了13F名單中,持倉市值5020.8萬美元。萬國數據和Salesforce依舊是高瓴在云計算、大數據等領域的重要持倉,高瓴在美股持有萬國數據314萬股、市值排在高瓴美股持倉的第12位;同時一季度繼續加倉Salesforce 6.4萬股,截至一季度末,Salesforce持有市值已經在高瓴美股持倉中排在第13位。

巴菲特買入克羅格、Verizon、怡安保險、威達信、RH,大幅拋售富國銀行、雪佛龍

同樣在美東時間周一盤后公布了最新持倉情況的還有“股神”巴菲特旗下的伯克希爾哈撒韋公司。該公司向美國證交會(SEC)提交的13F持倉顯示,一季度末其持倉總市值為2704.35億美元,相比去年四季度的2699.28億美元略有上漲。

具體持倉方面,前十大重倉股的變動并不大。第一大重倉仍然是蘋果公司,持倉數量維持8.87億股,第二到第五大重倉股分別為美國銀行、美國運通、可口可樂和卡夫亨氏,持股數量分別為10.1億股、1.52億股、4億股和3.26億股。我們也為大家統計了前十大重倉股的具體情況(數據來自SEC、Whalewisdom):

從具體操作上來看,今年一季度伯克希爾公司增持數量最多的前五大公司分別為克羅格、Verizon、怡安保險、威達信和RH。在這其中,保險巨頭怡安為是巴菲特一季度唯一建倉的標的,累計買入409.62萬股。而對于在2019年四季度新進買入的美國最大連鎖超市運營商克羅格,巴菲特的操作是持續加注、今年一季度增持幅度超過50%,最新持股數量達到5106.03萬股。

減持方面,伯克希爾公司一季度一共減持了11只個股,前5大分別為老牌金融股富國銀行、能源巨頭雪佛龍、消費金融服務企業Synchrony Financial、有線電視運營商自由全球和加拿大油砂公司森科能源。其中對富國銀行的持股被削減了98%、從5240萬股銳減至67.5萬股,而Synchrony Financial和森科能源則直接被清倉了。從這些操作中,我們也可以一窺巴菲特在一季度的一些思路。

淡馬錫增持百濟神州、新建倉拼多多,橋水看好消費品和金融板塊

5月17日,淡馬錫也公布了一季度的最新持倉情況。13F文件顯示,截至今年一季度末淡馬錫的持倉總市值為255.24億美元。而在具體操作方面,淡馬錫一季度主要增持了百濟神州、萬事達、亞馬遜、Visa、Snowflake等個股,其中增持了9.7萬股百濟神州、截至一季度末的持倉市值為9.56億美元。

新進個股方面,淡馬錫新建倉了Roblox、拼多多、Affirm Holdings、安碩印度ETF、SPDR金融業ETF等,目前持有拼多多1.78萬股。同時主要清倉了Evoqua Water Technologies、愛彼迎、美敦力、史賽克、SPDR工業ETF等標的。

另一家公布了一季度持倉情況的是私募巨頭橋水基金。13F文件顯示,截至一季度末橋水的整體持倉規模約為113.4億美元。根據Whalewisdom的統計,今年一季度橋水總共增持204個標的、減持123個、新進127個、清倉197個標的。

從板塊上看,增持個股占比最大的板塊是必需消費品和非必需消費品,其次是金融。增持數量排名前五位分別是福特汽車、陸金所、可口可樂、富國銀行和江森自控,分別較去年四季度增持了160萬股、151萬股、141萬股、68萬股和63萬股。減持板塊中,科技和電信服務的占比最高。從具體標的上來看,橋水賣出股份數最多的是黃金ETF iShares Gold Trust(IAU)、當季減持664萬股,其余幾個減持數量較大的則為新興市場ETF iShares MSCI Emerging Markets ETF (EEM)、ETF Vanguard Developed Markets Index Fund ETF(VEA)和新興市場股市 ETF Vanguard Emerging Markets Stock Index Fund ETF(VWO)。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP