每日經濟新聞 2021-07-05 11:27:02

◎上周A股迎來IPO申報高潮,共有90家公司IPO申報被受理。IPO申報節(jié)奏驟然加速的背后,主要和企業(yè)財務數(shù)據(jù)有效期滿半年有關。

◎上周唯一一家IPO被否的公司是墾豐種業(yè)。實際上,墾豐種業(yè)被否并不難理解,這家公司還未上市公司業(yè)績便連續(xù)變臉,2018年到2020年,公司歸母凈利潤累計下滑近70%。

每經記者 朱萬平 每經編輯 魏官紅

一家公司從上市資料獲受理,到發(fā)行,是一條漫漫長路,也是一次修行之旅。有的公司速度空前,20多天就過會;有的公司在半途,就主動撤回申報材料,打道回府;還有公司因各種不規(guī)范操作被曝光,最終被扯下畫皮……

目前,A股實行注冊制的是科創(chuàng)板和創(chuàng)業(yè)板。一般來說,注冊制下,“問詢-回復”會經歷多輪反復,之后有倒在上市委會議上的,也有提交注冊不成功的,更有主動撤回申報材料,終止上市路的。而對于適用核準制的公司來說,一般是“已受理-上會”,上會通過,招股;上會未通過,就重來。

《每日經濟新聞》記者以周為單位,對上周過會、被否及新增材料獲受理的公司進行梳理,以饗讀者。

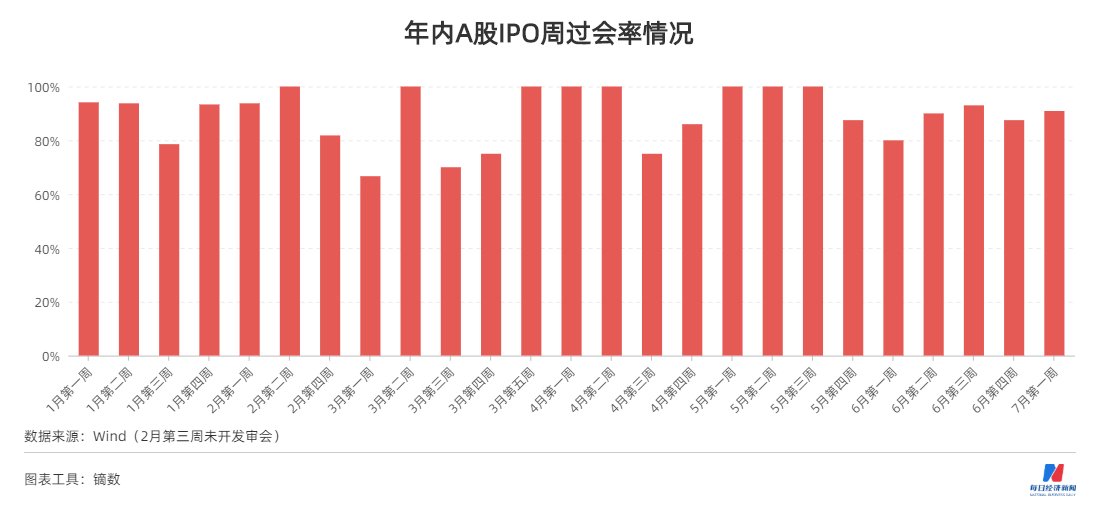

上周(6月28日~7月4日,下同),總共有11家公司上會,除了墾豐種業(yè)IPO被否,其余10家企業(yè)均全部過會,周IPO過會率超過90%,依然維持高位。目前,科創(chuàng)板和創(chuàng)業(yè)板是國內IPO的主通道。

上周A股迎來IPO申報高潮,共有90家公司IPO申報被受理。在此的前兩周,國內IPO受理的公司家數(shù)分別為16家和61家。IPO申報節(jié)奏驟然加速的背后,主要和企業(yè)財務數(shù)據(jù)有效期滿半年有關。保薦人常常會趕在每年6月最后一天前加緊申報,這其實是行業(yè)慣例。

上周共有11家公司上會,其中,包括明星創(chuàng)新藥企——百濟神州等10家公司成功過會。此前,百濟神州已相繼在美股和港股上市,在港股市值超過2400億港元。此次,百濟神州欲在科創(chuàng)板上市,由中金公司和高盛高華兩大券商保薦,準備募資200億元,加碼主業(yè)。

除了百濟神州,喜悅智行也成功過會。招股書顯示,成都金錦源商貿有限公司(以下簡稱成都金錦源商貿)是喜悅智行的重要供應商。2020年,喜悅智行向成都金錦源商貿采購了170多萬元。

招股書還披露,成都金錦源商貿成立于2012年9月,由兩名自然人持有100%的股權,公司注冊地為成都市成華區(qū)崔家店路52號藍光東方天地7-731號。《每日經濟新聞》記者近日實地探訪成都金錦源商貿注冊地發(fā)現(xiàn),該地為一處居民小區(qū)。

成都金錦源商貿注冊地在一處小區(qū) 圖片來源:每經記者 朱萬平 攝

與喜悅智行同一天過會的,還有一通密封。一通密封實控人彭建曾在中密控股(300470.SH)的前身——四川省機械密封技術研究所工作多年。在任職期間,彭建等人曾創(chuàng)立一通科技(即一通密封前身),與中密控股從事幾乎相同的業(yè)務。

“他能力是有的,但有些事做得不地道。”一位曾與彭建工作多年的原同事向《每日經濟新聞》記者透露,1999年彭建等人瞞著單位,一邊拿著工資,一邊在外成立公司,從事與中密控股幾乎完全相同的業(yè)務。

此外,彭建等人在未經原工作單位批準下,擅自離崗,并帶走了所在部門的2萬張圖紙和技術資料。用彭建給原單位的《致歉書》中的話講,“(此舉)給單位的工作帶來了很大的麻煩和損失。”如今,隨著一通密封過會,這段往事或將逐漸淡去。

上周唯一一家IPO被否的公司是墾豐種業(yè)。實際上,墾豐種業(yè)被否并不難理解,這家公司還未上市公司業(yè)績便連續(xù)變臉,2018年到2020年,公司歸母凈利潤累計下滑近70%。

招股書顯示,2018年時,墾豐種業(yè)的歸母凈利潤為1.56億元,而2020年時,墾豐種業(yè)的歸母凈利潤約4900多萬元,同比下滑超過53%。對于IPO企業(yè)而言,業(yè)績同比出現(xiàn)50%的下滑或一直被監(jiān)管層視為“紅線”,尤其是對于墾豐種業(yè)這類欲上主板的企業(yè)而言。

由于墾豐種業(yè)IPO被否,上周11家公司上會,只有10家通過,IPO過會率也在90%左右。

在IPO過會率高企的背景下,國內公司申報IPO的熱情高漲。上周,國內迎來IPO申報高潮,共有90家公司申報IPO。不過,上周是6月最后一周,IPO申報節(jié)奏驟然加速,這背后也與企業(yè)財務數(shù)據(jù)有效期滿半年有關。按照行業(yè)慣例,保薦人常常會趕在每年6月最后一天前加緊申報。

在上周申報IPO的90家公司中,不乏先正達這樣的“巨無霸”。7月2日晚間,上交所披露了先正達招股書,此次IPO,先正達計劃募資650億元,此舉或將刷新中芯國際(688981.SH)曾在科創(chuàng)板創(chuàng)下的523億元IPO募資紀錄。

先正達是中國中化集團有限公司和中國化工集團有限公司重組成立的農業(yè)資產整合平臺,于去年6月起正式運營。該公司同時是全球第一大農藥企業(yè)、全球第三大種子企業(yè)。2018年~2020年,先正達的營收分別為1396.95億元、1445.66億元和1519.6億元。

上周,IPO中止審核企業(yè)數(shù)大幅提升至10家,創(chuàng)下4月第一周后的最高值。這些企業(yè)主要是擬登陸科創(chuàng)板或創(chuàng)業(yè)板的公司。

在上述10家黃榜公司中,多家公司已經過監(jiān)管的問詢,有的還經過了多輪詢問,然而最終在問詢后宣告IPO中止。在這10家公司中,美埃科技的情況較為特殊。

6月16日,美埃科技IPO上會并接受審議。在審議過程中,監(jiān)管層提到了3個關鍵問題。其一,要求美埃科技對公司科創(chuàng)屬性的具體體現(xiàn)及核心技術的先進性作出說明;其二,美埃科技與其實控人控制的另一家企業(yè)天加環(huán)境存在部分客戶、供應商、原材料、生產設備重合的情況,監(jiān)管層方面要求其說明是否與天加環(huán)境存在同業(yè)競爭,美埃科技自己的業(yè)務是否獨立;其三,美埃科技在2017年至2019年還存在部分驗收單丟失的情形,理由是原始單據(jù)保存不善,這也透露了公司內部內控的問題。

前次美埃科技上會的結果是暫緩審議,近半個月后,6月30日,美埃科技的審核狀態(tài)由暫緩審議變?yōu)橹兄箤彶椤?/p>

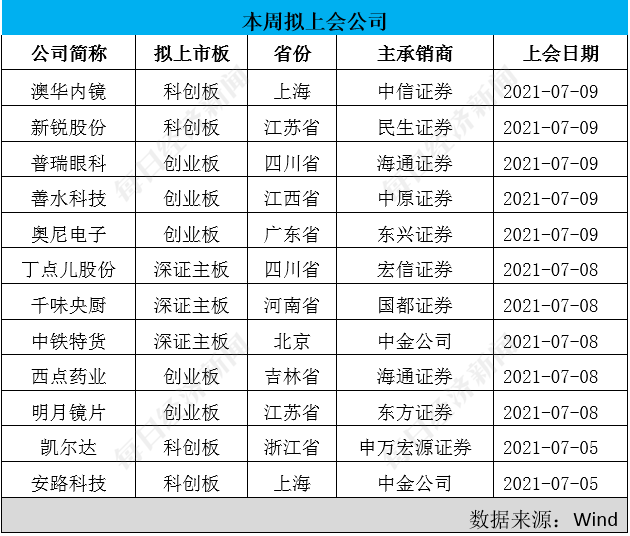

本周(7月5日~7月11日),將有12家公司迎來上會,相比前一周11家上會企業(yè)的數(shù)量有所增加。

這12家公司,合計擬通過IPO募資超過117億元,其中,由中金公司保薦的中鐵特貨募資最多,擬募資50億元。資料顯示,中鐵特貨物是中國國家鐵路集團有限公司直屬專業(yè)運輸企業(yè),主營商品汽車物流、冷藏物流和大件物流等。

招股書顯示,2017年至2019年,中鐵特貨分別實現(xiàn)營收60.92億元、78.84億元和86.47億元,歸母凈利潤分別為3.94億元、4.02億元和5.69億元。

除了中鐵特貨,本周上會的還有一家頗值得關注的公司——千味央廚。千味央廚是河南鄭州一家生產速凍食品的公司,產品包括“吃貨”們熟悉的油條、寬粉等。從業(yè)績來看,2017年~2019年,公司營收從5.9億元增長至8.9億元,凈利潤從4655.91萬元增長至7412.13萬元。

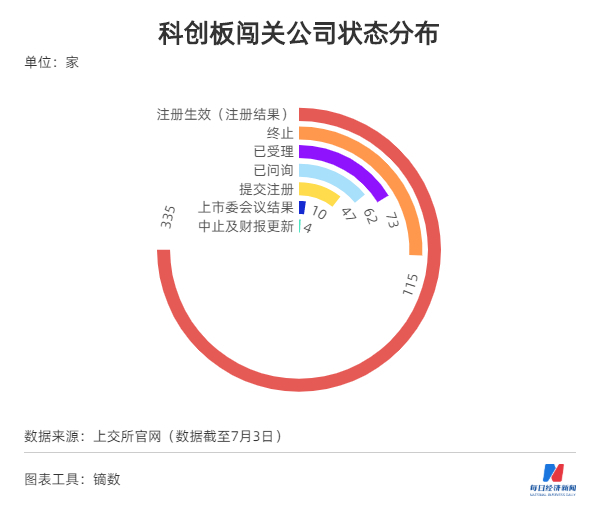

截至7月3日,科創(chuàng)板審核信息披露,全部646家公司中,處于注冊生效(注冊結果)的有335家,緊隨其后的是“終止”115家,“已受理”的有73家,“已問詢”的有62家。

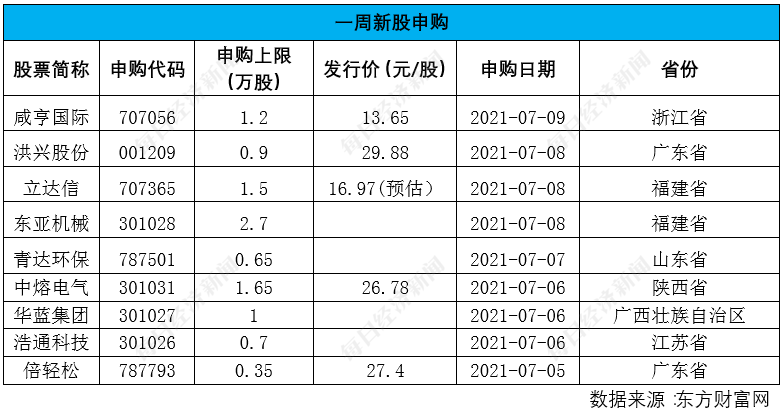

本周(7月5日~7月11日),A股有洪興股份、倍輕松、華藍集團等9只個股將迎來申購。《每日經濟新聞》記者注意到,洪興股份的發(fā)行價較高達到29.88元/股,可能成為大肉簽。在本周將申購的新股中,各有2只來自于廣東和福建。

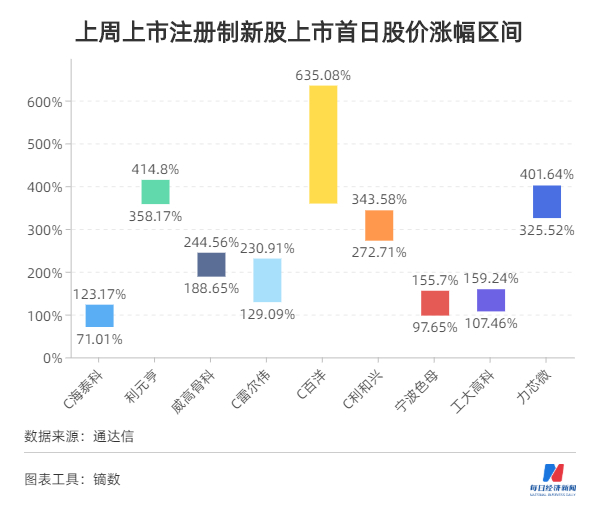

A股上周上市了9只注冊制新股。其中,山東省數(shù)量最多,達到了3家,廣東和江蘇各有2家,安徽和浙江各1家。從上市首日的股價表現(xiàn)看,C百洋最佳,股價漲幅區(qū)間為359.42%~635.08%。

截至7月3日,年內A股已有259家公司完成招股,這些公司合計將預計募資2380多億元,創(chuàng)下近年同期之最。Wind資訊顯示,2012年~2019年,國內IPO市場全年募資的金額分別為1030億元、0、666.32億元、1574億元、1496億元、2301億元、2301億元和2532億元。

目前,國內IPO的通道依然非常通暢,2021年或依然是國內IPO的大年,國內IPO預計將繼續(xù)保持常態(tài)化發(fā)行。而從年內完成招股的公司地區(qū)分布來看,廣東、浙江、江蘇、浙江分別以53家、42家和42家位居前三。

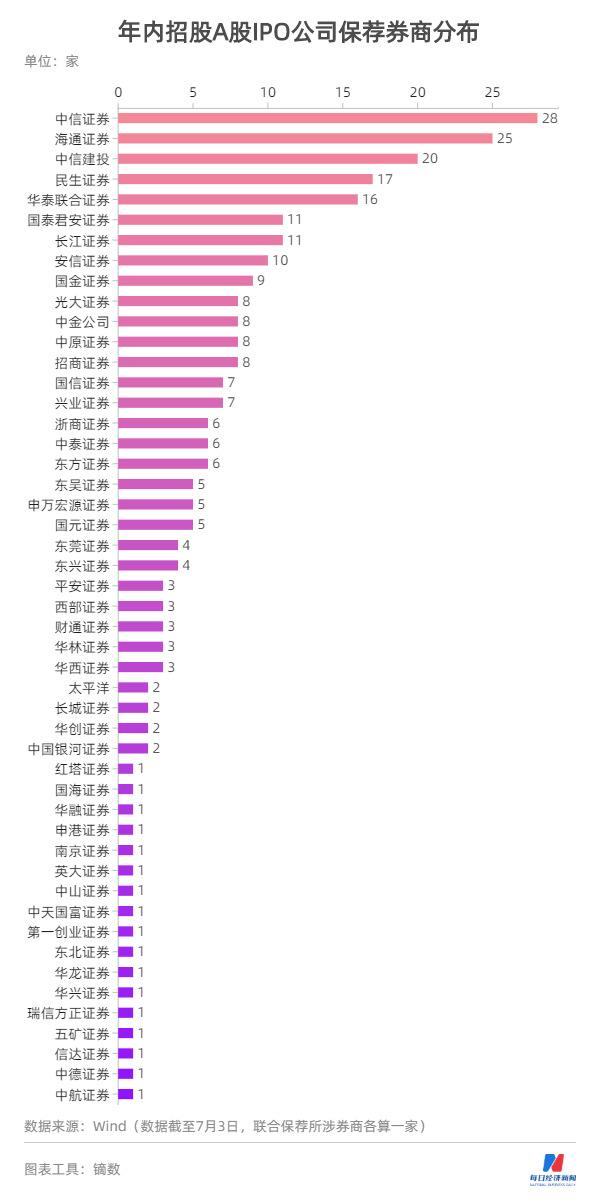

從承銷機構的分布來看,259家年內招股的A股公司中,中信證券獨攬28家居首,海通證券25家第二名,緊隨其后的是中信建投為20家。目前,就IPO保薦承銷而言,國內券商的分化是比較嚴重的。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯(lián)系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP