每日經濟新聞 2021-10-04 15:52:34

◎上周,A股IPO企業受理數達到34家,IPO企業受理節奏明顯提速。不過,本周(10月3日~10月7日),因國慶節假期原因,未安排企業IPO上會。而在本周A股“打新”市場上,北交所的登臺,無疑將增添新的重要看點。

◎9月30日,證監會正式發布了《首次公開發行股票并上市輔導監管規定》。今年以來,進一步壓實中介機構履責能力成為了IPO監管重點內容之一,而此次《輔導監管規定》的落地,無疑是對監管層制度化監管趨嚴的進一步落地。

每經記者 王琳 每經編輯 陳俊杰

一家公司從上市資料獲受理到發行,是一條漫漫長路,也是一次修行之旅。有的公司速度空前,20多天就過會;有的公司在半途就主動撤回申報材料,打道回府;還有公司因各種不規范操作被曝光,最終被扯下畫皮……

目前,A股實行注冊制的是科創板和創業板。一般來說,注冊制下,會經歷多輪“問詢-回復”的反復。之后,有倒在上市委會議上的公司,也有提交注冊不成功的,更有主動撤回申報材料,終止上市路的。而對于適用核準制的公司來說,一般是“受理-上會”,上會通過,招股;上會未通過,就重來。

《每日經濟新聞》記者以周為單位,對上周過會、被否及新增材料獲受理的公司進行梳理,以饗讀者。

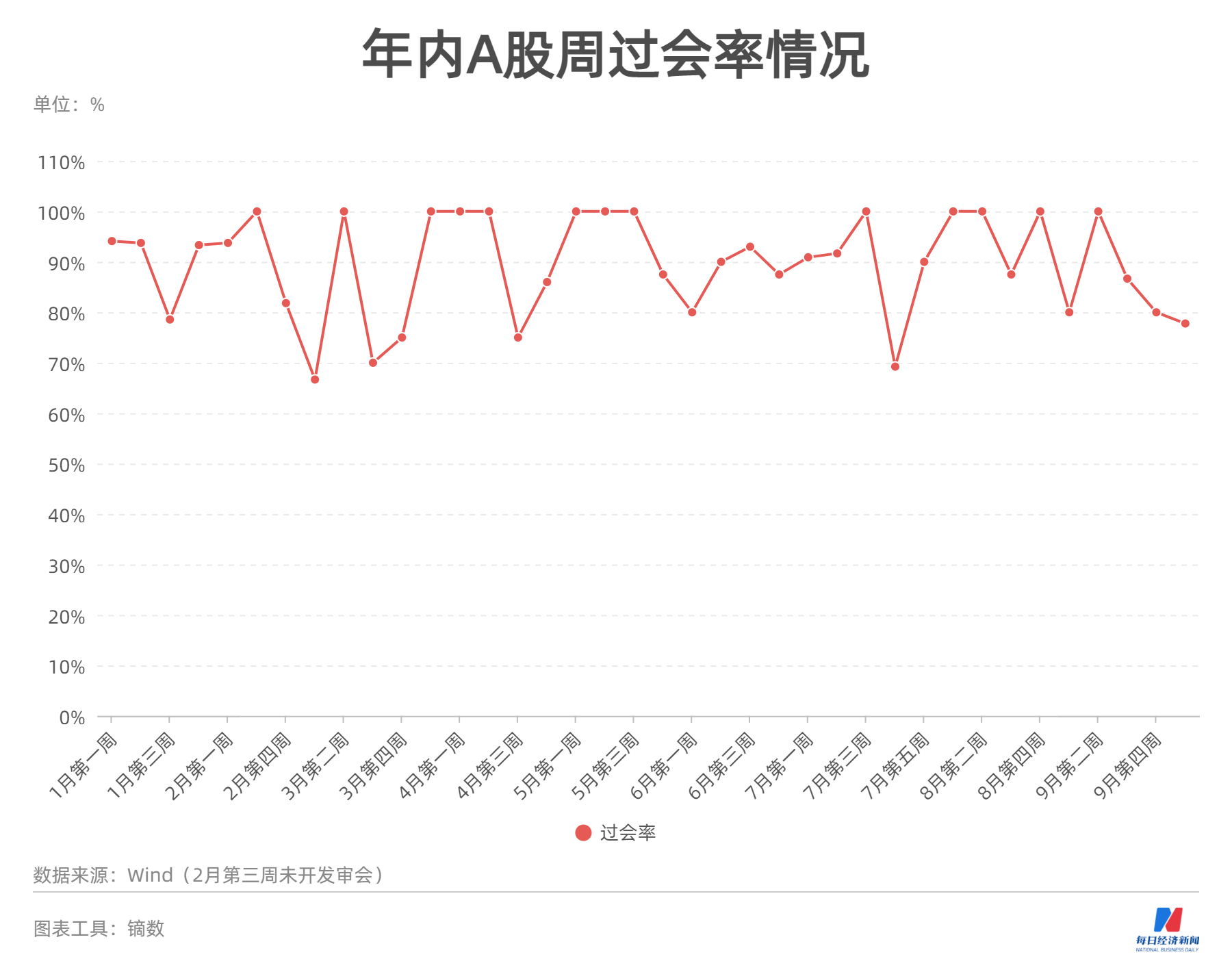

上周(9月27日~9月30日,下同),總共有9家公司被安排上會,其中7家過會,1家未通過,1家被暫緩表決,這也使得周過會率連續第三周下降。在上會時,發行人的持續經營能力,商業以及財務合理性等問題,依舊是主要關注點。

上周,A股IPO企業受理數達到34家,IPO企業受理節奏明顯提速。不過,本周(10月3日~10月7日,下同),因國慶節假期原因,未安排企業IPO上會。而在本周A股“打新”市場上,北交所的登臺,無疑將增添新的重要看點。

此外,《首次公開發行股票并上市輔導監管規定》在9月30日正式出臺,對于IPO中介機構的制度化嚴監管又邁出了堅實一步。

上周,A股有9家公司迎來上會,其中7家成功過會,另有1家暫緩表決,1家被否。過會企業中,包括多家備受關注的公司,例如光伏組件巨頭,同時也是晶科系的第三家上市公司晶科能源,創新藥企業海創藥業,新希望集團創始人劉永好實際控制的華融化學,物產中大的控股子公司物產環能等。7家過會公司后續要做的也就是提交注冊,一旦完成注冊生效,接下來就能擇日招股上市。

在7家過會企業的上會現場,證監會、交易所上市委的關注重點,還是聚焦在了對IPO發行人的持續經營能力,以及商業和財務合理性等方面。

在持續經營能力方面,包括涉及源于多個方面的風險,比如,涉及發行人因產品結構(趨勢)變化,收入結構重大變化,臨床研究進展不及預期,相關業務市場空間和可持續性,甚至直接業績下滑等帶來的風險,華融化學、富士萊、高凌信息、海創藥業、東利機械等都被重點問詢。

再如因違法違規或內控缺陷帶來的風險,其中,富士萊被問及相關司法機關對公司違規匯出外匯行為不予立案的決定是否存在被撤銷或者變更的可能,以及外匯管理部門行政處罰決定書的執行由書面確認予以終止是否存在被撤銷或者變更的可能;物產環能報告期內多項行政處罰被認定不構成“重大違法”的依據是否充分,是否構成本次發行上市的障礙,以及公司安全生產內控制度是否健全并有效執行;晶科能源被問及李仙德及陳康平是否存在需對相關稅務罰款承擔責任的風險,并因此對李仙德及陳康平擔任發行人董事的資格構成影響。

在財務合理性方面,物產環能被問及減值準備計提金額及期間是否合理,以及同為供應商及客戶的合理性,貨物流是否真實,收付款是否合理;晶科能源被問及向江西展宇大額預付的原因及合理性,對江西展宇的預付金額與采購金額是否匹配。在商業行為合理性方面,物產環能被問及在富欣熱電出現事故且需關停的情況下,仍收購其股權的原因及合理性,是否存在其他安排或輸送利益的情形,以及公司開展煤炭流通業務的商業合理性和必要性。

上會企業“9過7”,使得周過會率從前一周的80%,下降至77.78%,這也是周過會率連續第三周下降。

在上周9家上會企業中,擬上市主板市場的德納化學成為了唯一一家被否的企業。招股書顯示,成立于2004年的德納化學主要從事環氧乙烷衍生醇醚及其醋酸酯、環氧丙烷衍生醇醚及其醋酯等產品的研發、生產和銷售,環氧乙烷的生產和銷售。

早在2017年,德納化學就遞交了上市申請,但直到上周才迎來上會,并最終過會失敗。

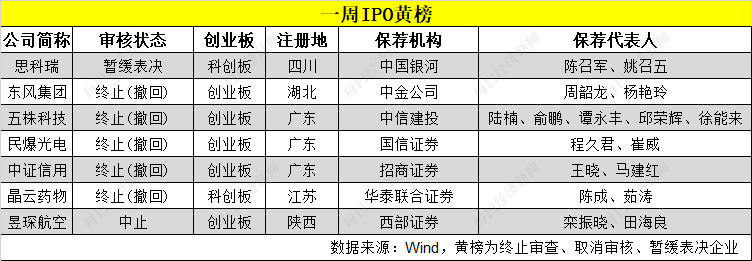

上周,進入黃榜的企業數大幅攀升至240家。其中,除了思科瑞為上周上會時暫緩表決外,有東風集團、中證信用等5家企業主動撤回,以及另外234家企業中止審核。

隨著三季度的結束,上述234家中止審核企業中,絕大部分均是由于申請文件中的財務資料已過有效期而中止,這其中包括了中微半導體、比亞迪半導體、甬矽電子等諸多明星企業,這也與今年3月末4月初中止審核企業數突然大增的情況類似。

在上述主動撤回的企業中,成立于2010年的晶云藥物在去年6月IPO獲得受理,隨后在今年3月23日曾經上會,彼時被“暫緩審議”,在該次上市委會議上,晶云藥物主要被問及了兩方面的問題,一是讓晶云藥物說明符合科創屬性要求的合理性,二是對晶云藥物收購佰榮泰華股權的合理性提出質疑。

招股書顯示,晶云藥物所處行業為CRO(醫藥研發外包服務)領域,主營業務為晶型研發服務、創新晶型技術及產品開發,以及藥學研發服務。2020年,晶云藥物的營業收入和歸母凈利潤分別為1.50億元和0.51億元,分別同比增長30.78%和55.79%。

而在上述被問詢的問題之外,晶云藥物還因大量購買理財產品等問題而遭到外界質疑。

另一家備受關注的企業是成立于2015年的中證信用,其是一家全國性的綜合信用服務機構,業務從成立之初的為企業在資本市場發債提供信用增進服務,發展到目前為機構客戶提供包括信用風險管理、信用增進、信用資產交易管理在內的全信用價值鏈服務。

從股東結構來看,中證信用的股東包括東吳證券、前海金控、太平洋人壽等一眾金控機構。在成立5年后,中證信用于2020年5月開始進行IPO上市輔導,直到此次主動撤回IPO申請,這一決定也令市場感到頗為意外。

隨著上會節奏的持續,上周有34家公司獲得了IPO受理。而在今年下半年以來至上周以前,A股市場總共僅受理23家,受理節奏在上周明顯有所加快。尤其值得一提的是,聯想集團首次發行存托憑證(CDR)并在科創板上市申請在上周獲得受理,這也是科創板首次迎來紅籌CDR回A。不過,恰逢國慶節假期,本周A股市場并未有安排企業上會。

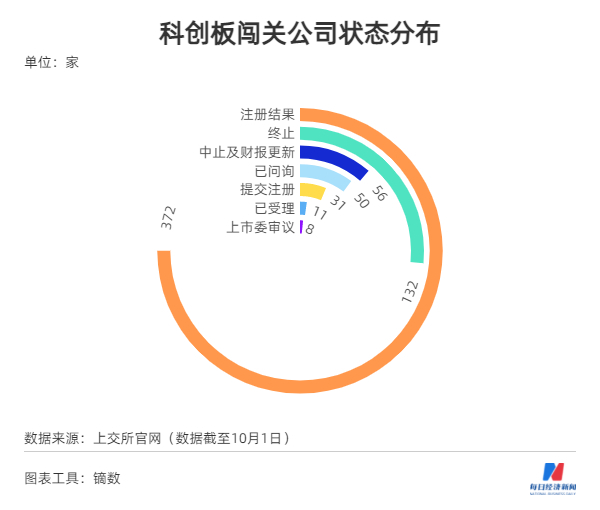

從科創板IPO企業審核狀態來看,截至10月1日,科創板審核信息披露,全部660家公司中,處于“注冊結果”的有372家,緊隨其后的是“終止”132家,“中止及財報更新”的有56家。

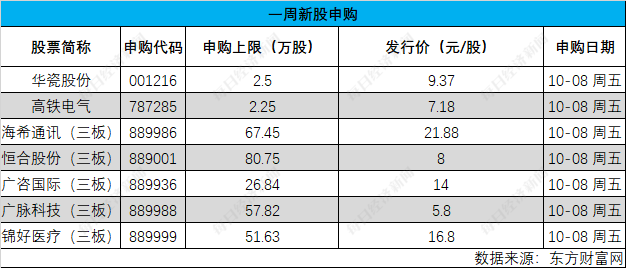

本周,在恰逢國慶節假期的情況下,滬深兩市僅有華瓷股份、高鐵電氣2只個股迎來申購,北交所則有廣脈科技等5家公司迎來申購,且全部安排在周五一天。

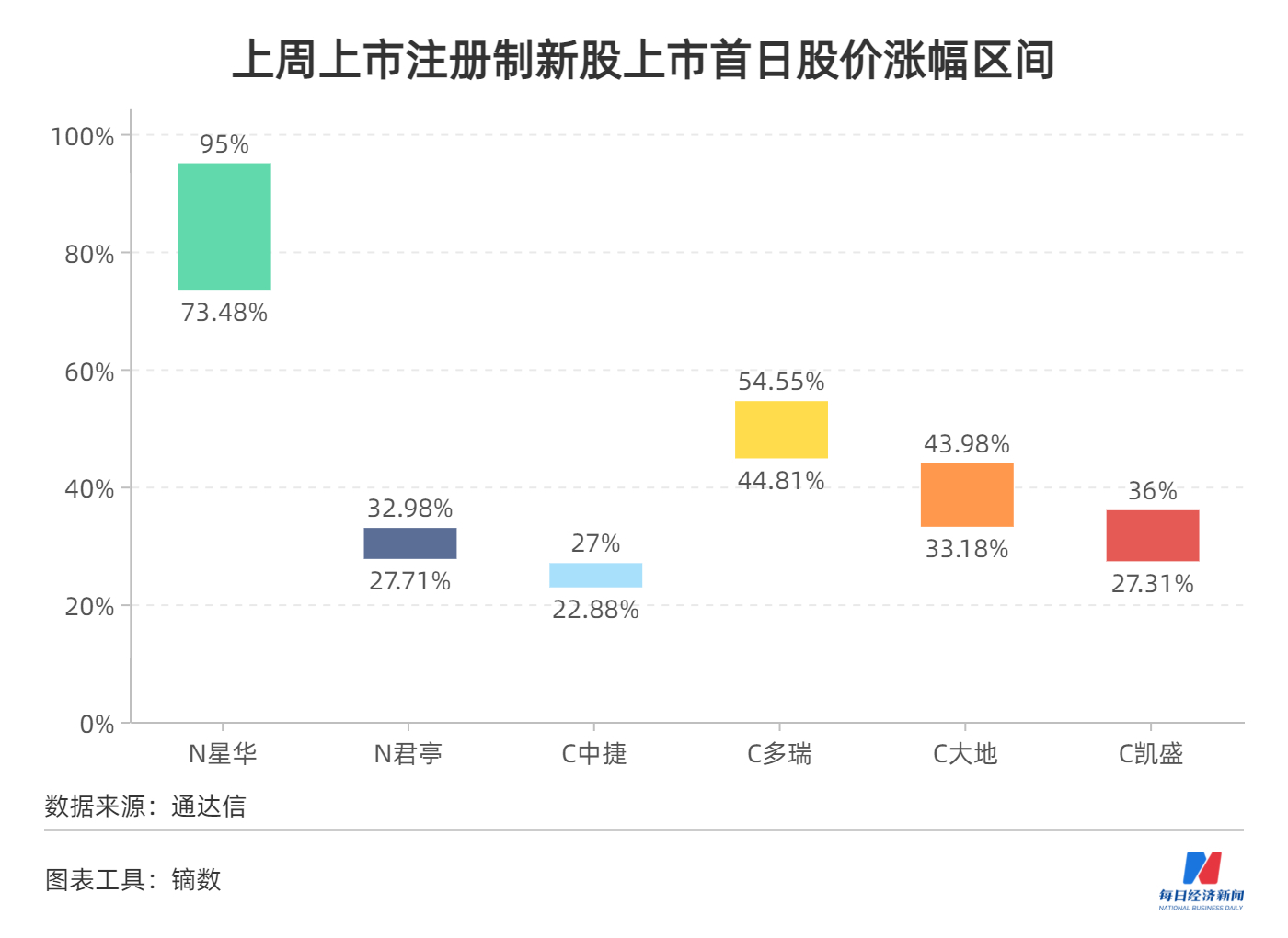

回顧上周,新上市了8只新股,其中2家來自主板市場,其余6家全部來自注冊制下的創業板,漲幅最高的是C凱盛,其股價漲幅區間為428.24%~596.32%。

截至10月1日,年內A股已有387家公司完成招股。其中,實施注冊制的科創板和創業板公司數量分別為133家和155家,合計占了74.42%,占比在逐漸提高。從地區分布看,廣東、浙江、江蘇繼續分別以70家、67家和63家分列前三甲,合計占比超過一半。同時,前三季度過后,還有青海、甘肅、山西3省招股企業數未實現“破零”。

從承銷機構的分布來看,387家年內招股的A股公司中,中信證券仍舊以獨攬56家霸榜,2-4名的排名情況同樣未變,海通證券、中信建投、民生證券分別以30家、30家和24家的業績占據領頭羊位置。而隨著成大生物在9月30日完成招股,摩根士丹利也實現了A股IPO承銷的招股企業數年內“破零”。

按照主承銷商IPO金額及市場份額,截至10月1日(按發行日),年內排名靠前的券商是中信證券、中金公司、中信建投、海通證券和華泰聯合證券,它們的市場份額分別是17.05%、17.03%、9.38%、6.07%和5.16%。

9月30日,證監會正式發布了《首次公開發行股票并上市輔導監管規定》(以下簡稱《輔導監管規定》)。

《輔導監管規定》總共包括27條,其中明確規定輔導期原則上不少于三個月;驗收工作完成后超過12個月未申報的需要“返工”重新輔導。

與此同時,驗收方式上,《輔導監管規定》明確指出:應當采取審閱輔導驗收材料、現場走訪輔導對象、約談有關人員、查閱公司資料、檢查或抽查保薦業務工作底稿等方式進行輔導驗收。

今年以來,進一步壓實中介機構履責能力成為了IPO監管重點內容之一,而此次《輔導監管規定》的落地,無疑是對監管層制度化監管趨嚴的進一步落地。

某券商投行業務負責人向《每日經濟新聞》記者表示,《輔導監管規定》應該是在過往各承銷機構的業務經驗、問題等基礎上總結形成的,具體內容跟券商的預期差距不大,最終的目的則是,監管層希望通過《輔導監管規定》使得IPO企業質量更高。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP