每日經(jīng)濟新聞 2022-01-24 17:51:55

最近,頂流基金經(jīng)理的2021年四季報已經(jīng)出得差不多了,最扯眼球的基金經(jīng)理,還是被成為“醫(yī)藥女神”的葛蘭,因為她管理的基金規(guī)模超過1100億,超越了張坤。今天,Z哥就以葛蘭為例,探討一下基金投資的一些誤區(qū)。

每經(jīng)記者 曾子建 每經(jīng)編輯 葉峰

投基Z世代,Z哥最實在。

昨天,Z哥寫了一篇文章《震驚!千萬別再這樣投資了》,主要是從炒股的角度,探討一下融資炒股的風(fēng)險,需要每個股民警惕。

今天,延續(xù)昨天的主題,探討類似的一個話題,有一種買基金的方式,同樣極具“殺傷力”,這值得每一個基民警醒。

最近,頂流基金經(jīng)理的2021年四季報已經(jīng)出得差不多了,最扯眼球的基金經(jīng)理,還是被稱為“醫(yī)藥女神”的葛蘭,因為她管理的基金規(guī)模超過1100億,超越了張坤。今天,Z哥就以葛蘭為例,探討一下基金投資的一些誤區(qū)。這里聲明一下,Z哥絕對沒有惡意吐槽葛蘭的意思,只是就事論事。

首先,葛蘭雖然是管理規(guī)模最大的頂流,但與此同時,她成為對基民殺傷力最大的頂流基金經(jīng)理。目前,葛蘭管理五只基金產(chǎn)品,近半年來每只產(chǎn)品都虧損較大,去年第四季度平均跌幅約14%。

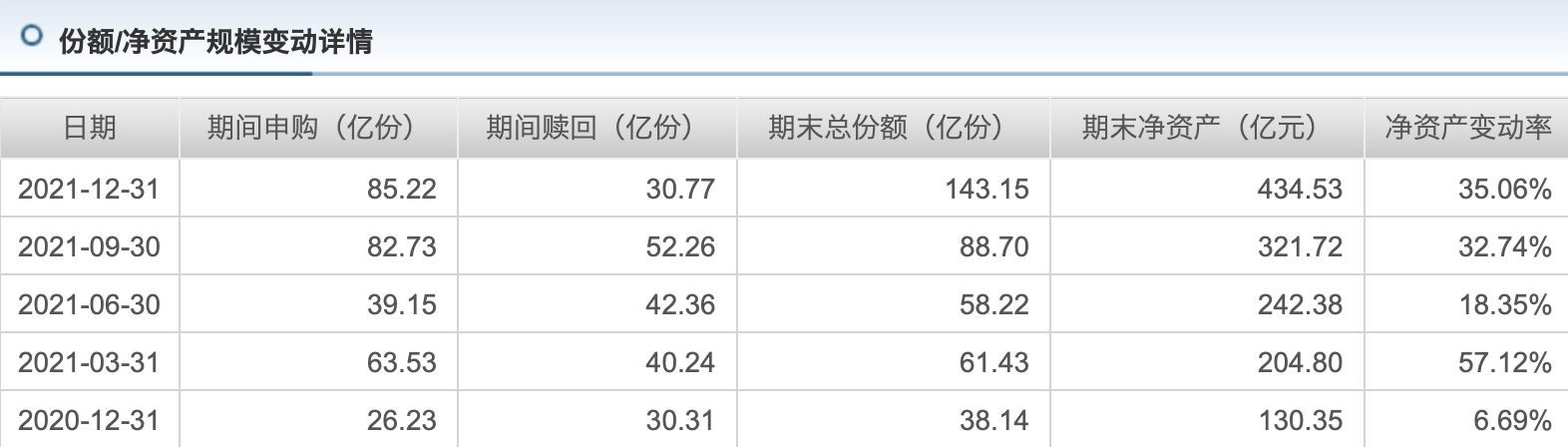

照理說,如果基金業(yè)績差,葛蘭管理的產(chǎn)品規(guī)模應(yīng)該下跌才對。但是現(xiàn)實剛好相反,葛蘭的管理規(guī)模卻是逆勢大幅增長。其代表作中歐醫(yī)療健康A(chǔ)類份額增至110.5億份,規(guī)模增長了8.91%,達到340.52億元;C類份額增至143.15億份,規(guī)模更是猛增35.06%,達到434.53億元。而且每個季度,都出現(xiàn)了較大規(guī)模的凈申購。

(中歐醫(yī)療健康A(chǔ)類份額)

(中歐醫(yī)療健康C類份額)

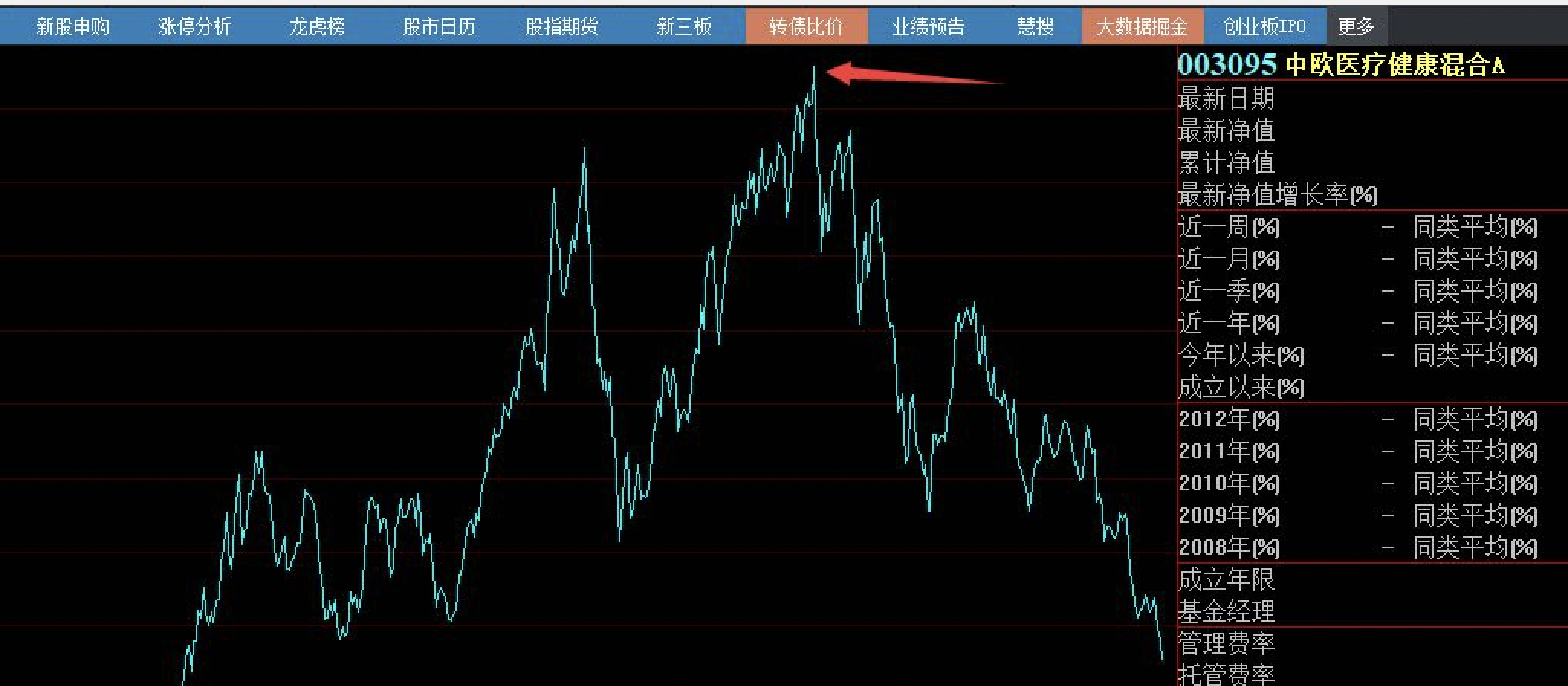

而從中歐醫(yī)療健康的凈值走勢看,去年7月初見頂之后,一直處于下跌狀態(tài)。換句話說,去年下半年,基民高位被套后是越跌越買,定投的、補倉的、加倉等待反轉(zhuǎn)的,正是基民的不斷申購,使得葛蘭成為了千億頂流。

那么,頂流葛蘭讓基民賺到錢了嗎?答案是,賺錢的有,但只是其中的極少數(shù)。

以中歐醫(yī)療健康C類份額為例,2020年6月底的規(guī)模突破100億元,而在當(dāng)年一季度末,規(guī)模只有30億元。也就是說,2020年第二季度,是其規(guī)模第一個爆發(fā)期。第二個爆發(fā)期去年一季度,規(guī)模從130億元增長到了204億元。應(yīng)該說,在此之前投資的基民,還是賺了錢。因為當(dāng)時的規(guī)模增長,是股票上漲帶來的,而不是靠基民大規(guī)模凈申購帶來的。

但是,真正規(guī)模增長最猛的是2021年的第三季度,規(guī)模從242億元增長到321億元,差不多增加了80億元。去年第四季度,規(guī)模從321億元增長到434億元,增長了110多億元。而整個去年下半年,基金凈值都在持續(xù)下跌的情況下,由于基民越跌越買,才能讓其規(guī)模不斷增長了。

去年初,Z哥自己也買過葛蘭的基金,但二季度,Z哥判斷醫(yī)藥賽道過熱,創(chuàng)新藥板塊估值較高,所以堅決“割肉”贖回。

在Z哥看來,投資基金,如果看到凈值跌了,就越跌越買,不斷補倉,這是最不可取的一種投資方式。如果同樣是越跌越買,買股票和買基金是截然不同的。

如果是買股票,只要上市公司不退市,你越跌越買,實際上是在不斷攤薄成本,如果公司基本面徹底扭轉(zhuǎn)了,或許長期來看,總能看到回本的那一天。當(dāng)然,Z哥也并不贊成這種買股票的方式。

但是,如果是買基金,越跌越買,卻并不代表你的投資成本降低了,僅僅代表你在不斷追加投入,將更多的錢,交給基金經(jīng)理去幫你投資而已。但基金經(jīng)理拿到更多的錢,卻不一定會去買同樣的股票攤薄持倉成本,很可能會換股。隨著基金規(guī)模的不斷增加,換股是必然的事情。有可能一段時間后,基金經(jīng)理買入的其他票,依然是下跌。

還有一點值得探討,同樣以中歐醫(yī)療健康為例,其C類份額比A類份額增長更加迅猛。大家都知道,因為費用的差別,C類份額主要更適合短期持有為主,而A類份額適合長期持有。所以,中歐醫(yī)療健康的規(guī)模大幅增長,說明很多投資者將基金投資還是看成了短期炒作,從這一點看,似乎與我們基金長期投資的初衷,也發(fā)生了明顯的偏差。

好了,今天暫時就說這么多。很不好意思,今天以“醫(yī)藥女神”作為反面案例來進行探討,但愿葛蘭的粉絲不要噴我。其實,我們選擇一位基金經(jīng)理,將資金交給他們?nèi)ネ顿Y,并不一定看他們是否具有“女神”、“一哥”、“頂流”等光環(huán)。我們更看重的,還是基金經(jīng)理的投資理念、態(tài)度,以及對產(chǎn)業(yè)趨勢的把握。而這些,需要用更長時間來檢驗。巴菲特之所以是股神,并不是因為他在短時間取得了多少收益,而在于他幾十年能夠穩(wěn)定的盈利,即便每年只有百分之十幾的收益,他依然是股神。

最后,Z哥繼續(xù)給大家分享一下,“基金小每”的入口:

大家只需要識別這個二維碼,就能找到“基金小每”,另外,在微信公眾號“理財不二牛”的下方菜單欄,也能找到“基金小每”的入口。

“基金小每”是一個全新的投資工具,Z哥也要慢慢熟悉一下它的功能,愿今后能為我們的基金投資提供幫助。如果大家有何疑問,也可以在“基金小每”中提出來,我們一起討論。

(風(fēng)險提示:權(quán)益基金屬于高風(fēng)險品種,投資需謹(jǐn)慎。本資料不作為任何法律文件,資料中的所有信息或所表達意見不構(gòu)成投資、法律、會計或稅務(wù)的最終操作建議, 本人不就資料中的內(nèi)容對最終操作建議做出任何擔(dān)保。在任何情況下,本人不對任何人因使用本資料中的任何內(nèi)容所引致的任何損失負任何責(zé)任。我國基金運作時間較短,不能反映股市發(fā)展的所有階段。定投過往業(yè)績不代表未來表現(xiàn),投資人應(yīng)當(dāng)充分了解基金定期定額投資和零存整取等儲蓄方式的區(qū)別。定期定額投資是引導(dǎo)投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資并不能規(guī)避基金投資所固有的風(fēng)險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。

投資者在投。資基金之前,請仔細閱讀基金的《基金合同》、《招募說明書》等基金法律文件,全面認識基金的風(fēng)險收益特征和產(chǎn)品特性,充分考慮自身的風(fēng)險承受能力,在了解產(chǎn)品或者服務(wù)情況、聽取適當(dāng)性意見的基礎(chǔ)上,理性判斷市場,根據(jù)自身的投資目標(biāo)、期限、投資經(jīng)驗、資產(chǎn)狀況等因素謹(jǐn)慎做出投資決策,獨立承擔(dān)投資風(fēng)險。市場有風(fēng)險,入市需謹(jǐn)慎。基金管理人提醒投資者基金投資的“買者自負”原則,在投資者做出投資決策后,基金運營狀況、基金份額上市交易價格波動與基金凈值變化引致的投資風(fēng)險,由投資者自行負責(zé)。)

封面圖片來源:攝圖網(wǎng)401362891

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP