每日經(jīng)濟新聞 2022-07-06 15:55:26

◎牛津經(jīng)濟研究院高級經(jīng)濟學家鮑勃?施瓦茲表示,由于強勁的就業(yè)市場仍在促進健康的薪資增長,通脹仍在以一個較高的速度上升,因此美聯(lián)儲不太可能在短期內放慢其收緊貨幣政策的步伐。

每經(jīng)記者 蔡鼎 每經(jīng)編輯 高涵

美東時間7月5日,歐美市場擔憂經(jīng)濟衰退的背景下,國際油價重挫,美油跌破100美元/桶關口,創(chuàng)下自今年3月以來最大單日跌幅。其余風險資產(chǎn)全面下挫,黃金跌超2%,創(chuàng)6個月新低;隨著美元指數(shù)走強,歐元跌至20年低點。

此外,隔夜市場還值得投資者關注的是美國債券市場發(fā)出了警告信號。紐約交易時段,美債市場出現(xiàn)劇烈波動,10年期美債收益率大跌6個基點,與兩年期美債收益率出現(xiàn)“倒掛”,為今年第三次。

《每日經(jīng)濟新聞》記者注意到,作為美國最重要的“衰退指標”,在過去50年美國的每次經(jīng)濟衰退之前,10年期和兩年期的美債收益率都出現(xiàn)了“倒掛”。例如,10年期和兩年期美債收益率曾在2019年出現(xiàn)倒掛,第二年,美國經(jīng)濟陷入衰退(新冠肺炎疫情危機)。

舊金山聯(lián)儲研究人員2018年發(fā)布的一份報告顯示,自1955年以來,每次美國經(jīng)濟出現(xiàn)衰退前,長期和短期美債收益率均出現(xiàn)了“倒掛”,且每次衰退的持續(xù)時間在6~24個月之間。1995年以來的所有“倒掛”中,僅有一次的“倒掛”發(fā)出了錯誤的信號(即沒有出現(xiàn)衰退)。不過需要注意的是,舊金山聯(lián)儲的上述研究關注的是10年期和一年期的美債收益率“倒掛”。

10年期美債和兩年期美債收益率差(圖片來源:tradingview)

除了10年期和兩年期美債收益率出現(xiàn)倒掛外,周二盤中,兩年期和5年期美債收益率也出現(xiàn)“倒掛”,為2020年2月新冠肺炎疫情暴發(fā)以來首次。

路透社的報道中稱,周二10年期和兩年美債收益率的“倒掛”表明,盡管投資者預期美國短期利率將上升,但他們可能越來越擔心美聯(lián)儲將引發(fā)美國經(jīng)濟的“硬著陸”。包括6月份的75個基點加息在內,美聯(lián)儲年初至今已經(jīng)加息150個基點。

美債收益率曲線變陡,通常意味著市場預期經(jīng)濟活動會更強勁,通脹會更高,利率也會更高。相反,美債曲線趨平可能意味著投資者預期近期會加息,對經(jīng)濟增長持悲觀態(tài)度。

《每日經(jīng)濟新聞》記者注意到,在近期風險資產(chǎn)大幅調整的背后,是市場關于美國經(jīng)濟即將陷入衰退的討論越來越多。

彭博社7月5日公布的最新預測顯示,在消費者信心觸及創(chuàng)紀錄低點、利率飆升后,美國明年陷入衰退的概率目前達38%。據(jù)悉,該模型綜合了包括住房許可、消費者調查數(shù)據(jù)、以及10年期和3個月期美債收益率利差等數(shù)據(jù)。需要指出的是,就在幾個月前,該模型預測的衰退概率為0%。

同日,摩根士丹利警告稱,該行預計美國經(jīng)濟放緩程度將比預期的更加嚴重。摩根士丹利策略師威爾遜等人表示,受烏克蘭沖突和部分地區(qū)疫情的影響,美國經(jīng)濟正處于放緩之中,而且將比預期還要糟糕。

威爾遜認為,鑒于債券收益率近期下跌,投資者預計如果通脹在今年下半年見頂,美聯(lián)儲可能會緩和鷹派立場,但如果加息幅度有所下降,應該被理解為是對經(jīng)濟增長的擔憂,而不是來自美聯(lián)儲的政策放松。

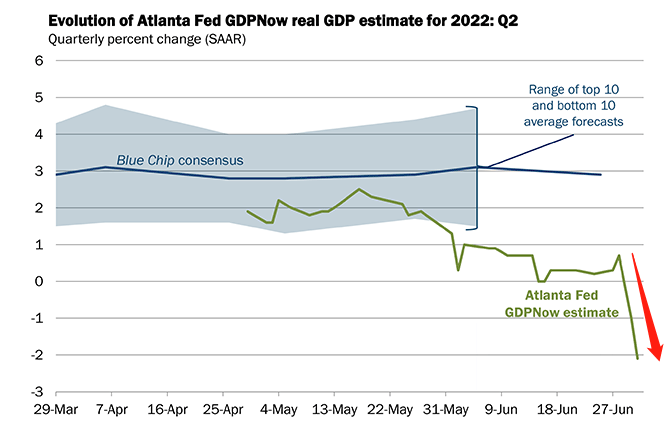

此外,亞特蘭大聯(lián)儲GDPNow預測模型本月最新公布的數(shù)據(jù)顯示,該模型預計美國二季度GDP將萎縮2.1%,相比6月30日預期的-1%繼續(xù)惡化。由于美國一季度GDP已經(jīng)萎縮1.6%,從傳統(tǒng)的衰退定義來講,若二季度繼續(xù)萎縮,則將意味著美國經(jīng)濟陷入技術性衰退。

圖片來源:亞特蘭大聯(lián)儲

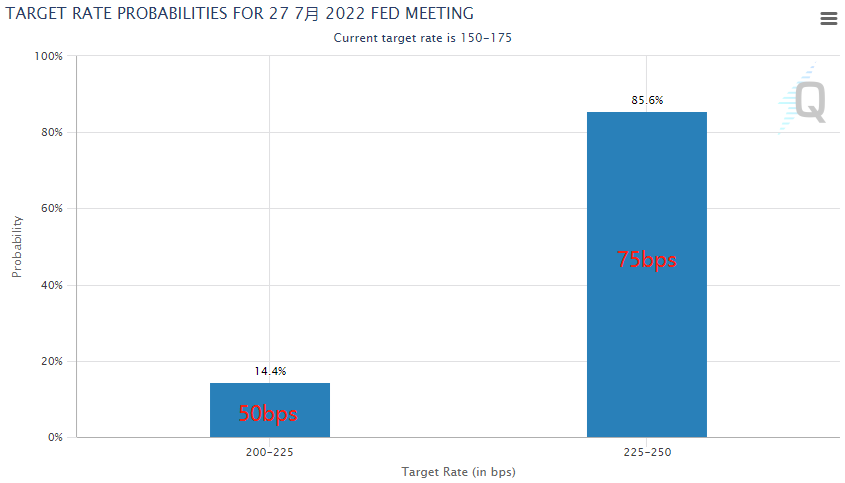

然而,即使是關鍵收益率再次出現(xiàn)“倒掛”,使得美國經(jīng)濟“衰退風向標”狂閃,美聯(lián)儲卻難以停下緊縮的步伐。截至發(fā)稿,芝商所“美聯(lián)儲觀察”工具顯示,期貨市場認為美聯(lián)儲在本月下旬加息75個基點的概率為85.6%,盡管較此前超90%的概率有所下降,但仍以遠遠大于加息50個基點的概率(14.4%)。

圖片來源:芝商所“美聯(lián)儲觀察”

牛津經(jīng)濟研究院高級經(jīng)濟學家鮑勃·施瓦茲(Bob Schwartz)在發(fā)給《每日經(jīng)濟新聞》記者的置評郵件中表示,“今年上半年美股股市和債市的表現(xiàn)都不佳,這也反映了美國經(jīng)濟整體發(fā)展軌跡。今年一季度的各項數(shù)據(jù)低于預期,二季度以來,各項數(shù)據(jù)也在不斷走軟。對于美國經(jīng)濟衰退的擔憂最近仍在繼續(xù)加劇。”

“近期發(fā)布的數(shù)據(jù)顯示,美國消費者指出和收入增長令人失望,消費者的信心也在暴跌;5月份耐用品訂單的強勁勢頭,也被供應管理協(xié)會(ISM)悲觀的6月份工廠活動報告所掩蓋。由于強勁的就業(yè)市場仍在促進健康的薪資增長,通脹仍在以一個較高的速度上升,因此美聯(lián)儲不太可能在短期內放慢其收緊貨幣政策的步伐。”施瓦茲補充道。

在本周接下來的時間里,投資者將密切關注美聯(lián)儲將于北京時間7月7日周四凌晨2點公布的6月FOMC貨幣政策會議的紀要,尋找有關今年剩余時間加息節(jié)奏的線索。美聯(lián)儲正在試圖在不讓美國經(jīng)濟陷入衰退的情況,通過減少需求來抑制目前40年來的最高通脹(即“軟著陸”)。

除美聯(lián)儲FOMC貨幣政策會議紀要外,美國勞工統(tǒng)計局還將于北京時間7月8日周五20:30公布6月份的非農(nóng)就業(yè)報告。需要指出的是,本周由于ADP調整算法需要,將不公布“小非農(nóng)”,這意味著市場在周五的正式非農(nóng)數(shù)據(jù)公布前少了一個緩沖的機會。

對于將在周五發(fā)布的6月份美國非農(nóng)就業(yè)數(shù)據(jù),經(jīng)濟學家預計6月份就業(yè)市場將失去增長動力。道瓊斯數(shù)據(jù)顯示,繼5月非農(nóng)就業(yè)增加39萬人后,經(jīng)濟學家預計6月非農(nóng)就業(yè)人口將增加25萬人,同時6月失業(yè)率預計將穩(wěn)定在3.6%。

封面圖片來源:視覺中國-VCG31N1232575193

如需轉載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP