每日經濟新聞 2022-07-30 18:02:08

◎全球知名的金屬貿易商洛陽鉬業今年一季度報中顯示,其他綜合收益約為-71億元,《每日經濟新聞》記者分析發現,洛陽鉬業的銅套期保值或是導致其他綜合收益出現大額負數的重要原因之一。

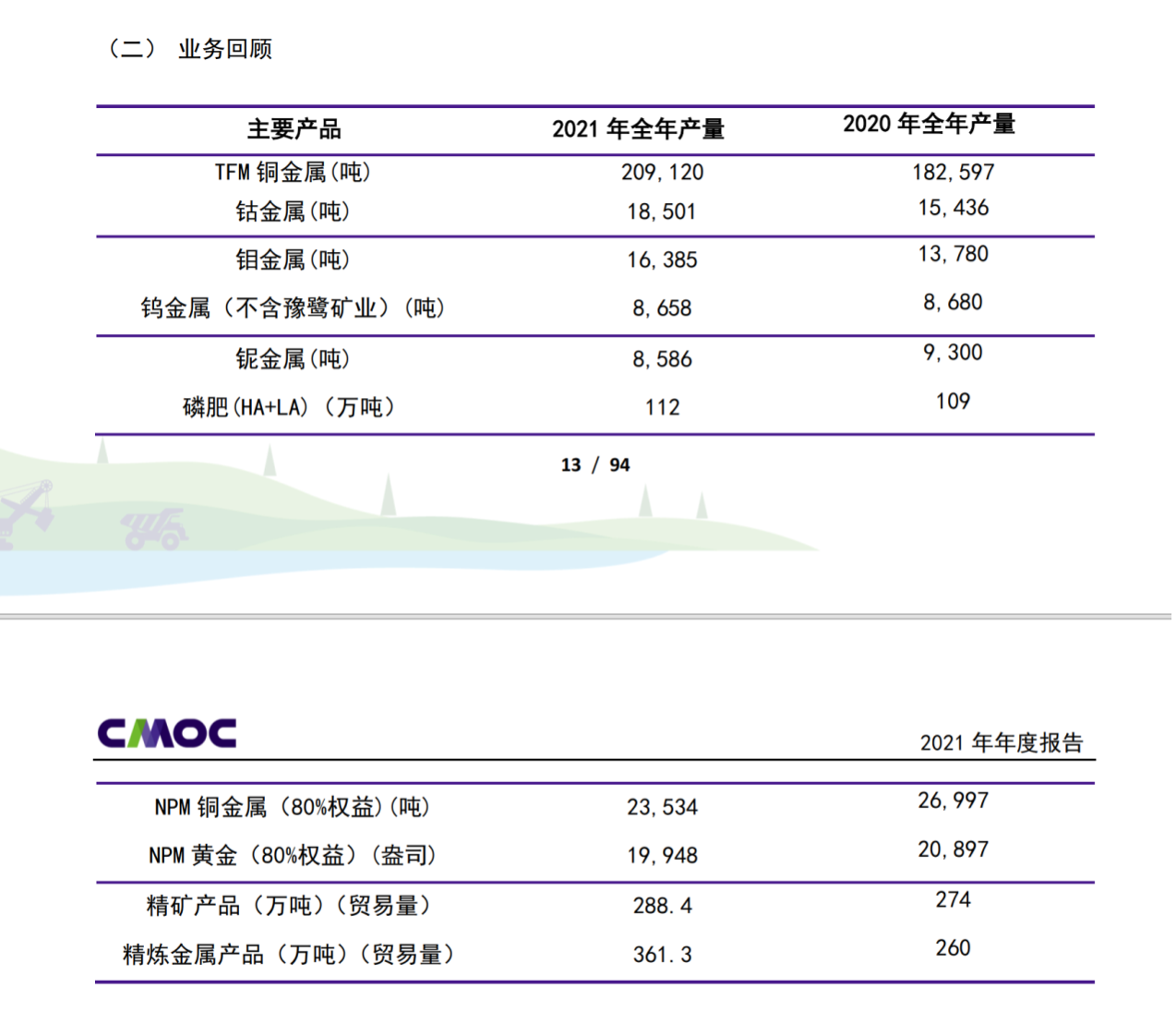

◎TFM是洛陽鉬業最為重要的銅礦,2021年生產了銅金屬約21萬噸,而洛陽鉬業另外一家子公司NPM2021年銅金屬產量僅約2.4萬噸。為了應對大宗商品交易中存在的價格波動影響,洛陽鉬業也表示,公司會定期對套期有效性進行評估和監控。

每經記者 趙李南 張韻 每經編輯 楊夏

作為全球知名的金屬貿易商,洛陽鉬業(SH603993,股價5.48元,市值1183.64億元)必須要應對大宗商品價格波動帶來的市場風險,而最常見的應對手段之一就是商品套期保值。簡單來說,套期保值就是在現貨市場和期貨市場對同一種類的商品同時進行數量相等但方向相反的買賣活動,對沖價格波動風險。

套期保值有效性取決于期貨、現貨市場的盈虧抵銷程度。套期“有效”部分將計入一個名為“其他綜合收益”的所有者權益科目。

截至今年一季度末,洛陽鉬業(SH603993,股價5.48元,市值1183.64億元)的其他綜合收益約-71億元。而洛陽鉬業的所有者權益(企業資產扣除負債后,由所有者享有的剩余權益,又稱股東權益)約495億元。

《每日經濟新聞》記者分析發現,洛陽鉬業的銅套期保值或是導致其他綜合收益出現大額負數的重要原因之一。

針對旗下TFM項目的銅礦出貨是否會影響到商品期貨合約套期有效性的問題,洛陽鉬業方面向記者表示:套期高度有效,同時,集團會定期對套期有效性進行評估和監控。

2019年末至2021年末,洛陽鉬業的其他綜合收益分別約-4.69億元、-35.86億元和-64.06億元。截至今年一季報,洛陽鉬業的其他綜合收益也未有回落趨勢,而是進一步負增長至-71億元。

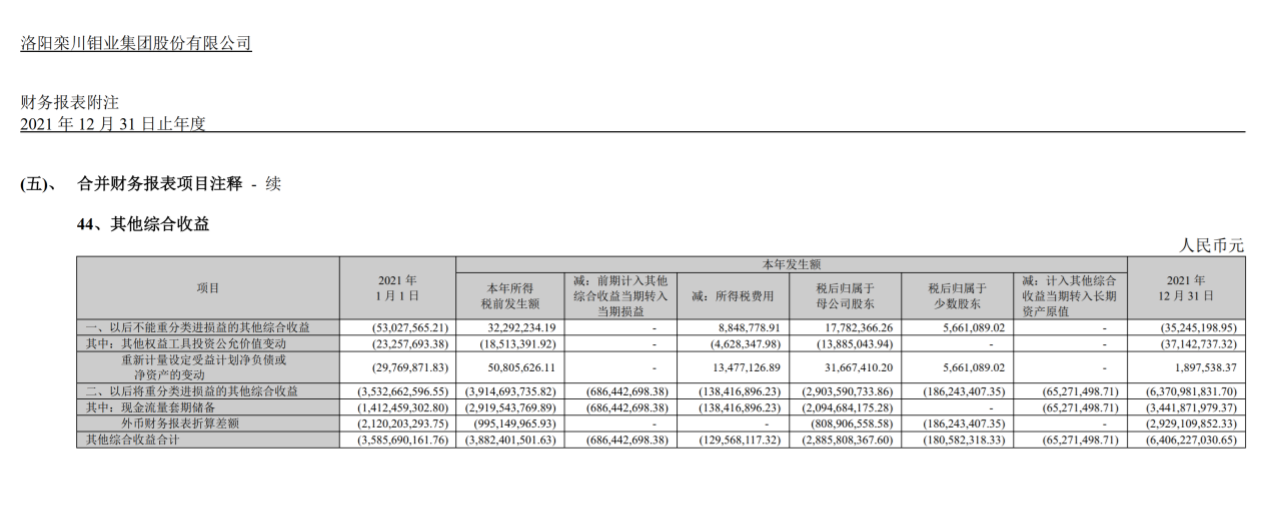

在2021年年報中,洛陽鉬業對其他綜合收益解釋為“系本期現金流量套期儲備及外幣報表折算差額變動”。

圖片來源:洛陽鉬業2021年年報截圖

從洛陽鉬業的財報附注上看,2021年度,導致洛陽鉬業其他綜合收益大幅負增長的原因有兩個,分別是現金流量套期儲備約-29.2億元,外幣財務報表折算差額約-10億元。洛陽鉬業有較多的海外子公司,是導致其外幣財務報表折算差額的原因。而現金流量套期儲備主要與套期保值有關。

圖片來源:洛陽鉬業2021年年報截圖

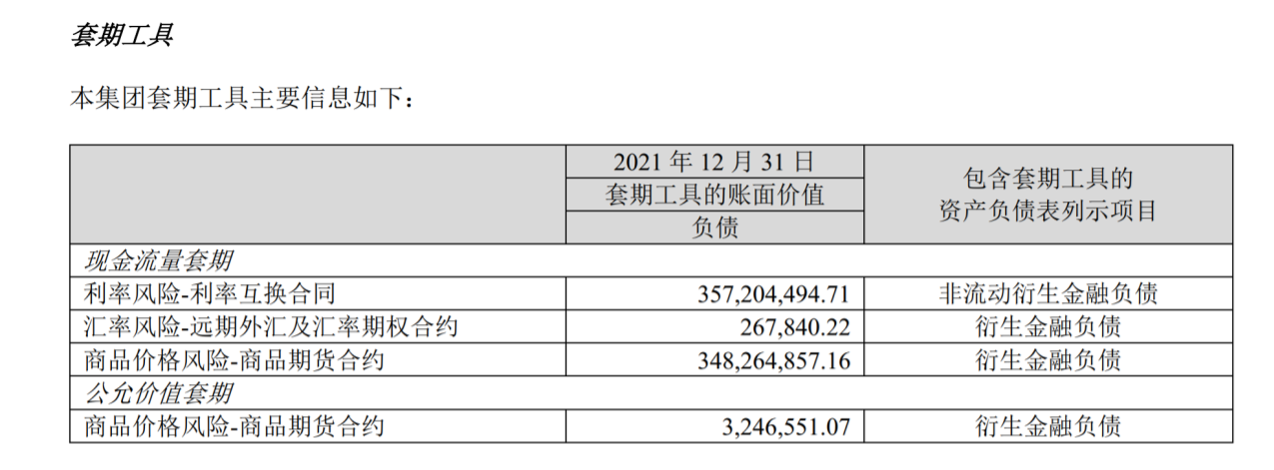

值得注意的是,洛陽鉬業有較多的科目是以公允價值計量的。據公司2021年年報,其以公允價值計量的科目包括交易性金融資產、衍生金融資產、應收款項融資、存貨、其他權益工具投資、其他非流動金融資產、長期存貨、交易性金融負債、衍生金融負債和非流動衍生金融負債,這些科目總計對洛陽鉬業2021年度的利潤影響約-30億元,其中影響最大的為衍生金融負債,對當年損益的影響約-37億元。

《每日經濟新聞》記者注意到,洛陽鉬業上述部分科目公允價值變動,不單單會計入當期損益,還會計入其他綜合收益,被不同分類的主因是套期工具性質不同。

洛陽鉬業的套期工具包括公允價值套期工具和現金流量套期工具。這些套期工具的公允價值變動從對利潤影響或是對所有者權益影響的角度劃分,可分為計入當期損益和計入其他綜合收益兩種。其中,如果套期工具是對選擇以公允價值計量且其變動計入其他綜合收益的非交易性權益工具投資進行套期的,套期工具產生的利得或損失則計入其他綜合收益。

值得注意的是,按照洛陽鉬業披露,雖然有些套期工具的公允價值變動被計入了其他綜合收益,但從理論上講也有一種例外情況,即被套期項目為分類為以公允價值計量且其變動計入其他綜合收益的金融資產的,其因被套期風險敞口(風險不能相互抵消)形成的利得或損失計入當期損益。

換句話說,洛陽鉬業的這些套期工具中,有些套期工具公允價值變動產生的損失直接反映在了公司2021年度利潤表當中,而有些公允價值變動反應在了公司資產負債表中。其中,具體反映到哪張表,標準主要為是否存在風險敞口,也即套期是否有效。

圖片來源:洛陽鉬業2021年年報截圖

據洛陽鉬業披露,其公允價值套期部分主要系商品價格風險-商品期貨合約,賬面價值約325萬元,在資產負債表上被計入了衍生金融負債科目。洛陽鉬業解釋,該部分主要為精煉銅期貨合約,目的是對精煉銅存貨的價格波動風險進行套期。洛陽鉬業表示,截至資產負債表日,其存貨中包含約325萬元的公允價值變動作為被套期項目,通過定性分析,確定套期工具與被套期項目的數量比例為1:1,認為其高度有效。

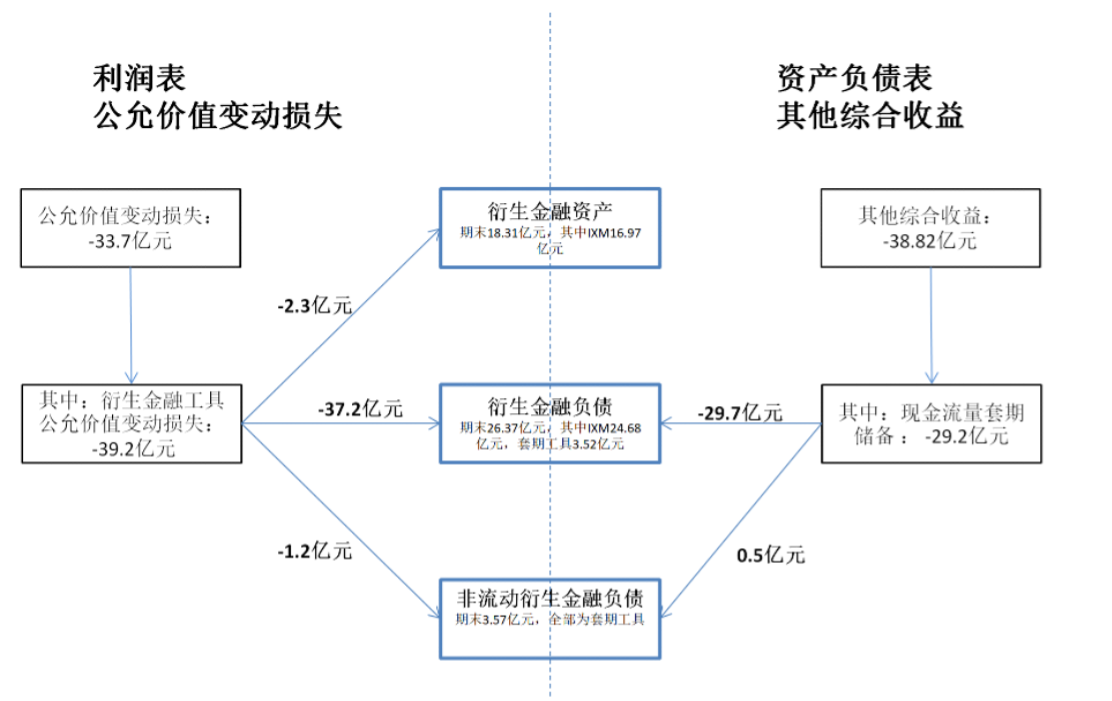

洛陽鉬業的另一類現金流量套期工具則包括了應對利率風險的利率互換合同、應對匯率風險的遠期外匯及匯率期權合約和應對商品價格風險的商品期貨合約,2021年底賬面價值分別約3.6億元、27萬元和3.5億元。

在2021年年報中,洛陽鉬業認為利率互換合同、遠期外匯及匯率期權合約、商品期貨合約的套期皆高度有效,三種套期工具計入其他綜合收益的金額分別約0.5億元、-0.02億元和-29.7億元。

這也意味著,洛陽鉬業2021年度其他綜合收益中的“現金流量套期儲備”大幅負增長,主要原因系其商品期貨合約“浮虧”所造成。

值得注意的是,在2021年年報中,針對利率互換合同所導致的其他綜合收益變動,洛陽鉬業稱:“預期將在資產負債表日后23個月內逐步轉入利潤表。”而對商品期貨合約所導致的-29.7億元其他綜合收益變動,洛陽鉬業并未有類似的說法。

《每日經濟新聞》記者就商品期貨合約所導致了-29.7億元其他綜合收益變動,是否會在資產負債表日后逐步轉入利潤表等問題向洛陽鉬業發出了《采訪函》。

7月29日,洛陽鉬業書面回復稱:“公司使用大宗商品(銅、鉛、鋅精礦、精煉金屬等)期貨合約,遠期商品合約及商品期權合約對大宗商品的采購以及未來的銷售等進行風險管理,以此來規避承擔的隨著市場價格的波動相關產品的價格發生重大波動的風險。期貨合約所導致的其他綜合收益變動將根據生產銷售計劃及對應套期工具的最終損益,根據《企業會計準則第24號-套期保值》規定,逐步在資產負債表日后自其他綜合收益轉入損益。”

數據來源:洛陽鉬業2021年年報,記者制圖

洛陽鉬業的主要衍生金融科目中,包括了衍生金融資產、衍生金融負債和非流動衍生金融負債。其中,衍生金融負債導致洛陽鉬業2021年度約-37.2億元計入了公允價值變動損失,影響了當年利潤。而另外的29.7億元計入了其他綜合收益,并未影響當年利潤,待以后的報告期將重分類進損益。

據洛陽鉬業披露,2020年和2021年,其現金流量套期的商品期貨合約計入其他綜合收益的金額分別為-11.4億元和-29.7億元,重分類進損益的金額分別為0億元和-6.02億元。

從洛陽鉬業的“公司資產負債表”與“合并資產負債表”之間的差異看,洛陽鉬業合并報表中其他綜合收益主要來自于子公司,洛陽鉬業的“公司資產負債表”中并沒有其他綜合收益這個科目。

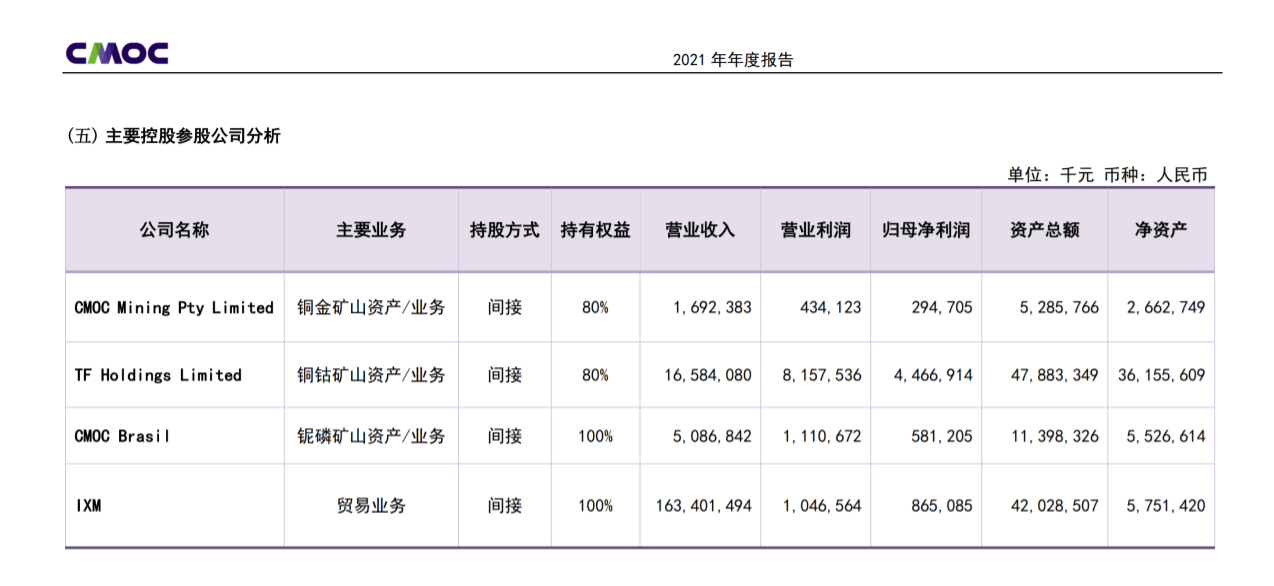

圖片來源:洛陽鉬業2021年年報截圖

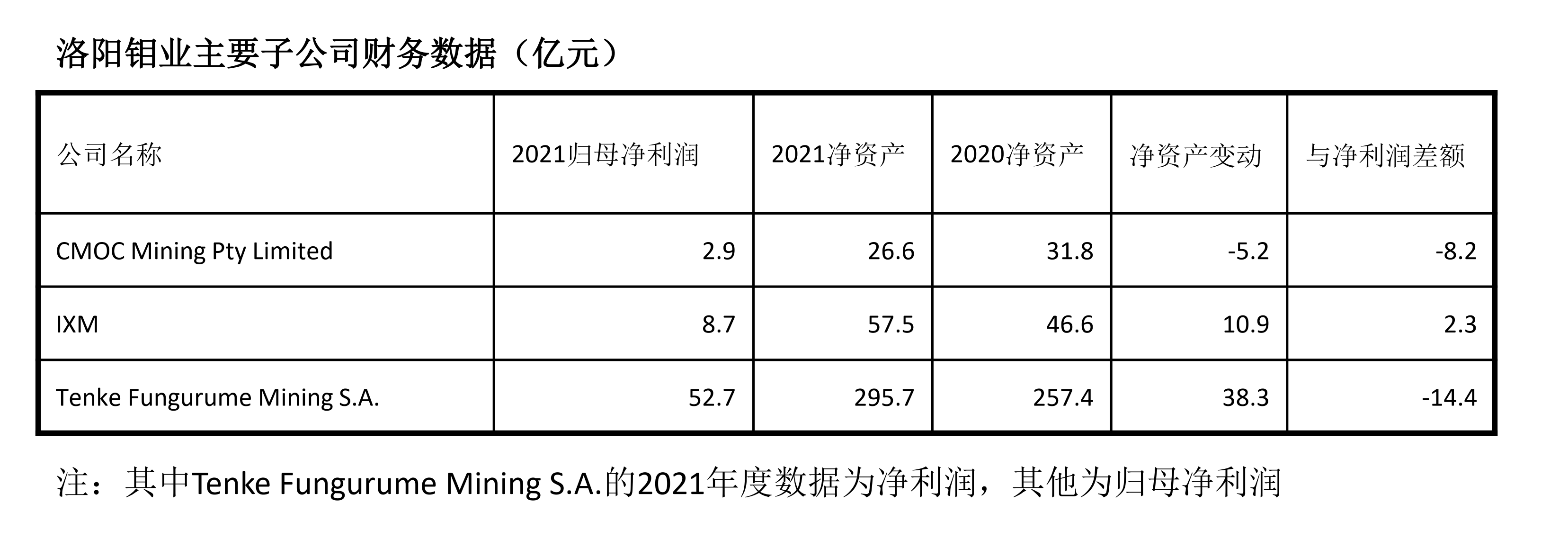

據洛陽鉬業披露,其主要的子公司包括CMOC Mining Pty Limited、TF Holdings Limited、CMOC Brasil和IXM。截至2021年底,洛陽鉬業這四家子公司的凈資產合計約501億元,母公司口徑的凈資產約343億元,合并口徑的凈資產約482億元。

圖片來源:洛陽鉬業2021年年報截圖

這四家子公司中,CMOC Mining Pty Limited主要在澳大利亞開采銅金礦山;TF Holdings Limited的主要資產為Tenke Fungurume Mining S.A.(以下簡稱TFM),該公司在剛果(金)開采Tenke Fungurume銅鈷礦山;CMOC Brasil主要開采巴西境內Catalão礦區磷鈮礦;IXM則為一家國際貿易公司,主要負責大宗商品貿易。

記者嘗試以“2021-2020所有者權益變動金額”與“2021年凈利潤”的差額大小方式,粗略估算“其他綜合收益”究竟源于哪家子公司。

其中,在2020年年報中,洛陽鉬業并未公布TF Holdings Limited和CMOC Brasil的財務信息。2020年報中,洛陽鉬業僅公布了TF Holdings Limited的股東CMOC International DRC Holdings Ltd的財務信息和CMOC Brasil股東CMOC Luxembourg S.A.R.L的財務信息。但在2020年報和2021年報中,洛陽鉬業均披露了TF Holdings Limited的重要子公司TFM財務數據。

《每日經濟新聞》記者也嘗試在《采訪函》中詢問TF Holdings Limited和CMOC Brasil有關的主要財務數據具體數據。但洛陽鉬業表示其子公司披露口徑在兩個年度中略有調整,“2021年年報中‘主要控股參股公司分析’的口徑有所調整,是公司基于實際業務運營情況對‘主要子公司’范圍的更新,以便更直觀、真實地展示如巴西公司業務重組后相關板塊的經營情況。”

信息來源:洛陽鉬業公告,圖片來源:記者制圖

經過比較,“2021-2020所有者權益變動金額”與“2021年凈利潤”的差額大小,其中差額最大的為TFM,約14.4億元。2021年底,TFM凈資產約295.7億元,相較于2020年底增加38.3億元。2021年度,TFM實現歸母凈利潤約52.7億元。

在2021年報中,洛陽鉬業對其商品期貨合約的解釋為:“本集團從事銅產品的開采和銷售業務,預期銷售的銅產品面臨銅的價格變動導致的現金流量風險。因此本集團采用銅期貨合約以降低銅產品預期銷售的商品價格變動導致的現金流量風險。”

洛陽鉬業的這幾家子公司當中,僅CMOC Mining Pty Limited與TFM有銅礦,同時這兩家子公司的“2021-2020所有者權益變動金額”與“2021年凈利潤”的差額皆為負值。

此外,洛陽鉬業的另外一家子公司金屬貿易平臺IXM也在進行期貨套期保值。洛陽鉬業表示:“IXM從事金屬貿易平臺業務,國際金屬價格的波動對其經營業績有重大影響。IXM利用商品期貨合約及商品期權合約對金屬價格的波動風險進行套期保值。”

IXM除了進行貿易業務之外,也負責其他子公司所產金屬的銷售。洛陽鉬業介紹:“IXM已負責TFM所產銅與鈷全部產量、巴西所產鈮全部產量及NPM所產銅部分產量的對外銷售。”

同時,IXM構成了衍生金融負債的主要部分。截至2021年底,IXM的衍生金融負債賬面價值約24.7億元,洛陽鉬業合并口徑的衍生金融負債賬面價值約26.4億元。

為進一步了解上述衍生金融負債的相關情況,7月27日,《每日經濟新聞》記者前往位于上海陸家嘴世紀金融廣場的IXM上海辦事處,這座高標準甲級寫字樓位于陸家嘴金融貿易區核心地域,公司辦公區域則在5號樓5樓的一整個大平層內。

在公司前臺的正后方,有“IXM-A CMOC Group Company”的企業logo,右邊的電視屏幕上滾動播放著企業宣傳片:“我們為金屬貿易全球化的各環節提供高效的解決方案……現在,雖然我們的投資主體和公司名稱發生了變化,但是我們的人員、經營理念和企業價值觀從未改變……”

圖為IXM上海辦公地 圖片來源:每經記者 張韻 攝

2012年,IXM在上海設立集團亞太區總部,于2018年被洛陽鉬業收購后更名為埃珂森(上海)企業管理有限公司,據IXM官網披露的2021年可持續報告顯示,2019年公司員工達到了100名。記者走進辦公區域,部分辦公桌邊堆放著大量的外文報單。

公司前臺人員告訴記者,財務經理請假不在公司,會幫忙詢問是否愿意接受采訪。當記者問到負責套期保值業務經理是否在公司時,前臺人員則表示對相關業務情況并不清楚。隨后記者將聯系方式留下,但截至7月29日未有人主動回電。

7月28日,記者多次撥打IXM電話,但均無人接聽,于是將有關采訪提綱發至IXM前臺郵箱與官網聯絡郵箱,但截至發稿未能收到回函。

而針對記者問及的公司“合并資產負債表”的“其他綜合收益-現金流量套期儲備”是由哪家子公司所導致?洛陽鉬業方面表示:“公司未在母公司層面單獨開展套保業務操作,所以公司資產負債表中沒有其他綜合收益科目,‘合并資產負債表’的‘其他綜合收益-現金流量套期儲備’系在集團100%控制的子公司上進行套期保值操作。”

TFM是洛陽鉬業最為重要的銅礦,2021年生產了銅金屬約21萬噸,而洛陽鉬業另外一家子公司NPM2021年銅金屬產量僅約2.4萬噸。

圖片來源:洛陽鉬業2021年年報截圖

洛陽鉬業并未對TFM達到100%的控制,而是通過名下公司TF Holdings Limited持有TFM 80%股權。另外一位少數股東Gécamines SA(以下簡稱Gécamines)持有TFM不可稀釋的20%股權。

信息來源:綜合洛陽鉬業公告 圖片來源:記者制圖

Gécamines所持TFM20%股份不可稀釋指的是,在TFM任何生產經營活動中,Gécamines不負有出資的義務。2021年12月,Gécamines迎來了新的董事會主席Kaputo Kalubi Alphonse。

圖為Kaputo Kalubi Alphonse。 圖片來源:Gécamines官網截圖

值得注意的是,Gécamines除了獲得TFM的分紅之外,洛陽鉬業還需向Gécamines支付礦權使用費。Gécamines根據已經探明并推測的超過250萬公噸的銅礦儲量,以每10萬公噸收取120萬美元的單價向洛陽鉬業收取礦權使用費。

根據此前RPM出具的儲量報告,Tenke Fungurume礦區銅儲量為471.81萬噸,鈷儲量為56.90萬噸。

2021年8月,洛陽鉬業公告,計劃對TFM新增總投資25.1億美元,規劃建設3條生產線,分別為350萬噸/年混合礦生產線、330萬噸/年氧化礦生產線和560萬噸/年混合礦生產線,計劃2023年建成投產。達產后預計新增銅年均產量約20萬噸,新增鈷年均產量約1.7萬噸。

洛陽鉬業在2021年報中表示:“報告期內,公司與剛果(金)有關方面就TFM增儲權益金事宜持續溝通,討論包括TFM儲量增加以及基于此儲量增加應向少數股東Gecamines支付的相關增儲權益金問題。此項溝通的過程復雜且動態,TFM銅鈷業務運行正常。目前雙方就其中的部分問題尚存在一定的分歧,未來將由雙方共同聘請國際獨立第三方對儲量增加進行核實,公平公正地協商解決分歧。公司將積極關注剛果(金)礦業發展環境變化,與剛果(金)政府加強溝通,積極維護自身合法合理利益。”

TFM的銅礦順利出貨需要“復雜且動態”的溝通,上述事項是否會影響到貴司商品期貨合約套期有效性呢?對此,洛陽鉬業在《采訪函》中回復稱:“公司使用大宗商品(銅、鉛、鋅精礦、精煉金屬等)期貨合約,遠期商品合約及商品期權合約對大宗商品的采購以及未來的銷售等進行風險管理,以此來規避承擔的隨著市場價格的波動相關產品的價格發生重大波動的風險。同時,公司充分利用IXM的貿易優勢,保證自有產品的銷售,TFM銅鈷、澳洲部分銅已實現IXM銷售。基于IXM的商務和物流網絡、綜合供應鏈、以及長短期戰略礦業承購投資和下游投資,完成商品空間和時間上的轉換,以此保障公司商品期貨合約套期的有效性。集團通過定性分析,確定商品期貨合約與集團生產銷售的銅產品之間存在經濟關系,因此套期工具和被套期項目的價值因面臨相同的被套期風險會發生方向相反的變動,可認為套期高度有效。同時,集團會定期對套期有效性進行評估和監控。”

封面圖片來源:攝圖網-300530069

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP