每日經濟新聞 2022-08-29 08:37:35

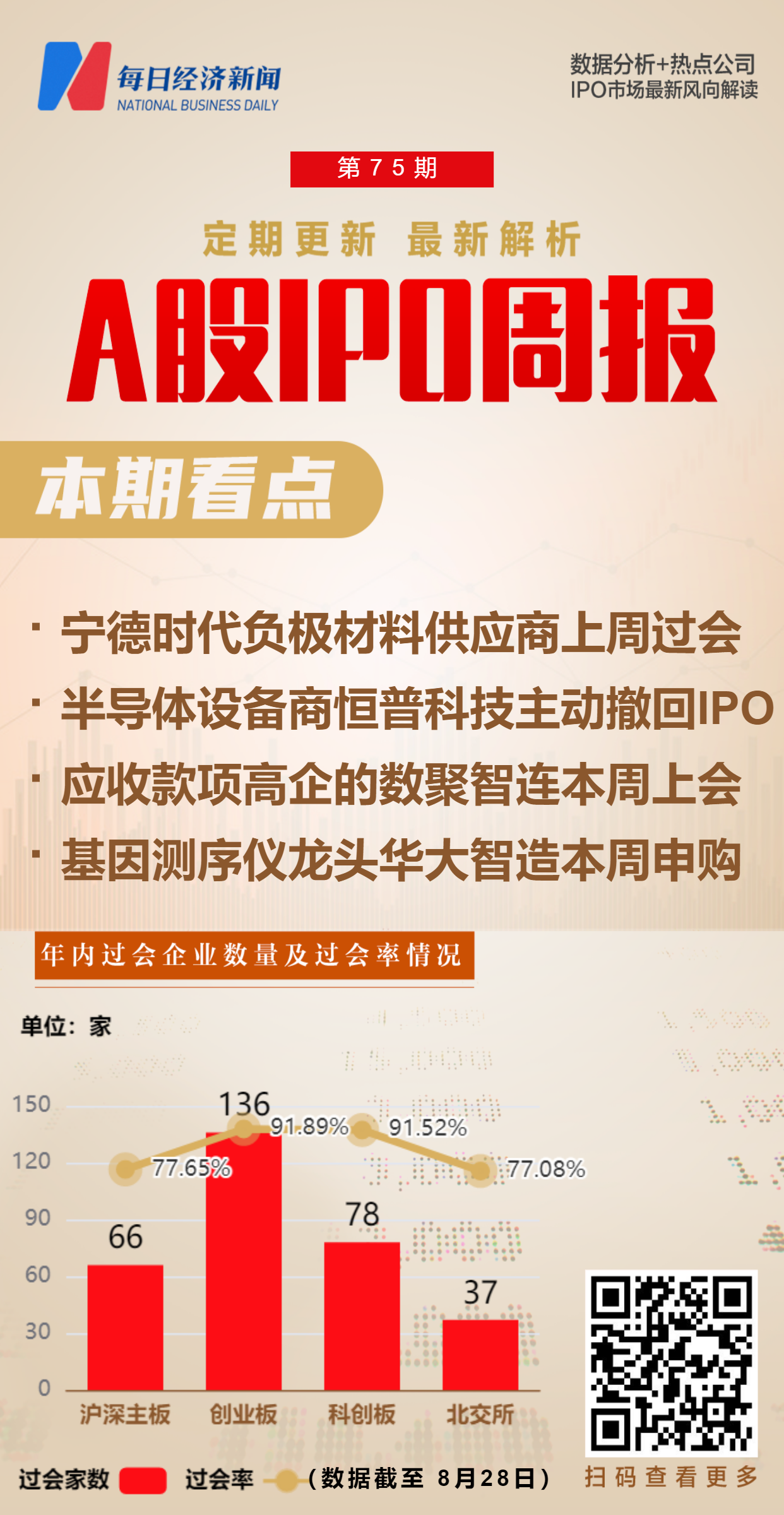

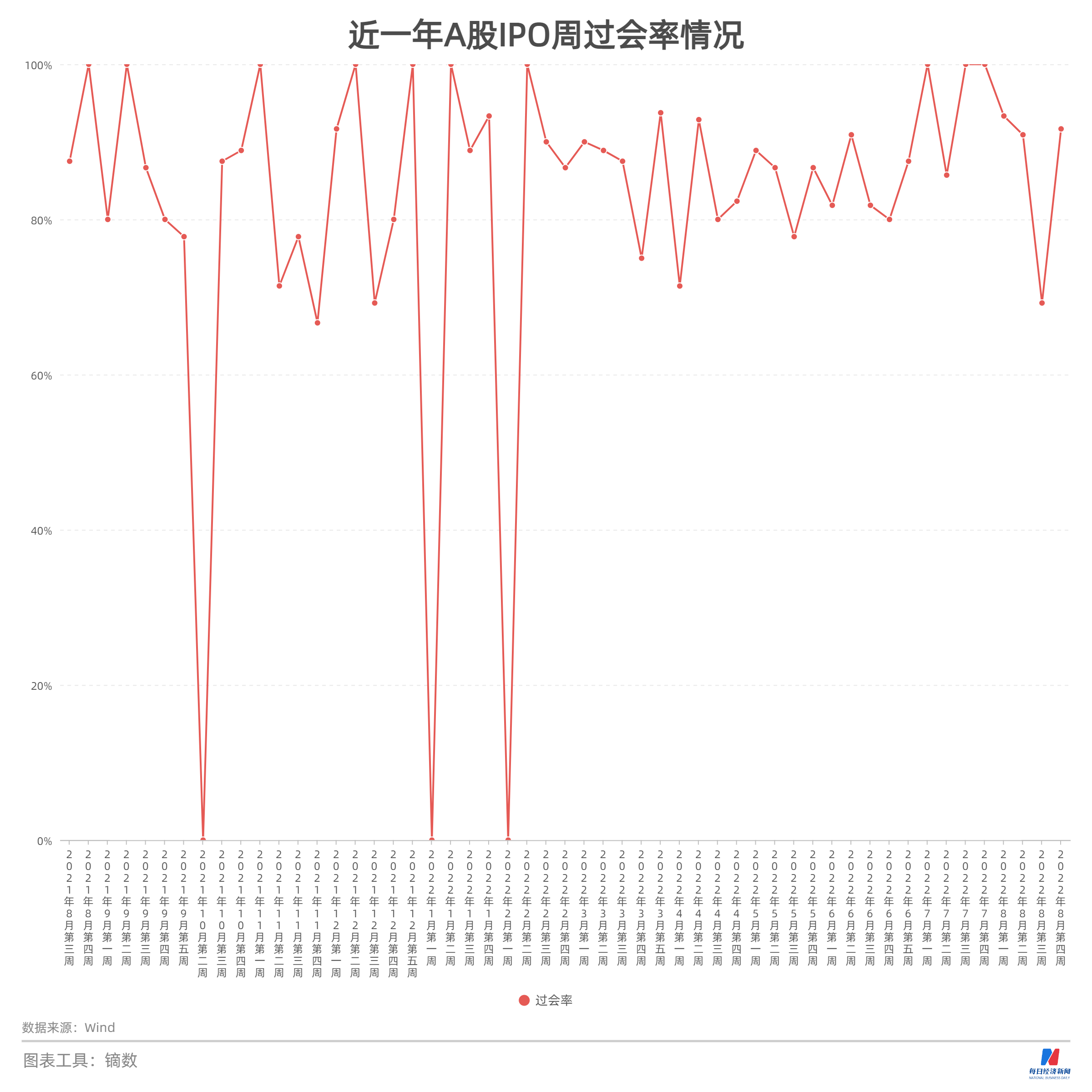

◎上周,A股市場總共有12家公司被安排首發(fā)上會,其中11家成功過會,偉康醫(yī)療被否,上周周過會率也因此上升至91.67%。

◎本周,作為華大基因重要供應商以及關聯方的華大智造將迎來首發(fā)上市申購,華大智造早已成為國內基因測序設備的龍頭企業(yè),值得投資者關注。

每經記者 王琳 每經編輯 陳俊杰

注冊制大勢之下,更多企業(yè)擁有機會步入資本市場,與投資者共享發(fā)展機遇。而對許多公司而言,A股IPO的闖關之旅也并非都是坦途。《每日經濟新聞》記者以周為單位,對上周IPO過會、被否及新增獲受理企業(yè)進行梳理,對企業(yè)價值進行辨析,同時觀瞻IPO市場節(jié)奏、政策動向等,以饗讀者。

上周(8月22日至8月28日,下同),A股市場總共有12家公司被安排首發(fā)上會,其中11家成功過會,偉康醫(yī)療被否,上周周過會率也因此上升至91.67%。

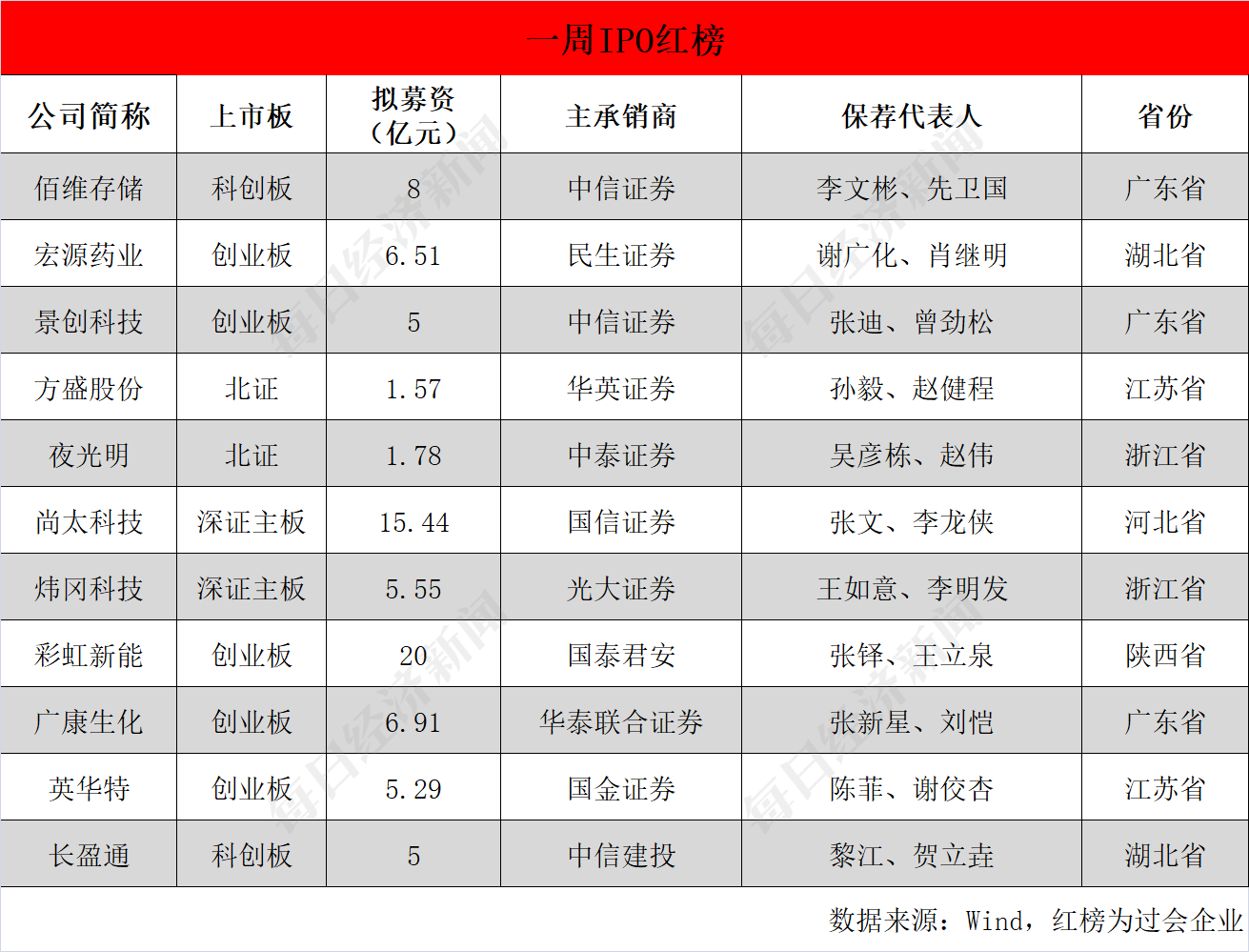

11家過會企業(yè)中,作為寧德時代(SZ300750,股價506.78元,市值1.237萬億元)電池負極材料主要供應商之一的尚太科技值得關注,其在國內負極材料領域的市占率已提升至2021年上半年的6.72%,并有望進一步得到提升。

與此同時,上周有7家公司IPO項目被中止審查,其保薦機構均為招商證券,招商證券在8月12日曾披露收到中國證監(jiān)會的《立案告知書》。

本周(8月29日至9月4日,下同),作為華大基因(SZ300676,股價59.92元,市值248億元)重要供應商以及關聯方的華大智造將迎來首發(fā)上市申購,華大智造早已成為國內基因測序設備的龍頭企業(yè),值得投資者關注。

此外,上周中美監(jiān)管機構簽署審計監(jiān)管合作協議,是中美雙方監(jiān)管機構在解決審計監(jiān)管合作這一共同關切問題上邁出的重要一步,為下一階段雙方積極、專業(yè)、務實推進合作奠定了基礎。

上周,A股有12家公司迎來上會,其中6家擬上市創(chuàng)業(yè)板,2家擬上市科創(chuàng)板,2家擬上市深證主板,2家擬上市北交所。12家公司中,11家公司過會,擬上市創(chuàng)業(yè)板的偉康醫(yī)療則被否。

上述11家企業(yè)過會后,要做的也就是提交注冊,一旦完成注冊生效,接下來就能擇日招股上市。隨著上會企業(yè)“12過11”,上周的過會率也上升至91.67%。

過會企業(yè)中,成立于2008年的尚太科技主要從事鋰離子電池負極材料以及碳素制品的研發(fā)、生產加工和銷售。在2021年上半年,尚太科技的負極材料和碳素制品業(yè)務營收占比分別為80%和20%左右。

在負極材料方面,尚太科技在國內的市占率已從2019年的4.23%逐步上升至2021年上半年的6.72%,已打入寧德時代、寧德新能源、國軒高科、蜂巢能源、雄韜股份、萬向一二三等鋰電池廠商的供應鏈,同時還向中航鋰電、南都電源、欣旺達、LG化學、瑞浦能源等開展了送樣檢測,有望未來實現批量供貨。

值得一提的是,作為寧德時代的負極材料主要供應商之一,在2020年和2021年上半年,尚太科技對寧德時代的銷售金額均占據了公司整體營收約57%的比例。

乘著新能源的東風,尚太科技近年來業(yè)績持續(xù)提升。2019年至2021年上半年各期間,尚太科技營業(yè)收入分別為5.47億元、6.82億元和7.37億元,扣非后歸母凈利潤分別為1.18億元、1.52億元和1.74億元。

不過,尚太科技的經營性現金流表現較差,2019年至2021年上半年各期間,其經營活動產生的現金流量凈額分別為-7087.37萬元、-14818.33萬元和-2502.55萬元。尚太科技解釋稱,這主要是由公司自身發(fā)展階段、行業(yè)市場競爭狀況和結算方式及自身經營特點所決定。

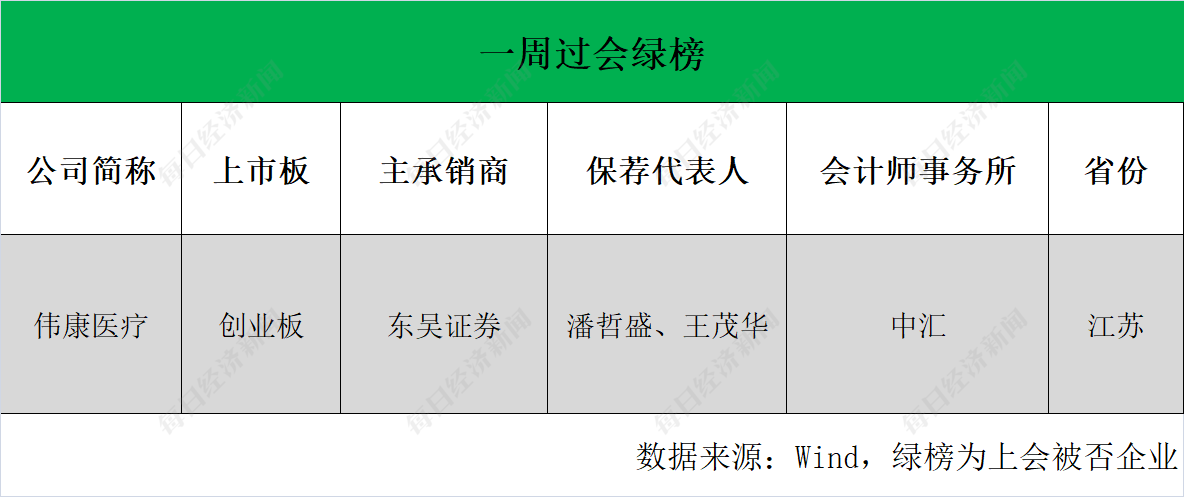

在上周12家上會企業(yè)中,主要從事一次性使用醫(yī)用耗材研發(fā)、生產和銷售的偉康醫(yī)療被否。

在上會時,發(fā)審委主要關注偉康醫(yī)療兩方面的問題,第一是在報告期內主營業(yè)務收入和凈利潤復合增長率為負的情況下,公司經營業(yè)務是否具有成長性;第二是在報告期內研發(fā)投入年均復合增長率為-1.97%,累計研發(fā)投入規(guī)模僅為2233.13萬元的情況下,公司是否符合創(chuàng)業(yè)板定位。

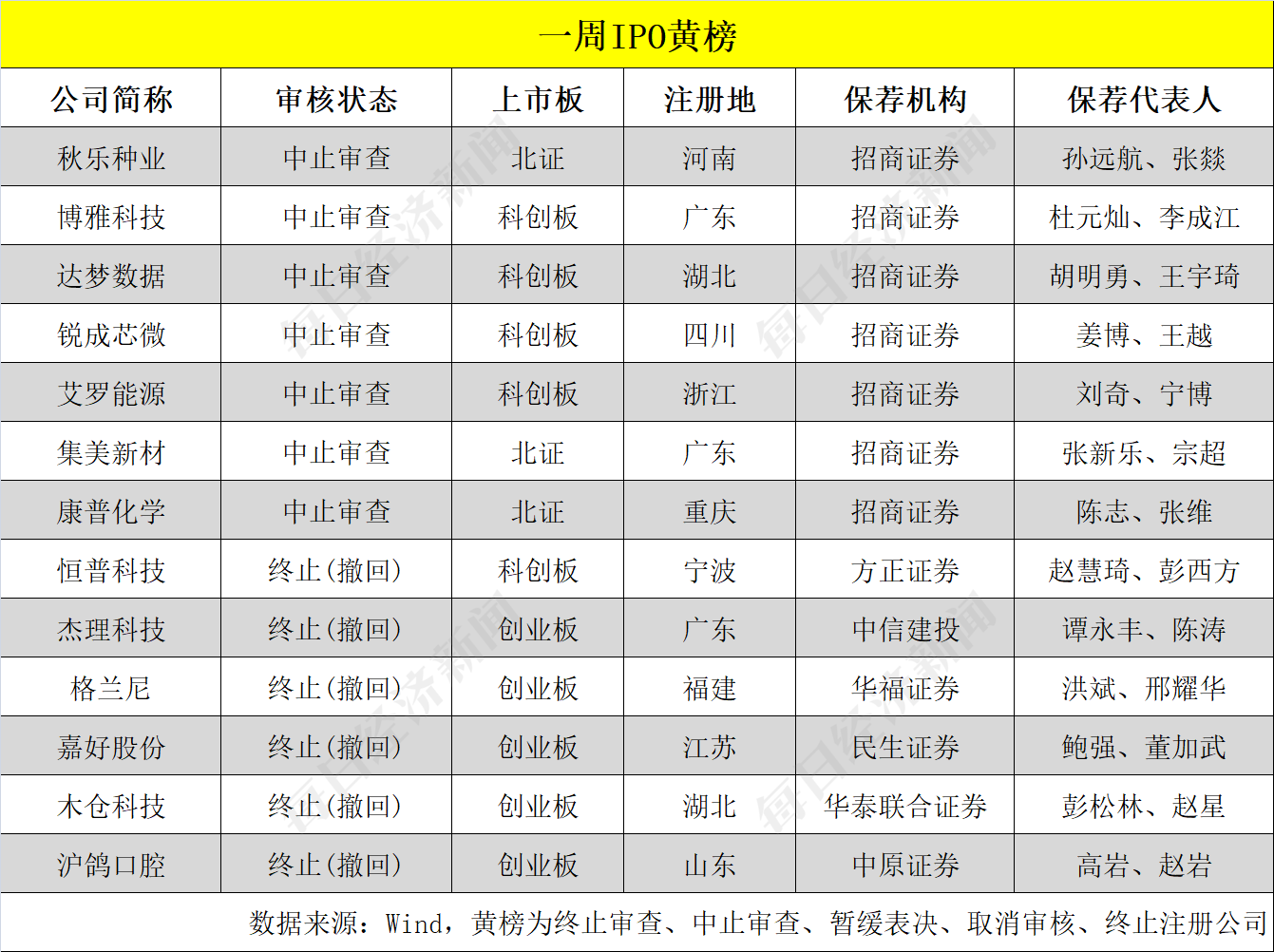

上周,總共有13家公司入列“黃榜”,其中包括中止審查的秋樂種業(yè)等7家公司,以及主動撤回IPO項目的恒普科技等6家公司。

上述7家中止審查的公司,保薦機構均為招商證券。《每日經濟新聞》記者注意到,本月中旬,招商證券發(fā)布公告表示,因公司2014年在開展上海飛樂股份有限公司(現中安科)獨立財務顧問業(yè)務工作期間未勤勉盡責,涉嫌違法違規(guī),公司于8月12日收到中國證監(jiān)會《立案告知書》。

對此,據彼時《華夏時報》報道,一位投行人士介紹“如果他們被立案調查的事情,不構成重大違法違規(guī),在審項目可以不中止,如果構成重大違法違規(guī),需要中止。” 該人士進一步表示:“中止的話,需要券商內部出具復核報告,復核報告提交后,恢復審核。”

而上述13家“黃榜”企業(yè)中,恒普科技主要從事金屬注射成形(MIM)脫脂燒結爐、碳化硅晶體生長爐、碳化硅同質外延設備等熱工裝備的研發(fā)、生產和銷售。

招股書顯示,恒普科技存在對2018年至2020年各年度財報會計差錯更正的情況,其中數據差異較大的科目包括應收票據、應收賬款、存貨、應付賬款、預收賬款等。

此外,2021年前三季度,合盛硅業(yè)成為恒普科技第一大客戶,恒普科技對其的銷售收入為2930.97萬元,而合盛硅業(yè)的實控人之一羅立國與恒普科技的實控人劉鵬的岳父系兄弟關系。

2021年前三季度,恒普科技還對兩家關聯方致知機械和偉基碳的采購金額總達2802.64萬元,占到當期恒普科技總共采購金額的13.56%。

本周,滬深兩市及北交所將迎來16只個股上會,其中,擬上市創(chuàng)業(yè)板公司8家,擬上市北交所公司4家,擬上市深市主板公司2家,擬上市科創(chuàng)板公司2家。

在上述16家公司中,擬上市創(chuàng)業(yè)板的數聚智連主要為國內外品牌方提供包括品牌電商運營、渠道分銷、品效營銷等電商運營及營銷服務。

2019年至2021年各年度,數聚智連的營業(yè)收入分別為10.80億元、14.73億元和17.71億元,逐年增長。但是,數聚智連在對應期間的毛利率分別為29.49%、25.35%和22.13%,逐年下滑。

與此同時,2019年至2021年各年度,數聚智連的期間費用總額分別為2.51億元、2.46億元及2.61億元,占同期營業(yè)收入比例分別為23.21%、16.66%及14.72%,同樣逐年下降。

與同行業(yè)公司比較來看,2019年至2021年各年度,數聚智連的銷售費用率分別為16.80%、11.40%和10.41%,不僅逐年下降,而且低于同行業(yè)可比公司平均水平的16.86%、12.83%和15.18%;數聚智連的管理費用率分別為5.73%、4.85%和3.52%,而同行業(yè)可比公司的平均水平分別為6.97%、4.17%和6.13%。

此外,數聚智連的應收款項金額較高,其中,2019年末、2020年末及2021年末,公司應收賬款賬面價值分別為1.13億元、1.20億元及1.84億元,其他應收款賬面價值分別為1.66億元、2.29億元及2.68億元,兩者合計占總資產的比例分別為45.03%、44.62%及49.64%,占比較大。

上周中裕科技、飛宇科技2家公司IPO被受理,分別擬上市北交所和創(chuàng)業(yè)板。其中,飛宇科技為新三板公司,從科創(chuàng)板IPO企業(yè)審核狀態(tài)來看,截至2022年8月28日,科創(chuàng)板審核信息披露,全部818家公司中,處于“注冊結果”的有499家,緊隨其后的是“終止”165家,“已問詢”的有100家。

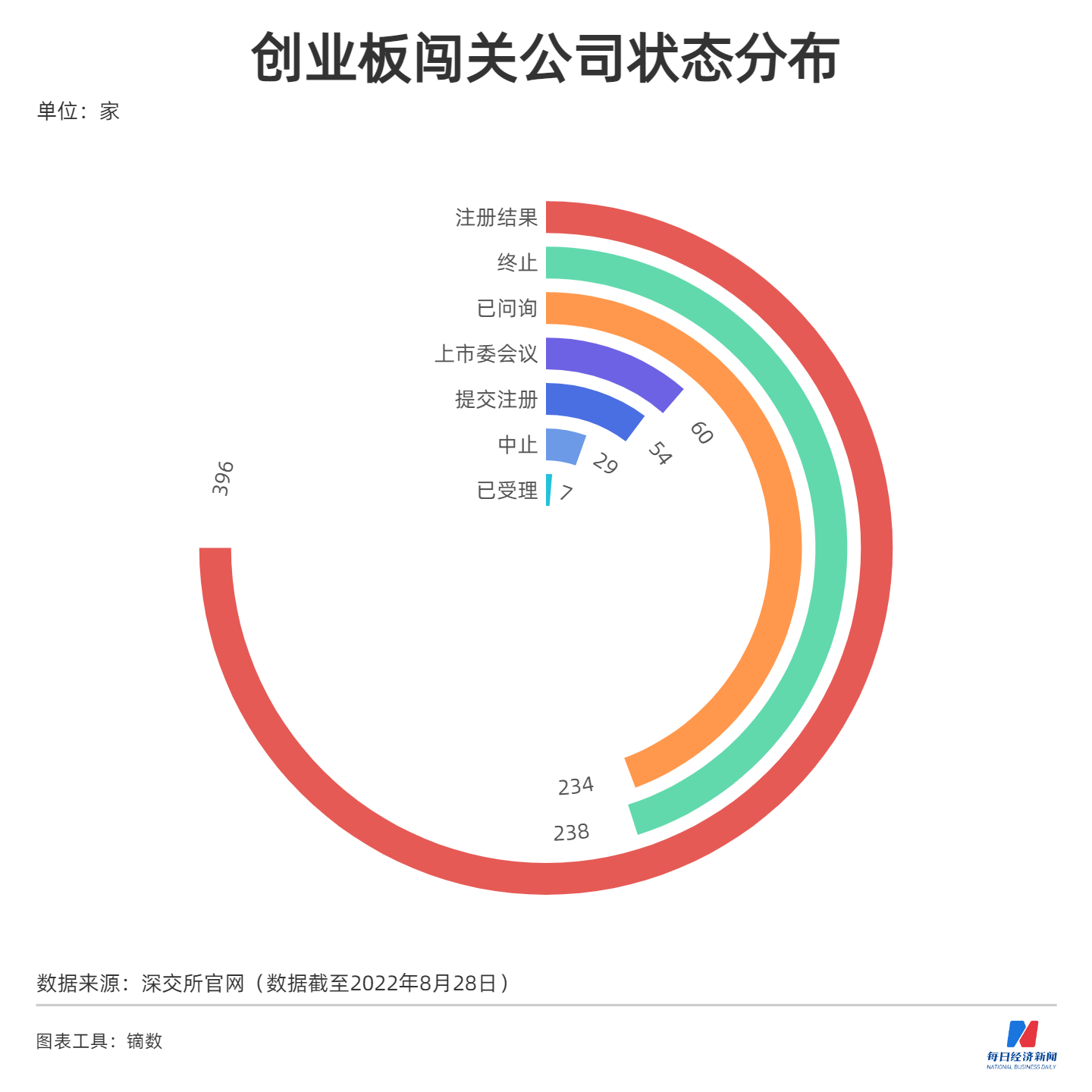

創(chuàng)業(yè)板方面,截至2022年8月28日,全部1018家處于審核狀態(tài)的公司中,有396家公司處于“注冊結果”階段,238家處于“終止”狀態(tài),234家處于“已問詢”狀態(tài)。

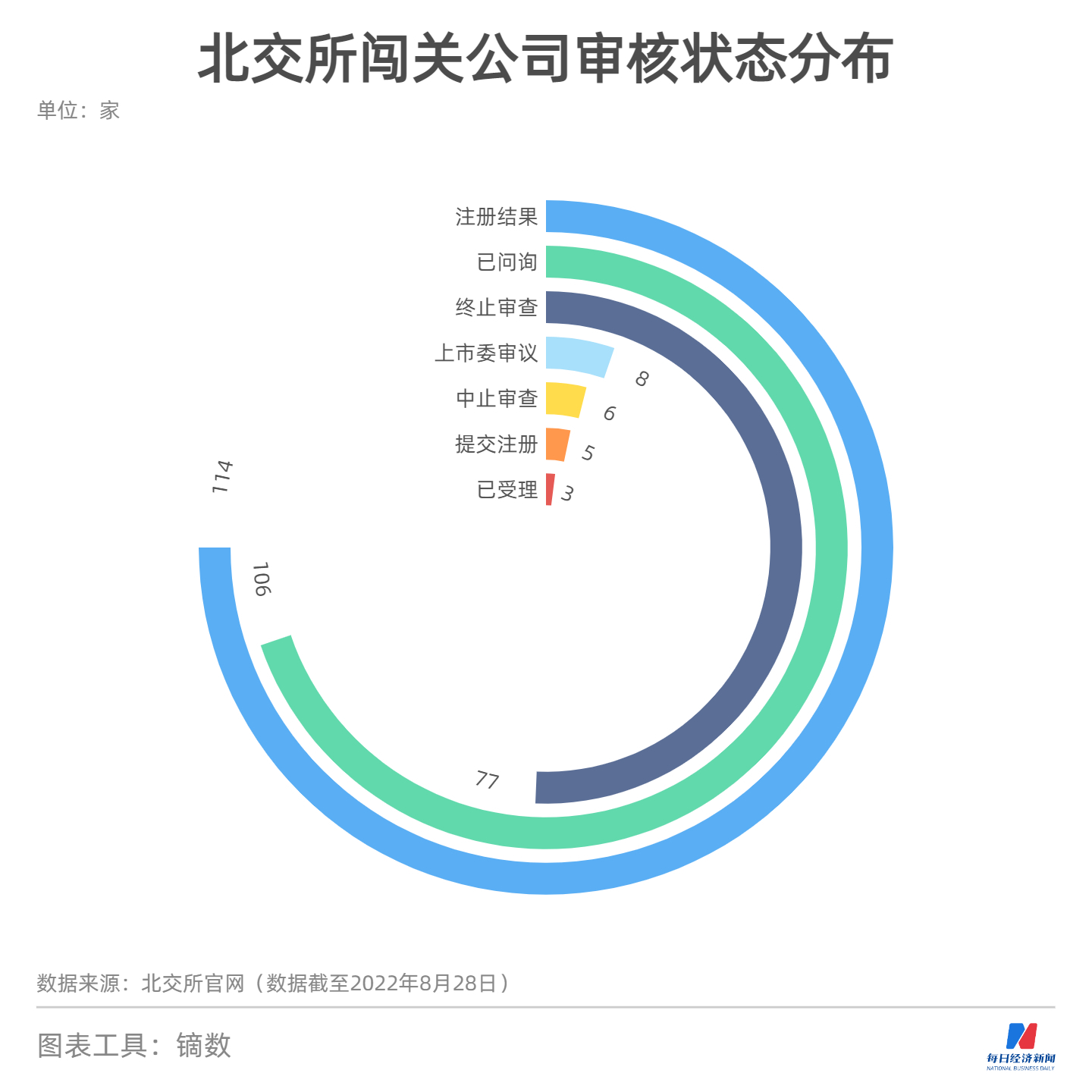

從北交所來看,截至2022年8月28日,全部319家處于審核狀態(tài)的公司中,有114家公司處于“注冊結果”階段,106家處于“已問詢”狀態(tài),77家處于“終止審查”狀態(tài)。

從“注冊結果”階段的公司數量來看,注冊制板塊下總共有1009家公司,其中來自科創(chuàng)板的占據49.45%。

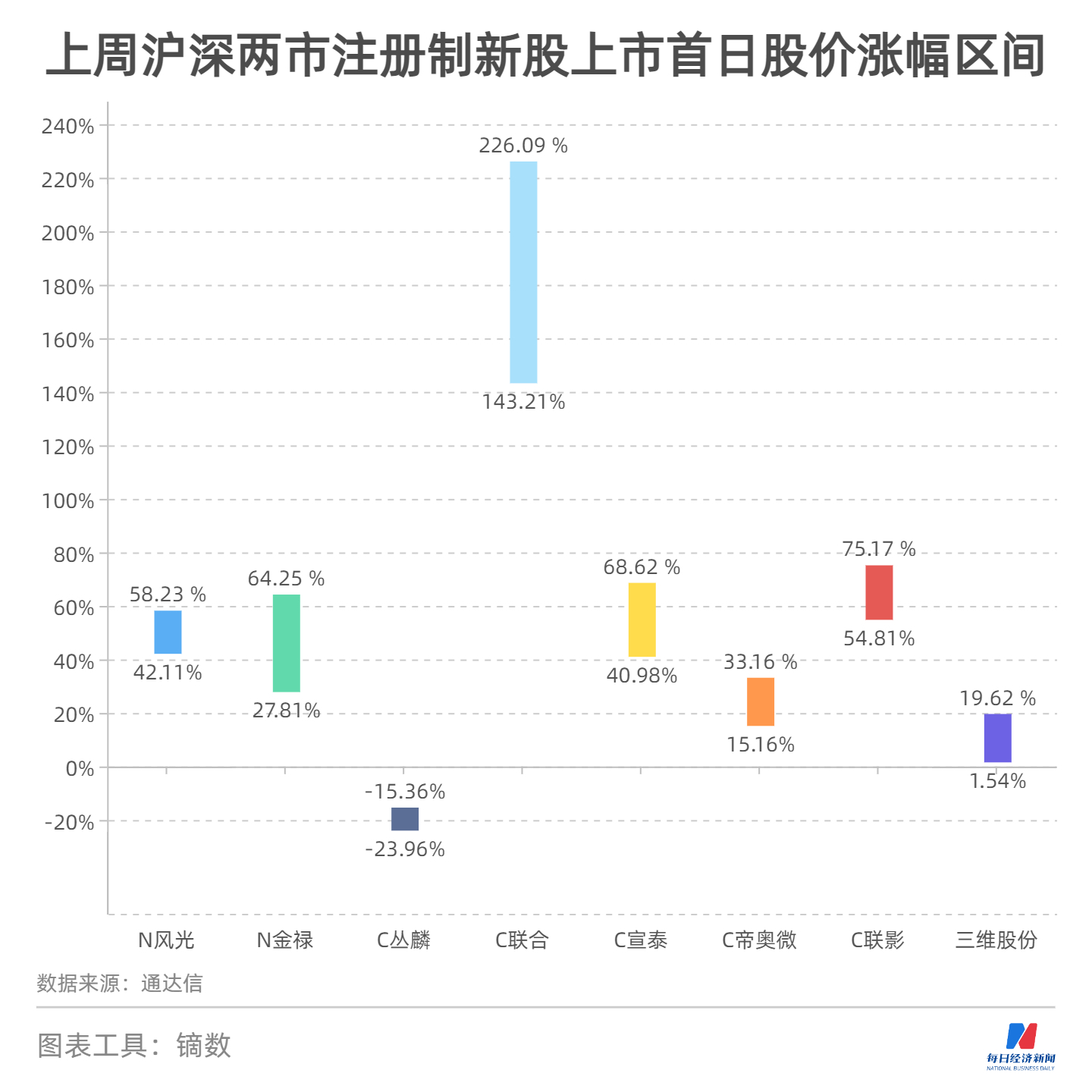

上周,總共有8家公司上市,其中5家來自科創(chuàng)板,2家來自創(chuàng)業(yè)板,1家來自北交所。8家注冊制公司中,上市首日漲幅最高的是C聯合(SZ301209,股價31.60元,市值25.28億元),股價漲幅區(qū)間為143.22%~226.09%。

與此同時,上周也有一家新股上市首日破發(fā),即C叢麟(SH688370,股價42.64元,市值45.37億元)在上市首日下跌23.90%。

而在本周,則有榮信文化、華大智造等9家公司迎來申購。

成立于2016年的華大智造,主要從事精準醫(yī)療相關的儀器設備、試劑耗材等相關產品的研發(fā)、生產和銷售,包括基因測序儀和實驗室自動化兩大業(yè)務板塊。華大智造與華大基因為關聯關系,兩家公司的實控人均為汪建。

作為全球少數幾家成功研發(fā)出基因測序儀的公司之一,華大智造自然擁有較強的技術和產品競爭實力。例如,華大智造在基因測序領域形成的多項源頭性核心技術已達到國際先進水準。

2018年至2020年各年度,華大智造的研發(fā)費用率分別達到23.11%、31.46%和25.19%。

從業(yè)績情況來看,2018年至2020年,華大智造的營業(yè)收入分別為10.97億元、10.91億元和27.80億元,扣非后歸母凈利潤分別為1.05億元、-1.31億元和2.40億元。2021年前三季度,預計華大智造實現營業(yè)收入同比增長61.31%至65.51%,實現扣非后歸母凈利潤同比增長327.60%至374.49%。

不過,華大智造之前很大一塊業(yè)績來源于關聯交易。2018年和2019年,華大智造主要的銷售客戶為華大控股(華大智造的控股股東)及其他汪建所控制的企業(yè)或組織,華大智造對其銷售金額占公司整體營收的比例分別為92.3%和69.96%,到了2020年,這一比例進一步下降至18.37%。

與此同時,在2018年至2019年,基因測序儀業(yè)務都是營收占比超90%以上的絕對核心業(yè)務。但到了2020年,由于受到疫情影響,全球對實驗室自動化產品需求大幅增加,而基因測序服務行業(yè)下游需求減少,基因測序儀業(yè)務和實驗室自動化業(yè)務的營收占比分別變?yōu)榱?2.34%和74.87%,尤其是基因測序儀業(yè)務的營業(yè)收入下滑至了2018年的水平之下。

值得一提的是,相關研究報告顯示,預計到2030年,全球基因測序儀及耗材市場將達到245.8億美元的市場規(guī)模,中國基因測序儀及耗材市場也將達到303.9億元的市場規(guī)模,均將保持年均雙位數的增速。

上周中美監(jiān)管機構簽署審計監(jiān)管合作協議,是中美雙方監(jiān)管機構在解決審計監(jiān)管合作這一共同關切問題上邁出的重要一步,為下一階段雙方積極、專業(yè)、務實推進合作奠定了基礎。

從協議的主要內容來看,合作協議主要就雙方對相關會計師事務所合作開展日常檢查與執(zhí)法調查作出了具體安排,約定了合作目的、合作范圍、合作形式、信息使用、特定數據保護等重要事項。

例如,在合作范圍方面,包括協助對方開展對相關事務所的檢查和調查。其中,中方提供協助的范圍也涉及部分為中概股提供審計服務、且審計底稿存放在內地的香港事務所。而合作的方式則是雙方將提前就檢查和調查活動計劃進行溝通協調,美方須通過中方監(jiān)管部門獲取審計底稿等文件,在中方參與和協助下對會計師事務所相關人員開展訪談和問詢。

而針對審計工作底稿中一些敏感信息的保護問題,證監(jiān)會相關負責人作出了解答,即美方須查看的審計工作底稿等文件通過中方監(jiān)管機構協助調取并提供,同時對于審計監(jiān)管合作中可能涉及敏感信息的處理和使用作出了明確約定,針對個人信息等特定數據設置了專門的處理程序。

證監(jiān)會相關負責人還表示,下一步中美雙方將根據合作協議對相關會計師事務所合作開展日常檢查與調查活動,并對合作效果作出客觀評估。如果后續(xù)合作可以滿足各自監(jiān)管需求,則有望解決中概股審計監(jiān)管問題,從而避免中概股自美被動退市。

“這次合作協議的簽署可以算是一次峰回路轉,雖然外界也有認為實際操作的過程中可能仍會存在一些障礙,但我個人認為,兩個大國間簽署的協議,對于中概股預期的穩(wěn)定來說應該算是大利好吧。” 聯儲證券投行業(yè)務負責人尹中余向《每日經濟新聞》記者表示。而對于上周五中概股的高開低走,尹中余認為這應該只是跟隨美股大盤情緒性的短期表現。

封面圖片來源:攝圖網-401896216

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP