每日經濟新聞 2022-09-14 08:17:35

◎美國8月CPI數據徹底打破了市場對通脹接近觸頂和美聯儲臨近轉向鴿派的“幻想”,進一步推動對美聯儲更長時間激進加息的押注,也令經濟衰退的擔憂加劇。

每經記者 蔡鼎 每經編輯 高涵

美東時間9月13日(周二),美國勞工部公布的數據顯示,8月汽油價格走低使美國總體CPI環比上升0.1%,而剔除波動較大的食品和能源價格的核心CPI上漲0.6%,比經濟學家的預期高出整整一倍。

美國8月CPI數據的出爐,粉碎了市場對于美聯儲非暴力加息的幻想。

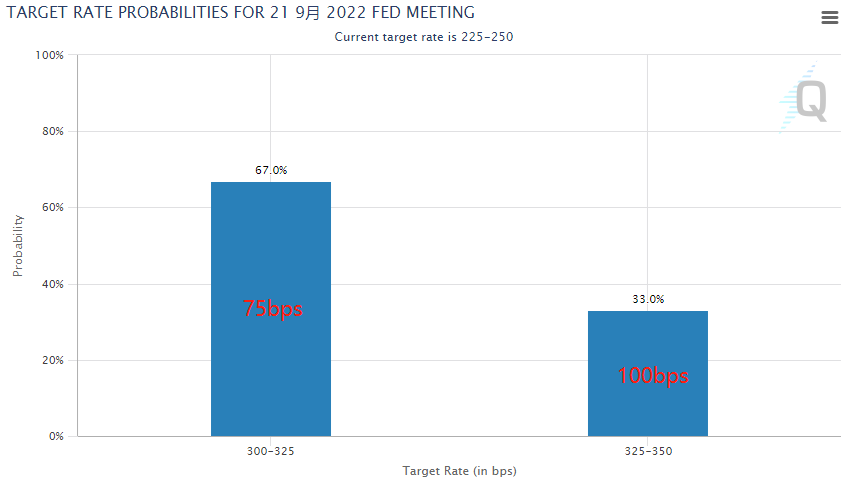

當前,美聯儲掉期交易已經完全定價美國9月加息75個基點,更令市場震驚的是,截至發稿,市場預期下周美聯儲加息100個基點的可能性一度達到50%。

周二的通脹數據讓風險資產全線大跌,市場避險情緒急劇升溫。不過,前美聯儲風險信貸總監的Rick Roberts在接受《每日經濟新聞》記者微信采訪時指出,市場對于8月份的CPI數據有點反應過度了,他認為美國的整體通脹仍呈下降趨勢。

9月13日,在美聯儲“暴力加息不止”的預期下,美股集體大幅跳空低開,對利率敏感的科技和可選消費板塊領跌,銀行和能源股因鷹派加息之下的經濟衰退擔憂而下跌。三大股指當日收盤集體暴跌,同創27個月最大單日跌幅。

圖片來源:Wind

具體來看,道指收盤暴跌1276.37點,跌幅為3.94%,報31104.97點;納指下挫632.84點,跌幅為5.16%,報11633.57點;標普500指數重挫177.72點,跌幅為4.32%,報3932.69點。

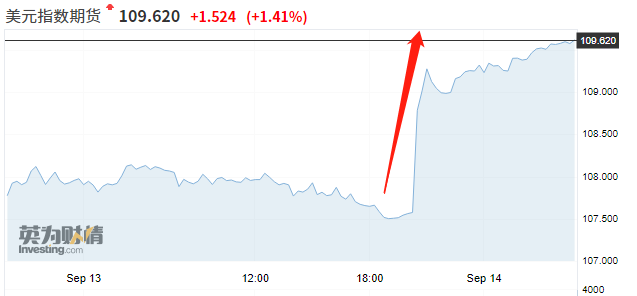

美元指數周二止步四連跌(圖片來源:英為財情)

其他資產類別中,衡量兌六種主要貨幣的一籃子美元指數DXY止跌轉漲,重回109關口上方,日內最高觸及109.97,止步四日連跌;歐元兌美元EUR/USD再次跌破平價,周二收跌1.53%,回吐上周四歐央行暴力加息以來漲幅;離岸人民幣兌美元失守6.98,逼近兩年低位;現貨黃金一度失守1700美元整數位,最深跌超27美元或跌1.6%,基本回吐9月7日上周三來漲幅;現貨白銀最深跌2%,昨日曾漲6%創去年2月來最大單日百分比漲幅。

主流加密數字貨幣普跌,幣圈總市值在1萬億美元徘徊。市值最大的龍頭比特幣在CPI數據發布后3分鐘內狂跌1000美元,24小時內跌超9%,創6月以來最大跌幅,接連跌破2.2萬和2.1萬美元兩道關口。

比特幣周二大跌9.28%(圖片來源:英為財情)

周二的CPI數據公布后,美國國債收益率集體上漲,短期國債收益率飆漲,長期國債收益率漲幅相對平緩。兩年期美債收益率盤中飆升18個基點至3.75%,為2007年以來新高。30年期美債收益率上升約6個基點至3.57%,為2014年來新高。10年期美債收益率一度上漲10個基點至3.46%。30年期美債收益率與5年期美債收益率出現倒掛,也凸顯市場對經濟衰退的擔憂。

兩年期美債收益率周二盤中直線拉升(圖片來源:英為財情)

有分析指出,美國8月CPI數據徹底打破了市場對通脹接近觸頂和美聯儲臨近轉向鴿派的“幻想”,進一步推動對美聯儲更長時間激進加息的押注,也令經濟衰退的擔憂加劇。有分析師直言,“這是一份完全的壞消息”,投資者開始意識到通脹可能在更久保持高位。除了9月加息100個基點的預期抬升,野村證券還認為美聯儲11月會連續第四次加息75個基點。

在2008年金融危機期間任美聯儲風險信貸總監的Rick Roberts通過微信對《每日經濟新聞》記者表示,“我認為市場對于8月份的CPI數據是反應過度了。8月份CPI的核心同這樣下降幅度雖然沒有預期的那么大,但我認為總體的通脹趨勢仍是在下降的。下周美聯儲加息75個基點已經是板上釘釘的事情了,除非密歇根大學8月通脹預期指數再次出現一些超預期的消息。”

那么, 究竟是什么樣的通脹數據,讓市場反應如此激烈?

美國勞工統計局 9月13日公布的數據顯示,美國8月CPI同比上漲8.3%、市場預期8.1%、前值8.5%;8月CPI環比上漲0.1%、市場預期-0.1%,增速較前值的0%小幅回升。在剔除波動較大的食品和能源價格后,8月核心CPI同比上漲6.3%、市場預期6.1%、前值5.9%;8月核心CPI環比上漲0.6%,高于市場預期以及前值的0.3%。

具體來看,8月居住成本、食品價格和醫療保健服務價格是導致整體CPI上漲的主要推手。其中,食品價格持續攀升,環比漲幅達到0.8%,同比攀升11.4%,創1979年5月以來最大同比漲幅。占CPI比重約三分之一的居住成本環比上漲0.7%,漲幅較7月擴大0.2個百分點。醫療保健服務價格環比漲幅達0.8%。

數據還顯示,8月能源價格環比下降5%,其中汽油價格環比下降10.6%。不過,電價和天然氣價格環比明顯上漲,漲幅分別為1.5%和3.5%。

美聯社報道中稱,隨著美聯儲繼續“鷹派”加息抗通脹,美國消費者和企業的借貸成本將持續上升。即便通脹率見頂,美國通脹也可能需要兩年甚至更長時間才能回落至2%的目標水平。未來數月,美國的租賃公寓、醫療保健等消費成本將會繼續上漲。

據芝商所“美聯儲觀察”工具,加息100個基點的押注開始大幅升溫。截至發稿,期貨市場認為美聯儲下周加息75個基點的可能性為67%,加息100個基點的概率為33%。

圖片來源:芝商所

野村在CPI數據發布后,將9月美聯儲的加息預期從75個基點上調到100個基點。該行分析師們表示,8月CPI報告表明一系列上行通脹風險可能正在成為現實,這涉及廣泛的商品和服務。

對于9月之后的會議,目前市場預期,11月美聯儲有43.4%的概率連續第四次加息75個基點,而12月有45.5%的可能性加息50個基點。這意味著,市場預期美聯儲在今年年底的利率恐升至4%以上。

惠譽評級首席經濟學家Brian Coulton在發給《每日經濟新聞》記者的置評郵件中表示,“我們看不出有什么東西會讓美聯儲在本月選擇放緩加息節奏。(8月份)核心通脹在月率和年率的基礎上都有所上升,當月汽車的價格再次回升,不包括汽車在內的核心商品價格也在上漲,而服務通脹則躍升至6%以上。其中,后者是市場最大的擔憂,租金的上漲加速推動了這一趨勢,而這一趨勢似乎在接下來還將繼續上漲。”

牛津經濟研究院首席美國經濟學家Kathy Bostjancic在發給《每日經濟新聞》記者的置評郵件中表示,“周二的通脹數據顯示,在就業市場依然強勁的情況下,美聯儲對降低通脹的‘無條件’承諾將導致其進一步激進地收緊貨幣政策。我們目前仍然期待美聯儲在本月的會議上再次大幅加息75個基點,并在年底前再次加息75個基點,這將把聯邦基金利率區間的中點提高到3.88%。然而,如果接下來的通脹仍然非常迅速地在走高,那么就會增加美聯儲進一步收緊政策的風險。”

富國銀行首席經濟學家Jay Bryson表示,“我們沒有看到實體經濟出現大幅放緩,這使得存在繼續大幅升息的可能”。

美國銀行的分析師Mark Cabana則認為,美聯儲可能會加息“過火”,并導致經濟衰退。強勁的勞動力市場使美聯儲更加鷹派。美聯儲非常致力于阻止通脹,它可能會提高利率,直到美國經濟陷入衰退。Cabana認為美聯儲的收緊政策為風險資產帶來逆風期。

封面圖片來源:攝圖網-401005182

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP