每日經濟新聞 2022-09-15 15:53:36

9月15日,每經記者注意到,工商銀行、農業銀行、中國銀行、建設銀行、交通銀行、郵儲銀行六大行官網均公告調整人民幣存款掛牌利率。具體來看,工行、農行、中行、建行、交行存款掛牌利率一致:活期下調5BP;三年期整存整取下調15BP,即下調至2.6%;其余期限下調10BP。

每經記者 李玉雯 每經編輯 廖丹

9月15日,每經記者注意到,工商銀行、農業銀行、中國銀行、建設銀行、交通銀行、郵儲銀行六大行官網均公告調整人民幣存款掛牌利率。

具體來看,工行、農行、中行、建行、交行存款掛牌利率一致:活期下調5BP;三年期整存整取下調15BP,即下調至2.6%;其余期限下調10BP。郵儲銀行調整后的掛牌利率半年期、一年期略高于前述五大行,其余期限利率與前述五大行一致。

同時,每經記者咨詢了上海地區多家銀行網點了解最新存款利率執行水平。有大行客戶經理告訴記者,實際存款利率可以較掛牌利率上浮,但具體幅度還需等通知。另有數位大行客戶經理向記者介紹了最新調整后執行的存款利率,三年期基本是3%(年化,下同)。

不僅國有大行,記者在咨詢中了解到,部分股份行也于近期下調了定期存款利率,其中三年期利率下調幅度為5BP。

值得一提的是,這并非年內首次銀行存款利率下調。今年4月,每經曾報道大行下調儲蓄存款利率,2年期、3年期利率均下調10BP。

自上月LPR年內再度下調后,市場便有聲音認為存款利率或將隨之下行。商業銀行凈息差整體收窄的趨勢下,壓降高負債成本成為各家銀行穩息差的重要發力點。在今年上市銀行中報業績發布會上,穩息差話題也屢屢被提及,多家銀行管理層就此給出應對之策。

9月15日,六大行相繼更新人民幣存款掛牌利率。

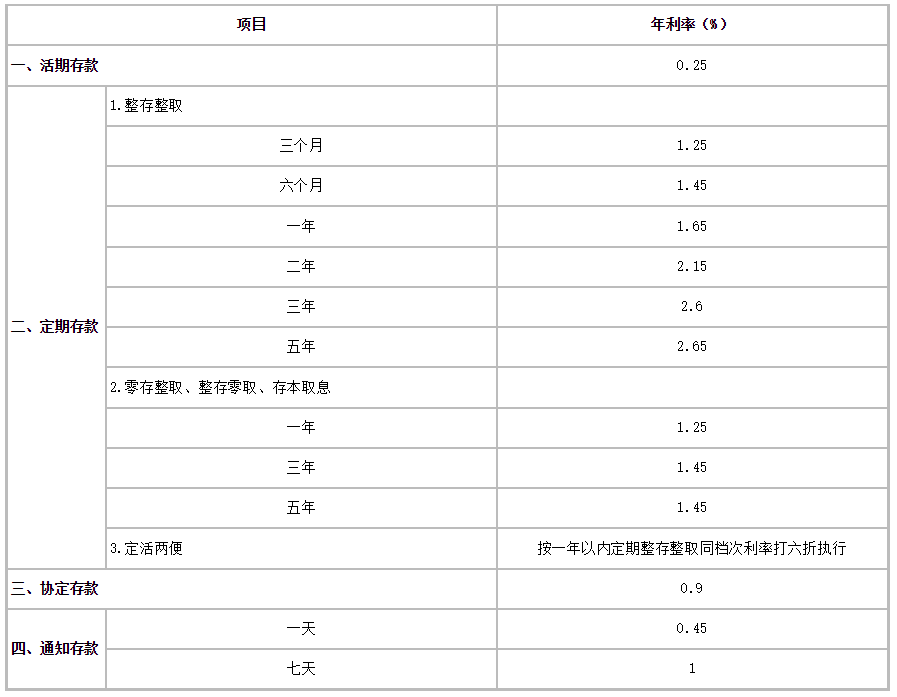

具體來看,工行、農行、中行、建行、交行存款掛牌利率一致:活期存款0.25%,較此前下調5BP;三個月、六個月、一年期、二年期、五年期定期存款(整存整取)利率分別為1.25%、1.45%、1.65%、2.15%、2.65%,均下降10BP;而三年期利率為2.6%,下調15BP。

截圖來源:工行官網

郵儲銀行調整后的存款掛牌利率,半年期1.46%、一年期1.68%,略高于上述五大行,其余期限利率水平與上述五大行一致。

截圖來源:郵儲銀行官網

每經記者咨詢了上海地區多家銀行網點最新存款利率執行水平,有大行客戶經理告訴記者,定期存款利率“可以上浮(相較掛牌利率),但是具體多少還要再等通知”。記者了解到,該行總行今日對人民幣存款掛牌利率和定價上限進行調整,稍晚將下發對應價格審批權限調整通知。

中行某網點客戶經理告訴記者,今天剛調降存款利率,調整后三年期定存優惠利率3%,大額存單3.1%,“目前還沒有上線,要做的話需要下周”。

記者從工行、農行客戶經理處也了解到,三年期定存利率目前均下調至3%,下調了15BP。

除了國有大行,記者了解到,部分股份行的存款利率近期也有所下調。

浦發銀行某網點客戶經理告訴每經記者,央行降息后存款利率有一定下調,“之前三年期最高3.4%,目前最高是3.35%”。

同時,記者從興業銀行客戶經理處了解到,目前該行三年期大額存單利率是3.4%,而此前是3.45%。

此外,記者從招商銀行客戶經理處了解到,該行也調整了人民幣儲蓄存款掛牌利率,調整后的整存整取掛牌利率與前述五大行掛牌利率一致。其中,三年期定存同樣下調了15BP。

截圖來源:招行手機銀行APP

不過,客戶經理告訴記者,該行大額存單和特色存款的利率暫時還沒有調整,從其提供的產品信息來看,該行大額存單三年期利率有2.9%和3.2%兩檔,特色存款“享定存”三年期利率為2.9%(1千起購)、3.2%(5千起購)。

值得一提的是,這并非年內首次銀行存款利率下調。今年4月,每經曾報道大行下調儲蓄存款利率,2年期、3年期利率均下調10BP。

民生銀行首席經濟學家溫彬表示,本次國有大行存款利率下調,表明存款利率改革成效正在顯現。自今年4月起,央行建立了存款利率市場化調整機制,自律機制成員銀行參考以10年期國債收益率為代表的債券市場利率和以1年期LPR為代表的貸款市場利率來合理調整存款利率水平。這樣,一方面可以推動存款基準利率與市場利率“兩軌并一軌”,另一方面也可以推動存款利率與LPR相互牽引聯動,促使政策利率向存款利率傳導更加順暢。在8月超預期降息10BP之后,10年期國債收益率快速大幅降低,1、5年期LPR分別調降5BP、15BP,存款利率下調,且在調降幅度上大體相吻合,表明存款利率改革成效正在顯現。

銀保監會數據顯示,二季度商業銀行凈息差為1.94%,較一季度繼續收窄3BP。在銀行業凈息差整體收窄的趨勢下,管控負債成本成為各家銀行穩息差的重要發力點。在今年上市銀行中報業績發布會上,穩定息差的話題也屢屢被提及。

交行副行長郭莽在業績發布會上表示,低利率市場環境下,接下來商業銀行的息差可能都將面臨著一定的下行壓力。從交行來看,得益于前期降準以及存款利率上限調整等政策,加上交行強化對存款成本的內部管理,預計全年存款成本率基本保持穩定。同時,交行將繼續壓降高成本存款,比如協議存款到期不再續做、設定大額存單占比上限,以及進一步壓降定期結構性存款,力爭年底降至4000億元以下。此外,強化產品渠道等建設,提升低成本資金吸收和留存的能力,扭轉活期存款占比下降的局面。

建行行長張金良在業績發布會上表示,在當前減費讓利的政策倡導下,建行應該把更多的精力放在負債端成本的控制上。要把負債業務的流量經營作為重中之重,以大型客戶為源頭,抓好上下游中小客戶拓展,尤其是要提升大型客戶對外撥付資金的承接率,形成資金閉環。同時,以個人全量資金為核心的管理體系正在逐步構建和完善,相信隨著大財富管理戰略的推進和實施,會沉淀更多的低成本活期存款。

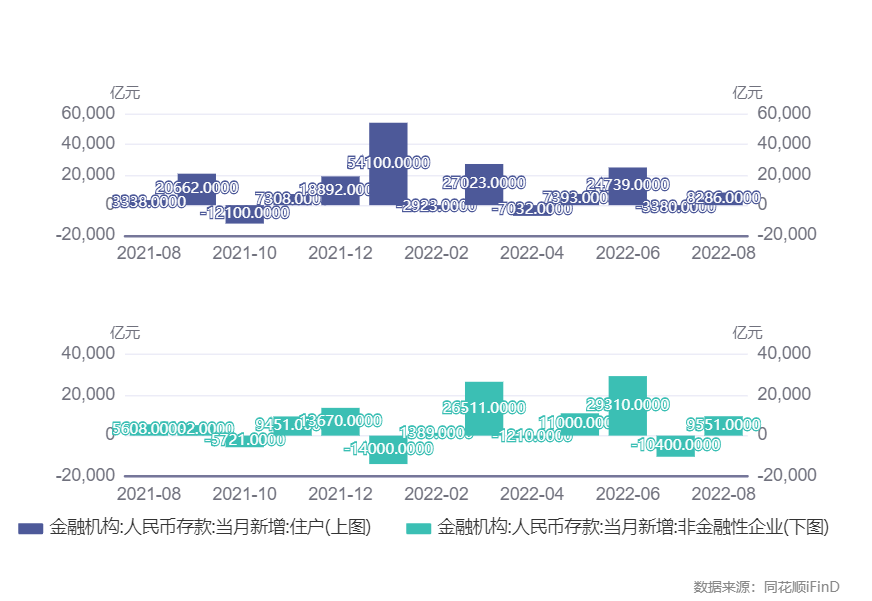

溫彬表示,當前市場主體儲蓄意愿較強,降低存款成本有助于激發市場主體的自我融資需求。今年以來,微觀主體儲蓄意愿較強、風險偏好較弱,存款定期化不斷加劇。8月居民存款新增0.83萬億元,環比多增1.17萬億元,同比多增0.49萬億元,居民存款新增規模繼續創歷史同期新高。

此外,企業存款也同比多增。溫彬表示,這意味著,居民和企業等市場主體資產負債表收縮的態勢仍比較明顯,主動進行生產或投資的意愿不強。因此,通過降低存款利率等方式有助于激發市場主體的自我融資需求,有利于資金向實體部門轉化,促進寬信用的形成,帶動經濟進入良性循環軌道。

封面圖片來源:攝圖網-500596401

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP