每日經濟新聞 2022-09-30 12:52:54

◎在高速拓店帶來的資金壓力之下,Tims中國通過上市“補充彈藥”。上市作為一個階段性目標完成之后,盈利就更為迫在眉睫了。以介于星巴克和瑞幸之間的精準定位,Tims中國必須找到規模擴張和盈利之間的平衡。

每經記者 陳婷 每經編輯 劉雪梅

在中國市場第一家門店落地三年半后,Tims中國(NASDAQ:THCH,股價7.29美元,總市值12.06億美元)迎來了敲鐘時刻。

9月29日晚間,全球咖啡連鎖品牌Tim Hortons中國業務(“Tims中國”)正式登陸納斯達克。據了解,Tims中國與特殊目的收購公司Silver Crest Acquisition Corp.(以下簡稱“Silver Crest”)于美國東部時間9月28日合并完成,并于9月29日9點30以股票代碼“THCH”在納斯達克交易,開盤價5.87美元。

截至9月29日美股收盤,Tims中國跌8.76%,收盤價7.29美元,總市值12.06億美元。

Tims咖啡北京樂成中心店 圖片來源:每日經濟新聞 資料圖

Tims中國方面表示,其將利用此次融資金額,繼續拓寬業務,深耕國內咖啡市場。

作為老牌咖啡品牌的分支,2019年入華之后,Tims中國始終堅守以線下門店為主的發展策略,或是為了適應國內市場的需要,2020年5月,Tims中國收獲了來自騰訊的獨家投資,發力線上渠道布局。

與此同時,Tims中國采取了高速拓店的打法,并追求在咖啡賽道達成“規模效應”。2019年2月,Tims咖啡在上海落地中國第一家門店。20天后,第2家店開業;50天后,第3家緊隨而來。

早在2019年4月,Tims咖啡中國CEO盧永臣便曾表示,餐飲連鎖都需要規模,“有一定規模,完善的供應鏈,才能攤薄整個成本,逐步實現盈利。”

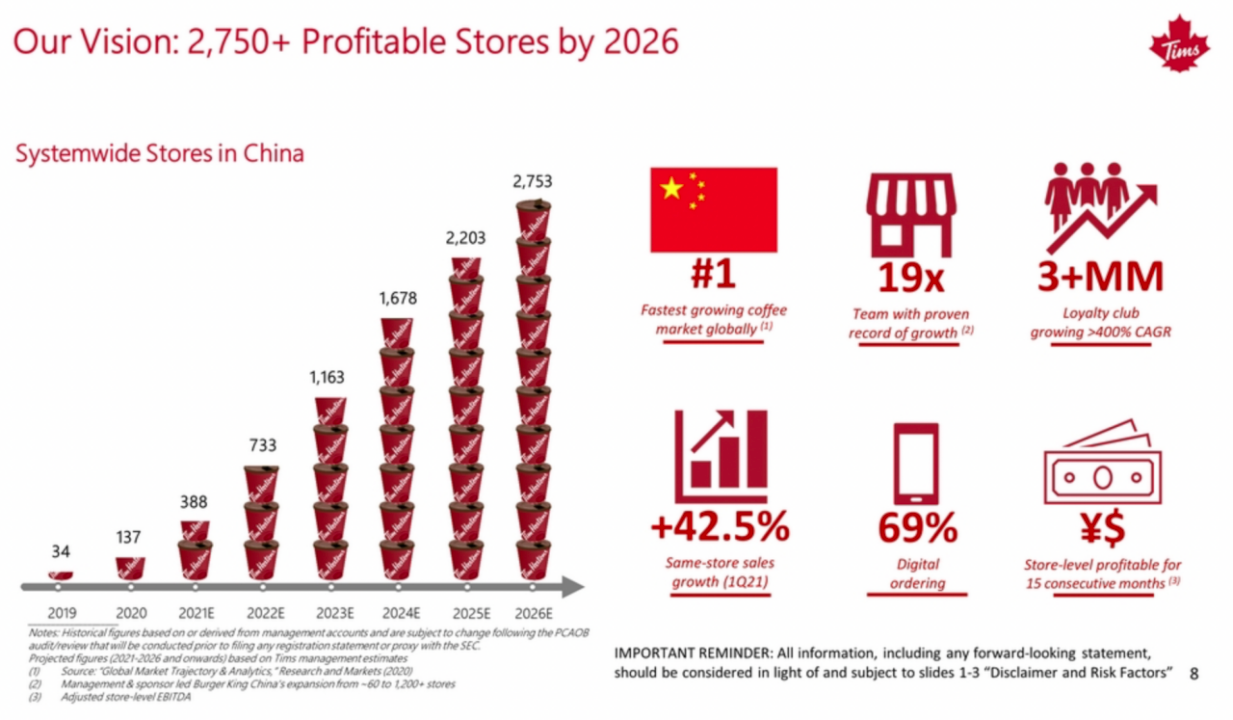

上市之后,Tims中國依然會保持高速拓店的節奏。今年5月,在接受《每日經濟新聞》記者專訪時,盧永臣表示,在2019年進入中國市場之初,Tims咖啡的計劃是在未來10年開出1000家門店;但在收到市場的積極反饋之后,公司對中國市場的未來計劃是到2026年底,開出2750家門店。

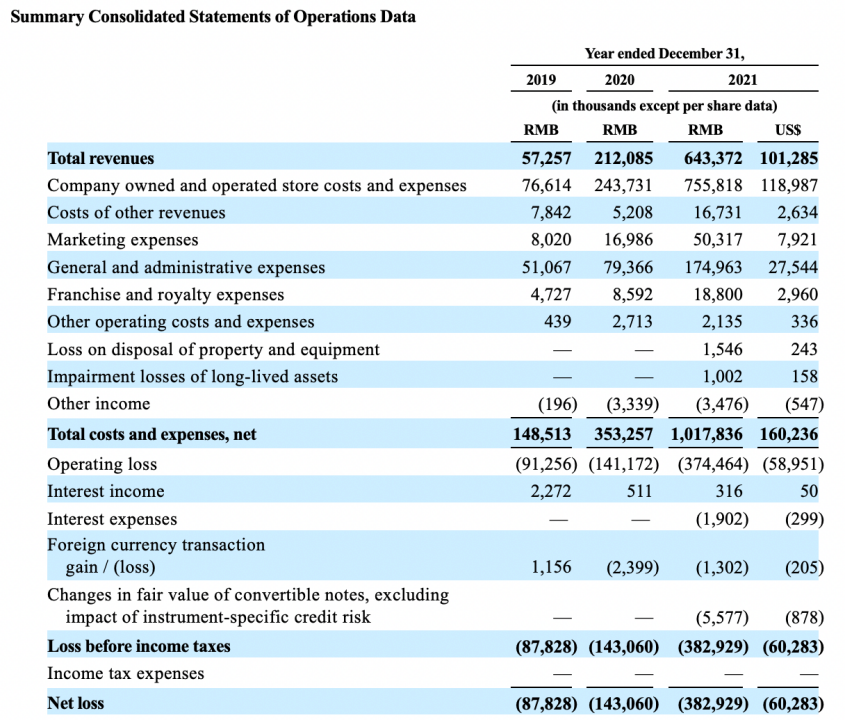

不過,截至最新公布的數據,Tims中國尚未達成盈利。根據招股書顯示,Tims中國2019年-2021年分別實現營收5725.7萬元、2.12億元、6.43億元,同比增長率分別為271.9%、203.4%。與營收同步增長的是虧損,2019至2021年,Tims中國的凈虧損分別為8782.8萬元、1.43億元和3.83億元。

招股書截圖

在高速拓店帶來的資金壓力之下,Tims中國自然迫切需要通過上市“補充彈藥”。因此,上市作為一個階段性目標完成之后,盈利就顯得更為迫在眉睫了。

同時,在充滿潛力的中國咖啡市場,Tims中國想要的自然不會只是一個“參與者”的角色。那么,這個姍姍來遲的玩家,能否帶著它的“小紅杯”,成為國內咖啡市場的“新一極”呢?

與從0到1全新起步的新消費品牌相比,Tims中國“來頭不小”。

據公開資料,Tims中國是由Tim Hortons母公司RBI(Restaurant Brands International)和笛卡爾資本集團(Cartesian Capital Group)于2018年合資成立,于2019年2月在中國開設了第一家咖啡店,定位在每杯售價15-30元人民幣價格帶的咖啡市場。

招股書顯示,截至2021年12月31日,在中國大陸的21個城市擁有390家門店,其中自營店數量從2019年12月31日的31家增加至2021年12月31日的373家,三年間店鋪數量增長超10倍。

而據記者了解,截至今年5月,Tims中國在全國擁有近450家門店,已進入25座城市。當時,Tims中國已在上海開店將近200家。

上市之前,Tims中國亦屢獲資本加持。公開資料顯示,Tims中國入華以來,連續獲得過3輪資本加持,投資方不乏騰訊、紅杉中國等知名投資機構。

事實上,在上市之前,Tims中國經過了不算短的籌備期。早在2021年下半年,就多次傳出Tims中國有意赴美上市的消息。

2021年8月,據Silver Crest在美國證監會披露的公告,Tim Hortons中國將與特殊目的收購公司Silver Crest Acquisition Corp合并。據Silver Crest在當時披露的公告,這筆交易將使Tim Hortons中國在納斯達克上市,包括債務在內的業務估值約16.9億美元(約合人民幣109.33億元)。雙方的合并預計將在該年第四季度完成。

據北京商報報道,2021年12月15日,TH International Limited(即“Tims中國”)宣布獲得資產管理公司的上市前融資。另外,Tims中國還宣布收到了首批上市私募股權投資(簡稱“PIPE”)承諾,這些投資承諾會在Tims中國與Silver Crest Acquisition Corporation合并(簡稱”上市合并”)時完成出資。

據悉,該投資方的融資方案包括以可轉債形式立即注入5000萬美元資本,并可以以上市合并價格的15%溢價轉換為Tims中國的股份。此外,該投資方會參與PIPE輪的投資。與此同時,Tims中國宣布了幾家現有投資方對PIPE的投資承諾,投資方包括紅杉資本中國和鐘鼎資本等。

記者發現,2021年12月13日,Silver Crest已經在美國證監會網站披露了相關信息。據相關報道,Tims中國董事長Peter Yu在接受彭博社采訪時表示,“我們有一些靈活性,因為合并過程花費的時間比我們希望的要多一點”,他還表示,預計SPAC交易將在第一季度完成。這項投資將幫助該公司“在我們完成合并期間繼續增長”。

今年3月,Tims中國的上市進程又起了波瀾。3月10日,Tims中國宣布獲得共計1.945億美元(約合人民幣12.29億元)的額外融資承諾,同時把入場估值下調至14億美元,并將與Silver Crest Acquisition Corp的合并協議終止日期延長至2022年6月30日。

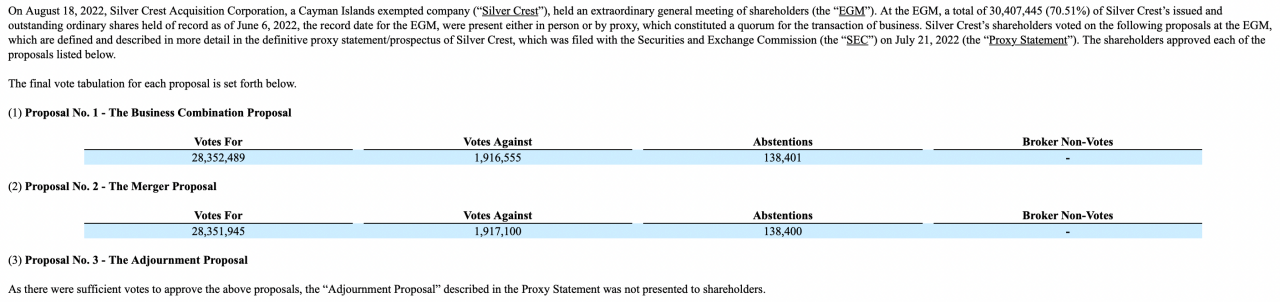

終于,到了今年8月18日,空白支票公司(SPAC)Silver Crest大多數股東批準了其與Tims中國合并上市的計劃。

Silver Crest股東特別會議投票結果

與傳統IPO不同,Tims中國選擇了不算常見的上市路線,即“SPAC+PIPE”組合上市模式,

廣科咨詢首席策略師沈萌告訴《每日經濟新聞》記者,“SPAC+PIPE”是指擬上市主體通過與SPAC合并的方式實現上市,并同時進行PIPE實現上市時融資,最終達到與傳統IPO一致的目標。它的優點就是上市進程大大加快,減少了諸如路演等費時費力的環節。

德勤《香港SPAC上市必需指南》提及,SPAC是指利用IPO籌資及其他融資(包括近年來蔚然成風的Private Investment in Public Equity,“PIPE”)收購一家私人運營公司而所成立的一家全新公司。IPO所籌集的資金會存入托管賬戶,而SPAC管理團隊力求在SPAC治理文件規定的期限內收購一家在特定行業或地域營運的私人公司。

如果SPAC完成收購,目標公司會承繼SPAC的上市地位,并正式成為一家上市公司。

據悉,上市之后,Tims中國將繼續深耕國內咖啡市場。回顧Tims中國的入華路,毋庸置疑的是,Tims中國對中國市場予以了足夠的重視。

盧永臣曾向每經記者提及,Tims中國紅楓葉的Logo是為中國市場獨創的,由此可見品牌公司總部對中國團隊的信任。“除了Logo的設計之外,在產品的研發、門店的設計、數字化運營等方面,Tims中國團隊都有很大的自主權。”盧永臣說。

隨著門店的逐漸增多和登陸資本市場,Tims咖啡難免會被放入整個中國咖啡賽道進行審視,“小紅杯”究竟能給消費者帶來什么?除了“出生加拿大”,與星巴克、瑞幸等中外頭部選手相比,“小紅杯”又有什么不同?

記者發現,在價位上,Tims中國經過了“精心設計”。由于價格帶位于15到30元之間,國信證券在研報中認為,Tims咖啡在中國定位偏中端,卡位星巴克與瑞幸之間的價格檔。

對于這一定位,盧永臣曾向記者表示,這是入華之前團隊對市場研判后的結果。

“當時,主流的咖啡品牌都定價三四十元一杯,我們認為這樣的定價太高了,在這樣的定價下,咖啡無法成為日常消費品。”盧永臣說,“就中國消費者的收入而言,我們認為咖啡應當更加平價和親民,所以我們把Tims經典的鮮萃咖啡價格設計在16元起,意式咖啡的價格也在20-30元左右,能夠在兼顧品質和性價比的情況下,快速滿足顧客的需求。”

此外,據Tims中國方面介紹,在門店上,為滿足消費者在不同場景的需求,Tims中國主要部署了三種不同的店型,即旗艦店(金楓店)、標準店(紅楓店)和Tims Go(捷楓店)。與此同時,Tims中國也與合作方如麥德龍開設Tims Go店中店,中石化易捷開設Tims Express小店,將Tims開進了超市和加油站,以覆蓋更多咖啡場景。

據有關報道,Tims旗艦店面積通常在200平米左右,主要作為城市首家門店,擴大品牌影響力。標準主力店型面積在150平米左右,在購物中心、社區、園區、寫字樓宇都有分布。其中旗艦店與標準店都提供全系列的新鮮制作餐食與咖啡飲品。Tims Go和Tims Express則都是小店模式。

對于Tims中國當前的門店布局,國信證券相關研報總結稱,Tims主要以旗艦店(金楓店)、標準店(紅楓店)布局第三空間市場,同時通過Tims Go(捷楓店)滿足即買即走的消費需求,2021年底三者分別對應30家、275家和85家,其中約95%為直營店,且主要集中在一線城市(占比約60%,僅上海就占35%)。

從各類型門店的布局數量可以看出,當前Tims中國主要還是以標準店為主,雖說同樣提供第三空間,價位的區別,令外界很容易將其與星巴克區分開。

與價位比己身更低的瑞幸相比,Tims中國也打出了差異化。

CIC灼識咨詢總監張辰愷向《每日經濟新聞》記者表示,Tims中國和瑞幸二者均強調數字化運營和性價比。從商業模式來看,Tims中國現階段仍以標準店型為主,相較更關注咖啡質量和產品體驗,而瑞幸店型以自提小店為主,更注重購買便捷。

不過,重資產的模式也帶來了一定的風險。凌雁管理咨詢首席咨詢師林岳則在接受《每日經濟新聞》記者微信采訪時表示,Tims重資產的模式在疫情反復的大環境下,很容易受到波動,連續幾年的虧損也說明了這一點。

值得一提的是,在拓店上,與積極擁抱加盟商下沉的瑞幸相比,Tims中國目前還是以直營店為主。

此外,在產品上,Tims中國也力求打出特色。

上述研報提及,咖啡之外,Tims通過增加暖食、推出地域特色食品、降低甜品甜度等方式進行本土化改良,食物銷售占約30%,早餐套餐約20-35元。另據記者了解,Tims過去每年開發超過30多種新產品。此外,2022年預計有70多款新品面市,每一款面市的新品后面都有8-10款試驗產品。

在數字化方面,根據招股書,2021年,該公司的數字訂單,包括外送和自提訂購,約占公司擁有和運營門店收入的73%,比2020年的約64.2%增長了8.8個百分點。截至2021年12月31日,Tims中國注冊會員約為600萬,比2020年12月31日的230萬增加了154.7%。

經過三年多的耕耘,Tims中國雖說已經賦予“小紅杯”一定的差異化形象。但受到入局稍晚等因素的影響,在門店數量上,其依然與競爭對手存在不小的差距。

8月8日,瑞幸公布了2022年第二季度財報。該季度,瑞幸凈增新店615家,總門店數達到了7195家(其中自營門店4968家)。

此外,9月27日,星巴克中國發布消息,星巴克中國第6000家門店在上海開業。隨著該店的開業,上海也成為全球首個星巴克店數突破1000家的城市。星巴克中國表示,計劃至2025年共開設9000家門店。

上市“補充彈藥”之后,Tims中國將繼續線下門店的擴張。根據此前披露的文件,截至2026年,Tims中國計劃開出超過2750家門店,也就是說,其每年平均要開出500-600家左右的新店。

與瑞幸相比,這個拓店速度并不算快,但如果能按期完成任務,Tims中國在國內市場大概率將獲得更強的存在感。

圖片來源:2021年披露的Tims中國投資者演示文件截圖

除了任重道遠的拓店任務外,擺在Tims中國面前的還有盈利任務。

此前,盧永臣曾對記者表示,Tims中國的門店整體基本是盈利的,“我們追求有盈利的增長。”不過,根據招股書截至2021年年底的數據,Tims顯然面對著不小的盈利壓力。

在招股書中,Tims中國將虧損歸結于疫情影響、原材料上漲的原因,然而,在實際運營中,Tims中國或許遇到了一些壓力,比如,當前階段,Tims中或需要克服租金等成本攀升的挑戰。

今年8月,盧永臣在接受媒體專訪時曾表示,近幾年,中國的各項成本都在不斷攀升,無論是人力、房租,還是原材料等成本都在上漲。他表示,希望目前的業主們能夠更理性些。據盧永臣觀察,這個行業的房租每年都會上漲3%~5%左右。

顯然,每新開出一家門店,Tims中國就需要有所投入。值得一提的是,不同類型門店的開業成本不盡相同。根據久謙中臺專家紀要顯示,新店初始投入裝修為軟裝加設備,標準店為150萬元,Go店開店成本為50-60萬元;回本周期方面,標準店為1.5+年,Go店為1+年時間,Go店回本速度快于標準店,利潤更多。

不過,不同類型的門店的營收也有高低。標準店營業額方面,根據紀要,上海愛琴海店周末營業額為3萬元,工作日為1萬元;Go店營業額較低,為3,000-4,000元,營業額較高的Go店為7000-10000元。

事實上,如何平衡規模擴張和盈利之間的關系,幾乎是所有布局線下的咖啡品牌所需要面臨的問題。不過,在盧永臣看來,規模擴張和達成盈利,并非是相悖的關系。

對于成本控制問題,盧永臣曾對外表示,希望能夠通過規模優勢,把各項成本分攤掉;另一方面是通過數字化能力提高效率,精細化運營。

對此,張辰愷表示,對餐飲行業而言,人工與房租成本剛性上漲是長期存在的事實,因而克服成本上漲,保持優勢以取得行業領先的利潤率,是公司護城河的重要來源。

張辰愷表示,門店的規模化以及品牌力的增強,確實在一定程度上可以提升原材料的議價能力從而提升公司毛利率,且因為密集的門店網絡攤薄物流成本,同時也能在房租上取得一定的優惠和議價。

“當然,回顧星巴克凈利率波動上升的歷史,咖啡企業凈利率的上升也離不開門店本身運營效率的提升,包括通過一系列標準化SOP和數字化改革,從而去提升坪效、降低費用。”張辰愷說。

值得一提的是,據Tims中國方面向記者表示,其正不斷優化經營成本。根據招股書顯示,公司自營門店層面,食材成本占比從2019年的44.9%降至2021年的33.7%;租金占比從39.0%降至24.0%。公司總部層面,管理費用占比從2019年的89.2%降至21年27.2%;市場費用則從14.0%降至7.8%。

另據招股書披露,2020年到2021年自營門店調整后EBITDA分別為1351.9萬,2021年2746.7萬,同比增長103.2%,盈利能力有所提升。

或是感受到了盈利壓力,目前來看,Tims中國正在變陣。

去年11月,Tims中國宣布與物美集團及麥德龍集團的合資企業麥德龍中國達成戰略合作,在這一合作關系下,Tims中國將持續在全國各地的麥德龍中國門店開設Tims Go捷楓店,這是Tims中國門店形態中的便捷門店模式。

今年7月,Tims中國又表示,與中石化易捷旗下易捷咖啡達成戰略合作。根據合作協議,雙方將探索在部分易捷咖啡門店開設小型Tims咖啡店(即Tims Express)。

9月29日,盧永臣在接受媒體采訪時表示:“Tims Go和Tims Express的投資模式更輕,選址上會更靈活,例如Express我們只需要20平米左右能夠設置一個柜臺就可以了,所以可以滲透到一些我們認為有著不錯的人流和咖啡需求、但同時又受限于很多條件沒辦法開出更大門店的地方。”

這不但意味著Tims中國在門店類型上更接近瑞幸,或也意味著Tims在國內有了更多下沉的空間。

同樣值得關注的是,在官宣與中石化易捷旗下易捷咖啡達成戰略合作的同時,Tims中國還曾表示,雙方將共同開發聯名即飲咖啡(RTD),并在全國易捷便利店內銷售。這是該公司首次涉足即飲咖啡市場。在此之前,Tims中國已開發出凍干、掛耳等系列零售產品。

“頭部的咖啡企業一直在持續發展交叉銷售的品類,例如RTD飲料、烘焙產品、包裝零食及其它周邊產品,拓展自己的市場天花板。”張辰愷認為,Tims中國此舉可以進一步加深消費者的品牌印象和品牌粘性,不光是從飲品角度,還是從休閑生活方式的角度對品牌產生更大的認同感,“同時,也是進一步挖掘目標客戶群體的多重需求,拓展消費者在全時段、多場景的消費,實現企業的業務持續增長空間。”

林岳則認為,和易捷、麥德龍這樣的巨頭跨界合作之后,Tims中國站在巨人的肩膀上更有機會實現快速增長,包括產品的創新、渠道的全面覆蓋、合作模式的孵化等等,“如聯名款的即飲咖啡,是渠道和產品線的橫向擴張,這對Tims品牌的曝光率會有極大的幫助。”

種種跡象都在表明,雖說跨過了上市這一節點,Tims中國的征途才剛剛開始,挑戰與機遇并存,而國內的咖啡市場,也還在持續的變局之中。

近年來,在資本助推之下,國內咖啡市場的玩家不斷增多,Manner Coffee、Seesaw、代數學家等本土品牌迅速崛起,一度元氣大傷的瑞幸咖啡也已找回節奏,就連有著“咖啡界蘋果”之稱的藍瓶咖啡也在今年高調擠入了中國咖啡賽道。

郵局咖啡 圖片來源:企業供圖

除咖啡品牌外,蜜雪冰城、茶顏悅色等茶飲品牌也在先后布局咖啡賽道尋找第二曲線;擁有著廣泛網點布局的中國郵政、李寧、特步等運動品牌和首旅、華住等酒店,也紛紛跨界入局。

吸引眾多玩家入場的,是持續擴容中的中國咖啡市場。根據CIC灼識咨詢,2021年咖啡行業市場規模達約788億元,預計到2025年將實現約1,447億元的市場規模。目前中國的咖啡消費水平仍處于初級階段,咖啡滲透率較低,年人均飲用量在7杯/年,是美國年人均飲用量的約1/50,中國咖啡市場仍具有較大增長空間。

這一切都是后話了。上市之后,Tims中國首先需要應對的,是資本市場的態度。

封面圖片來源:每日經濟新聞 資料圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP