每日經(jīng)濟(jì)新聞 2022-10-17 14:46:20

每經(jīng)記者 李娜 每經(jīng)編輯 趙云

● 最近接連上市的6只公募REITs都是漲停板開盤,最終5只奔向頂格的30%漲停,還有1只漲幅也是逼近上限。那么,公眾又如何參與買賣呢?

今年的權(quán)益市場有點(diǎn)難。新股破發(fā)、核心資產(chǎn)遭拋售、新基金發(fā)行遇冷;權(quán)益類基金更是出現(xiàn)大面積(年內(nèi))虧損。

在這樣的狀況下,有一類公募產(chǎn)品REITs卻異常火爆,網(wǎng)下認(rèn)購頻頻破百倍、公眾配售屢創(chuàng)新低!

國內(nèi)公募REITs專注高速公路、產(chǎn)業(yè)園區(qū)、倉儲物流、污水處理、保障性住房等基礎(chǔ)設(shè)施領(lǐng)域,它實(shí)際上是募集資金對應(yīng)的基礎(chǔ)設(shè)施項(xiàng)目公司的股權(quán)。在符合有關(guān)基金分配條件的前提下,公募REITs每年至少分配1次收益,不低于合并后基金年度可供分配金額的90%。

由于兼具打新及二級市場交易屬性,在今年新股不敗神話破滅背景下,REITs儼然成了無風(fēng)險打新的代名詞,整體的平均溢價率仍接近30%;二級市場交易方面,當(dāng)前已上市20只REITs產(chǎn)品,今年更是遠(yuǎn)遠(yuǎn)跑贏同期的寬基指數(shù)。

更為火爆的是,最近接連上市的6只REITs都是漲停板開盤,最終5只奔向頂格的30cm漲停,還有1只漲幅也是逼近上限。

公募REITs,一個還未被大眾熟知的良好收益率產(chǎn)品,后續(xù)擴(kuò)容還在路上,產(chǎn)品申購、打新、上市交易,無不充滿吸引;如果您錯過了21年的固收+、22年的可轉(zhuǎn)債,當(dāng)前不能再錯過它!

投資者如何認(rèn)購公募REITs呢?目前可以在基金公司官網(wǎng)、第三方平臺上購買。你還可以通過交易股票的證券賬戶在券商APP上買賣,這樣最方便了。

火爆:網(wǎng)下認(rèn)購百倍常態(tài)化

在10月14日的陽線之前,近期(滬指)3000點(diǎn)關(guān)口的A股市場,是誰在上演漲停秀?

上周(10月10日至14日),公募REITs三只新品上市。10月10日,華夏合肥高新產(chǎn)園REIT上市,首日漲幅奔向30%的頂格,收于2.847元。

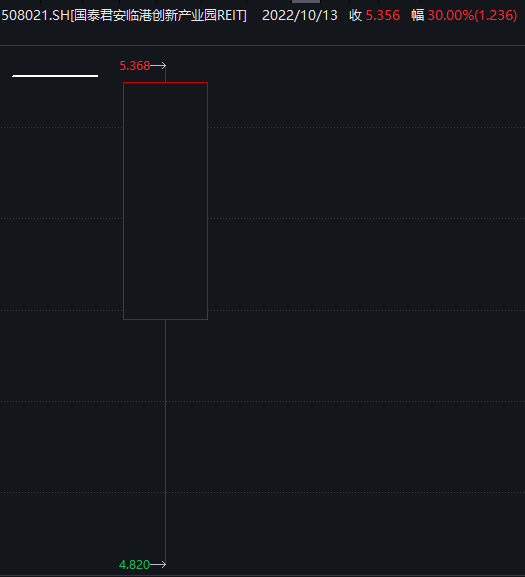

10月13日,國泰君安臨港創(chuàng)新產(chǎn)業(yè)園REIT上市,同樣30%漲幅再現(xiàn),當(dāng)日收于5.356元。

10月14日,國泰君安東久新經(jīng)濟(jì)REIT上市,開盤瞬間沖向30%漲跌幅,最終全天上漲27.15%,收于3.859元。

回到8月31日,你會發(fā)現(xiàn)最近接連上市的6只公募REIT,上市首日漲幅中,5只都是瞬間站上30%的頂格漲幅,還有一只是接近30%,幾乎是箭箭正中靶心。

2022年8月,公募REITs明顯進(jìn)入擴(kuò)容階段。

自8月16日中金廈門安居等三只REITs齊發(fā)以來,已有6只產(chǎn)品完成募集,3只產(chǎn)品完成上市。公募REITs的數(shù)量短期達(dá)到20只。隨著華泰資金江蘇交控高速公路和中金安徽交控高速公路兩只REIT新品獲得通過、華夏和達(dá)高科產(chǎn)業(yè)園REITs正處于審核中,公募REITs的隊(duì)伍或?qū)⒃鲋?4只。

與二級市場上的火爆表現(xiàn)相同的是,一級市場上,REITs網(wǎng)下認(rèn)購倍數(shù)也開始頻頻破百倍,且變?yōu)槌B(tài)。

7月7日,鵬華基金發(fā)布公告稱,截至2022年7月6日,《發(fā)售公告》中披露80家網(wǎng)下投資者管理的275個有效報價配售對象已按要求進(jìn)行了網(wǎng)下認(rèn)購并全額繳納認(rèn)購款,對應(yīng)的有效認(rèn)購基金份額數(shù)量為135.65億份,而其網(wǎng)下投資者發(fā)售的基金份額數(shù)量為1.26億份。該基金的網(wǎng)下認(rèn)購達(dá)到了107.66倍。

REITs破百倍的序幕由此拉開。隨后,中金廈門安居REIT和華夏北京保障房REIT網(wǎng)下認(rèn)購倍數(shù)則分別為108倍、113倍。當(dāng)市場還在為紅土深圳安居REIT創(chuàng)下133倍的網(wǎng)下認(rèn)購倍數(shù)的記錄感嘆時,轉(zhuǎn)瞬間,9月14日正式發(fā)售的華夏合肥高新REIT,91家網(wǎng)下投資者管理的285個配售對象的詢價報價信息顯示,全部配售對象擬認(rèn)購數(shù)量總和為269.07億份,為初始網(wǎng)下發(fā)售份額數(shù)量的156.89倍,刷新已有公募REITs網(wǎng)下詢價紀(jì)錄。最近的公告顯示,國君臨港和國君東久兩只REITs的網(wǎng)下認(rèn)購也同樣破百倍。至此,已有7只公募REITs網(wǎng)下認(rèn)購破百倍。

單只REIT的吸金能力也不容小覷,國君東久REIT募集份額為5億份,認(rèn)購總金額超855億元。國君臨港REIT首發(fā),其戰(zhàn)略投資者、網(wǎng)下投資者和公眾投資者比例配售前認(rèn)購總金額超727億元。而創(chuàng)造網(wǎng)下認(rèn)購新低記錄的華夏合肥高新REIT,其在戰(zhàn)略投資者、網(wǎng)下投資者和公眾投資者比例配售前認(rèn)購總金額突破千億大關(guān),高達(dá)1294億元。其中,公眾發(fā)售部分的配售比例低至0.23%,刷新了公眾配售比例新紀(jì)錄。

與此形成鮮明對比的是,2021年5月,首批9只公募REITs發(fā)行,首日便獲得超額認(rèn)購,平均網(wǎng)下認(rèn)購倍數(shù)僅在8倍左右。

REITs究竟是什么?

新股棄購率不斷走高,與其形成鮮明對比的,是REITs在一級市場上持續(xù)火熱,成為打新資金追逐的目標(biāo)。

眾所周知,公募REITs投資于成熟運(yùn)營的基礎(chǔ)設(shè)施資產(chǎn),以獲取基礎(chǔ)設(shè)施項(xiàng)目租金、收費(fèi)等穩(wěn)定現(xiàn)金流為主要目的,并不是傳統(tǒng)公募基金買賣股票、債券等品種。公募REITs收益分派比例不低于合并后基金年度可供分配金額的90%。

申萬宏源金融工程團(tuán)隊(duì)宋施怡曾研究指出,根據(jù)Bloomberg提供的數(shù)據(jù),截至2022年9月7日,全球市場上已上市的REITs產(chǎn)品超過900只,分布于45個國家和地區(qū)。其中美國REITs產(chǎn)品共237只,總市值合計(jì)超過1.42萬億美元。歐洲與亞洲分別有REITs產(chǎn)品258只與235只。

華夏基金認(rèn)為,美國是目前REITs最大的市場,以美國市場為例,從交易結(jié)構(gòu)看,美國主要采用“公司型”架構(gòu),由SPV直接持有并運(yùn)營不動產(chǎn)及基礎(chǔ)設(shè)施。而國內(nèi)公募REITs采用“公募基金+ABS”的模式,屬于“契約型”架構(gòu),是基于現(xiàn)行法律法規(guī)框架下的重大創(chuàng)新設(shè)計(jì)。從底層資產(chǎn)行業(yè)看,美國REITs不僅投資于基建、工業(yè)、倉儲等基礎(chǔ)設(shè)施項(xiàng)目,也投資于住宅、辦公和零售物業(yè)等地產(chǎn)項(xiàng)目。而國內(nèi)公募REITs專注高速公路、產(chǎn)業(yè)園區(qū)、倉儲物流、污水處理、保障性住房等基礎(chǔ)設(shè)施領(lǐng)域,同時也明確了像酒店、商場、寫字樓等地產(chǎn)項(xiàng)目不在試點(diǎn)范圍之內(nèi)。

而縱觀國內(nèi)目前已發(fā)行的REITs項(xiàng)目,華夏基金表示,其主要聚焦重點(diǎn)區(qū)域、重點(diǎn)行業(yè)及優(yōu)質(zhì)項(xiàng)目。要求試點(diǎn)項(xiàng)目權(quán)屬清晰、具有成熟的經(jīng)營模式及市場化運(yùn)營能力,已產(chǎn)生持續(xù)、穩(wěn)定的收益及現(xiàn)金流,投資回報良好,并具有持續(xù)經(jīng)營能力、較好的增長潛力。

此外,日前,華安張江光大、博時蛇口產(chǎn)園、中金普洛斯、紅土鹽田港和富國首創(chuàng)水務(wù),合計(jì)4只產(chǎn)權(quán)類REITs和1只經(jīng)營權(quán)類REITs,相繼發(fā)布擴(kuò)募公告。5只REITs擬擴(kuò)募的標(biāo)的資產(chǎn)屬于同品類乃至區(qū)域相近的資產(chǎn),與現(xiàn)有資產(chǎn)具有良好的協(xié)同性。

普通投資者投資公募REITs的收益,除了分紅派息之外,資本市場利得也同樣是其收益來源的一部分。

受追捧原因:避險、供不應(yīng)求、公共屬性

有投資者認(rèn)為,2022年的資產(chǎn)荒以及市場濃重的避險情緒,成就了公募REITs的火爆,畢竟首批REITs上市雖受追捧,但并沒有當(dāng)下如此火熱。與此同時,也有不少投資者認(rèn)為,REITs的火爆是其投資價值逐步被發(fā)現(xiàn)的過程。

華夏基金也向記者表示,根據(jù)《指引》要求,公募REITs收益分派比例不低于合并后基金年度可供分配金額的90%。因此,公募REITs具有底層資產(chǎn)優(yōu)質(zhì)成熟、現(xiàn)金流預(yù)期相對明確、強(qiáng)制分紅等特性,預(yù)期風(fēng)險和收益高于債券型基金和貨幣型基金,低于股票型基金,能夠提供長期穩(wěn)定的現(xiàn)金流。

從資產(chǎn)配置角度看,公募REITs與其他大類資產(chǎn)相關(guān)性低,是分散風(fēng)險、優(yōu)化投資組合的配置類資產(chǎn)。在權(quán)益市場波動較大、“資產(chǎn)荒”的背景下,公募REITs能滿足投資者的配置需求。

從市場供求角度看,我國公募REITs尚處于上市初期的成長階段,已上市公募REITs產(chǎn)品均通過監(jiān)管嚴(yán)格審核,資產(chǎn)質(zhì)量優(yōu)良,各類資金配置意愿較強(qiáng)。且目前已上市項(xiàng)目存量規(guī)模較小,且流通盤比例不高,產(chǎn)品供給有限進(jìn)一步加劇了各類資金對公募REITs的追捧。

某券商資深A(yù)BS人士接受電話采訪時表示,REITs的火熱原因是多方面的,首先,跟這個產(chǎn)品的屬性相關(guān),雖然REITs是權(quán)益類封閉式基金,但它本身的特性是權(quán)益里的異類,更偏向于固收+的色彩。其次,(穿透一個經(jīng)濟(jì)周期來看)在宏觀經(jīng)濟(jì)環(huán)境并不穩(wěn)定的情況下,不管是交通、能源、保障房也好,或者說新能源,包括未來還要再拓展的一些新基建,數(shù)據(jù)中心等,這幾類資產(chǎn)基本上還是能獲得一個相對比較穩(wěn)定的收益。REITs跟股市不相關(guān),甚至是完全相反,其避險的作用就顯現(xiàn)出來了。再者,公募REITs還處于試點(diǎn)階段,本身還是嚴(yán)格的審批制不是備案制,合規(guī)方面的要求比傳統(tǒng)的IPO還要嚴(yán)格,對試點(diǎn)項(xiàng)目試點(diǎn)資產(chǎn)的選擇也是優(yōu)中選優(yōu),從而形成了目前供不應(yīng)求的局面。最后,就是REITs本身是個公共產(chǎn)品,參與的門檻比較低,每年4%的保底收益對于機(jī)構(gòu)和個人投資者都具有很強(qiáng)的吸引力。

很顯然,2022年的資產(chǎn)荒背景下, REITs本身穩(wěn)定的資產(chǎn)性質(zhì),與權(quán)益資產(chǎn)無關(guān)的屬性,供不應(yīng)求的格局,以及公共產(chǎn)品的屬性,成就了其當(dāng)下市場的火爆。

REITs:另類的固收+

當(dāng)權(quán)益資產(chǎn)風(fēng)險來臨時,蹺蹺板的另一端固收類資產(chǎn)往往成為資金的避風(fēng)港。

其實(shí),在不少投資人士眼中,公募REITs同樣具有固收+的色彩。

“這種色彩,與傳統(tǒng)的固收+明顯不同。傳統(tǒng)固收+是一種投資策略,是資產(chǎn)配置方式的一種。公募REITs產(chǎn)品本身不是分散投資的概念,它實(shí)際上是募集資金對應(yīng)的基礎(chǔ)設(shè)施的項(xiàng)目公司的股權(quán),只是項(xiàng)目公司或者底層資產(chǎn)。它運(yùn)營的特點(diǎn)就是帶有固收的性質(zhì)在里面。比如,自來水或者污水處理,沒有特殊情況,只要在這個城市的居民沒有特別大的變化情況下,它水費(fèi)或者處理能力都是相對比較穩(wěn)定的,所以這是一個類似于固定收益的成分。高速公路、交通,包括新能源也同樣,它每年發(fā)電量上網(wǎng),資產(chǎn)本身是帶有這種比較穩(wěn)定的特點(diǎn)。”某資深A(yù)BS人士在電話中向記者表示。

“那么+的部分在哪里體現(xiàn)呢?公募REITs畢竟還是有一定的想象空間,比如說隨著經(jīng)濟(jì)的發(fā)展,它的通行量,車流量,高鐵的客座率是上升的,具有一定的生產(chǎn)空間。另外,二級市場價格漲跌之間,也可能會享受超額收益。如果投資者堅(jiān)定的認(rèn)為,若我們走出目前的經(jīng)濟(jì)環(huán)境,基金的凈值會有進(jìn)一步的提升,二級市場的價格也會有所反映。所以從這個角度來說,我們稱之為它是股性產(chǎn)品,但又具有固收+的收益的特征。”該資深A(yù)BS人士進(jìn)一步解釋道。

現(xiàn)有的公募REITs,可分為特許經(jīng)營權(quán)REITs和產(chǎn)權(quán)類REITs。值得注意的是,盡管都是REITs,但兩者的投資邏輯并不完全相同,前者分紅收益率偏高但價格彈性較小,債性更為明顯;產(chǎn)權(quán)類REITs的分紅收益率相對偏低但未來增值空間大,則是更偏向股性。

提起固收+,市場很容易想到債券型基金和貨幣型基金。

從收益上來看,Wind數(shù)據(jù)顯示,自年初至10月14日,表現(xiàn)最好的中長期純債類基金的平均收益為2.58%,傳統(tǒng)貨幣類基金的平均收益為1.363%。相比之下,高比例分紅,是基礎(chǔ)設(shè)施公募REITs一大亮點(diǎn)。按照要求,在符合有關(guān)基金分配條件的前提下,公募REITs每年至少分配1次收益,不低于合并后基金年度可供分配金額的90%,凈現(xiàn)金流分派率原則上不低于4%。從年度來看,公募REITs的收益極有可能高于貨幣基金和純債類基金。同時,從流動性上看,公募REITs可在二級市場上市,又具備更多的交易屬性。

公開數(shù)據(jù)顯示,已上市的20只公募REITs,12只完成了分紅。中金普洛斯REIT和平安廣州廣河REIT均應(yīng)完成了3次分紅,博時蛇口產(chǎn)園REIT等6只REITs均已完成了2次分紅。從單位累計(jì)分紅金額來看,中航首鋼生物質(zhì)REIT、浙商滬杭甬REIT和平安廣州廣河REIT均超過了1元,其中,中航首鋼生物質(zhì)REIT單位累計(jì)分紅最高,達(dá)到了1.6758元。今年4月28日上市的華夏中國交建高速REIT也推出了分紅方案,單位分紅0.0829元,權(quán)益登記日為2022年10月11日,派息日(場外)為2022年10月13日。

當(dāng)然,2022年上半年發(fā)行火熱的還有同業(yè)存單指數(shù)基金。同業(yè)存單指數(shù)基金,顧名思義是主要投資于同業(yè)存單(比例不低于基金資產(chǎn)的80%)、跟蹤同業(yè)存單指數(shù)的指數(shù)型基金。與其他指數(shù)基金類似,也分為被動指數(shù)型和主動指數(shù)型基金兩類。一般而言,同業(yè)存單指數(shù)基金的管理費(fèi)、托管費(fèi)、銷售服務(wù)費(fèi)分別僅有0.2%、0.05%和0.2%,總費(fèi)率僅0.45%,同業(yè)存單指數(shù)基金往往不收取申購贖回費(fèi),其自身的風(fēng)險很低,是一種現(xiàn)金類管理工具。截至2022年10月14日,市場上存續(xù)的34只同業(yè)存單基金,規(guī)模已超過2200億元,前三季度平均收益為0.907%,最高的鵬華同業(yè)存單指數(shù)7天持有基金,同期收益達(dá)到了2.1147%。

“我認(rèn)為,公募REITs會對貨幣基金有一定的替代,只是現(xiàn)在數(shù)量還比較少。從長遠(yuǎn)來看,公募REITs也要面對底層優(yōu)質(zhì)資產(chǎn)的稀缺。相比之下,貨幣基金本身具有靈活性以及充分供應(yīng)。公募REITs交易量肯定還沒有貨幣基金那么充分,因?yàn)殡m然可在二級市場隨時進(jìn)行賣出,但不能向管理人要求贖回,自身有很強(qiáng)的交易特點(diǎn)就在于很多大的機(jī)構(gòu)都是作為配置用的。”前述券商人士表示。

REITs:無風(fēng)險打新代言人

盡管頭頂基金的稱號,無論是機(jī)構(gòu)還是投資者都更愿意將當(dāng)下公募REITs作為當(dāng)下無風(fēng)險打新代言人。

2022年的公募REITs很是火熱,上市首日幾乎無破發(fā)的表現(xiàn)。其實(shí),打新這種說法并不準(zhǔn)確,更準(zhǔn)確的應(yīng)該叫認(rèn)購,本質(zhì)上和新基金募集類似。與此同時,基金的認(rèn)購,和股票打新完全不一樣。如果說打新股是搖號制,碰的是運(yùn)氣,那么公募REITs的認(rèn)購更多看的是資金實(shí)力。公募REITs打新是按認(rèn)購資金的金額大小按比例配售的。

舉個例子,某REIT面向公眾投資者一共發(fā)行2萬份,發(fā)行價是8元/份,市場上所有公眾投資者總認(rèn)購資金是800萬元,投資者共認(rèn)購5萬元,那么實(shí)際取得的金額近似為2*8*5/800=0.1萬元。

某大型私募基金人士在微信上向記者表示,“我們REITs的頭寸并不多,如果配售上了,主要是上市首日賣出。”

Wind數(shù)據(jù)顯示,截至2022年10月14日,20只已上市的公募REITs,在上市首日價格無一下跌全部上漲,平均漲幅為15.03%。上周,三只REITs上市,華夏合肥REIT和國君臨港REIT都是直接封在了30%的最高漲幅榜。國君臨港REIT開盤直奔30CM之后,上市首日漲幅達(dá)到了27.15%此外,數(shù)據(jù)顯示,20只公募REITs上市首日表現(xiàn)中,共有中金廈門安居REIT、建信中關(guān)村REIT、華夏北京保障房REIT和紅土深圳安居REIT,上市首日都是30%的頂格漲幅。

這和近期新股上市首日破發(fā)形成了鮮明對比。9月19日,萬潤新能啟動網(wǎng)上打新,發(fā)行價高達(dá)299.88元/股,投資者中一簽需繳款約14.99萬元。萬潤新能也成為目前A股年內(nèi)最高價新股,同時也是歷史第二高價新股,其發(fā)行結(jié)果顯示,網(wǎng)上投資者棄購占比超20%。而在9月29日,這只新股上市首日就跌破發(fā)行價,收于217.14元/股,跌幅達(dá)到了27.59%。而在10月12日,該股一度險些跌破190元/股的關(guān)口,盤中最低達(dá)到190.11元/股。10月14日,該股二級市場價格重返200元之上,但與發(fā)行價仍相去甚遠(yuǎn)。

有觀點(diǎn)認(rèn)為,“閉眼打新”、“一中就是大肉簽”的時代已經(jīng)過去。

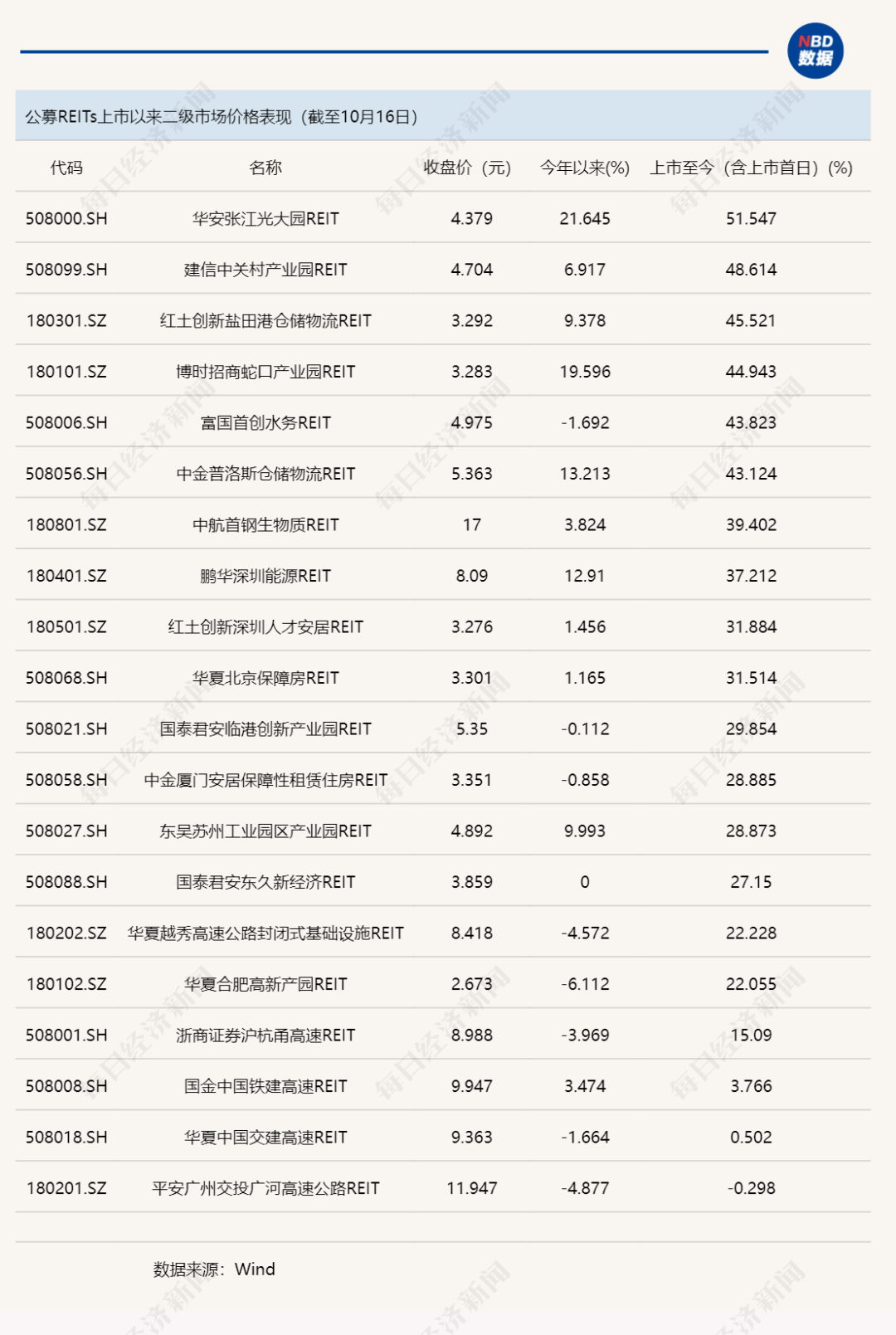

再看上市以來的表現(xiàn),二級市場曾遭遇波折的公募REITs,仍有不錯的漲幅。Wind數(shù)據(jù)顯示,截至2022年10月14日,20只公募REITs上市至今(含上市首日),二級市場價格同期整體平均漲幅為29.78%。華安張江光大 REIT上市以來的價格漲幅超過50%。中金普洛斯倉儲物流REIT、博時招商蛇口產(chǎn)業(yè)園REIT等另外5只REITs漲幅也在40%-50%。

華夏基金認(rèn)為,在利率下行及“資產(chǎn)荒”的大背景下,公募REITs產(chǎn)品供不應(yīng)求,并且公募REITs一二級市場存在價差,即發(fā)行定價對應(yīng)的分派率仍高于已上市同類型項(xiàng)目二級市場價格對應(yīng)的分派率,預(yù)計(jì)短期內(nèi)破發(fā)的可能性不大,對于純打新策略的交易性資金,高價獲配短期能兌現(xiàn)離場,虧損風(fēng)險較小。

對于公募REITs而言,除了分紅派息之外,資本市場利得也是投資公募REITs收益來源的一部分。那么,二級市場上直接買賣公募REITs的收益又會如何?

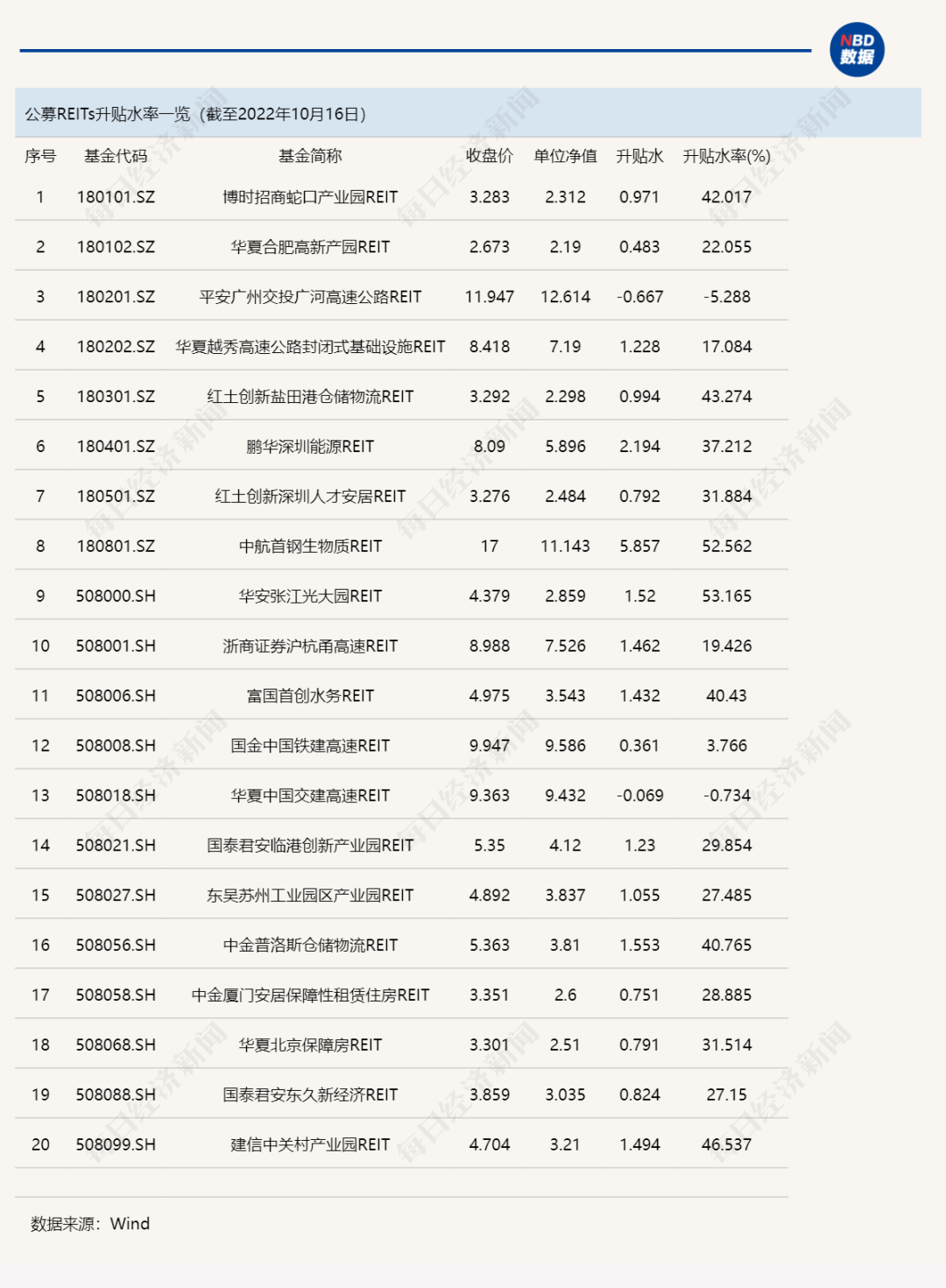

此外,數(shù)據(jù)進(jìn)一步顯示,從升貼水來看,截至10月14日,公募REITs中只有平安廣州交投REIT和華夏中國交建高速REIT處于貼水,前者的收盤價為11.947元,單位凈值為12.614元,貼水率為5.29%。20只公募REITs的平均溢價率為29.45%。中航首鋼生物質(zhì)REIT和華安張江光大園REIT的升水率均超過50%。

“不同的REITs上市首日賣出也有所不同,因?yàn)橛行┥鲜惺兹站褪切赂撸行┢鋵?shí)上市當(dāng)天漲停還可以,后面還要再漲幾天。這是一個正常的過程,畢竟公募REITs還屬于試點(diǎn)的階段。擴(kuò)容加速以后,產(chǎn)品供應(yīng)多了,應(yīng)該會相對緩解一些。”前述券商資深A(yù)BS人士表示。

“要想充分發(fā)揮公募REITs真正的作用,關(guān)鍵取決于底層資產(chǎn)運(yùn)營管理水平。投資者打新策略是最常見的,收益可觀且變現(xiàn)快,也就是大家常說的賺快錢,但問題在于公募REITs公開認(rèn)購比例極低,打新份額極少。二級市場,公募REITs的平均溢價率接近30%,直接參與存在一定的風(fēng)險。”前述券商資深人士指出。

對于公募REITs,華夏基金建議,還是理性投資,避免追漲殺跌。如果二級市場價格出現(xiàn)比較大的回撤,可能是逢低布局的好機(jī)會;如果漲幅已經(jīng)較高的部分產(chǎn)品價格進(jìn)一步上漲,顯著超出其內(nèi)在價值,短期內(nèi)不建議追高。公募REITs的投資還是要結(jié)合底層資產(chǎn)的內(nèi)在價值、隱含的長期投資回報率、二級市場流動性,以及投資人自身的投資回報要求,進(jìn)行綜合考慮和投資判斷。

最大風(fēng)險:經(jīng)濟(jì)景氣度

與傳統(tǒng)基金經(jīng)理往往爬格子選股買賣個股不同,公募REITs的基金經(jīng)理實(shí)際上干的就是REITs底層資產(chǎn)項(xiàng)目公司的運(yùn)營管理的活。這意味著,公募REITs面臨著不同類型的風(fēng)險。

“毫無疑問的是,如果宏觀經(jīng)濟(jì)不景氣,每個行業(yè)都會受到影響,即使是相對現(xiàn)行公募REITs的底層資產(chǎn)是比較穩(wěn)健的基礎(chǔ)設(shè)施領(lǐng)域。”前述券商資深人士進(jìn)一表示。

從今年公募REITs披露的中報不難發(fā)現(xiàn),由于二季度國內(nèi)局部地區(qū)出現(xiàn)疫情擾動,高速公路和個別產(chǎn)業(yè)園區(qū)REITs整個上半年的收入受到拖累。相比之下,倉儲物流和生態(tài)環(huán)保類REITs的經(jīng)營表現(xiàn)更具韌性。這也讓不同類型的公募REITs在二級市場上的表現(xiàn)有所分化。

在采訪中,公募REITs所面臨的風(fēng)險也達(dá)成了一定的共識——局部疫情反復(fù)對REITs底層資產(chǎn)的運(yùn)營造成影響;部分REITs實(shí)施租金減免可能影響可分配金額的風(fēng)險。

事實(shí)上,無法否認(rèn)的是,公募REITs投資集中度高,80%以上基金資產(chǎn)投資于基礎(chǔ)設(shè)施資產(chǎn)支持證券(ABS)并最終投資于基礎(chǔ)設(shè)施項(xiàng)目,因此公募REITs收益率很大程度依賴基礎(chǔ)設(shè)施項(xiàng)目運(yùn)營情況,基礎(chǔ)設(shè)施項(xiàng)目可能因經(jīng)濟(jì)環(huán)境變化或運(yùn)營不善等因素影響,導(dǎo)致實(shí)際現(xiàn)金流大幅低于預(yù)測數(shù)據(jù),存在基金收益率不達(dá)預(yù)期的風(fēng)險。

此前,中信證券曾撰文指出,REITs市場存在可投資標(biāo)的偏少,單個標(biāo)的的資產(chǎn)規(guī)模偏小的缺陷。“我們認(rèn)為,當(dāng)前REITs市場的主要矛盾,是規(guī)模龐大的底層基礎(chǔ)資產(chǎn),同樣規(guī)模龐大的希望入場的資金,和選擇有限,容納資金能力不足的掛牌上市產(chǎn)品之間的矛盾。目前階段放開擴(kuò)募,預(yù)計(jì)不僅不會沖擊當(dāng)前REITs產(chǎn)品的價格,反而可以吸納更多資金真正進(jìn)入REITs市場,給予這些資金以規(guī)模化配置的機(jī)遇。我們看好整個REITs市場,建議投資者從受疫情影響程度,運(yùn)營資產(chǎn)后續(xù)資本化開支可能,底層資產(chǎn)所處區(qū)域等不同維度,區(qū)分不同REITs產(chǎn)品風(fēng)險。”

值得注意的是,最近首批上市中的5只REITs擴(kuò)募的啟動,標(biāo)志著我國公募REITs發(fā)展又邁出重要的一步。REITs擴(kuò)募的啟動將為REITs市場注入更多的活力,有望提升底層資產(chǎn)的營收能力。

華泰證券固定收益團(tuán)隊(duì)認(rèn)為,公募REITs擴(kuò)募若購入更多資產(chǎn)質(zhì)量較高的項(xiàng)目,將會給投資者帶來更多的分紅等,但分紅率是否提高也取決于擴(kuò)募項(xiàng)目的定價、運(yùn)營等因素。對二級市場價格的影響需關(guān)注擬收購資產(chǎn)質(zhì)量、新收購資產(chǎn)項(xiàng)目估值、基金是否有足夠債融空間等要素。隨著更多同類資產(chǎn)入市,REITs中期估值或走向分化。伴隨市場稀缺性降低,有助于資產(chǎn)估值回歸內(nèi)在價值,推動二級定價更為理性,存量公募REITs價格在這種背景下或走向分化。

除去底層資產(chǎn)運(yùn)營的風(fēng)險,華夏基金曾表示,公募REITs在證券交易所上市交易,二級市場的價格波動將直接影響投資人的投資收益。投資者需仔細(xì)研究REITs投向的底層資產(chǎn)質(zhì)量,對于基礎(chǔ)資產(chǎn)的區(qū)位、歷史經(jīng)營情況、現(xiàn)金流預(yù)測情況、資產(chǎn)評估價值的合理性等因素有一個綜合判斷,再根據(jù)二級市場的價格是否偏離REITs基本面做出投資判斷。

如何認(rèn)購REITs

公募REITs基金跟我們以前接觸到的基金是完全不同的,比如公募REITs基金不能申購贖回——只能在發(fā)行時認(rèn)購或上市以后買賣。

REITs的認(rèn)購,分為場外和場內(nèi)兩種方式。

場外購買方式多種,比如在基金公司官網(wǎng)上進(jìn)行購買,其優(yōu)點(diǎn)是手續(xù)費(fèi)相對較低;在第三方平臺上購買基金,其優(yōu)點(diǎn)是操作比較簡單,但是交易不方便。

場內(nèi)購買是指投資者可以通過交易股票的證券賬戶進(jìn)行購買。投資者需要擁有股票賬戶,并在APP上辦理開通基礎(chǔ)設(shè)置基金權(quán)限業(yè)務(wù),就可選擇相應(yīng)的REITs品種購買,當(dāng)然相關(guān)權(quán)限最好提前開通。建議投資者直接去券商APP購買。

如果投資者使用場內(nèi)證券賬戶認(rèn)購基礎(chǔ)設(shè)施REITS基金份額,可以直接參與場內(nèi)交易,如果投資者是使用場外基金賬戶認(rèn)購的,需要先托管場內(nèi)的證券經(jīng)營機(jī)構(gòu),才能進(jìn)行交易,基礎(chǔ)設(shè)施REITS基金與其他的公募基金托管的方式是一致的。

當(dāng)然,投資者也可以選擇直接在二級市場上買賣,自然要承擔(dān)相應(yīng)產(chǎn)品價格波動的風(fēng)險。

記者手記 | 短期內(nèi),公募REITs供不應(yīng)求格局難緩解

2022年,公募REITs陡然成了香餑餑,資金熱捧,上市首日30CM的漲停秀不斷上演。

從經(jīng)濟(jì)學(xué)的角度而言,REITs的火熱背后對應(yīng)的是供不應(yīng)求的格局。尤其是,2022年資產(chǎn)荒的來臨,資金對避險品種的渴望更甚,憑借較高的現(xiàn)金分派率,投向的是層層把關(guān)篩選出的優(yōu)質(zhì)資產(chǎn),REITs一度成為大眾眼中可以閉眼買的放心品種。

優(yōu)質(zhì)品種自然是稀缺的,于是,REITs是一級市場中機(jī)構(gòu)和投資者哄搶的優(yōu)等生;二級市場依然得到資金的追捧,往往伴隨著較高的溢價率。伴隨著REITs擴(kuò)容,以及首批5家REITs開始擴(kuò)募,公募REITs整體規(guī)模進(jìn)一步擴(kuò)大,然而短期之內(nèi),供不應(yīng)求的格局仍難以緩解。

REITs 是歷史發(fā)展的必然趨勢,伴隨著擴(kuò)容,未來公募 REITs 產(chǎn)品之間大概率也會出現(xiàn)從普漲走向分化,那些資產(chǎn)質(zhì)地且運(yùn)營能力好的,還有就是現(xiàn)金流穩(wěn)定且分紅能力突出的REITs依然是優(yōu)中選優(yōu)的法則。

記者|李娜

編輯|趙云

統(tǒng)籌編輯|易啟江

視覺|鄒利

校對|肖鴻月

排版|趙云

封面圖片來源:每經(jīng)制圖

如需轉(zhuǎn)載請與《每日經(jīng)濟(jì)新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP