每日經濟新聞 2022-10-21 20:30:37

近日,北京產權交易所披露一則廣發銀行股權轉讓的公告,信息顯示,股權轉讓方為中航投資,擬轉讓所持廣發銀行約7.62億股股份,占該行總股本的3.499%,轉讓底價為68.67億元。

每經記者 馮典俊 每經編輯 廖丹

近日,北京產權交易所披露一則廣發銀行股權轉讓的公告,信息顯示,股權轉讓方為中航投資控股有限公司(下稱“中航投資”),擬轉讓所持廣發銀行約7.62億股股份,占該行總股本的3.499%,轉讓底價為68.67億元。

據了解,這不是今年以來廣發銀行的第一次股權變動。今年7月,銀保監會批復同意國網英大集團將11.37億股無償劃轉給財政部,使得廣發銀行成為財政部直接持股的第六家銀行。

掛牌信息顯示,意向受讓方須在通過資格確認后3個工作日內交納人民幣6億元交易保證金至北交所指定賬戶(以到賬時間為準);意向受讓方須在被確定為受讓方后5個工作日內與轉讓方簽訂產權交易合同;并在產權交易合同簽訂后5個工作日內,一次性支付除保證金外的剩余交易價款至北交所指定賬戶。

據悉,中航投資為中航產融(SH600705,股價3.10元/股,市值274億元)子公司之一,成立于2002年9月,主要從事實業投資、股權投資、投資咨詢(服務)業務。

2018年7月,中航產融曾發布公告,擬通過全資子公司中航投資參與廣發銀行增資擴股,以不超過53億元人民幣自有資金認購廣發銀行7.6247億股。

彼時,中航產融在公告中表示,中航投資參與廣發銀行增資擴股,有助于進一步完善金融業務布局,提升金融服務能力水平,進一步增強公司服務于實體經濟水平,符合公司整體發展戰略。

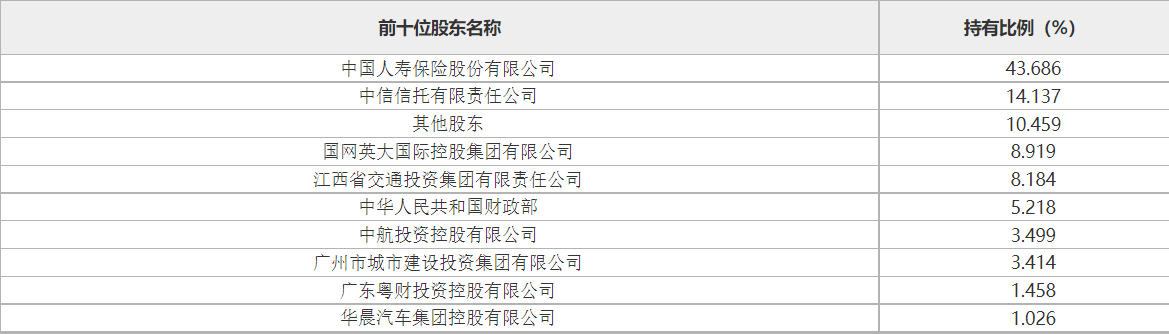

掛牌信息顯示,目前廣發銀行第一大股東為中國人壽保險股份有限公司(下稱“中國人壽”),持股比例43.686%;第二大股東為中信信托有限責任公司,持股比例14.137%。中航投資為第六大股東,持股比例3.499%。

截圖來源:北京產權交易所

記者以投資者身份致電中航產融董秘辦咨詢股權轉讓相關情況,一位工作人員表示,這個事情如果有實質性進展,達到披露標準,公司將會進一步披露。

這并不是今年廣發銀行股權的第一次轉讓。

據了解,今年7月27日,廣發銀行公告稱,國網英大國際控股集團有限公司(下稱“國網英大集團”)向財政部無償劃轉其持有的廣發銀行11.37億股股份。

股權變更后,財政部持有該行11.37億股股份,持股比例為5.218%,成為廣發銀行第五大股東。相應地,國網英大集團持股比例下降至8.919%。

公開信息顯示,除了廣發銀行外,財政部還直接持有五家銀行股權,包括國家開發銀行、中國進出口銀行、農業銀行、工商銀行、交通銀行。

廣發銀行成立于1988年,是國內首批組建的股份制商業銀行之一。2016年,廣發銀行發生股權變更,中國人壽以233億元收購花旗銀行以及IBM信貸持有的廣發銀行23.686%股權。交易完成后,中國人壽持股比例達到43.686%,成為廣發銀行單一最大股東。

此外,廣發銀行也在積極籌劃IPO。2011年4月,廣發銀行擬定上市方案。2021年7月,廣東證監局披露當時廣東轄區已報備擬上市公司輔導工作進度表,中信證券對廣發銀行IPO輔導工作狀態為“終止”。對此,廣發銀行表示,前期輔導機構將該行輔導工作狀態變更為終止,僅是對2011年輔導工作狀態的確認及更新,并不會改變或影響該行后續發行上市的目標與計劃。

2021年上半年工作會議上,廣發銀行行長王凱表示,力爭在“十四五”期間實現公開上市。2021年年報,廣發銀行稱,報告期內,該行統籌建立內生利潤留存和長效資本補充機制,強化資本節約管理,大力發展“輕資本、輕資產”業務,持續擴大中間業務收入;不斷提高資產負債管理能力,平衡流動性、安全性、效益性,積極做好上市籌劃準備工作,提升市場投資價值。

財務業績上,2021年廣發銀行實現營收749.05億元,同比下降6.98%;實現凈利潤174.76億元,同比增長26.53%。

封面圖片來源:攝圖網-401052364

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP