每日經濟新聞 2022-12-25 12:13:50

◎“隨著疫情政策的逐步放松,疊加高校畢業生數量繼續創新高,預計明年租房需求規模將增加,租賃市場先抑后揚,全年恢復正增長。”

每經記者 王佳飛 每經編輯 魏文藝

“隨著疫情政策的逐步放松,疊加高校畢業生數量繼續創新高,預計2023年租房需求規模增加,租賃市場先抑后揚,全年將恢復正增長。”

貝殼研究院高級分析師黃卉認為,雖然目前受市場層面影響,租賃企業經營面臨的挑戰加大,但2023年上半年租賃住房供應規模會繼續保持增長,保租房也將發揮示范、引領作用,成為租賃市場的“穩定器”。

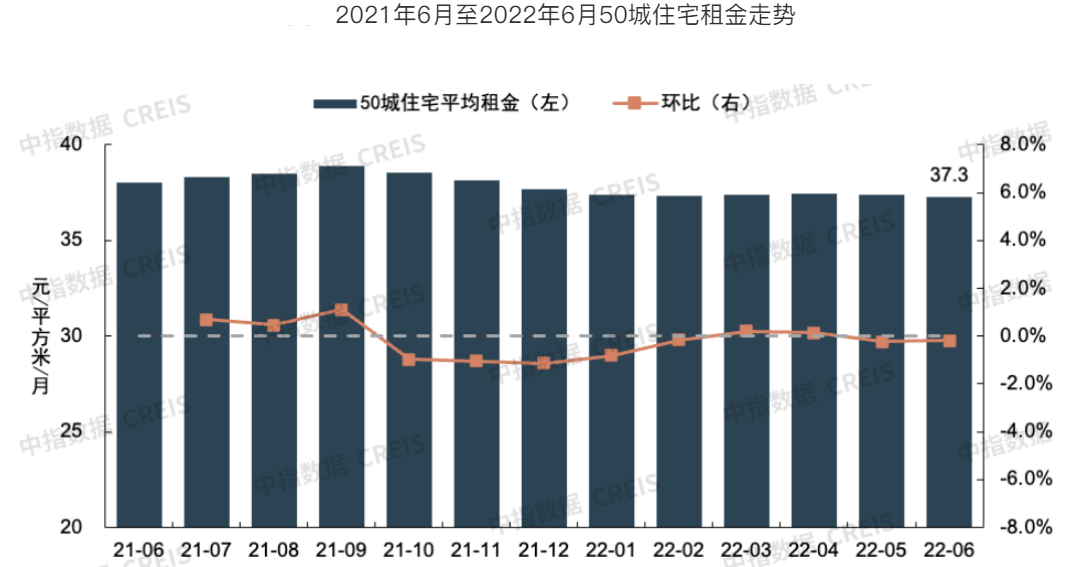

黃卉介紹,租賃市場層面,今年租賃市場降溫,呈現量價齊跌態勢。一方面是市場活躍度下降,據貝殼研究院數據,今年前11個月,全國重點40城租賃成交量較去年同比下降2.4%;另一方面是租金水平繼續下探,今年全國重點40城平均月租金同比下跌3.2%。出租難度增加,房源成交周期均呈現延長態勢,全國重點40城房源成交周期為58.7天,同比延長8.3天。

具體到租賃企業層面,企業經營面臨的挑戰加大。由于租客收入預期不確定性增加,儲蓄意愿增強,租客的租金可支付能力降低。租賃需求減弱,租客的新增、換租需求減少。租賃機構面臨較大的出租壓力,企業出租率呈現明顯下降,多數企業出租率下降了5-10個百分點;租賃企業收房速度下降,普遍放緩了拓展新增房源的速度,注重在單店盈利,逐步優化簽約房源質量。

具體來看,各個租賃企業在業務規模上仍舊處于高位。據統計,截至今年三季度末,貝殼租房業務簽約口徑在管房源量超過8.5萬間,環比增長100%。其中,分散式租賃業務“省心租”的在管規模突破5萬套,環比增長近70%,并已經進入13個城市。

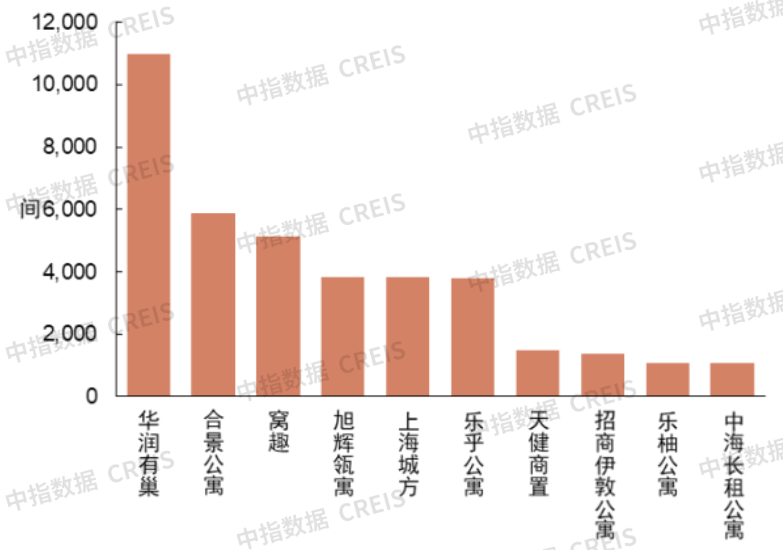

2022年上半年典型集中式長租公寓品牌新增開業規模 來源:中指研究院

另據中指研究院統計,華潤有巢公寓新增開業規模為1.1萬間,整體規模迅速擴大;合景公寓、窩趣新增開業規模超5000間,旭輝瓴寓、上海城方、樂乎公寓等新增開業規模接近4000間。今年上半年,典型住房租賃企業開業規模增長率、管理規模增長率,相比2021年有明顯下降,但讓處于較高水平。

地域方面,核心一二線城市是各品牌企業主要的布局區域。中指研究院報告顯示,上海、深圳均有20家住房租賃品牌進入,是品牌數量最多的兩個城市。廣州、北京、杭州、南京、成都、蘇州、天津等城市排名也比較靠前,品牌數量均超過10家。

從項目數量角度出發,一線城市新開業項目占比超六成;二線城市占比近三成,其中濟南、蘇州、東莞、成都等正在成為集中式住房租賃品牌的發力重點,聚焦城市核心區域和產業園。此外,在今年上半年投入運營的開業項目中,佛山、南通、泉州、無錫等也陸續出現租賃品牌,下沉市場的產品質量也在逐漸提升。

“隨著疫情政策的逐步放松,疊加高校畢業生數量繼續創新高,預計明年租房需求規模將增加,租賃市場先抑后揚,全年恢復正增長。房源供給持續優化,供應數量持續增長,2023年將有一大批新建租賃住房房源入市,受業主收入預期下降、房貸壓力與購房市場成交節奏放緩等影響,業主‘售轉租’的比例增加,2023年上半年租賃住房供應規模會繼續保持增長,保租房也將發揮示范、引領作用,成為租賃市場的‘穩定器’。”

黃卉表示,“從租賃機構化率來看,預計2023年分散式租賃住房的機構化滲透率有望加速提升。一方面隨著行業監管的不斷完善,個人二房東房源或交由房東自行管理,或轉由專業機構進行合規化運營。另一方面,長沙、成都、西安等城市率先出臺‘以租換購’政策,開拓性地將保租房籌集渠道延伸至分散式存量市場。分散式租賃住房的機構化滲透率的提升將大大提升我國租賃住房管理專業化、品質化水平,減少租賃市場亂象。”

此外,中指研究院報告顯示,龐大的流動人口規模將催生大量住房租賃需求,特別是在長三角、珠三角、粵閩浙沿海城市群等重點城市群、核心城市,住房租賃需求將更加旺盛。在此背景下,住房租賃企業應持續優化區域布局,重點關注區域核心城市的住房租賃市場發展機會。

來源:中指研究院

談及租賃行業的金融支持,黃卉表示,“當前我國住房租賃企業的融資渠道主要有五大類融資渠道,分別呈現不同的產品特性,不同的融資渠道融資的難易程度不同,有股權融資、傳統債券融資、資產證券化等渠道。”

“一是股權融資,這是行業早期的融資模式,股權融資單次融資規模大,對租賃企業盈利及發展空間要求較高,早期的創業型租賃機構獲得股權融資概率更大;二是傳統債券融資,主要包括銀行貸款和公司信用類債券。傳統債權的門檻相對較高,房企背景的租賃企業占比更高;三是資產證券化,以企業可預期的租賃收入、資產回款作為主要的償債來源,發行可流通的證券進行融資,有助于企業盤活存量資產,拓寬融資渠道;四是房地產信托投資基金(REITs),今年華夏北京保障房REIT、中金廈門安居REIT和紅土深圳安居REIT和華潤有巢REIT上市發售,對企業融資起到積極作用;五是產業基金,投資于升值潛力較高的住房租賃企業項目,通過專業化運營提升項目價值,來獲得項目投資的資本收益退出方式。”

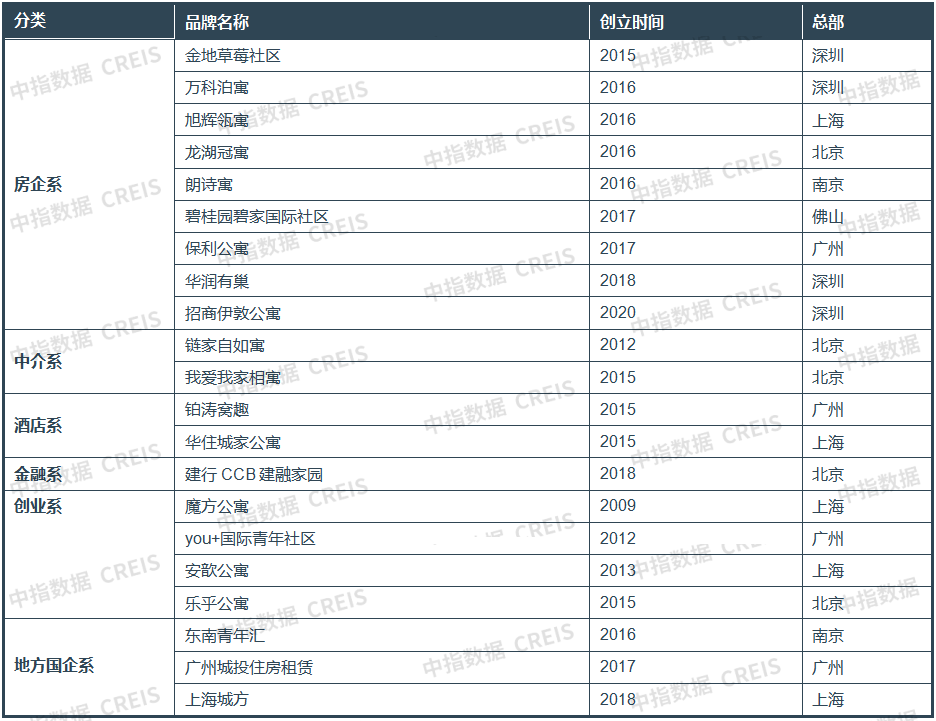

集中式長租公寓品牌分類 來源:中指研究院

黃卉表示,近年在政策引導、金融機構和長租企業不斷嘗試中,住房租賃融資環境有所改善,但“目前信貸融資渠道主要針對做重資產的房企,由于缺乏抵押物或其他金融產品,市場對新興行業企業資信評級不高、信心不足,多數租賃企業普遍面臨融資渠道窄、融資成本高的問題”。

對于金融產品和創新層面,黃卉建議提高租賃企業的融資支持。

“一是鼓勵銀行業加大對租賃住房項目的信貸支持力度,鼓勵發放20年以上的長期貸款,貸款利率不高于當期基準利率的0.8倍,并且可以支持按季度或按年度分期償還,與企業租金收入的節奏相匹配。”

“二是可探索建立增值稅進項發票交易融資機制。允許保障性租賃住房企業將增值稅進項發票轉換為可交易的增值稅抵扣憑證,通過憑證交易,撬動社會資金投資。企業將增值稅進項抵扣額度,經稅務局審批后,轉換為可交易的增值稅抵扣憑證。投資者通過購買保障性住房租賃企業股權獲得逐年生效的抵扣額度,用于降低自身企業的增值稅,以撬動社會資本發展租賃。”

【每經房產原創,喜歡請關注微信號Real-estate-Circle】

封面圖片來源:攝圖網-500884519

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP