每日經濟新聞 2022-12-30 20:18:21

12月30日,中國銀保監會發布《關于規范信托公司信托業務分類有關事項的通知(征求意見稿)》。銀保監會相關部門負責人表示,近年來信托公司信托業務持續發展,業務形式不斷創新。與此同時,現行信托業務分類體系已運行多年,與信托業務實踐已不完全適應,存在分類維度多元、業務邊界不清、角色定位沖突和服務內涵模糊等問題。

每經記者 馮典俊 每經編輯 馬子卿

25個信托業務品種終于面世。12月30日,中國銀保監會發布《關于規范信托公司信托業務分類有關事項的通知(征求意見稿)》(下簡稱《通知》)。

銀保監會相關部門負責人表示,近年來信托公司信托業務持續發展,業務形式不斷創新。與此同時,現行信托業務分類體系已運行多年,與信托業務實踐已不完全適應,存在分類維度多元、業務邊界不清、角色定位沖突和服務內涵模糊等問題。

為完善信托業務分類體系,銀保監會起草《通知》,對信托業務進行重新分類并提出了相關監管要求,旨在促進各類信托業務規范發展,積極防控風險和鞏固亂象治理成果,引領信托業發揮信托制度有效創新,豐富信托本源業務供給,擺脫傳統發展路徑依賴,加快轉型,為實現行業高質量發展奠定基礎。

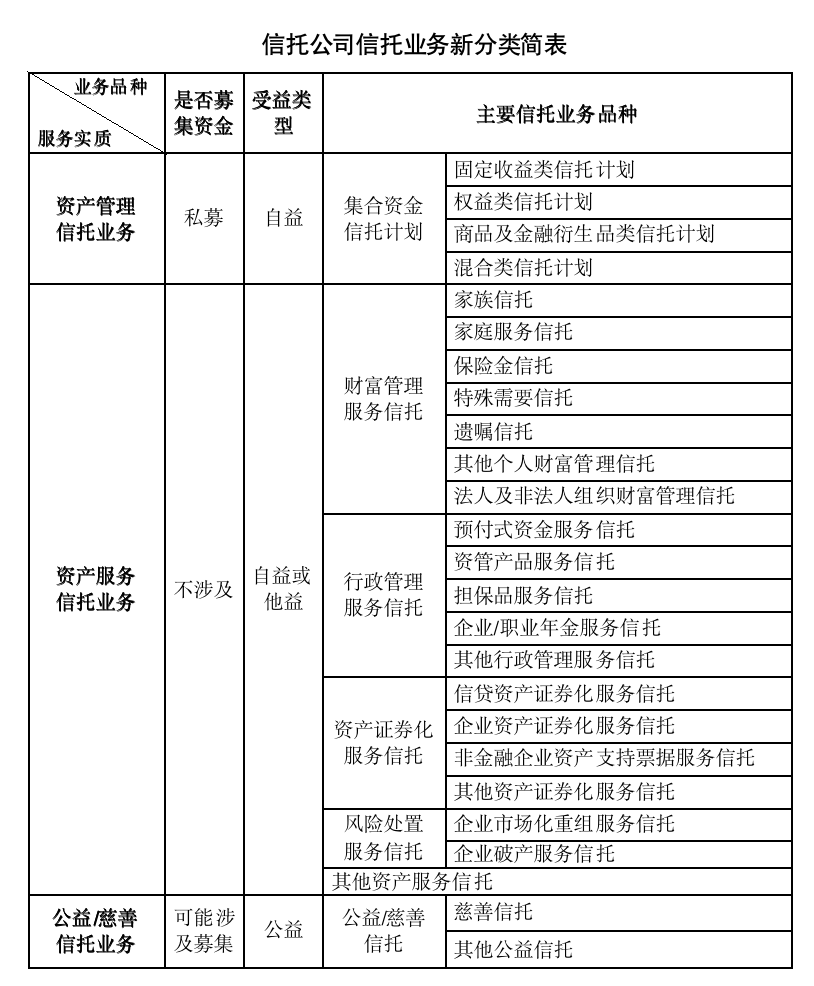

《通知》將信托業務分為資產管理信托、資產服務信托、公益/慈善信托三大類25個業務品種,具體包括:一是資產管理信托。依據資管新規,按投資性質不同分為4個業務品種,包括固定收益類信托計劃、權益類信托計劃、商品及金融衍生品類信托計劃和混合類信托計劃。

二是資產服務信托。按照服務具體內容和特點分為財富管理服務信托、行政管理服務信托、資產證券化服務信托、風險處置服務信托、經監管部門認可的其他資產服務信托等5小類,共19個業務品種。

三是公益/慈善信托。按照信托目的不同分為慈善信托和其他公益信托2個業務品種。

資料來源:《關于規范信托公司信托業務分類有關事項的通知(征求意見稿)》

值得注意的是,《通知》未將單一資金信托納入資產管理信托范圍。銀保監會表示,主要因為所謂的單一資產管理信托實質是專戶理財,根據業務實質應當歸入資產服務信托中的財富管理信托,而不是資產管理信托。

具體來看,資產管理信托的業務模式是信托公司發起設立資產管理產品,向合格投資者發行募資,按照產品設計管理運作,并按照產品期限到期清算。而財富管理信托的業務模式是信托公司接受委托人的委托,根據委托人需求為其量身定制專戶服務,并按其要求終止清算。具有專戶理財性質的信托業務符合財富管理信托特征。

規定了信托業務分類標準后,《通知》對存量信托業務整改有哪些安排?銀保監會有關部門負責人表示,為推動信托公司穩妥有序整改,確保平穩過渡,《通知》擬設置3年過渡期。信托公司應對各項存續業務全面梳理,制定計劃,有序整改。

值得注意的是,其中契約型私募基金業務按照嚴禁新增、存量自然到期方式有序清零。其他不符合分類要求的信托業務,單設待整改信托業務一類,根據過渡期安排有序實施整改。已納入資管新規過渡期結束后個案處理范圍的信托業務,應當納入待整改業務,并按照資管新規有關要求及前期已報送的整改計劃繼續整改。

記者注意到,《通知》起草主要遵循了五個方面的原則:一是回歸信托本源。強調信托公司從事各類信托業務應當立足受托人定位。

二是明確分類維度。立足各類信托服務實質的不同特點,以信托目的、信托成立方式、信托財產管理內容為分類維度,清晰定義各類信托業務職責邊界。

三是引導差異發展。按照信托服務內容具體差異,對各類信托業務進一步向下細分,引導信托公司差異化競爭。

四是保持標準統一。資產管理信托業務對標資管新規,與國內同業保持監管標準統一:資產服務信托、公益/慈善信托等信托業務,與國際上同類受托服務保持服務內涵統一。

五是嚴格合規管理。嚴防利用信托機制靈活性變相開展違規業務,強調在穿透基礎上按“實質重于形式”原則進行信托業務分類,有效防控風險。

此次《通知》亦對資產服務信托的監管進行了解釋。

一是明確資產服務信托不得以任何形式保本保收益。二是明確資產服務信托不得為任何違法違規行為提供通道服務。三是明確資產服務信托不涉及募集資金。四是資管產品管理人作為委托人設立資產服務信托,信托公司僅限于向其提供行政管理服務,且不得與資管新規相沖突,以防多層嵌套、變相加杠桿、會計估值不符合資管新規要求等情形。

值得注意的是,《通知》要求,信托公司開展資產服務信托,原則上不得發放貸款,也不得通過財產權信托收益權拆分轉讓等方式為委托人融資需求募集資金,避免服務信托變相成為不合規融資通道等等。

《通知》明確堅持壓降影子銀行風險突出的融資類業務,信托公司按照前期既定工作要求繼續落實。同時,明確信托公司開展信托業務應當立足受托人定位,為受益人利益最大化服務,不得以信托業務形式開展為融資方服務的私募投行業務。銀保監會將修訂完善相關配套制度,明確具體監管要求,保障信托業務符合信托實質。

封面圖片來源:攝圖網-400087393

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP