每日經(jīng)濟(jì)新聞 2023-01-31 23:52:49

◎如果想保本,目前產(chǎn)品主要有兩類。第一類是定期存款,第二類為終身壽險(xiǎn),是儲(chǔ)蓄型保險(xiǎn)。

◎2月定開型理財(cái)產(chǎn)品打開規(guī)模2.32萬億元,相較1月(2.31萬億元)微升。理財(cái)或仍存贖回壓力,主要是因?yàn)槠苾艏皹I(yè)績(jī)不達(dá)標(biāo)定開型理財(cái)產(chǎn)品的打開規(guī)模較大。

每經(jīng)記者 趙景致 每經(jīng)編輯 陳星

“因?yàn)榻憬阍阢y行上班,我一直在買該銀行的理財(cái)產(chǎn)品。”某購(gòu)買了銀行理財(cái)?shù)目蛻魧?duì)記者表示,她買的理財(cái)之前沒有虧過,但去年底出現(xiàn)了虧損。

2022年11月以來,市場(chǎng)利率上行,債券價(jià)格下跌,導(dǎo)致部分銀行理財(cái)產(chǎn)品出現(xiàn)凈值回撤乃至“破凈”,主要涉及以債券作為主要配置資產(chǎn)的固收類產(chǎn)品,覆蓋的產(chǎn)品和投資者數(shù)量眾多,使得恐慌情緒迅速蔓延,進(jìn)而出現(xiàn)“踩踏式”贖回現(xiàn)象,最終導(dǎo)致投資者“贖回潮”。

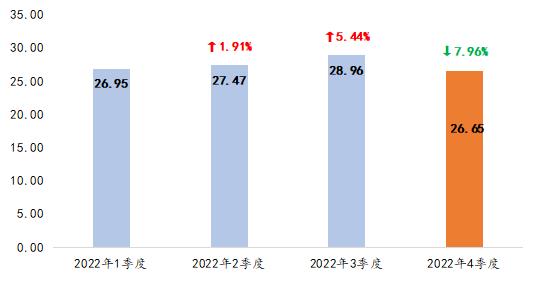

銀行理財(cái)存續(xù)規(guī)模方面,據(jù)普益標(biāo)準(zhǔn)統(tǒng)計(jì),在多重因素影響下,2022年4季度銀行理財(cái)市場(chǎng)存續(xù)規(guī)模大幅下降,從3季度的28.96萬億下降至4季度的26.65萬億,環(huán)比降幅達(dá)7.96%,降幅規(guī)模超2萬億。

2022年凈值型理財(cái)存續(xù)規(guī)模變動(dòng)情況(單位:萬億)

數(shù)據(jù)來源:普益標(biāo)準(zhǔn)

不過12月15日以來,代表性理財(cái)產(chǎn)品合成凈值曲線結(jié)束了自11月中旬的下跌趨勢(shì),快速回升趨勢(shì)持續(xù)至1月5日,1月6日起步入穩(wěn)定期。

對(duì)于接下來的表現(xiàn),廣發(fā)證券固收?qǐng)F(tuán)隊(duì)預(yù)計(jì),2月理財(cái)或仍存贖回壓力,主要是因?yàn)槠苾艏皹I(yè)績(jī)不達(dá)標(biāo)定開型理財(cái)產(chǎn)品的打開規(guī)模較大。該團(tuán)隊(duì)同時(shí)指出,銀行理財(cái)?shù)内H回壓力,或許對(duì)債市仍有沖擊,不過很難再出現(xiàn)2022年12月那樣大的調(diào)整幅度。

“目前市面上理財(cái)產(chǎn)品虧損的現(xiàn)象很多,如果近期想要買理財(cái),我們建議客戶做一些靈活型、‘天天型’的產(chǎn)品,這種理財(cái)用的是攤余成本法估值,比較穩(wěn)定。”民生銀行深圳某支行理財(cái)經(jīng)理對(duì)記者表示。

記者注意到,12月以來,為穩(wěn)定收益,很多機(jī)構(gòu)紛紛推出攤余成本法估值產(chǎn)品。所謂采用攤余成本法估值的產(chǎn)品,即指估值對(duì)象以買入成本列示,按票面利率或協(xié)議利率并考慮其買入時(shí)的溢價(jià)與折價(jià),在其剩余存續(xù)期內(nèi)以實(shí)際利率進(jìn)行攤銷。

如興銀理財(cái)已推出多期某系列理財(cái)產(chǎn)品,以100%投資于固收類低波資產(chǎn),嚴(yán)控組合負(fù)偏離,且使用攤余成本法估值,以避免市值波動(dòng)對(duì)產(chǎn)品凈值產(chǎn)生影響。信息顯示,該系列正在認(rèn)購(gòu)期的一款產(chǎn)品,風(fēng)險(xiǎn)等級(jí)為R2,產(chǎn)品期限418天,業(yè)績(jī)比較基準(zhǔn)(年化)為3.9%。

不過業(yè)內(nèi)人士指出,市值法依然是主流的計(jì)價(jià)方式,攤余成本法并非主流方式,此類產(chǎn)品的數(shù)量和規(guī)模不會(huì)太多,也無法改變理財(cái)產(chǎn)品的產(chǎn)品結(jié)構(gòu)。

值得注意的是,對(duì)于大多數(shù)購(gòu)買低風(fēng)險(xiǎn)穩(wěn)健銀行理財(cái)產(chǎn)品的客戶來說,“保本”是基本要求。

上述理財(cái)經(jīng)理對(duì)記者表示,如果想保本,目前產(chǎn)品主要有兩類。

第一類是定期存款,中途要用錢,也可以取出來,但利息會(huì)按活期利率計(jì)算,“優(yōu)勢(shì)是收益確定,劣勢(shì)是目前存款利率在不斷下降。”第二類則為終身壽險(xiǎn),是儲(chǔ)蓄型保險(xiǎn)。記者調(diào)查發(fā)現(xiàn),這類產(chǎn)品為銀行代銷的保險(xiǎn)產(chǎn)品,受到各個(gè)銀行理財(cái)經(jīng)理的大力推薦。中國(guó)銀行理財(cái)經(jīng)理對(duì)記者表示,這類產(chǎn)品時(shí)間比較長(zhǎng),相當(dāng)于長(zhǎng)期鎖定利率。

記者注意到,這類終身壽險(xiǎn)產(chǎn)品繳費(fèi)時(shí)間較長(zhǎng),一般為3~5年,產(chǎn)品以復(fù)利計(jì)算收益,適合長(zhǎng)期持有。交通銀行深圳某支行理財(cái)經(jīng)理對(duì)記者表示,終身壽險(xiǎn)可以在繳費(fèi)期間提取,但是不劃算,急用錢建議質(zhì)押。據(jù)悉,這類產(chǎn)品繳費(fèi)期間內(nèi)現(xiàn)金價(jià)值較低,提前支取也可能導(dǎo)致虧損。

中國(guó)人壽深圳某工作人員對(duì)記者表示,此類保險(xiǎn)合同期間提取會(huì)影響保障額度,失去壽險(xiǎn)的意義與價(jià)值,但若短期急用錢,可以做保單借款。

2022年被業(yè)內(nèi)視為凈值化元年。隨著理財(cái)產(chǎn)品采用公允價(jià)值計(jì)量原則,估值方法從“攤余成本法”向“市值法”切換,這也意味著理財(cái)產(chǎn)品的凈值波動(dòng)將增大。

尤其是去年全球風(fēng)險(xiǎn)事件較多,資本市場(chǎng)波動(dòng)加劇,國(guó)內(nèi)理財(cái)產(chǎn)品的波動(dòng)也進(jìn)一步擴(kuò)大,在3月份和11月份分別經(jīng)歷了兩輪較大的理財(cái)產(chǎn)品“破凈潮”。

“去年理財(cái)市場(chǎng)確實(shí)整體表現(xiàn)不好,資管新規(guī)落地后,銀行理財(cái)不再承諾保本保息。”民生銀行深圳某支行理財(cái)經(jīng)理對(duì)記者表示,現(xiàn)在理財(cái)產(chǎn)品多是債券打底,所以今年也會(huì)是波動(dòng)的形式,會(huì)有虧損的可能。

低風(fēng)險(xiǎn)穩(wěn)健型銀行理財(cái)產(chǎn)品投資風(fēng)險(xiǎn)較小,因此資金的安全性有保證。雖然收益通常不如高風(fēng)險(xiǎn)產(chǎn)品高,但也相對(duì)穩(wěn)定。此外,這類產(chǎn)品具有可選擇的投資期限、投資門檻低等優(yōu)點(diǎn)。在這樣的背景下,11月份主要以最小持有期為代表的開放式產(chǎn)品受沖擊,對(duì)個(gè)人投資者造成了較大影響。

數(shù)據(jù)顯示,目前銀行理財(cái)產(chǎn)品的持有者以個(gè)人投資者為主。

據(jù)銀行業(yè)理財(cái)?shù)怯浲泄苤行陌l(fā)布的《中國(guó)銀行業(yè)理財(cái)市場(chǎng)半年報(bào)告(2022年上)》,截至2022年6月末,持有理財(cái)產(chǎn)品的投資者數(shù)量為9145.40萬個(gè)。其中,個(gè)人投資者數(shù)量為9061.68萬人,占比99.08%,機(jī)構(gòu)投資者數(shù)量為83.72萬個(gè),占比0.92%。

根據(jù)普益標(biāo)準(zhǔn)統(tǒng)計(jì),2022年4季度,銀行理財(cái)存續(xù)規(guī)模下降主要來自于個(gè)人理財(cái)存續(xù)規(guī)模的大幅下跌。總體來看,相比3季度,4季度個(gè)人理財(cái)存續(xù)規(guī)模下降約1.9萬億,而機(jī)構(gòu)與同業(yè)理財(cái)存續(xù)規(guī)模下降約0.4萬億,后者不足前者的四分之一,這也側(cè)面反映出理財(cái)市場(chǎng)的短期波動(dòng)對(duì)個(gè)人投資者影響更大。

2月理財(cái)市場(chǎng)表現(xiàn)將會(huì)如何?廣發(fā)證券固收?qǐng)F(tuán)隊(duì)表示,2月定開型理財(cái)產(chǎn)品打開規(guī)模2.32萬億元,相較1月(2.31萬億元)微升。理財(cái)或仍存贖回壓力,主要是因?yàn)槠苾艏皹I(yè)績(jī)不達(dá)標(biāo)定開型理財(cái)產(chǎn)品的打開規(guī)模較大。其中業(yè)績(jī)不達(dá)標(biāo)的定開型理財(cái)產(chǎn)品在2月開放規(guī)模達(dá)到高峰4586億元。

“銀行理財(cái)?shù)内H回壓力,或許對(duì)債市仍有沖擊,不過很難再出現(xiàn)2022年12月那樣大的調(diào)整幅度。”廣發(fā)固收指出,2022年12月中旬信用債各品種的利差高點(diǎn)可能也是接下來債市調(diào)整的高位區(qū)間,理財(cái)?shù)内H回風(fēng)險(xiǎn)可能更多體現(xiàn)為流動(dòng)性好的品種(比如銀行資本債)波動(dòng)變得頻繁。

對(duì)于債市,東方金誠(chéng)分析師馮琳表示,利率債方面,接下來一段時(shí)間基本面仍將呈現(xiàn)疫后修復(fù)行情,股市有望受益走強(qiáng),對(duì)債市情緒仍有壓制,債市大概率仍將偏弱運(yùn)行。“不過,長(zhǎng)端利率上破3.0%面臨比較大的阻力。”馮琳表示,一旦長(zhǎng)端利率在復(fù)蘇預(yù)期強(qiáng)化驅(qū)動(dòng)下上沖至3.0%附近,則為比較好的建倉(cāng)機(jī)會(huì)。

信用債方面,馮琳指出,春節(jié)前后信用債收益率跟隨利率債回升,1年、3年期信用利差小幅壓縮,顯示市場(chǎng)仍在修復(fù)但速度有所放緩。“春節(jié)假期期間,國(guó)際資本市場(chǎng)風(fēng)險(xiǎn)偏好明顯回升或壓制債市表現(xiàn),節(jié)后定開型理財(cái)陸續(xù)到期推升理財(cái)產(chǎn)品贖回壓力,信用債仍存在估值調(diào)整風(fēng)險(xiǎn),特別是較弱資質(zhì)城投債。”

封面圖片來源:攝圖網(wǎng)-500596401

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP