每日經濟新聞 2023-03-03 18:15:58

根據新老銜接的過渡安排,滬深交易所于2月20日~3月3日接收主板首發、再融資、并購重組在審企業申請;自3月4日開始接收主板新申報企業申請。

截至3月3日午后兩點半,共有169家IPO主板存量項目完成了平移。其中滬市90家、深市79家。此外,滬市有6家擬上市公司項目狀態更新為“已問詢”。

每經記者 王硯丹 每經編輯 葉峰

注冊制主板存量項目平移即將于3月3日結束。《每日經濟新聞》記者發現,截至3月3日午后兩點半,共有169家IPO主板存量項目完成了平移。其中滬市90家、深市79家。此外,滬市有6家擬上市公司項目狀態更新為“已問詢”。

另外,目前正在排隊的擬上市券商中,財信證券、渤海證券IPO申報材料已被上交所受理。東莞證券、開源證券的材料則被深交所受理。

券商投行:一手抓存量平移,一手抓新項目申報制度建設

根據新老銜接的過渡安排,滬深交易所于2月20日~3月3日接收主板首發、再融資、并購重組等在審企業申請;自3月4日開始接收主板新申報企業申請。

截至2月9日,滬深主板合計排隊IPO企業288家,其中滬市170家、深市118家。除去21家已過發審會的擬上市公司外,有267家材料需要平移至交易所進行審核。

3月3日是最后窗口期。截至午后兩點半,完成平移的主板存量項目為169家,仍有98家未平移材料。根據本次規定,如果沒有按時完成平移,未平移的企業需要重新申報材料。

因此,據《每日經濟新聞》記者了解,近兩周,各家券商投行均將存量工作平移作為重中之重,在完善材料的同時,加快內部流程審批,確保材料平移順利完成。

國金證券投行相關負責人對記者表示,全面注冊制及主板在審企業平移規則出臺后,公司投行全員展開認真學習,對于在審企業平移,本著謀定而后動的大原則,強調平移過程中的項目質量管控,穩步推進相關工作。公司梳理了相關制度及模板,做到項目平移統一標準。公司按照擬定好的平移程序,完成了全部9家主板IPO在審企業、6家再融資在審企業平移的二次內核流程。

此外,這位負責人還指出,在存量項目平移的過程中,公司還陸續匯總了各項目的申報經驗,在合規的前提下,相互借鑒,互通有無。同時投行質控部門、內核風控部、合規管理部等相關部門繼續做好相關制度和模板的完善,以期為后續主板企業申報奠定良好的制度基礎。

廣發證券相關負責人則表示,公司已按全面注冊制相關規則對主板存量項目的板塊定位、申報材料等進行了全面梳理。存量項目平移工作有序開展,相關項目已陸續收到交易所受理通知。另外,針對新申報項目,公司已按全面注冊制規則完善、發布申請材料清單和申報文件模板。相關項目按照既定計劃正在履行盡職調查和材料制作等工作,后續將在通過公司內核程序后如期申報。

根據記者統計,目前已完成平移材料的深市項目中,安信擔任保薦的2家、財通2家、東方證券承銷保薦2家、東興2家,光大3家,廣發3家,國金1家,國盛1家,國泰君安6家,國信5家,海通2家,華創1家,華龍1家,華泰聯合5家,民生4家,平安3家,首創1家,長江承銷保薦1家,招商8家,中金4家,中泰2家,中信建投9家,中信證券10家,中信證券與西部證券聯席保薦的1家。

已完成平移項目的滬市項目中,安信擔任保薦的5家,財通3家,東方證券承銷保薦3家,東海2家,東吳2家,東興1家,光大4家,國金6家,國泰君安9家,國信3家,國元3家,海通3家,華創1家,華泰聯合7家,華英1家,民生3家,申港2家,申萬宏源承銷保薦1家,五礦1家,長江證券承銷保薦2家,浙商1家,浙商與中信聯席保薦1家,中德1家,中金1家,中泰2家,中信建投10家,中信證券11家,中信證券與中航證券聯席保薦的1家。

由此可見,頭部券商在主板存量項目方面依然有明顯優勢。目前已經平移的項目中,中信證券項目達到21家,中信建投為19家(獨家保薦部分)。兩家合計項目數量達到40家,占比近三分之一。

四家擬IPO券商申報材料已獲得交易所受理

值得一提的是,截至3月3日午后兩點半,四家擬上市券商也出現在了申報名單中。其中,開源證券、東莞證券擬在深交所上市,渤海證券、財信證券擬在上交所上市。四家券商的申報狀態均為“已受理”。

招股書顯示,開源證券本次IPO由民生證券保薦,擬發行不超過11.53億股A股,募集資金40億元。2022年上半年,開源證券實現歸母凈利潤1.54億元,公司表示,未來五年,公司將立足實體經濟、扎根陜西、務實奮進,以客戶為中心,積極落實公司制定的北交所特色券商戰略、金融綜合服務商戰略、品牌突出戰略、高端人才戰略、機構及法人客戶戰略、國際化戰略等經營戰略,提升各項業務整體競爭力,力爭使公司各業務進入行業前列。

東莞證券本次IPO的保薦機構為東方證券承銷保薦,發行數量為不超過5億股新股,預計募資30.9487億元。東莞證券表示,募集資金扣除發行費用后,擬用于補充資本金,擴大業務規模,優化業務結構,以提高公司的市場競爭力和抗風險能力。

渤海證券此次A股IPO擬發行不少于8.93億股新股,募集資金27.26億元,保薦機構為光大證券。募集資金總額扣除發行費用后,將全部用于補充公司的營運資金。

財信證券本次IPO的保薦機構為華創證券,公司擬融資20億元。在招股書中,財信證券也表示,本次公開發行股票募集資金扣除發行費用后全部用于補充公司資本金,增加營運資金,以支持公司各項業務的發展。

近年來,在頭部券商完成上市后,區域性券商成為A股券商IPO主力軍。而上述四家券商中,誰將成為第一家在注冊制下完成IPO的券商?值得期待。

6家公司已完成問詢并提交了上會稿

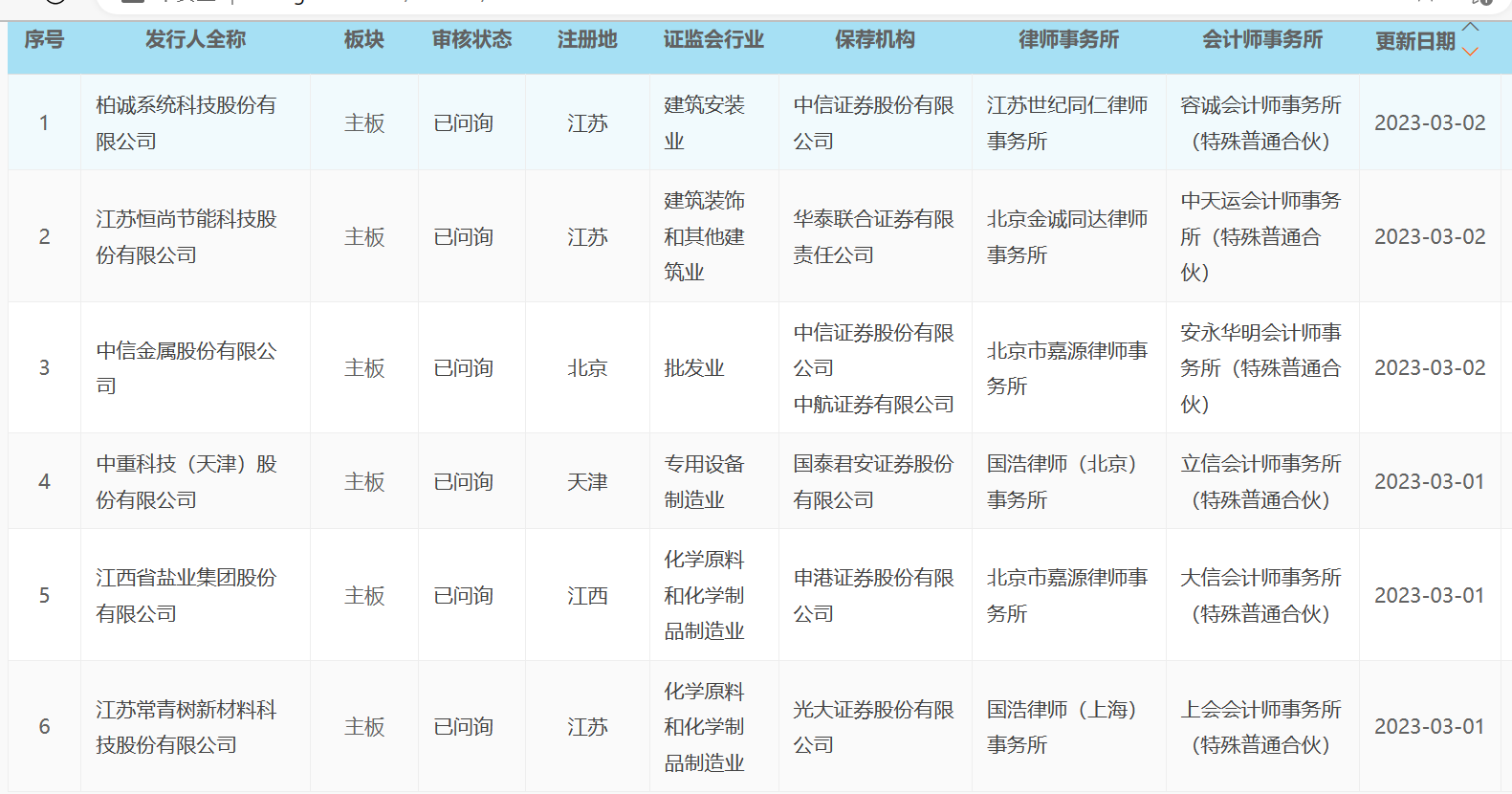

此外,上交所網站顯示,有6家主板擬上市企業審核狀態變更為“已問詢”。這意味著它們快速進入了注冊制上市程序的下一階段。

6家企業包括:中信證券保薦的柏誠系統科技股份有限公司,華泰聯合保薦的江蘇恒尚節能科技股份有限公司,中信證券、中航證券聯合保薦的中信金屬股份有限公司,國泰君安保薦的中重科技(天津)股份有限公司。申港證券保薦的江西省鹽業集團股份有限公司。光大證券保薦的江蘇常青樹新材料科技股份有限公司。

值得一提的是,上述6家公司均于2月20日即完成了平移,2月20日發布了申報稿。而截至3月3日,上述6家公司均完成了材料申報更新,提交了上會稿。

另外,在上市公司再融資和并購重組的存量平移情況方面,根據滬深交易所網站顯示,截至3月3日下午16時,深市主板已受理的上市公司再融資項目為57家,重大資產重組項目1家;滬市主板已受理的上市公司再融資項目為51家,并購重組項目2家。兩市主板合計平移項目達到111家。

根據證監會網站統計,截至2月9日,滬深主板共有187家再融資項目,其中,39家已受理、132家已反饋,15家已通過發審會,需要平移的項目為171家。因此,截至3月3日下午,仍有60家主板上市公司存量再融資項目待平移。

距離3月3日存量項目平移時間窗口只剩下了最后幾個小時?所有項目能否在時間窗口關閉前完成?這是本周末一個不大不小的懸念。

封面圖片來源:視覺中國-VCG21409100706

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP