每日經濟新聞 2023-03-13 12:34:31

◎ 硅谷銀行危機解除了?

每經記者 蔡鼎 每經編輯 蘭素英

整個周末,由硅谷銀行(下稱SVB)破產導致引發的恐慌情緒和傳導效應一直在不斷蔓延。

對沖基金大佬比爾·阿克曼持續呼吁美國政府在3月13日亞洲早市開盤前拿出穩定市場信心的方案來,但美國財政部長耶倫12日上午在接受采訪時明確否定了政府救市的可能性。這讓市場情緒更是緊張萬分,一場全美中小銀行的提款危機似乎近在咫尺。

就在12日,另一家面臨流動性危機的銀行Signature Bank也被紐約金融服務局接管。這是繼Silvergate Bank和硅谷銀行之后的第三大銀行倒閉案。

然而,耶倫這話放出約8小時左右,事情卻出現了意想不到的轉機。

美東時間12日下午6時許,美國財政部、美聯儲和美國聯邦存款保險公司(FDIC)發表聯合聲明,稱經過各部門討論并通過美國總統協商之后決定,財長耶倫批準了一些行動,將全力保護SVB所有儲戶的存款。美聯儲和美國財政部還利用緊急貸款權限建立了一個新工具,以幫助滿足儲戶的提款需求。

這快速的轉變背后到底有著什么樣的考量?

盡管有美國政府出面“兜底”,但券商Wedbush董事總經理、高級股票分析師Daniel Ives在發給《每日經濟新聞》記者的置評郵件中指出,SVB事件的影響仍將在整個硅谷持續多年。長期來看,SVB事件后,科技領域未來的融資環境預計將更加緊張,在整體融資環境趨緊的情況下,這仍將增加許多初創企業削減成本的壓力。

美東時間3月12日(周日)晚間,也就是在亞洲市場開始交易前,美國金融監管機構表示,由于人們擔心SVB周末發生的擠兌破產會蔓延,SVB的儲戶可以支取他們的所有資金,同時還宣布了新的措施,以支持整個銀行提供的存款提取。

美聯儲、美國財政部和聯邦存款保險公司發布的聯合聲明 圖片來源:美國財政部官網截圖

在一份聯合聲明中,美聯儲、美國財政部和聯邦存款保險公司(FDIC)表示,“在收到FDIC和美聯儲董事會的建議,并與總統協商后,財長耶倫批準了一些行動,使FDIC能夠以充分保護所有儲戶的方式完成對SVB的清算。”

聲明還稱,“從3月13日(周一)開始,儲戶可以使用他們所有(在SVB)的存款。與SVB破產有關的任何損失都不會由納稅人來承擔。”

美聯儲還表示,將通過一項新安排向銀行提供流動性,幫助確保各大銀行能夠滿足儲戶的取款需求。簡單來說,美聯儲的這種做法是為美國金融系統的所有存款提供擔保,無論其有無存款保險。

具體來講,美聯儲將通過創建新的銀行定期融資計劃(the Bank Term Funding Program,下稱BTFP)提供資金,向銀行、儲蓄協會和信用合作社提供最長一年的貸款,將用美債、機構債務和抵押貸款支持證券以及其他合格資產作為抵押品。

根據美聯儲的說法, BTFP將成為高質量證券的額外流動性來源,讓機構不必在面臨壓力時急著出售這些證券。美聯儲還表示,該行正在密切關注金融市場的發展。

“美聯儲準備應對任何可能出現的流動性壓力,這一舉措將增強銀行系統保護存款的能力,并確保向經濟持續提供貨幣和信貸。”美聯儲在一份新聞稿中表示。

圖片來源:路透社

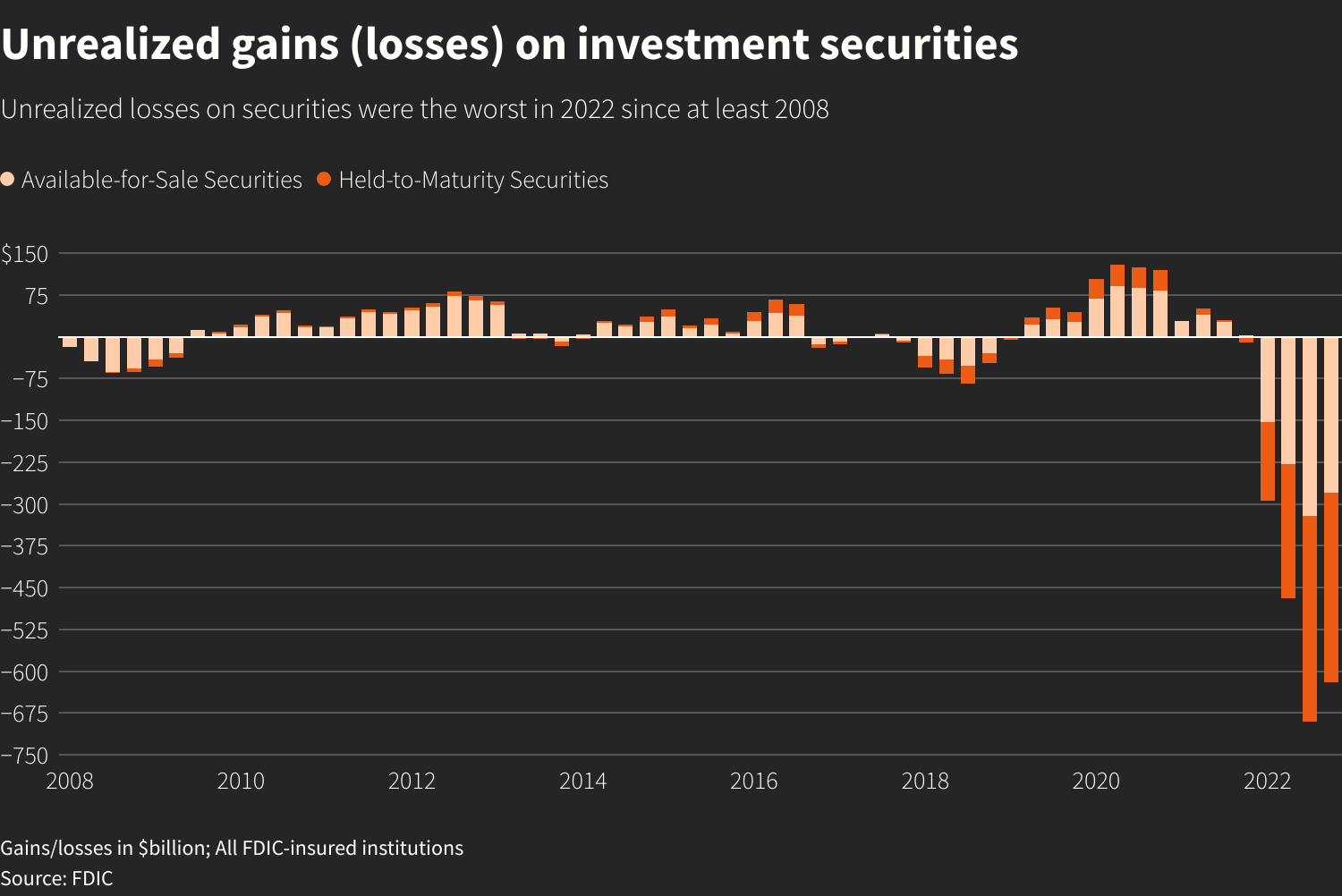

這對陷入危機的銀行來說無疑是救命稻草,根據FDIC的數據,今年2月,美國各大銀行在可售證券和持有至到期證券上面臨超過6200億美元的未實現虧損。就在一年前,同樣的賬目虧損僅為80億美元。

《華爾街日報》報道稱,由于SVB破產造成的恐慌情緒在上周末持續蔓延,美聯儲主席鮑威爾取消了原定于周日在瑞士巴塞爾召開的央行行長例會的計劃,而是留在華盛頓處理危機。

彭博社報道中稱,該貸款安排由美聯儲設計,旨在覆蓋美國銀行系統中所有承保存款,并將得到美國財政部250億美元外匯穩定基金的支持,不過官員們預計不會動用該基金。美聯儲官員在美東時間周日晚間的電話會議上對媒體表示,這些措施旨在提供更多流動性,減少SVB事件的傳導效應,并有助于防止恐慌情緒蔓延到中小型銀行。

《每日經濟新聞》記者注意到,美聯儲并不是在購買銀行的證券,而是根據銀行的賬面價值來發放貸款。而銀行獲得了估值更高、風險更低的長期流動性保證。

美東時間周日晚些時候,一位美國財政部官員在與媒體的通話時也指出,政府確實尋求競購SVB的資產,但考慮到形勢的不穩定性,官員們選擇不進行競購。由于政府機構計劃于周一上午開始營業,監管機構認為,最好依靠存款保險基金來確保儲戶可以正常取款。

財政部官員指出,一些機構與SVB銀行有相似之處,因此對這些機構儲戶的擔憂仍然存在。

與美聯儲的立場類似,美國財政部官員強調,這些措施保護的是儲戶,而不是投資者,并否認這些措施構成紓困的說法,因為SVB的股權和債券持有人仍將會蒙受虧損。

美聯儲、美國財政部和FDIC的聯合聲明同時還宣布了另一家面臨流動性危機的銀行倒閉。

聲明顯示,總部位于的紐約的Signature Bank也已經被紐約金融服務局接管,所有儲戶都將得到全額補償。納稅人不會承擔任何損失,儲戶13日起可以提取他們的存款,但Signature的股東和無擔保債權人將不受保護,此外該行管理層已被撤職。

數據顯示,截至2022年年末,Signature Bank總資產約為1103.6億美元,存款總額約為885.9億美元,近四分之一的存款來自加密貨幣領域。

Signature Bank是一周內第三家倒下的美國銀行,Silvergate Bank和硅谷銀行分別于上周三和周五倒閉。紐約州金融服務局負責人 Adrianne Harris表示,表示,采取這一行動是“為了保護儲戶。

FDIC當地時間12日發布聲明稱,已設立Signature Bridge Bank接管Signature Bank,已將Signature Bank的所有存款和幾乎所有資產轉移至Signature Bridge Bank,后者由FDIC運營。此外,FDIC任命Greg D. Carmichael為Signature Bridge Bank的首席執行官,Carmichael此前擔任Fifth Third Bancorp的總裁兼首席執行官。

《華爾街日報》報道中還稱,聯邦政府的強力干預可能會結束近年來對中小銀行實施的“后金融危機”時代監管措施的退步。官員們周日表示,他們正在考慮更為嚴格的資本要求和流動性規則,至少扭轉了特朗普政府期間為放松對小銀行的限制而采取的部分措施。

與此同時,聯邦監管機構正試圖在防止更廣泛的金融危機的蔓延以及避免犧牲納稅人利益來救助金融機構而造成負面政治后果這兩者之間取得平衡。

《華爾街日報》報道截圖

美國券商Wedbush董事總經理、高級股票分析師Daniel Ives在發給《每日經濟新聞》記者的置評郵件中指出,“自從上世紀90年代末以來,SVB一直是科技領域不可或缺的一部分,該行被視為硅谷科技生態系統的重要動脈,在科技初創公司的涌現中發揮了不可或缺的作用,尤其是在互聯網泡沫之后。隨著SVB的爆雷,我們相信這家美國史上第二大銀行倒閉案將對科技行業產生長期的影響。”

Daniel Ives對記者指出,SVB事件造成的短期系統性影響可能很小,因為美聯儲已經“兜底”。盡管他們覆蓋的很多上市公司在銀行關系方面似乎都很多元化,但有消息稱,擁有信貸額度的私營科技公司被要求整合它們在SVB的存款,這就造成了這些公司無法提取存款和發放員工工資的風險。“但是,隨著美聯儲的介入,并表示儲戶能夠提取存款,這消除了上周引發銀行擠兌的最大風險因素,因此短期的影響應該很小。”

“SVB事件后,我們預計科技領域未來的融資環境將更加緊張。對于最終面臨更高現金消耗、未來環境更加不確定的初創企業來說,未來銀行貸款和其他形式的債務融資面臨的障礙將是另外一碼事。在整體融資環境趨緊的情況下,這將增加許多初創企業削減成本的壓力,人們將更加關注那些未經驗證的科技初創企業的各種信貸額度。”Daniel Ives對《每日經濟新聞》記者補充道。

封面圖片來源:視覺中國-VCG211316808072

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP