每日經濟新聞 2023-03-13 13:21:19

每經編輯 畢陸名

趕在亞太市場開盤前,美國就硅谷銀行事件給出新的援助方案。

北京時間3月13日早間,美國財政部、美聯儲、聯邦存款保險公司(FDIC)發表聯合聲明,宣布對硅谷銀行倒閉事件采取行動。從3月13日周一開始,儲戶可以支取他們所有的資金。與硅谷銀行破產有關的任何損失都不會由納稅人承擔。此外,紐約州的Signature Bank今天被該州監管機構關閉,其所有存款人都將得到全額補償,納稅人也不會承擔任何損失。

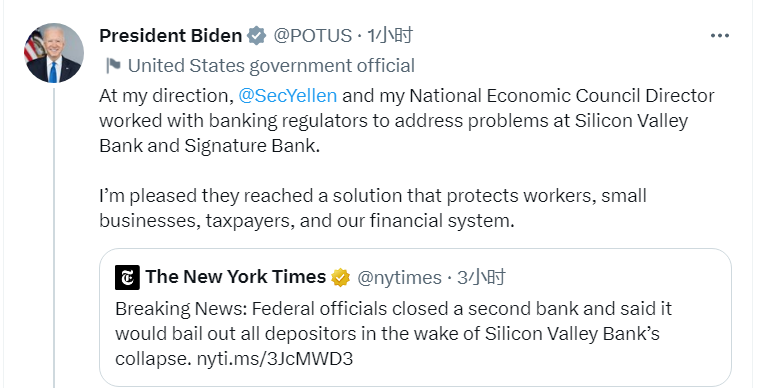

據環球網3月13日報道,拜登當地時間12日晚發推就銀行信任危機發聲欲提振美國人信心。拜登稱,“美國人民和美國企業可以放心,他們的銀行存款會在他們需要的時候出現。”

據海外網3月13日援引福克斯新聞網12日報道,美國前總統特朗普就硅谷銀行倒閉事件抨擊現任政府施行“反美政策”,導致了“災難性的經濟”。

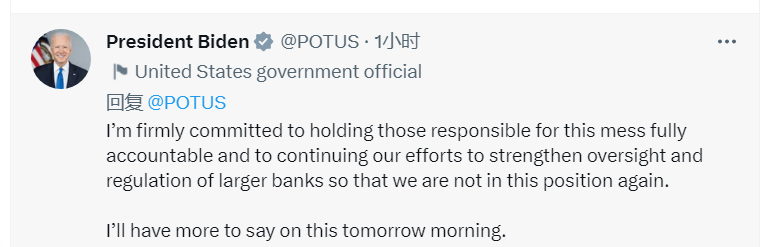

據環球網3月13日報道,硅谷銀行爆雷影響正迅速蔓延,拜登當地時間12日晚發推就銀行信任危機發聲欲提振美國人信心。拜登先是轉發美國《紐約時報》報道并發推稱,“在我的指示下,耶倫部長和我的國家經濟委員會主任與銀行監管機構進行合作,以解決硅谷銀行和簽名銀行的問題。我很高興他們達成了保護工人、小企業、納稅人和我們金融體系的解決方案。”

拜登隨后繼續稱,“美國人民和美國企業可以放心,他們的銀行存款會在他們需要的時候出現。”

“我堅定承諾,要讓那些應該對這場混亂負責的人承擔全部責任,并繼續努力加強對大型銀行的監督和監管,這樣我們就不會再次陷入這種境地。”拜登還稱。

據海外網3月13日援引福克斯新聞網12日報道,美國前總統特朗普就硅谷銀行倒閉事件抨擊現任政府施行“反美政策”,導致了“災難性的經濟”。

硅谷銀行破產事件事發后,美國兩黨人士開始互相指責。一些美國政界人士將問題歸咎于特朗普在2018年簽署的一項法案。該法案放松了2008年金融危機之后對很多地區銀行的風險評估要求,將面臨嚴監管的銀行的資產門檻上升至2500億美元,不少銀行被放松監管。

美國前總統特朗普 圖片來源:視覺中國

面對指責,特朗普競選團隊發言人史蒂芬表示,“失控的民主黨人”和政府試圖用絕望的謊言將他們的失敗歸咎于特朗普,就像他們在俄亥俄州列車出軌事件中做的那樣。這是一種可悲企圖,旨在欺騙民眾和逃避責任。他指責,事實是現任政府的“反美政策”導致了“災難性的經濟”,摧毀了普通美國人,并在全國范圍內造成苦難。

美國財政部周日在與美聯儲和聯邦存款保險公司的聯合聲明中表示,為確保所有存款人的資金安全,并設立了一個新的貸款計劃,由美聯儲實施,由財政部提供資金。該貸款將使聯邦存款保險公司能夠以充分保護所有存款人的方式解決硅谷銀行問題。

聲明表示,從3月13日(周一)開始,硅谷銀行儲戶可以使用所有資金。聲明強調,納稅人對與硅谷銀行解決相關的任何損失不承擔責任。但銀行股東和某些無擔保債務持有人將不受保護,而高級管理層也被撤職。

聲明還宣布,因為和硅谷銀行面臨相同的風險,將關閉位于紐約的簽名銀行(Signature Bank)。美國財政部認為,部分機構的問題與硅谷銀行類似,但當前的情況不同于2008年;目前聯邦存款保險公司的存款保險基金規模超過1000億美元,足以覆蓋所有硅谷銀行和簽名銀行的存款金額。

當天,美聯儲在另一份聲明中表示,“準備好應對可能出現的任何流動性壓力”,并正在創建一個新的“銀行定期融資計劃”(BTFP),向抵押品“按面值”抵押的存托機構提供貸款。財政部表示,財政部將“從穩定外匯基金(ETF)中動用至多250億美元資金,作為銀行融資計劃的后備資金,但美聯儲預計不會動用這些資金。”

BTFP將向銀行、儲蓄協會、信用合作社和其他符合條件的存款機構提供長達一年的貸款,以質押美國國債,機構債務和抵押貸款支持證券以及其他合格資產作為抵押品。這些資產將按面值估值。BTFP將成為針對高質量證券的額外流動性來源,消除機構在壓力時期快速出售這些證券的需要。

圖片來源:視覺中國

據每日經濟新聞3月13日援引《華爾街日報》報道中稱,聯邦政府的強力干預可能會結束近年來對中小銀行實施的“后金融危機”時代監管措施的退步。官員們周日表示,他們正在考慮更為嚴格的資本要求和流動性規則,至少扭轉了特朗普政府期間為放松對小銀行的限制而采取的部分措施。

與此同時,聯邦監管機構正試圖在防止更廣泛的金融危機的蔓延以及避免犧牲納稅人利益來救助金融機構而造成負面政治后果這兩者之間取得平衡。

美國券商Wedbush董事總經理、高級股票分析師Daniel Ives在發給《每日經濟新聞》記者的置評郵件中指出,“自從上世紀90年代末以來,SVB一直是科技領域不可或缺的一部分,該行被視為硅谷科技生態系統的重要動脈,在科技初創公司的涌現中發揮了不可或缺的作用,尤其是在互聯網泡沫之后。隨著SVB的爆雷,我們相信這家美國史上第二大銀行倒閉案將對科技行業產生長期的影響。”

Daniel Ives對記者指出,SVB事件造成的短期系統性影響可能很小,因為美聯儲已經“兜底”。盡管他們覆蓋的很多上市公司在銀行關系方面似乎都很多元化,但有消息稱,擁有信貸額度的私營科技公司被要求整合它們在SVB的存款,這就造成了這些公司無法提取存款和發放員工工資的風險。“但是,隨著美聯儲的介入,并表示儲戶能夠提取存款,這消除了上周引發銀行擠兌的最大風險因素,因此短期的影響應該很小。”

“SVB事件后,我們預計科技領域未來的融資環境將更加緊張。對于最終面臨更高現金消耗、未來環境更加不確定的初創企業來說,未來銀行貸款和其他形式的債務融資面臨的障礙將是另外一碼事。在整體融資環境趨緊的情況下,這將增加許多初創企業削減成本的壓力,人們將更加關注那些未經驗證的科技初創企業的各種信貸額度。”Daniel Ives對《每日經濟新聞》記者補充道。

每日經濟新聞綜合每經網(記者:蔡鼎)、海外網、環球網

封面圖片來源:視覺中國

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP