每日經濟新聞 2023-03-21 20:29:07

每經記者 孫磊 每經編輯 裴健如

3月21日,零跑汽車公布了2022財年第四季度及全年未經審計的財務數據。至此,“蔚小理零”(蔚來、小鵬汽車、理想汽車、零跑汽車)2022年“成績單”均已“出爐”。從結果看,四家造車新勢力都呈現營收增長態勢。

財報數據顯示,2022年,蔚來營收為492.7億元,同比增長36.3%;小鵬汽車營收為268.6億元,同比增長27.9%;理想汽車營收為452.9億元,同比增長67.7%;零跑汽車營收為123.8億元,同比增長295.4%。

制表:每經記者 孫磊

從全年數據來看,四家造車新勢力目前仍未實現“自我造血”,均處于虧損狀態,但表現不一。例如,理想汽車繼2020年和2021年第四季度后,在2022年第四季度再次實現盈利,而蔚來、小鵬汽車和零跑汽車至今仍未實現盈利。

綜合所有財務數據來看,上述四家造車新勢力在2022年的表現出現分化,其中理想汽車的財務狀況相對健康,盈利能力最強。

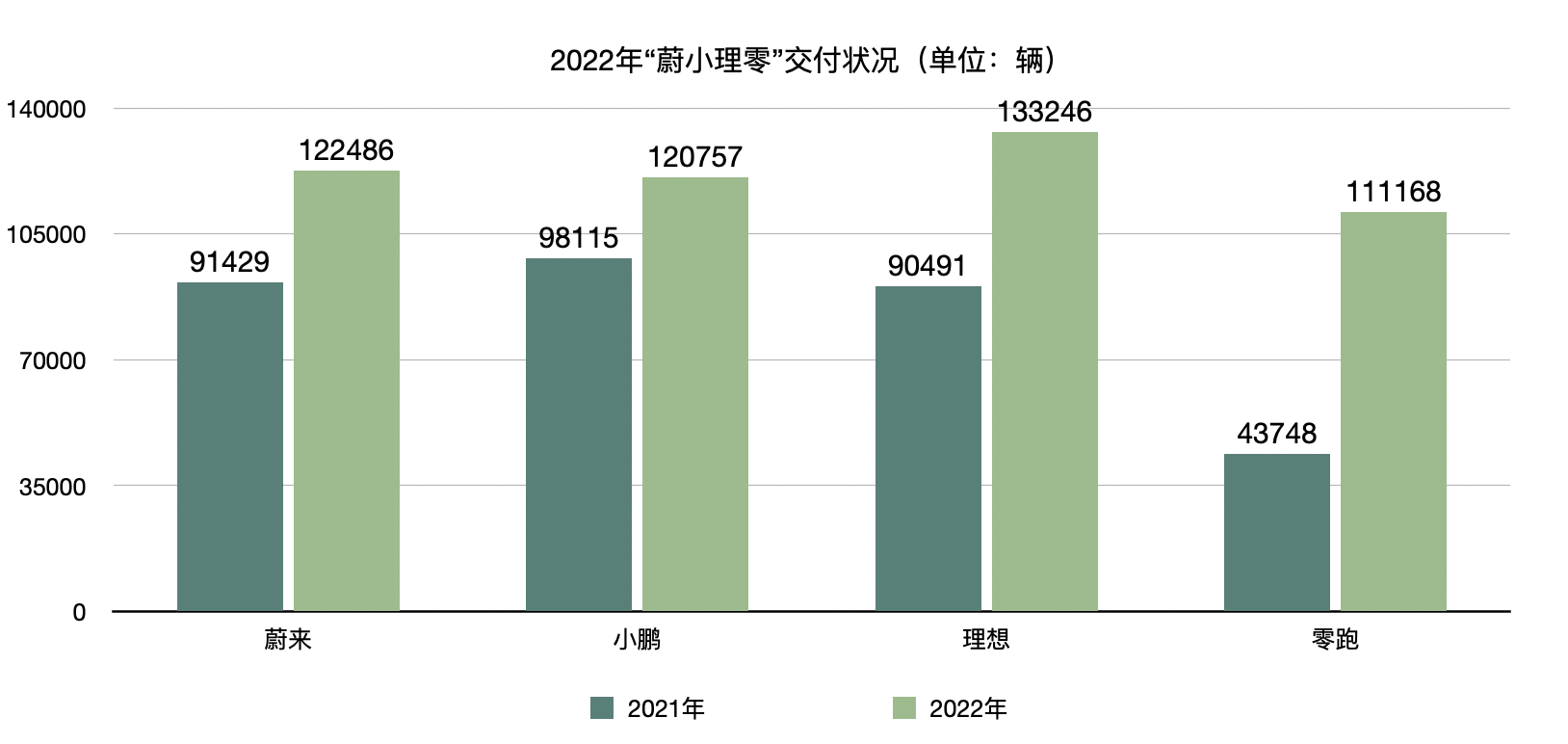

理想汽車多項數據領銜

從全年總營收來看,蔚來以全年收入492.67億元的成績處于領先位置,但其交付量并非最高。根據上述四家造車新勢力公布的交付數據,蔚來、小鵬汽車、理想汽車、零跑汽車在2022年分別交付約12.3萬輛、12.1萬輛、13.3萬輛和11.1萬輛新車。

制表:每經記者 孫磊

盡管上述四家造車新勢力的年交付量均取得增長,但均未完成此前制定的銷量目標。其中,在2022年上半年還取得交付量冠軍的小鵬汽車在當年下半年“啞火”,出現了多個月交付量未過萬輛的情況;零跑汽車同樣在2022年下半年IPO后出現了銷量的波動。

事實上,這四家企業2022年都處在產品更新和平臺迭代的交棒關鍵期——蔚來進入NT2.0時代;小鵬汽車則是在向上發力,推出小鵬G9;理想汽車則是接連推出理想L9、理想L8以接棒理想ONE;零跑汽車則是推出了零跑C01。

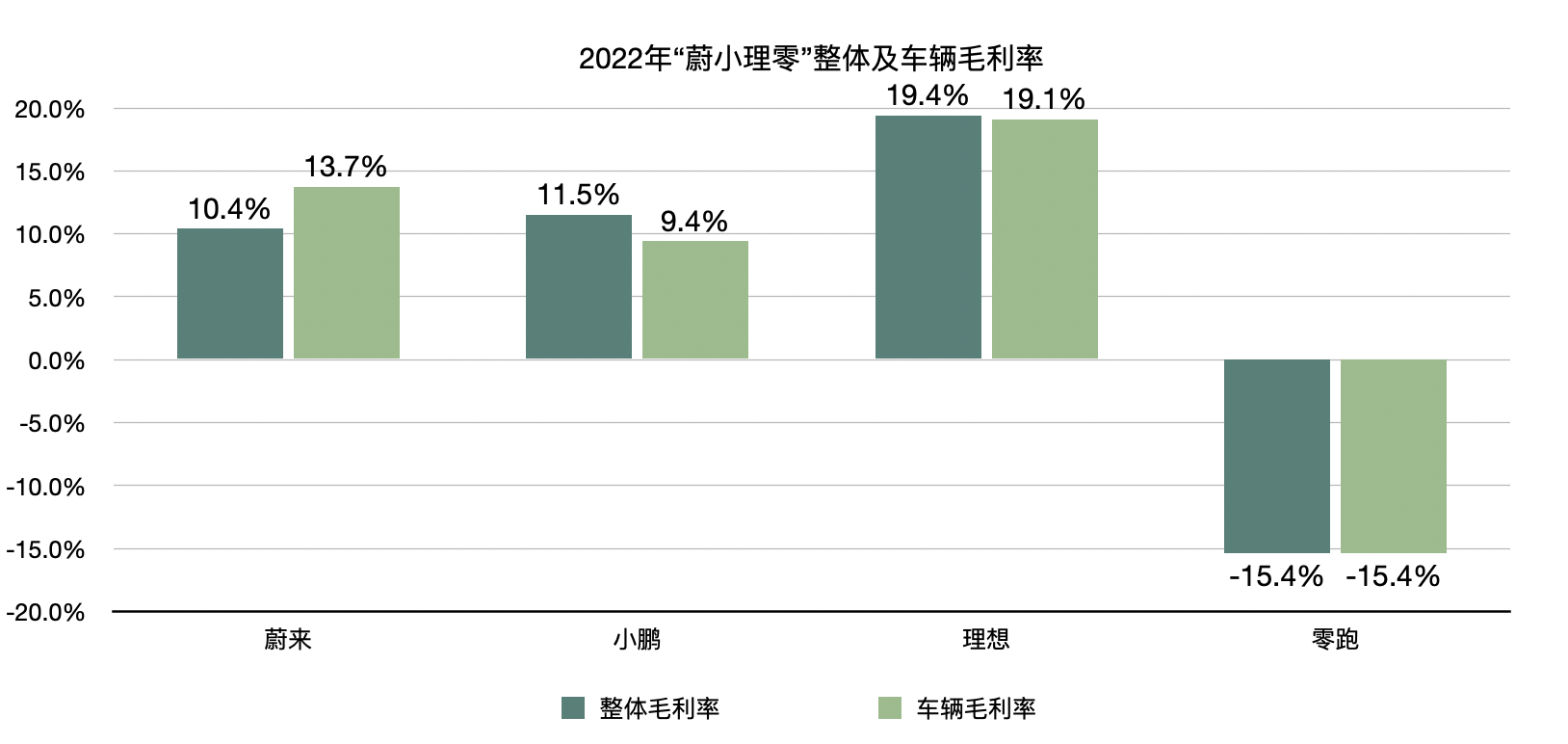

值得注意的是,理想汽車不僅在交付量方面占優,也在被視為直接體現一家公司行業競爭力的毛利率方面領銜。結合毛利率來看,蔚來、小鵬汽車、理想汽車、零跑汽車2022年的毛利率分別10.4%、11.5%、19.4%、-15.4%。

制表:每經記者 孫磊

車輛毛利率方面,蔚來是四家中下滑最嚴重的,毛利率從2021年的18.9%下滑至2022年的13.7%。理想汽車的毛利率為四者中最高,達到了19.1%,盡管比2021年的20.6%下滑1.5個百分點,但接近理想汽車CEO李想認為毛利率20%的健康標準,而小鵬汽車、零跑汽車的毛利率則分別為9.4%和-15.4%。

對于毛利率大幅下滑的原因,蔚來方面認為,磷酸鋰價格攀升,鋰礦供應商及電池廠商為保證自身利潤,將成本上漲壓力轉移至下游主機廠,以及新老車型換代,售價較低的“775”系列(ES7、ET7、ET5)取代“866”車型(ES8、ES6、EC6)成為銷量主力,是其毛利率下滑的主要原因。

觀察毛利率變化情況可以看出,蔚來2022年車輛毛利率高于整體毛利率,但其他三家企業則是整體毛利率略高于車輛毛利率或持平。這也意味著,其他三家企業車輛銷售之外的業務能適度為企業輸血,而蔚來車輛銷售利潤尚需承擔其他的業務支出。

研發投入方面,蔚來是四家企業中“最舍得花錢”的車企。2022年全年,蔚來研發費用為108.4億元,同比增長136.0%,占蔚來全年總營收的22%,小鵬汽車、理想汽車、零跑汽車研發費用分別為68億元、52億元、14億元,一向“吝嗇”的理想汽車也在2022年放開腳步,研發投入同比翻倍。

從凈利潤來看,蔚來、小鵬汽車、理想汽車、零跑汽車2022年分別虧損144.4億元、91.4億元、20.3億元和51.1億元,比2021年均大幅提高。扣除股權激勵費用,蔚來、小鵬汽車、零跑汽車經調整凈虧損(非公認會計準則)達121億元、84億元、45億元,理想汽車則實現2082萬元的盈利。

制表:每經記者 孫磊

麥肯錫全球董事合伙人方寅亮認為:“過去投資人看企業長板和未來潛力,現在盯公司短板及盈利能力,盈利能力成為最高考量維度。”

從2022年的股價變動來看,蔚來、小鵬汽車、理想汽車美股股價一年下滑了69.22%、80.25和36.45%。零跑汽車在港股IPO后,股價下跌了5.33%

左手降本,右手規模化

“如果看不到盈利前景,創始人講再多的故事都無濟于事。”安永博智隆戰略咨詢合作人章一超認為,當前資本市場已經回歸理性,即使是已經成功上市的新勢力企業,今后規劃與布局都要比過往更為謹慎,力求將每筆錢花在刀刃上。

對此,蔚來方面給出的回應是:“去年團隊擴張較快,增加了新項目。今年的重點是提高人效,而非減員或關停項目,追求同樣的人力帶來更多的產出。對于研發和固定資產的投資,我們會看時間和投資的優先級。整體重點關注產出量、產出質量和資源優先級。”

何小鵬在2022年財報電話會上談到成本問題時表示,小鵬汽車從今年到明年將實現自動駕駛超50%的成本下降,減少不創造客戶價值的研發成本,并在電芯上實現平臺化生產,使整車硬件(含動力系統)實現約25%的成本下降。

“成本降低25%不代表小鵬有多厲害,是代表過去小鵬成本控制不夠好。”何小鵬表示,面對激烈的行業競爭,非常重要的是要有超強的成本控制能力。在未來的5年甚至10年里面嚴格控制好成本,做到市場上的第一規模,才有可能真正存活。

和蔚來、小鵬汽車相比,理想汽車向來以嚴苛的成本控制出名,甚至有“摳廠”之稱。理想汽車目前的三款產品(L7、L8、L9)在外觀上高度趨同,內飾和內部配置方面也高度接近,而這樣大單品的產品思路也讓其在生產成本上更具優勢。

零跑汽車董事長朱江明曾告訴《每日經濟新聞》記者,零跑汽車是以成本定價,而不是以品牌定價。“因此,零跑不會追求很高的毛利,而是會通過規模擴大、自建產業鏈、技術創新等手段來降低成本。”朱江明說。

事實上,對于上述四家造車新勢力而言,成本等方面的控制僅是一方面,要實現邊際收益最大化,其需要快速提高銷量,只有實現規模化,才能更有效攤分支出成本,提升收益實現自我造血。“沒有一個基礎的硬件規模和基礎的軟件規模,(車企)根本沒有辦法在中國市場活下去。”何小鵬說。

根據規劃,蔚來2023年銷量目標將在去年基礎上實現翻倍,全年銷量目標或超過24.5萬輛;今年理想汽車將挑戰30萬~50萬元價格區間全部豪華SUV市場20%的市場份額,約30萬輛;小鵬汽車則在內部信中給出了交付近20萬輛的指引;零跑汽車的目標則是比去年銷量翻一倍,在22萬輛左右。

但需要注意的是,開年以來,已有近80個汽車品牌以不同方式展開降價,各地方促汽車消費的聲音亦此起彼伏,“價格戰”對終端市場的影響已逐漸顯現。這無疑也為以上述四家企業為代表的造車新勢力帶來壓力。

不過,華泰證券發布研究報告稱,“蔚小理”短期銷量、毛利率或承壓,但持續降本增效,并以智能化和產品矩陣打造差異化優勢,同時通過出海戰略謀求第二增長曲線是其長期布局良方。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP