每日經濟新聞 2023-05-15 00:15:28

每經編輯 程鵬 蓋源源

近日,平安銀行、東營銀行等數家銀行發布通知表示,將暫停銷售“智能通知存款”類產品。

同時,鄭州銀行等多家銀行還表示,將下調智能通知存款、協定存款等金融產品收益率。

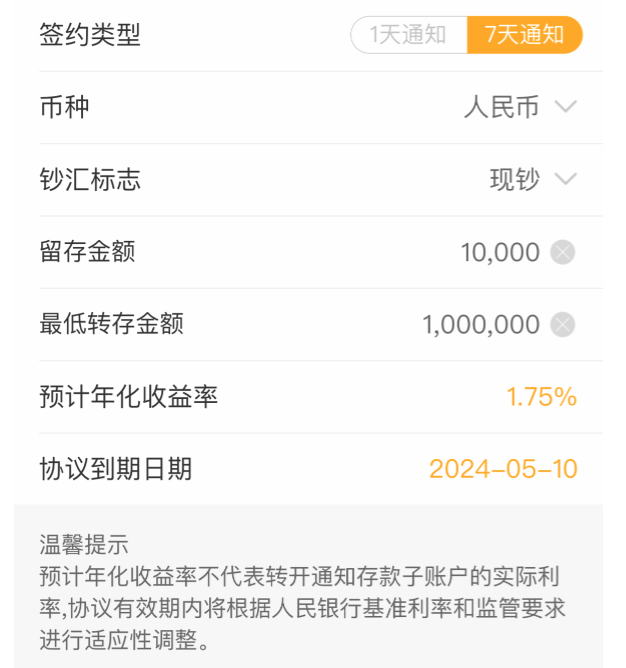

據央廣網,智能通知存款是銀行根據客戶的資金需求和風險偏好推出的一種存款產品,可以像活期存款一樣靈活支取,不支取的部分可以按事先約定的期限要求自動轉存為通知存款。目前,這類通知存款的起存金額基本在5萬元,一般分為1天期和7天期。市場人士表示,這類存款產品受到不少對資金流動性要求較高,同時又不愿意承擔過高風險的客戶的青睞。

央行數據顯示,截至2022年末,人民幣存款余額為258.5萬億元。

據金融時報5月12日報道,“居民超額儲蓄高增、行業息差下行,在資產端定價壓力較大且存款持續高增的情況下,壓降存款成本成為改善息差的重要手段。”中泰證券研究所所長戴志峰認為。

在專家看來,后續,存款利率下行是大勢所趨。

圖片來源:視覺中國

多家銀行“停擺”通知存款

5月12日,平安銀行、東營銀行等部分銀行發布通知表示,將暫停銷售“智能通知存款”類產品或辦理智能通知存款業務。

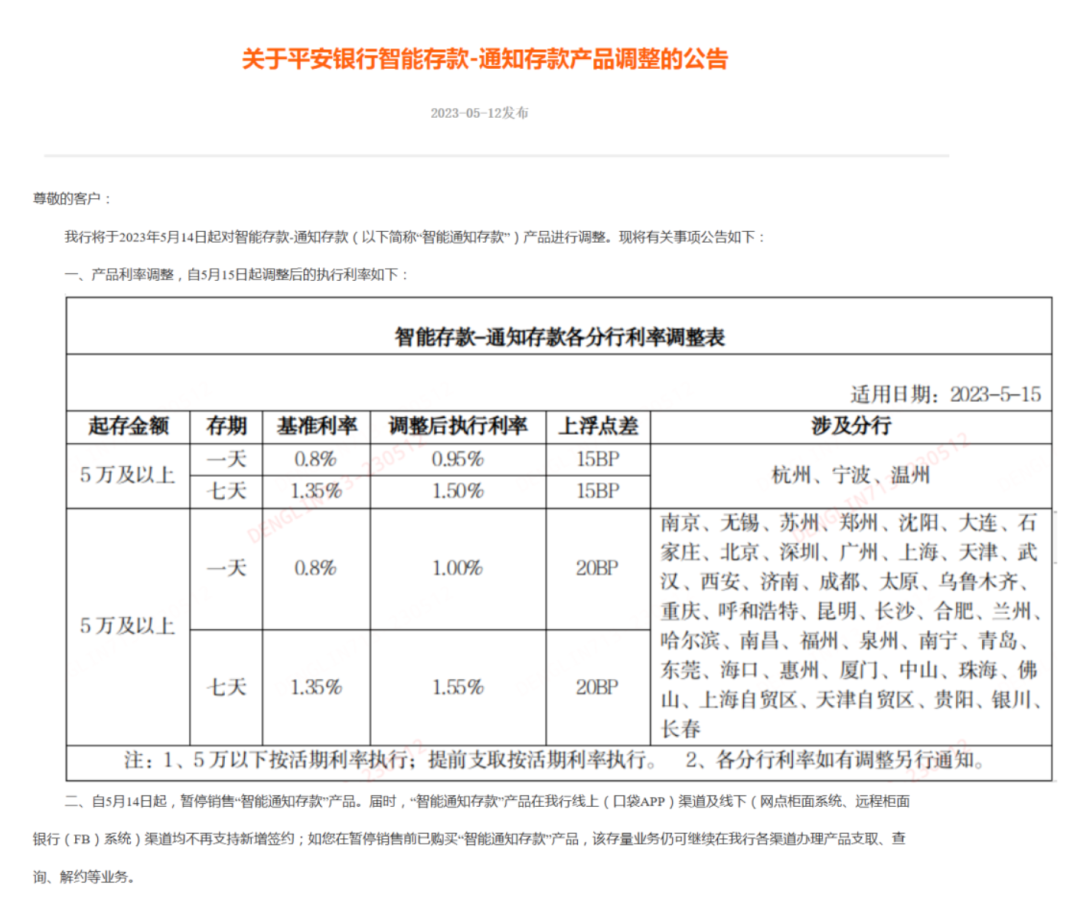

平安銀行發布《關于平安銀行智能存款-通知存款產品調整的公告》,該行將于2023年5月14日起對智能存款-通知存款產品(以下簡稱“智能通知存款”)進行調整。

自5月14日起,暫停銷售“智能通知存款”產品。屆時,該行智能通知存款產品在線上(口袋APP)渠道及線下(網點柜面系統、遠程柜面銀行(FB)系統)渠道均不再支持新增簽約;如客戶在暫停銷售前已購買“智能通知存款”產品,該存量業務仍可繼續在平安銀行各渠道辦理產品支取、查詢、解約等業務。

這與相關部門下發的通知要求相吻合。《每日經濟新聞》記者自業內獲悉,銀行收到的通知顯示,對于通知存款存量客戶,停辦不需要客戶操作,智能自動滾存的通知存款,存量自然到期。

同日,東營銀行發布公告稱,為貫徹落實人民銀行深化利率市場化改革各項舉措,按照人民銀行健全市場化利率形成和傳導機制有關導向要求,自2023年5月15日起,暫停智能通知存款業務辦理。

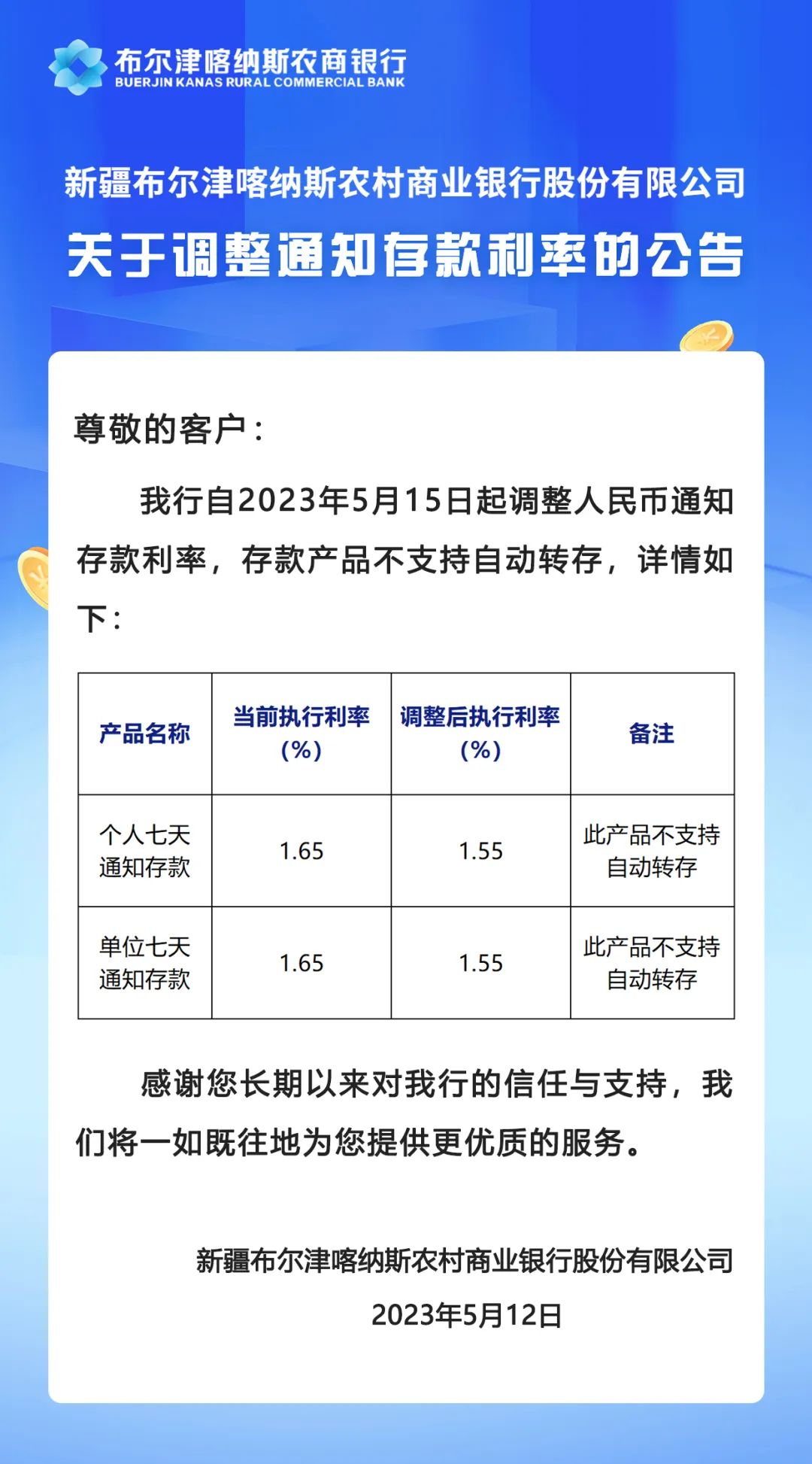

據中證網,新疆布爾津喀納斯農商銀行5月12日23點發布公告稱,將取消個人1天、7天通知存款產品自動續存功能。此外,公告還顯示,因業務調整,新疆農村信用社自2023年5月15日起,不再提供個人1天、7天通知存款產品自動續存功能,并暫停網上銀行、手機銀行申請辦理個人通知存款產品,如客戶需要辦理該產品,需前往網點柜面辦理。網上銀行、手機銀行辦理時間另行通知。

有銀行最大降幅為55BP

兩類存款執行利率即將調整

除了“停擺”智能通知存款產品外,多家銀行也調整了相關產品利率。

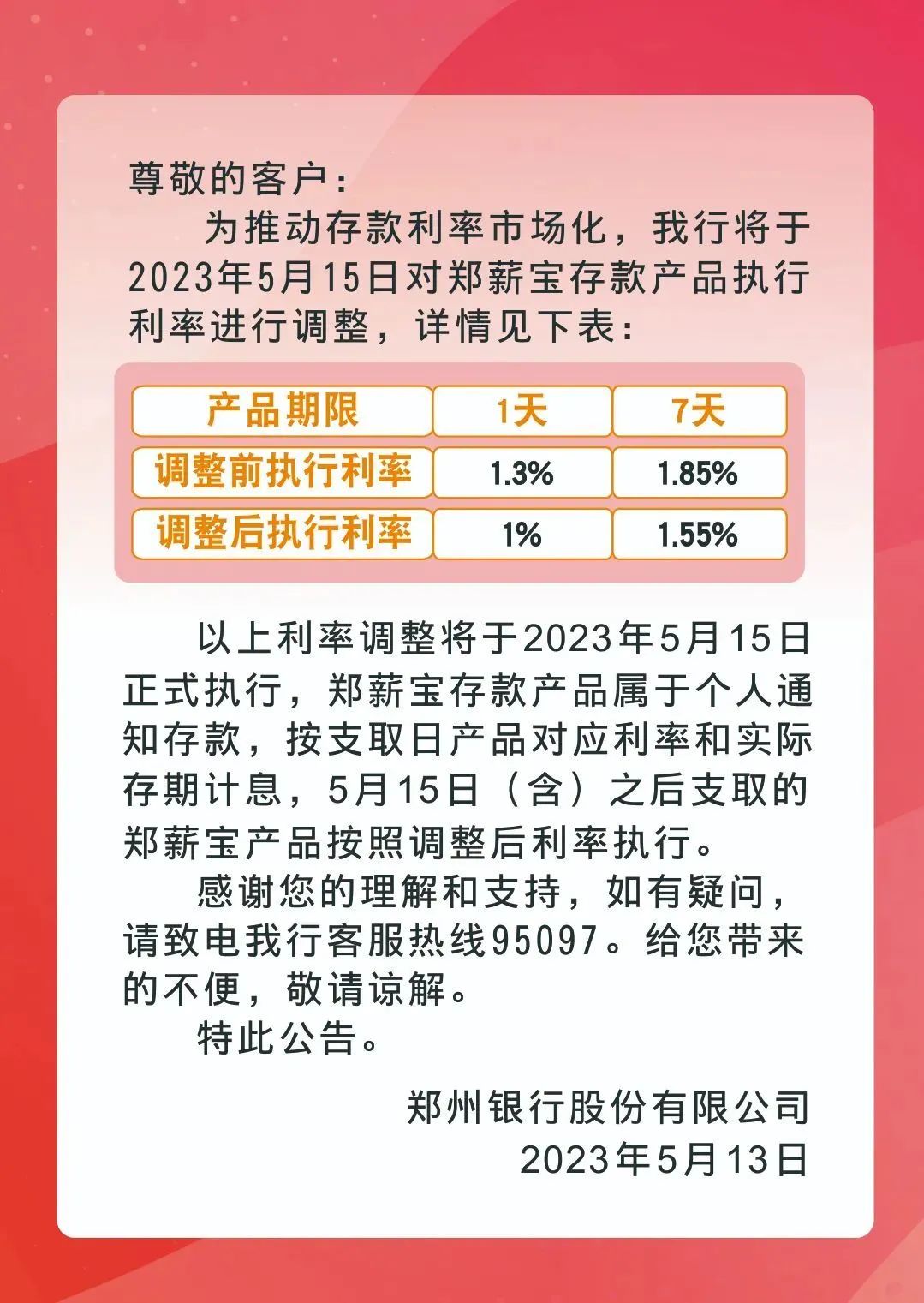

具體來看,鄭州銀行5月13日發布公告稱,將于5月15日對鄭薪寶存款產品執行利率進行下調。公告顯示,此次調整前鄭薪寶的1天期和7天期的執行利率分別為1.3%和1.85%;調整后的執行利率分別為1%和1.55%。以上利率調整將于5月15日正式執行,鄭薪寶存款產品屬于個人通知存款,按支取日產品對應利率和實際存期計息,5月15日(含)之后支取的鄭薪寶產品按照調整后利率執行。

平安銀行自5月15日起調整后的執行利率為:杭州、寧波、溫州分行5萬及以上起存金額1天和7天期通知存款利率調整為0.95%、1.5%,較基準利率上浮15BP;南京、無錫、蘇州、鄭州、沈陽、大連等等40余城市分行5萬及以上起存金額1天和7天期通知存款利率調整為1%、1.55%,較基準利率上浮20BP。

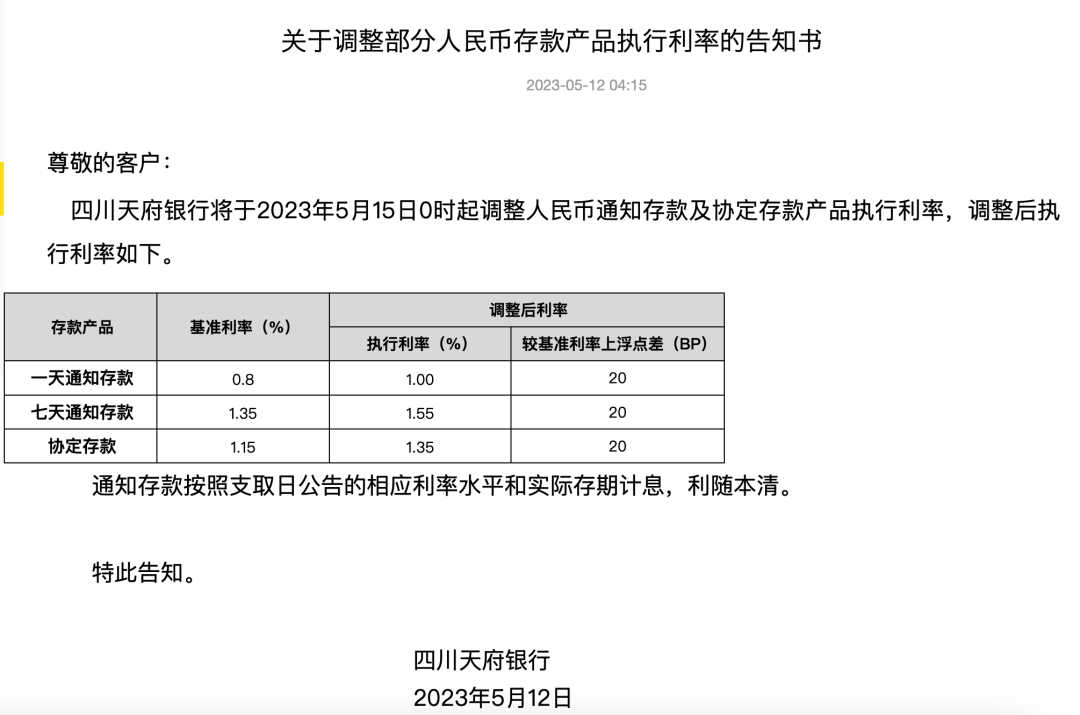

四川天府銀行稱,將于2023年5月15日0時起調整人民幣通知存款及協定存款產品執行利率。其中,協定存款執行利率為1.35%,一天通知存款執行利率為1.00%,七天通知存款執行利率為1.55%。均較基準利率1.15%、0.8%、1.35%上浮20BP。

據四川天府銀行客服人員對財聯社記者介紹,目前(未調整前),該行1天、7天通知存款執行利率為1.55%(較基準利率上浮75BP)、7天通知存款執行利率為2.1%(較基準利率上浮75BP)。由此可知,5月15日調整后,四川天府銀行1天、7天通知存款執行利率均較此前下調55BP。

新疆布爾津喀納斯農商銀行將于2023年5月15日起調整人民幣通知存款利率,個人七天通知存款、單位七天通知存款調整后執行利率為1.55%。

宜賓市商業銀行發布了相關公告,自5月15日起,該行一天個人通知存款利率調整為1%,七天單位通知存款利率調整為0.8%,七天個人通知存款利率調整為1.55%,七天單位通知存款利率調整為1.35%,其他期限存款掛牌利率保持不變。

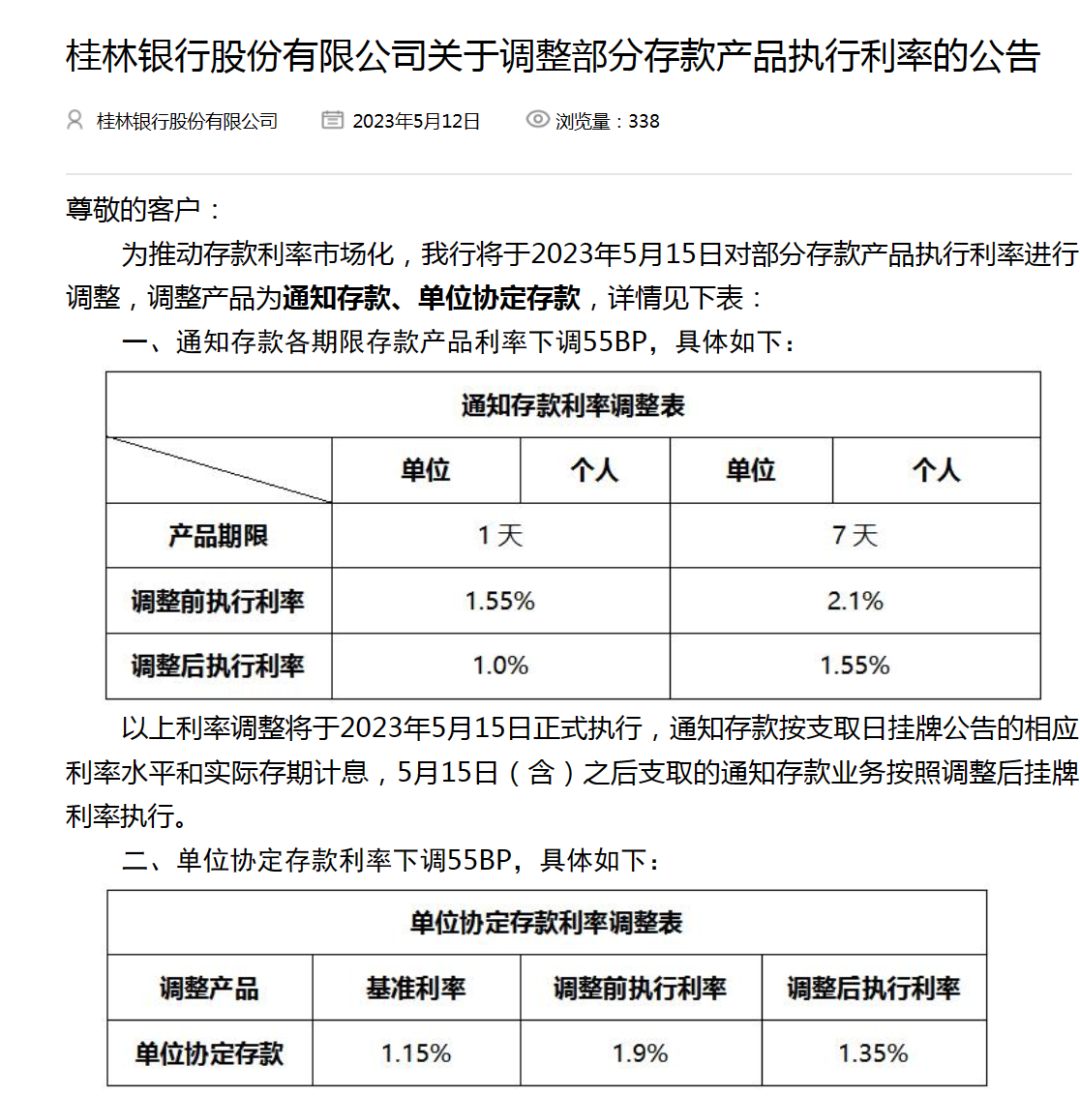

桂林銀行也發布關于調整部分存款產品執行利率的公告。該行稱為推動存款利率市場化,該行將于2023年5月15日對部分存款產品執行利率進行調整,調整產品為通知存款、單位協定存款。調整后,桂林銀行1天通知存款、7天通知存款以及單位協定存款執行利率分別為1%、1.55%、1.35%。調整前,桂林銀行1天、7天通知存款以及單位協定存款執行利率分別為1.55%、2.1%、1.9%。桂林銀行通知存款各期限存款產品利率、單位協定存款利率均較此前下調55BP。

廣西容縣桂銀村鎮銀行公告顯示,為推動存款利率市場化,該行一天、七天通知存款利率分別由1.55%、1.9%下調至1.0%、1.55%。可見,一天通知存款的下調幅度達到了55BP。

此外,霸州舜豐村鎮銀行、深圳光明滬農商村鎮銀行等多家銀行亦發布協定存款或通知存款掛牌利率調整公告。

業內人士指出,這或許與近日多家銀行宣布調整通知存款利率有關。

近期,《每日經濟新聞》記者從某城商行人士處獲悉,該行收到口頭通知,協定存款和通知存款自律上限調整將自5月15日起執行,其中國有銀行(特指工、農、中、建四大行)執行基準利率加10BP,其他金融機構執行基準利率加20BP。

目前六大行1天和7天兩個期限的通知存款掛牌利率均分別為0.45%、1.00%,協定存款利率為0.90%,而活期存款利率為0.25%。

智能通知存款,是銀行根據客戶的資金需求和風險偏好推出的一種存款產品,可以像活期存款一樣靈活支取,不支取的部分可以按事先約定的期限要求自動轉存為通知存款。目前,這類通知存款的起存金額基本在5萬元,一般分為1天期和7天期。

協定存款,一家大行客服對財聯社記者介紹,單位協定存款是指企業與我行簽訂協定存款合同,開立銀行結算賬戶,約定期限,并商定賬戶基本額度,銀行對基本額度內存款按活期存款利率計息,超過基本額度的部分,按協定存款利率支付利息的一種存款。協定存款分為普通型協定存款和傳統型協定存款兩種。

為何要下調協定存款

通知存款利率上限?影響幾何?

有業內人士對《每日經濟新聞》記者表示,從普通存款利率下調,到通知存款“停擺”,或將在一定程度上緩解商業銀行凈息差壓力。從資金運行的角度來看,也能夠向實體經濟導流更多“金融活水”。

據北京商報報道,銀行人士透露稱,“所謂‘無需存款人實際操作即可實現自動滾存的通知存款’指的是通知存款提款前需要1天或者7天通知,但很多銀行在實際操作中省略了通知環節,導致通知存款事實上成為了一種高息存款。監管此次通知就是意在遏制高息存款的行為,在此之前,監管通過口頭通知明確協定存款、通知存款利率上浮最高不超過75BP,但現在對利率上限進行了調整,要求只能上浮10BP、20BP”。

在融360數字科技研究院分析師劉銀平看來,協定存款、通知存款都屬于活期存款范疇,但目前有些中小銀行的協定存款及通知存款利率過高,一方面銀行自身負債壓力較大,另一方面也導致存款定價的無序競爭。對協定存款和通知存款自律上限進行調整,引導銀行對公活期存款利率走低,可以有效壓降銀行的存款成本,緩解息差壓力。

另據界面新聞,一銀行分析人士指出,銀行存款利率下調是利率市場化下的必然趨勢,符合市場規律。從監管政策層面看,此舉有利于控制銀行存款付息率,緩解當前資金空轉套利、虛增資產負債表的壓力,且預計后續對于存款定價自律管理包括將類活期存款、通知存款等納入自律機制管理;同業存款套殼協議仍需改進;虛擬存款"假〞的結構性存款仍須規范,后續可能將進一步下調存款利率。

上述人士進一步表示,從市場角度看,存款利率調降能夠降低金融市場交易費用,加速資金周轉,從而提升資金、市場運轉效率。但是,對于普通儲戶來說,存款利率下降意味著利息收入減少,可能會對個人理財產生影響。

對于協定存款、通知存款利率下調的影響,興業銀行首席經濟學家魯政委團隊撰文指出,從個體銀行來看,若只考慮協定存款利率調降的因素,對公活期存款占總負債比重高的銀行,負債成本改善程度和凈息差壓力緩解程度均較大。

相較于國有大行,主要股份制銀行對公活期存款中協定存款占比相對較高,此次協定存款上限調整對其負債成本率,凈息差以及營收的改善水平更大。以凈息差升幅為例,可以發現協定存款利率下調后,13家主要全國性銀行中,凈息差升幅超過4BP的銀行共有6家,其中有5家為股份制銀行,1家為國有大行。

魯政委團隊表示,從通知存款利率下調的影響來看,由于大部分銀行并未單獨披露通知存款的規模數據,且通知存款歸屬于定期存款范疇,難以通過負債成本率推算通知存款的占比,因此其具體影響難以量化估算。不過,考慮到此前曾有股份制銀行推出了利率達到2.00%通知存款的情況來看,通知存款利率加點上限的下調,也將能夠對銀行的負債成本和凈息差起到相應的改善作用。

“降息潮”后錢還能放哪?

有人捧著幾十萬跨城跨省儲蓄

“降息潮”之下,為了尋求利差,有儲戶開啟“暴走”模式,千里奔襲“跨區”存款,他們從蘇州趕到上海,從河北去往天津,只為尋求更好利率的存款收益。

“存款特種兵”跨省儲蓄

什么都在漲價,利息越來越低,接下去怎么辦呢?“我要打車、坐高鐵去另外一個城市存錢”……最近,銀行存款利率成了不少網友熱議的焦點,更有人捧著幾十萬跨城存款。

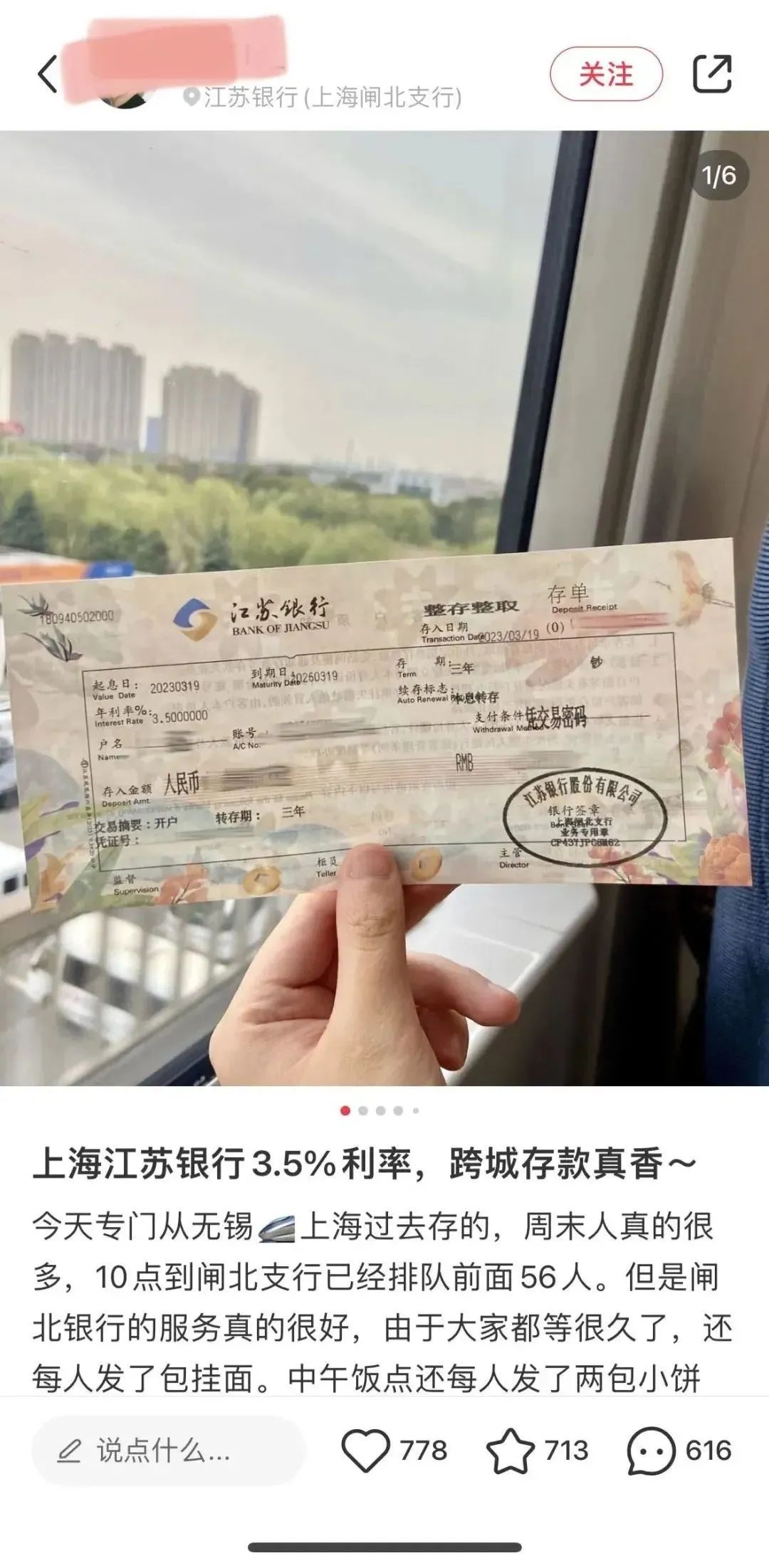

近日,有網友表示,江蘇很多地方的存款客戶,紛紛趕往上海去存錢,甚至不惜坐高鐵趕在銀行開門之前去排隊取號。驅動他們這樣做的原因只有一個,那里的利率比本地的高。

在社交媒體上,一些網友分享跨地區存錢的經歷,再次刷新了大家的想象力,原來為了多掙點利息還可以這樣操作,甚至有網友調侃稱,這是“特種兵式存錢”。

圖源/網友社交平臺截圖

圖源/網友社交平臺截圖

圖源/網友社交平臺截圖

圖源/網友社交平臺截圖

在網友的安利下,江蘇銀行一夜之間成了網紅銀行。

有網友表示,三年期的定期存款,在江蘇和上海的利率分別是3.1%和3.5%,存個三五十萬,利息差一年就有好幾千了。兩地交通又方便,刨去異地往返的時間和資金成本,還能夠多掙不少利息。

今年來三次“降息潮”

在利率市場化進程持續推進和金融讓利實體的背景下,今年以來,國內銀行已掀起了三次“降息潮”。

今年1月,包括天山農商行、烏魯木齊銀行、新疆銀行、廣東南澳農商行等在內的多家地方性銀行發布調整存款產品利率的公告,對多個存款產品利率進行下調,其中以5年期存款產品利率下調幅度最大。

4月,廣東、湖北、河南等地多家中小銀行、農信社也紛紛宣布下調存款利率。整體來看,城商行、農商行利率下調幅度相對較大,尤其是農商行,1年、2年、3年、5年期存款平均利率分別環比下跌5BP、3BP、2.5BP、11.5BP。

5月至今,銀行存款利率調降隊伍進一步擴大,浙商銀行、恒豐銀行、渤海銀行先后宣布下調人民幣存款掛牌利率,整體來看,調整后,上述3家股份制銀行3年、5年定期存款掛牌利率已經降至3%以下。

隨著銀行凈息差持續收窄,負債壓力加大,業內人士認為未來“降息潮”會波及更多銀行,過去一年大型銀行存款利率已經下降較多,中小型銀行利率下降幅度較小,未來利率下調空間更大。但銀行下調存款利率也可能會帶來一些負面影響。比如,可能會導致客戶的存款流失,或者引起客戶的不滿。

編輯|程鵬 蓋源源

校對|張益銘

封面圖片來源:視覺中國

每日經濟新聞綜合自每經app(記者:劉嘉魁)21世紀經濟報道(記者李愿 編輯:李玉敏)、銀行官網、北京商報、財聯社、界面新聞、金融時報、澎湃新聞、網友評論、公開資料

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP