每日經(jīng)濟新聞 2023-05-24 21:13:18

每經(jīng)記者 彭水萍 每經(jīng)實習(xí)記者 余洋 每經(jīng)編輯 肖芮冬

今年4月到5月初,A股再現(xiàn)成交持續(xù)放量,連續(xù)24個交易日突破萬億。不過隨后成交量萎縮,市場也出現(xiàn)較大幅度的震蕩調(diào)整。在此背景下,不少散戶和主觀投資機構(gòu)出現(xiàn)不同程度虧損,而同期量化私募整體表現(xiàn)較好(雖然超額也在衰減),再度引發(fā)有關(guān)量化的趨同交易、加劇波動、有違市場公平等爭論性話題。

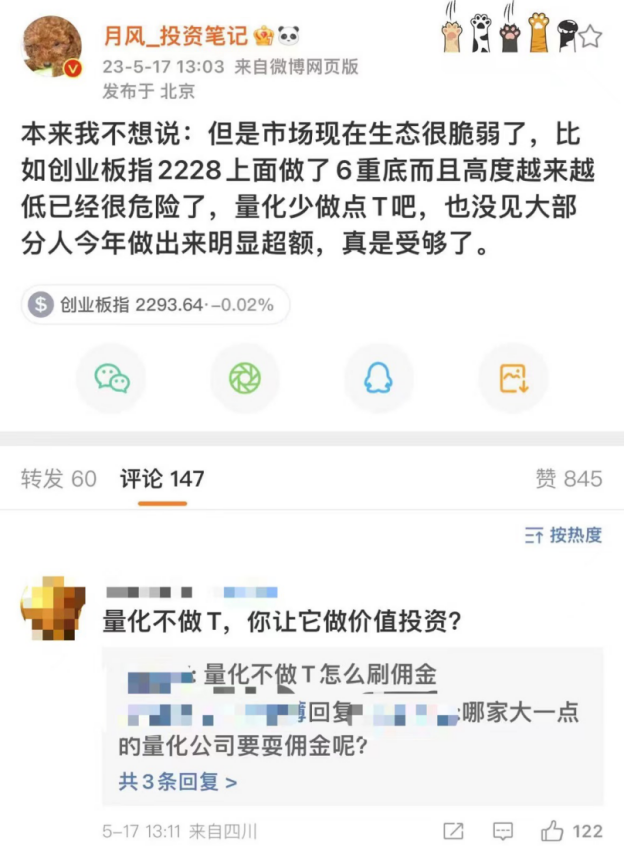

近日,《每日經(jīng)濟新聞》記者注意到,微博百萬粉絲大V“風(fēng)月_投資筆記”發(fā)表“量化少做點T”的觀點。

何為“量化做T”?大規(guī)模量化交易對A股市場生態(tài)會形成怎樣的影響?注冊制背景下,“價格籠子”會限制量化T0策略嗎?就此,記者采訪了多家主觀公私募及量化機構(gòu)相關(guān)人士,一探究竟。

面對近期疲軟的市場行情,微博百萬粉絲大V“風(fēng)月_投資筆記”(溫州嘉越投資管理有限公司基金經(jīng)理、投資總監(jiān)吳悅風(fēng))建議“量化少做點T”,指出“創(chuàng)業(yè)板2228上面做了6重底而且高度越來越低已經(jīng)很危險了”。

所謂“量化做T”,即T0策略,指在同一個交易日內(nèi),對同一只股票多次進行買賣,在維持股票數(shù)量不變的情況下,通過高拋低吸獲取額外收益。換句話來說,即當(dāng)日開倉當(dāng)日平倉,賺取當(dāng)天的價格波動收益,這種策略方式交易頻率較高,但持倉周期短。

近年隨著量化交易、T0策略規(guī)模不斷增長,與之相關(guān)的趨同交易、加劇波動、有違市場公平等爭論話題不斷。2021下半年,A股成交量曾連續(xù)49個交易日突破萬億,業(yè)內(nèi)有消息稱量化交易占比高達50%,也引發(fā)大量散戶和主觀投資者對量化交易的質(zhì)疑。不過,此后多數(shù)專業(yè)機構(gòu)及研究人士分析,彼時量化交易占A股成交量的比例或在10%~20%。

如今,4月~5月初A股也有連續(xù)24個交易日成交破萬億。這其中,量化交易規(guī)模有多大?相應(yīng)T0策略又有多大規(guī)模,是否能對近期的A股行情產(chǎn)生實質(zhì)影響?

對于量化私募在今年交易市場的規(guī)模,好買財富西區(qū)總經(jīng)理方婷表示,去年底量化交易大概占整個市場的20%左右,由于今年市場的上漲以及量化基金規(guī)模的擴大,量化交易規(guī)模的占比應(yīng)該比去年底的數(shù)據(jù)有所增大,具體的數(shù)據(jù)可能會在25%左右。

某量化私募策略人士表示,“光看頭部私募的話(尤其是幾家千億級別的私募),相對2021年底的最高規(guī)模,大部分都有比較大的衰減。因此,保守估計當(dāng)前量化交易占比仍然維持10%~20%這個水平。”對于T0策略在量化總策略中所占的比例,該量化私募人士指出,“根據(jù)個人對業(yè)內(nèi)策略的了解,粗略估計T0策略占整個量化總策略的5%-10%左右。”

那么,量化交易對當(dāng)前A股生態(tài)影響如何,散戶是不是因此更難賺錢了?作為指數(shù)增強產(chǎn)品(主流量化策略)實現(xiàn)超額收益的方式之一,量化T0策略的交易規(guī)模是否足夠影響到A股的走向?

除了上述吐槽量化的微博百萬粉絲大V,業(yè)內(nèi)一直以來不乏“量化交易加大市場波動”的觀點。

金斧子投研總監(jiān)史夢姣認為,近兩年不少主觀股票多頭策略業(yè)績不及預(yù)期,量化策略反而成為市場募集主力,相比2020年量化策略占私募基金20%的比重,近年肯定有所增加。量化策略的本質(zhì),確實會加大市場波動,伴隨規(guī)模增加其對市場的影響也會變大。

聯(lián)系最近市場行情,史夢姣指出,4月以來市場主要是“中特估”行情,相關(guān)概念股均是大市值股票,因此成交金額在萬億以上可以理解。

不過,也有不少量化機構(gòu)相關(guān)人士表達了不同的觀點。

上述量化私募策略人士表示,量化T0策略只是量化策略的一部分,并且相比中低頻的量化策略,T0策略容量比較有限。該策略交易在市場整體的交易規(guī)模中的占比非常有限,不足以對市場產(chǎn)生方向性的影響。

方婷指出,市場強弱主要的決定因素是經(jīng)濟基本面以及投資者的預(yù)期,而通俗意義上的“追漲殺跌”從量化交易來看是趨勢交易,但是反轉(zhuǎn)策略同樣是量化交易策略的重要組成部分,所以從某種程度上可以為市場提供流動性,并且讓市場變得更有效。

上述量化私募策略人士也表示,業(yè)內(nèi)主要的量價信號都是反轉(zhuǎn)信號而非動量信號,即量化的交易行為是“高賣低買”而非“追漲殺跌”。“量化交易提高了市場有效性,減少了交易機會的存在時間,會讓廣大交易者更難賺錢,這個是預(yù)期內(nèi)的”。

市場需要量化以增添新的交易活力,在人工智能、機器學(xué)習(xí)的助力下,量化策略的迭代能力也在隨之不斷增強。百嘉基金董事、副總經(jīng)理王群航認為,“以公募為例,量化的發(fā)展經(jīng)歷了三個階段:全復(fù)制、增強、主觀+量化。前者為純被動;后者由少量的主動成份,涉及到的基金資產(chǎn)比例為20%左右。后者已經(jīng)帶有了較多的主觀成份,涉及到的基金資產(chǎn)比例一般不超過50%。”

5月19日晚間,滬上百億量化私募思勰投資在微信公眾號發(fā)布《思勰投資關(guān)于布局指增策略致投資人的一封信》,表示A股多個指數(shù)整體估值水平不高,仍處于歷史中低位,量化多頭布局時點已悄然而至,呼吁投資者買指增產(chǎn)品,暫停發(fā)行市場中性類股票絕對收益策略。

一般來說,T0策略常常應(yīng)用于指數(shù)增強策略中,以進一步增厚收益。

近兩年,不少主觀股票多頭策略業(yè)績不及預(yù)期,量化策略反而成為市場募集主力,指增產(chǎn)品作為近年量化私募主流策略之一,卻表現(xiàn)出超額相對“吃力”的困境。

私募排排網(wǎng)統(tǒng)計顯示,截至今年4月末,量化私募中證500指增、滬深300指增、中證1000指增策略今年以來平均超額收益分別為1.4%、-0.48%、2.99%,而量化選股策略平均超額收益也為-0.83%,均在3%以下。

對于指增產(chǎn)品超額收益相對“吃力”的原因,上海證券基金評價研究中心分析,“通常而言,指增產(chǎn)品為了能夠更好的跟蹤指數(shù),對于組合的風(fēng)格與行業(yè)有較為嚴格的限制。今年以來,市場呈現(xiàn)出較為明顯的主題行情,即在AIGC、‘中特估’等主題上業(yè)績表現(xiàn)較強,而指數(shù)增強型產(chǎn)品由于風(fēng)格與行業(yè)的限制,導(dǎo)致在此類主題的配置上無法更高的提升權(quán)重,進而表現(xiàn)在超額的疲軟。”

此外,量化選股型的私募產(chǎn)品更多的是基于歷史信息進行個股的選擇,對于市場中新發(fā)生的事物認知有限,無法對新生事物進行及時的反饋,也是造成超額吃力的一部分因素。

從長期來看,量化的超額中樞隨著時間推移而下降是必然的趨勢。

據(jù)某量化私募統(tǒng)計,由于1~3月市場風(fēng)格有一定變化,今年5月初500指增的頭部量化私募超額中樞在4%左右,大部分信號短期有波動因此很難做出超額,但3月后各家量化的超額恢復(fù)速度很快,預(yù)計今年500指增超額中樞依舊維持在15%~20%,不會有太大變化。

業(yè)內(nèi)多把超額衰減歸因于交易擁擠和策略同質(zhì)化。上述量化私募策略人士指出,長期來看量化的超額中樞隨著時間推移而下降是必然的趨勢。不過,指增產(chǎn)品同質(zhì)化問題會隨著量化行業(yè)超額的內(nèi)卷而逐漸消失,不能在內(nèi)卷中持續(xù)更新迭代模型保持超額水平的量化私募將會被淘汰。

其實,不僅大類資產(chǎn)有周期,策略同樣也有周期。

策略的周期影響因素不僅有外部環(huán)境,也有資金大量進入因素。史夢姣舉例稱,“例如,最近幾年的價值成長策略,2020年到達巔峰之后持續(xù)調(diào)整2年;此外還有CTA策略,經(jīng)歷多年高光時刻之后,目前策略調(diào)整周期也創(chuàng)新高。然而,機構(gòu)持續(xù)出現(xiàn)、策略同質(zhì)化競爭、天然規(guī)模瓶頸等,今年指增策略創(chuàng)造超額會相對較難,由此規(guī)模控制、策略迭代等會是成為優(yōu)秀管理人的關(guān)鍵。”

2021年9月,證監(jiān)會主席易會滿在講話中提及量化交易、高頻交易等新型交易方式的監(jiān)管問題。隨后,同年11月,中國證券投資基金業(yè)協(xié)會向部分私募基金管理人發(fā)布《關(guān)于上線“量化私募基金運行報表”的通知》,要求量化私募對報送頻率從“季度”提高至“月度”,申報指標(biāo)也更為細化。

2023年4月28日,中國證券投資基金業(yè)協(xié)會發(fā)布了關(guān)于就《私募證券投資基金運作指引(征求意見稿)》公開征求意見的通知。對私募證券投資基金募集、投資、運作管理等環(huán)節(jié)提出規(guī)范要求,明確底線要求,完善私募證券投資基金運作規(guī)則體系。

今年以來,全面注冊制落地,“價格籠子”縮小游資打板空間。滬深交易所發(fā)布《主板股票異常交易實時監(jiān)控細則》規(guī)定了五大類14種典型股票異常交易行為的監(jiān)控標(biāo)準,股票異常交易監(jiān)控進一步細化。

對于“價格籠子”機制的出臺,不少業(yè)內(nèi)人士視為對量化行業(yè)的監(jiān)管,認為量化私募大廠股票高頻交易策略將經(jīng)受考驗。高頻T0策略受益于股價大幅波動,而細則稱主板股票“異常交易”將實時監(jiān)控,從這個角度來看,高頻T0策略的盈利空間會被壓縮。

不過,《每日經(jīng)濟新聞》記者采訪發(fā)現(xiàn),“價格籠子”機制對于量化高頻策略影響有限。由于高頻策略一般都追求小的交易成本和交易滑點,在報價時會通過算法拆單等盡量貼合甚至低于對手報價來減少成本增加收益,因而報價不會偏離當(dāng)前成交價太遠,“價格籠子”的限制影響有限。

不難發(fā)現(xiàn),監(jiān)管下的量化投資正幫助我國市場逐步成熟,量化投資憑借其嚴格的紀律性、快速的反應(yīng)能力以及精確的計算能力能夠及時地挖掘并填平市場的非理性定價,并為投資人取得不錯的收益。

放眼目前監(jiān)管出臺的相關(guān)政策,實質(zhì)性針對量化策略的并不多。

對此,上述量化私募策略人士表示,量化策略的監(jiān)管重心可以放在以下幾個方向,“首先,交易行為監(jiān)管,是否存在違規(guī)交易行為例如雙向交易、‘坐莊’等不合規(guī)交易;其次,資金監(jiān)管,資金來源是否合規(guī),例如是否存在不合規(guī)的杠桿資金;最后,交易公平性監(jiān)管,例如是否存在不同產(chǎn)品間的交易優(yōu)先度問題,是否存在類似老鼠倉的問題。”

對于量化投資未來發(fā)展將會面臨的挑戰(zhàn),上海證券基金評價研究中心認為,在市場有效理論的指導(dǎo)下,弱式有效市場中股票價格的技術(shù)分析失去作用,即量化投資中很多量價因子將失效;半強式有效市場中利用技術(shù)分析和基本分析都失去作用,即量化投資中的量價因子與基本面因子均將失效,這將是量化投資未來可能面臨的挑戰(zhàn)。

然而,這并不意味著量化投資這一行業(yè)不存在機會。上海證券基金評價研究中心發(fā)現(xiàn),盡管很多因子無法提供穩(wěn)定的超額,但其形成了能對個股進行描述的風(fēng)格,很多機構(gòu)在此啟發(fā)下研究開發(fā)smart beta等一系列指數(shù)型基金工具供投資者選擇與投資,這也是在強式有效市場中,量化投資的一大機會。

封面圖片來源:視覺中國-VCG41N1162556855

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP