每日經濟新聞 2023-07-17 22:39:33

每經記者 任 飛 每經編輯 彭水萍

上周,債市繼續在底部探索,受抑于需求回暖乏力的因素,債市中長期投資分歧依然明顯。

不過,《每日經濟新聞》記者發現,在偏權益方向,可轉債市場出現普漲,其背后不乏有北向資金的助力,相關基金凈值漲幅較大。

數據來源:記者整理視覺中國圖楊靖制圖

站在當前位置,業內對中長期債券資產的配置分歧主要來自對利率不確定性的擔憂,尤其關注庫存周期的反轉趨勢對債市產生的影響。

可轉債基金指數漲0.51%

上周,轉債市場投資活躍度回升明顯,尤其是在北向資金重回凈流入背景下,市場情緒升溫明顯,可轉債基金指數周內實現0.51%的漲幅。

據開源證券統計,上周轉債行業普遍上漲,從不同維度來看,轉債平均跌幅較小,高價轉債表現較差。個券漲多跌少,在500只可交易轉債中,325只上漲,174只下跌,1只走平。

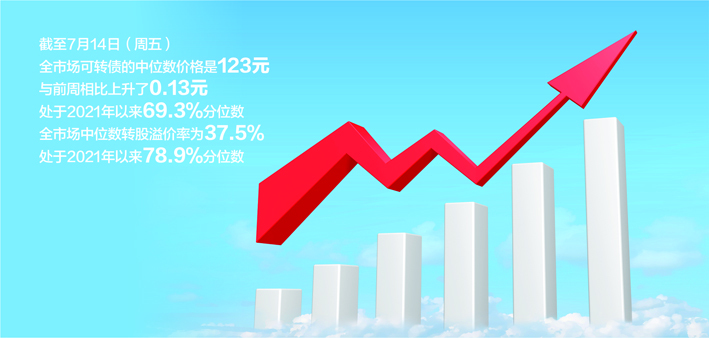

截至7月14日(周五),全市場可轉債的中位數價格是123元,與前周相比上升了0.13元,處于2021年以來69.3%分位數;全市場中位數轉股溢價率為37.5%,處于2021年以來78.9%分位數。

受此影響,可轉債基金出現普漲。Wind數據顯示,可轉債基金指數周內漲0.51%,混合債券型二級基金指數也有0.27%的周漲幅。部分產品日內漲幅多次接近1%,亦使得部分產品年內漲幅繼續增厚,到上周末,新華雙利、英大智享、鵬華豐和等年初至今凈值漲幅均已超過7%。

可轉債市場回暖與正股上漲有關,總的來看,轉債漲幅依然小于正股,日均成交額有一定的下降。從行業估值的角度來看,煤炭、有色金屬、銀行、電力設備、交通運輸、醫藥生物的PE處于其歷史分位數的低位,建筑材料、房地產、銀行、醫藥生物、環保、非銀金融的PB處于其歷史分位數的低位。

需指出的是,高價轉債跟漲動能依然不足。因此在配置策略方面,開源證券分析指出,當前市場博弈從經濟基本面轉移到政策面,中報期來臨,業績影響在加大,后續隨著市場情緒轉好,市場重心或逐步轉向政策面和公司業績。其認為政策主線延續穩增長、擴內需,經濟延續復蘇態勢,與內需緊密相關的大消費和基建地產鏈有望受益,建議布局受益于內需擴大的基建地產鏈、大消費、“中特估”相關轉債。

短期內調整壓力或不大

回到宏觀層面,二季度以來,市場對經濟復蘇的預期持續增強,各高頻數據也在佐證業績拐點即將出現,就對債市的影響來說,實際利率不斷調低也將進一步打開10年國債利率的下行空間。在影響因素當中,庫存周期的改善或是最大變量因素。

這是因為,當終端需求回升時,工業品價格開始回升,企業提高生產并補庫。因而終端需求是影響庫存周期和價格走勢的底層驅動因素。

方正證券分析指出,當終端需求回升時,這會帶來企業補庫、資本開支增加,而此時企業融資需求也將會增加,從而也帶動利率上行。但10年國債利率與庫存走勢正相關性較好,不過二者是相關關系,并非因果關系。

換言之,當前通脹回落被動推高了實際貸款利率,而實際貸款利率提升會抑制企業資本開支和補庫,從而壓制需求。為了促進需求回升和企業補庫,此時需要降低名義利率,從而降低實際利率。預計下半年依然存在降息降準的可能性。如果央行降息,則能進一步打開10年國債利率的下行空間。

總的來說,下半年出現強補庫的可能性小,債市風險可控。另外從流動性數據來看,上周資金面整體仍偏寬松,臨近稅期,市場預期資金利率中樞將有所上移,資金利率周內逐步上行,DR001和DR007周均值較之前一周上行16.5bp和0.7bp。

可見,長端利率波動不大,周內先下后上,整體變動幅度不大,中短端利率周內先上后下,曲線相對變平。諾安基金分析指出,目前債券市場對于基本面反映和預期或較為充分,在資金面寬松穩定的呵護下,短期內債券市場調整壓力或不大,但目前進一步下行需要基本面的進一步下行或貨幣政策進一步發力,空間略顯不足。

封面圖片來源:數據來源:記者整理視覺中國圖楊靖制圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP