每日經濟新聞 2023-07-29 15:30:12

◎值得注意的是,上市公司新和成是春暉能源創始股東之一,目前為公司第二大股東,持股比例為29.93%;同時,新和成控制的企業也是春暉能源的主要客戶,2022年位列第一大客戶。不過,《每日經濟新聞》記者注意到,2020年~2022年,春暉能源對新和成上虞公司(新和成控制企業的統稱)銷售蒸汽的價格,低于同期銷售蒸汽的平均單價。雙方關聯交易價格是否公允?

每經記者 張明雙 每經編輯 董興生

7月初,中國證券業協會官網披露了“2023年第三批首發申請企業現場檢查抽查名單”,正在申報上交所主板IPO的浙江春暉環保能源股份有限公司(以下簡稱“春暉能源”)位列其中。這家公司的主業是將垃圾、污泥、生物質等固體廢物“變廢為寶”,對外供應的主要產品是熱力(以蒸汽形式供應)和電力。

值得注意的是,上市公司新和成(SZ002001,股價16.66元,市值514.95億)是春暉能源創始股東之一,目前為公司第二大股東,持股比例為29.93%;同時,新和成控制的企業也是春暉能源的主要客戶,2022年位列第一大客戶。

不過,《每日經濟新聞》記者注意到,2020年~2022年,春暉能源對新和成上虞公司(新和成控制企業的統稱)銷售蒸汽的價格,低于同期銷售蒸汽的平均單價。雙方關聯交易價格是否公允?

春暉能源的前身春暉有限成立于2004年12月,浙江春暉集團有限公司、新和成分別持股60%、40%,公司成立后,就開始從事固體廢物處置并為規劃區域內企業提供熱力。截至目前,新和成仍是公司第二大股東。

自設立以來,春暉能源就與新和成上虞公司持續發生交易,主要向其銷售蒸汽及提供污泥處置、垃圾處置等服務,其中以供熱業務為主。2020年~2022年,春暉能源對新和成上虞公司產生關聯銷售金額分別為5989.73萬元、7047.99萬元、1.07億元,占營業收入比例分別為18.16%、14.95%、17.69%。三年間,新和成上虞公司均位列各年度前五大客戶,2022年位列第一大客戶。

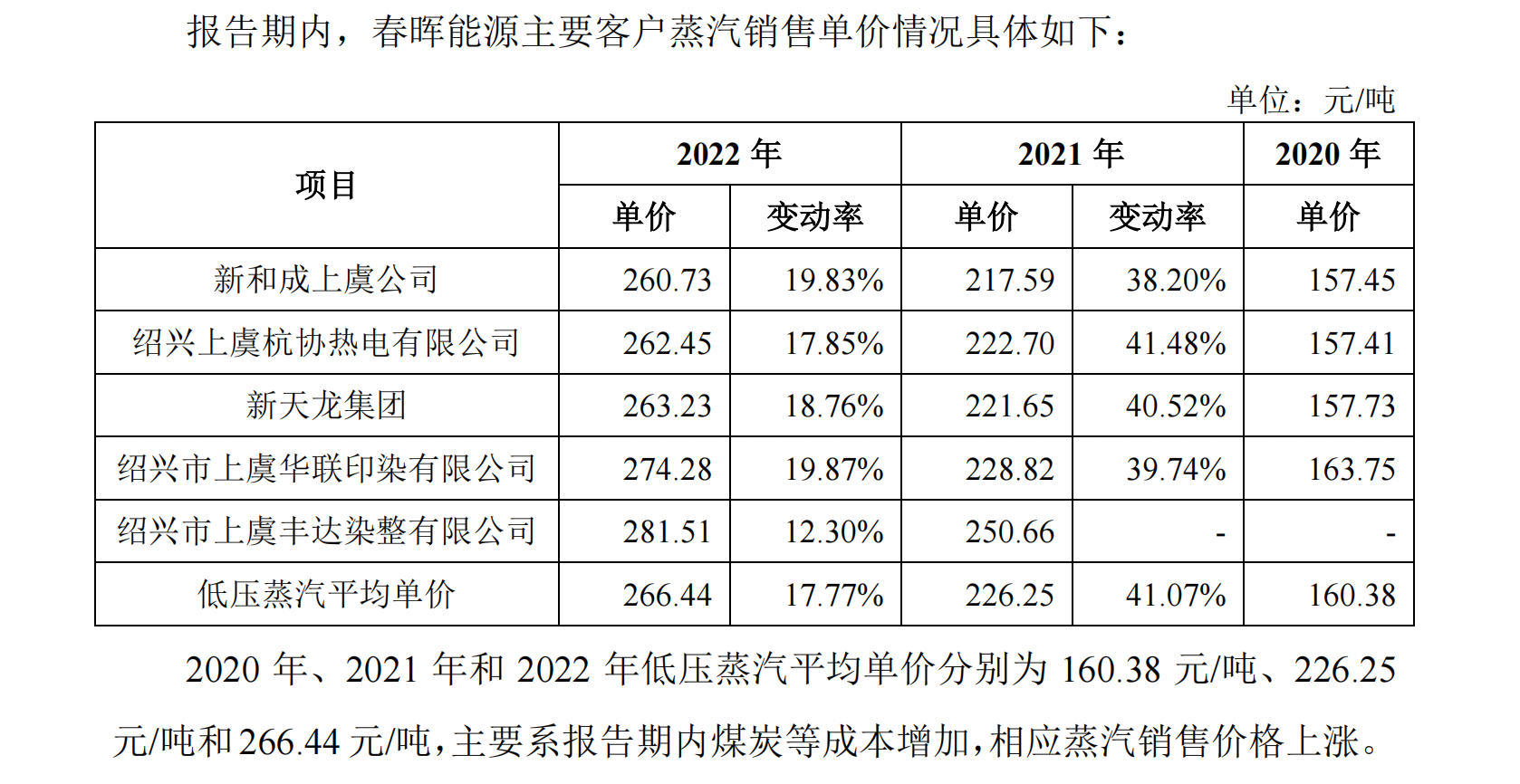

記者注意到,2020年~2022年,春暉能源對新和成上虞公司蒸汽銷售單價分別為157.45元/噸、217.59元/噸、260.73元/噸,而同期公司蒸汽銷售平均單價分別為167.25元/噸、233.32元/噸、273.59元/噸,各年度關聯銷售價格均低于平均單價。

圖片來源:招股書截圖

春暉能源對新和成上虞公司銷售產品以低壓蒸汽為主,2020年~2022年,低壓蒸汽平均單價分別為160.38元/噸、226.25元/噸、266.44元/噸,仍高于對新和成上虞公司關聯銷售的價格。

與其他主要客戶銷售價格相比,除新和成上虞公司外,2020年~2022年,春暉能源低壓蒸汽產品的主要客戶還有4家,除2020年略高于紹興上虞杭協熱電有限公司的157.41元/噸外,對新和成上虞公司的銷售單價均低于其他主要客戶。

公司對新和成上虞公司關聯銷售價格是否公允?招股說明書(申報稿)通過與新天龍集團的蒸汽銷售價格進行對比(2020年~2022年單價差異率分別為-0.18%、-1.83%、-0.95%)表示,向關聯方銷售的蒸汽定價依據合理,定價機制未發生變化且價格公允,與非關聯方相比不存在重大差異,不存在關聯交易價格顯失公允的情形,也不存在通過關聯交易輸送利益的情形。

春暉能源同時也提示了關聯交易的相關風險,如果內部控制不到位,公司未來存在關聯交易定價、決策和披露等方面的風險;若新和成上虞公司向公司的采購金額顯著下降,公司的業務和經營業績將受到一定不利影響。

據招股說明書(申報稿)所述,春暉能源設立的目的,一方面是解決上虞地區生活垃圾無害化處置,另一方面是補充區域內熱源點。

事實上,春暉能源的營業收入也主要來自于紹興市上虞區,主要客戶位于國家級上虞經開區。而在收入結構方面,供熱業務為公司第一大收入來源,2020年~2022年,主營業務收入占比分別為57.28%、68.24%、74.73%。

值得一提的是,與春暉能源同在上虞經開區的熱電聯產企業紹興上虞杭協熱電有限公司,也出現在公司前五大客戶名單中。2021年、2022年,對紹興上虞杭協熱電有限公司的銷售金額分別為5269.94萬元、8437.04萬元。春暉能源表示,在其自身產能受限的情況下,為滿足其供熱范圍內客戶用熱需求,2021年,紹興上虞杭協熱電有限公司向公司采購蒸汽大幅增加。

圖片來源:招股書截圖

位于上虞區域周邊縣市、以熱電聯產為主業的上市公司包括世茂能源(SH605028,股價19.48元,市值31.17億元)等3家企業。2020年~2022年,上述3家公司供熱業務毛利率平均值分別為35.15%、31.97%、34.27%,而春暉能源供熱業務毛利率分別為11.73%、31.07%、30.24%,相比同行業可比公司平均值較低,主要原因是供熱業務平均供熱價格較低。

招股說明書(申報稿)顯示,從業務構成來看,春暉能源與世茂能源可比性最高。記者注意到,春暉能源在供熱成本遠遠高于世茂能源的情況下,供熱價格卻遠低于世茂能源,導致公司供熱業務毛利率僅為世茂能源的一半左右。

2020年~2022年,春暉能源供熱成本分別為147.62元/噸、160.82元/噸、190.84元/噸,世茂能源供熱成本分別為94.94元/噸、104.11元/噸、115.69元/噸。但是在供熱價格方面,春暉能源分別為167.25元/噸、233.32元/噸、273.59元/噸,世茂能源為201.12元/噸、271.30元/噸、317.79元/噸。春暉能源表示,與世茂能源相比,公司供熱價格較低,同時世茂能源焚燒處置的垃圾量較大,相應單位成本較低。

圖片來源:招股書截圖

供熱價格主要根據煤炭平均價格波動而波動,至于公司供熱價格為何較低,還需春暉能源進一步說明。

供電業務是春暉能源第二大收入來源,2020年~2022年,主營業務收入占比分別為22.44%、21.66%、16.66%,該業務毛利率分別為66.88%、64.22%、47.61%,高于同行業可比公司52.72%、45.37%、37.03%的毛利率平均值。

春暉能源表示,主要原因是部分供電業務為按照補貼電價結算的生物質發電業務,相應供電價格較高。世茂能源的供電業務毛利率與其基本一致,2020 年,由于成本差異,導致春暉能源供電業務毛利率高于世茂能源。

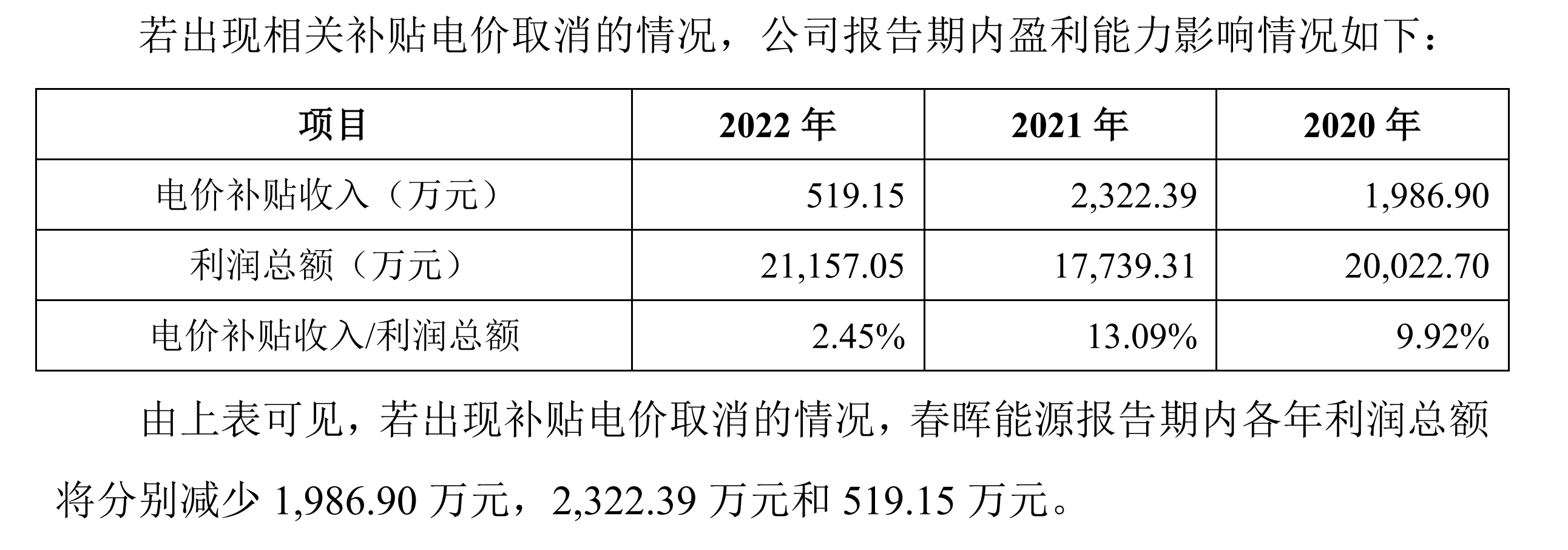

但上述補貼也存在政策變化的風險。招股說明書(申報稿)顯示,未來隨著電力體制改革的不斷深入,在電價市場化的大背景下,若可再生能源電價補貼存在下降甚至取消的情況,將會對春暉能源的盈利能力產生不利影響。

根據春暉能源披露,若出現補貼電價取消的情況,2020年~2022年,公司利潤總額將分別減少1986.90萬元、2322.39 萬元和519.15萬元。

圖片來源:招股書截圖

除供熱、供電業務外,固體廢物處置服務也是公司主營業務收入來源之一。2020年,垃圾處置、污泥處置、危廢處置等業務貢獻了約20%左右的主營業務收入。

此次IPO,募投項目“污泥焚燒發電工程污泥干化系統技改項目”總投資1.45億元,擬使用募集資金9500萬元,該項目就是為了提高公司污泥處置能力進行的投資。

但在危廢處置業務方面,春暉能源卻在2020年9月轉讓了全資子公司浙江春暉固廢處理有限公司(以下簡稱“春暉固廢”)的控股權,不再擁有危廢處置業務,目前僅持有該公司25%股份。轉讓控股權后,2021年、2022年,春暉能源向春暉固廢支付危廢處理費分別為2.31萬元、6.50萬元。

對于IPO相關事宜,7月26日,《每日經濟新聞》記者致電春暉能源并發送了采訪郵件,但截至發稿未獲回復。

封面圖片來源:視覺中國-VCG11465069986

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP