每日經(jīng)濟新聞 2023-08-09 00:08:13

◎ 美國10家銀行評級遭遇下調,美股全線下跌。評級下調背后的原因是什么?

每經(jīng)記者 文巧 每經(jīng)編輯 蘭素英

盡管硅谷銀行爆雷引發(fā)的美國銀行業(yè)動蕩已暫告一段落,但美國中小型銀行依然壓力重重。

當?shù)貢r間8月7日,國際三大評級機構之一穆迪下調了頂尖金融銀行、普羅斯佩里蒂銀行、韋伯斯特金融、富爾頓金融等美國10家中小型銀行的信用評級;同時,該機構將美國合眾銀行、紐約梅隆銀行、道富銀行和Truist Financial Corp.等6家大型銀行列入了降級觀察名單,這意味著,這些大型銀行的評級也存在下調風險。

除此之外,穆迪還將包括第一資本銀行、公民金融銀行、五三銀行等在內(nèi)的11家銀行的評級展望定為負面。

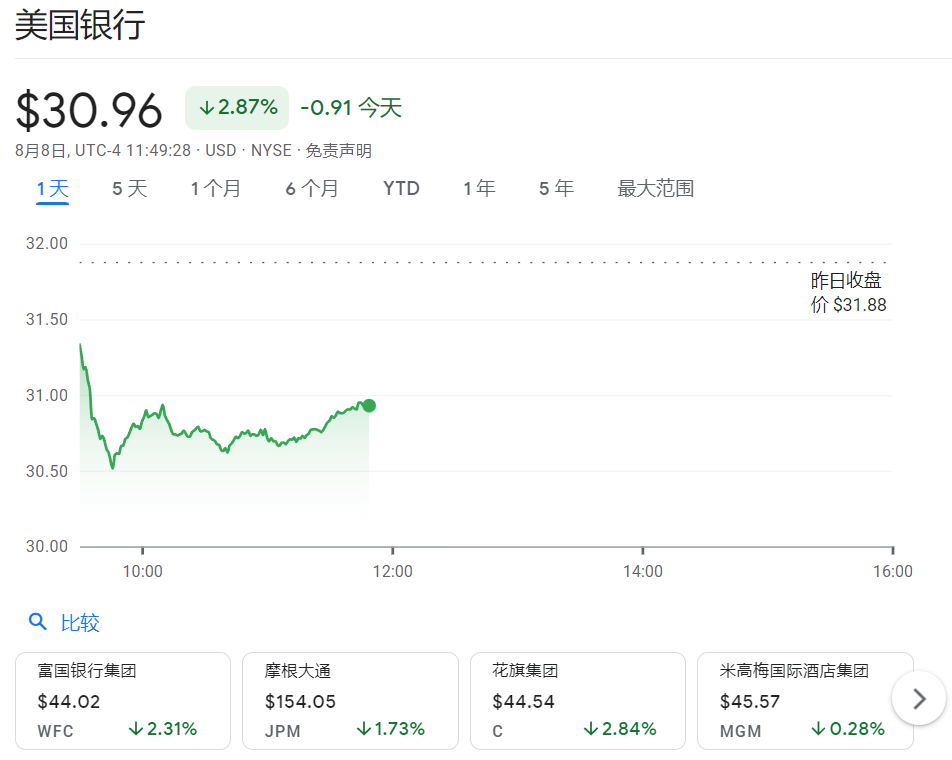

受此影響,美股全線低開。截至發(fā)稿,美股三大股指均跌超1%,其中納指跌超1.3%。銀行股大幅下挫,巴克萊跌近4%,美國銀行跌超3%,高盛、花旗、富國銀行等跌超2%。科技股亞馬遜、特斯拉、臺積電等也跌超2%。

圖片來源:CNBC截圖

圖片來源:谷歌財經(jīng)

穆迪下調銀行評級的背后,到底出于哪些原因?

原因一:盈利壓力增大,商業(yè)地產(chǎn)敞口風險上升

今年美國銀行接連爆發(fā)危機,3月硅谷銀行、簽名銀行先后被關閉,5月初第一共和銀行被關閉,美國地區(qū)性銀行成為人們關注的焦點,也引發(fā)了外界對美國銀行業(yè)的信任危機。自那以來,投資者一直在密切關注銀行業(yè)的壓力跡象。

“許多銀行第二季度的業(yè)績顯示盈利壓力不斷加大,將降低它們?nèi)谫Y的能力。而2024年初,美國即將出現(xiàn)溫和衰退,資產(chǎn)質量似乎將從穩(wěn)定但不可持續(xù)的水平下降,尤其是一些銀行的商業(yè)房地產(chǎn)投資組合將面臨風險。”報告這樣寫道。

該機構認為,商業(yè)地產(chǎn)風險敞口擴大成為銀行業(yè)關鍵風險,這主要歸咎于美國聯(lián)邦儲備委員會持續(xù)加息,遠程辦公減少寫字樓需求,以及金融機構收緊對商業(yè)地產(chǎn)項目授信。

原因二:銀行資產(chǎn)負債管理風險加劇

“美國銀行正繼續(xù)應對更高的利率和資產(chǎn)負債管理(ALM)風險,這對銀行流動性和資本產(chǎn)生影響,因為隨著非常規(guī)貨幣政策的逐步結束,系統(tǒng)范圍內(nèi)的存款會逐漸耗盡,而利率上升也會壓低固定利率資產(chǎn)的價值。”穆迪分析師Jill Cetina和Ana Arsov在一份報告中這樣表示。

穆迪在報告中表示:“我們預計,美聯(lián)儲政策利率大幅上升,以及美聯(lián)儲銀行系統(tǒng)準備金持續(xù)減少,以及因持續(xù)量化寬松而導致的存款減少,銀行的資產(chǎn)負債管理風險將會加劇。”

報告同時提到,“并且,由于多種因素的影響,美國長期利率也正在走高,這將給銀行的固定資產(chǎn)帶來進一步的壓力。”

原因三:監(jiān)管資本不足

穆迪發(fā)布的報告同時指出,區(qū)域性銀行面臨著更大的風險,因為它們的監(jiān)管資本相對較低。并且,資產(chǎn)負債表上固定利率資產(chǎn)比例較高的機構在盈利能力以及增加資本和繼續(xù)放貸的能力方面將受到更多限制。

前述分析師補充道:“如果美國陷入衰退(我們預計這將在2024年初發(fā)生),風險可能會更加明顯,因為資產(chǎn)質量將會惡化,并增加資本侵蝕的可能性。”

盡管美國的銀行面臨的壓力主要集中在貨幣政策緊縮帶來的融資和利率風險上,但穆迪也警告稱,資產(chǎn)質量即將惡化。報告中這樣寫道:“我們?nèi)匀活A計2024年初將出現(xiàn)溫和衰退,鑒于美國銀行業(yè)的資金緊張,美國銀行的信貸條件可能會收緊,貸款損失也會上升。”

封面圖片來源:視覺中國-VCG41171297516

如需轉載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP