每日經濟新聞 2023-08-22 20:55:20

每經記者 黃小聰 每經編輯 彭水萍

最近A股市場的調整,讓很多場外的投資者都“躺平”了。

但在場內的ETF方面,記者注意到,投資者卻是在越跌越買,wind數據顯示,截至2022年8月22日,股票型ETF的合計規模已達1.26萬億元,較2022年底的1.08萬億元,增長了約16.7%。

不過投資者的買買買,目前來看,也還止不住基金凈值不斷往下掉。wind數據顯示,截至8月21日,剔除今年新成立的基金,在股票型ETF中,共有198只ETF年內實現了正收益,但也有408只ETF出現了負收益,其中有超30只股票型ETF年內跌幅已經超過了20%,最大的跌幅接近25%。

那么,這些今年以來跌幅靠前的ETF,可以開始布局了嗎?

今天A股市場雖然又是大反轉的一天,但是如果從今年以來的股票型ETF來看,截至8月21日,已經有超30只股票型ETF的跌幅在20%以上了。

數據來源:wind

如果進一步統計,還可以發現超400只ETF今年以來都是負收益,不到200只ETF為正收益,相當于三分之二以上的股票型ETF,今年都還沒賺到錢。

值得一提的是,如果看近一年的回報,不少ETF的跌幅竟然已經超過了40%。

雖然凈值止不住地跌,但是ETF的整體規模卻是在持續上漲,wind數據顯示,截至2022年8月22日,股票型ETF的合計規模已達1.26萬億元,較2022年底的1.08萬億元增長了16.7%。

投資者為何選擇越跌越買呢?

盈米基金啟明研究員馮梓軒認為,“今年以來,權益市場出現結構性行情,行業輪動明顯,主動型產品往往在這種行情里難以獲得超額收益,題材性投資領域成為資金角逐的地方,各類挖掘細分賽道的主題性投資機會的ETF產品成為普通投資者更青睞的投資標的,加上其產品具有一定的分散風險、費率相比更低的優點,有助于投資者把握細分行業的行情,隨著被動投資理念的深化以及A股數量的增多,其配置價值進一步凸顯。”

基煜基金則是指出,“從較長的投資期限來看,目前A股整體的估值偏低、處于較好的布局區間,因此從資產配置的性價比上,A股今年的性價比較高,吸引了較多資金配置,而像追蹤紅利指數和小盤指數的一些寬基ETF也在今年獲得追捧,吸引了較多的資金。”

從這些跌幅居前的ETF產品可以發現,基本都是主題型、行業型基金,尤其是以醫藥、光伏、新能源居多。

先來看醫藥行業,雖然其中涵蓋了生物醫藥、醫療創新、疫苗生物等子版塊,但是從大的行業出發,其實單看醫藥指數的表現,也可以對目前的調整深度有個大致的判斷。

比如看中證醫藥指數,自2021年7月份以來,已經持續調整了2年多時間,調整幅度超過了45%。

從過往的數據來看,有三個階段也出現了比較顯著的調整,但是這三次的調整幅度都比不上這一次的調整,也就是說,單從調整深度來看,本輪幅度調整已經創造紀錄了。

再從估值水平來看,醫藥行業的估值已經是在歷史4%的分位上,接近于歷史底部。所以是不是值得布局,已經比較有參考性了。

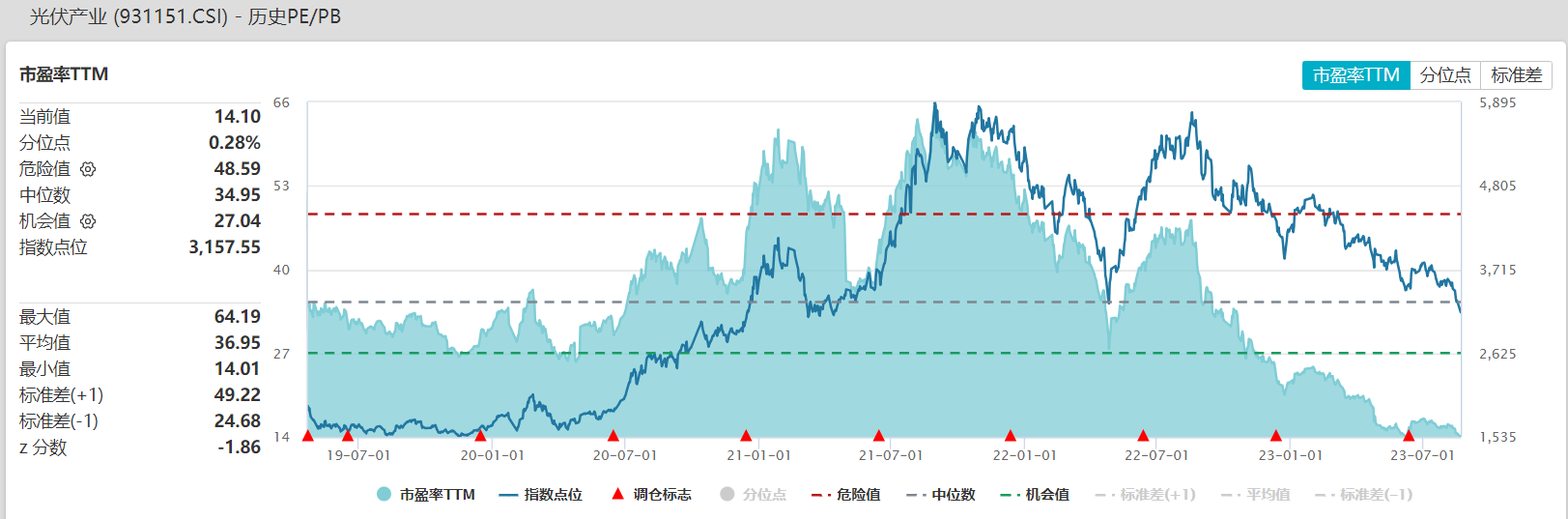

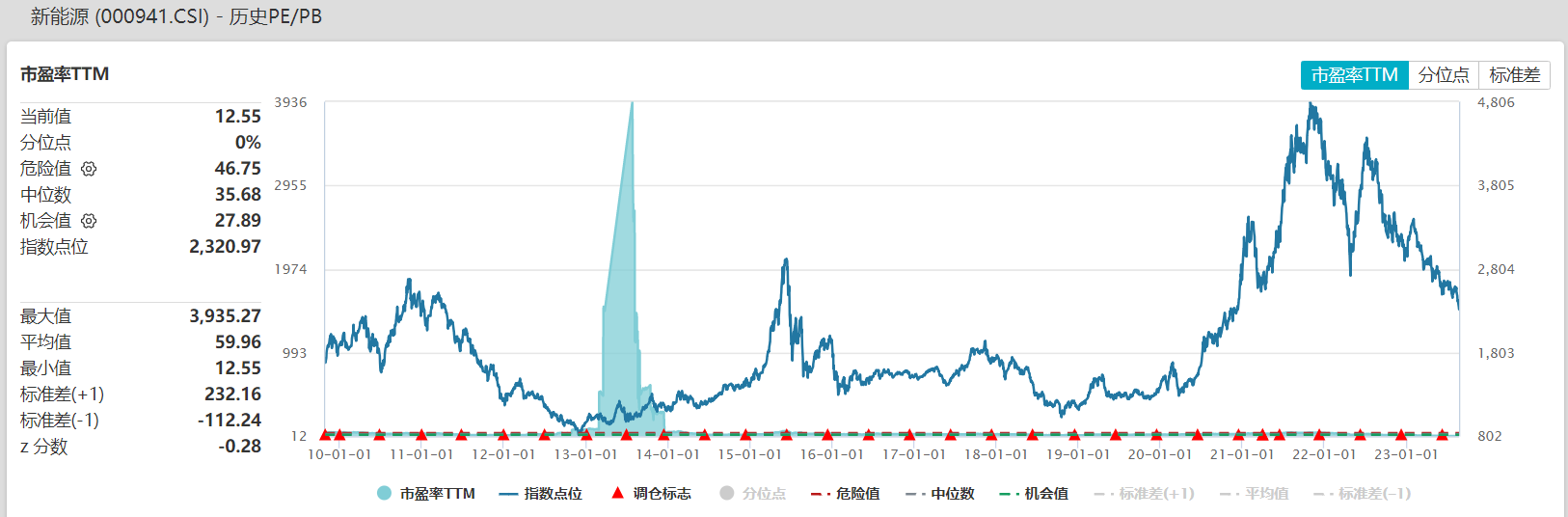

同理,再來看光伏行業和新能源行業,不管是行業指數,還是估值水平,同樣也是處于歷史最低點附近的位置。

當然,這些只是基于過往行業的表現來進行判斷,最終還是需要結合行業政策、行業景氣度等方面進行綜合判斷。

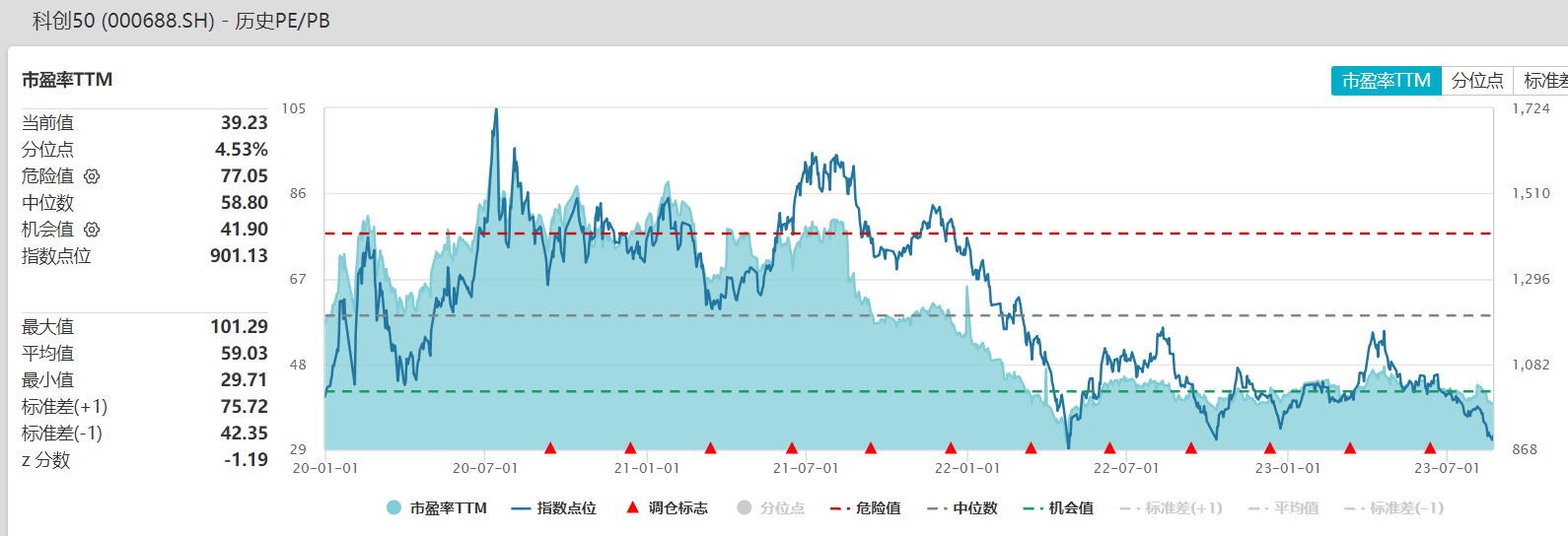

除了這些行業ETF,記者注意到,在寬基方面,科創板、創業板等板塊指數今年以來的調整幅度也比較大,而經過調整之后,這些板塊的估值也已經接近歷史低位。

對于投資者而言,這些已經跌至歷史低位的行業或板塊,確實是值得關注并開始布局了。換句話說,過往出現如此大跌幅的次數也不算多,而每一次最終都迎來新的上漲,未來大概率也只是過往的重復。

值得一提的是,近期基金銷售也開始出現反向營銷,跌得多的反而成為了推薦的首選項。

這其實也說明了跌幅居前的板塊吸引力正在不斷增強。

具體到ETF上,基煜基金認為,“今年以來股票型ETF分化較強,以寬基ETF為例,一些紅利、價值ETF能保持正收益,而科創、成長相關的ETF則下跌超過10%,此類標的可以關注。另外,醫藥、光伏、旅游、農牧相關ETF今年跌幅也普遍超過15%,而相關的基準指數也調整了較長時間,估值得到了較為充分的消化,目前很多也進入到了較為合理的配置區間。”

不過基煜基金同時也指出,“在利用ETF進行資產配置時,投資者應當對產品合同進行了解,包括基金產品跟蹤的基準指數是如何編制的、投資于哪些個股,因為ETF的投資表現很大程度上取決于跟蹤指數的表現。同時投資者需要對產品進行簡單的分析,包括規模、流動性、申贖費率、跟蹤誤差等指標,以挑選出符合自己投資需求的產品。”

盈米基金研究院則建議,“指數基金對C端用戶來說確實是非常好的投資工具,其費率低、透明度高、不會出現風格漂移,目前市場上的指數基金產品也越來越豐富,涵蓋寬基、細分行業主題、風格策略等類型。個人投資者可利用指數基金參與熱門賽道投資,但這種‘追熱點’的投資效果并不會太好。對于個人投資者財富管理的需求,指數型基金產品只是基礎的投資工具而非完整的解決方案,還需要由專業的投顧機構結合客戶需求給出具體的策略或者配置建議。”

此外,“對于投資者來說,需要依據自身投資目標、資金屬性、風險承受能力來選擇合適的ETF進行投資。若有看好的細分主題或市場,可直接做相應布局,但需充分了解指數編制方式,風險收益特征,確保在自身的風險承受范圍之內;對于風險承受能力每那么高的投資者,可以選擇寬基類ETF。在選擇ETF時,對于跟蹤同一指數的ETF,需要關注規模、跟蹤誤差、場內成交量這些因素;相比場外很多指數基金,跟蹤同一指數的ETF產品在業績上差異不大,因此規模和流動性可能是更主要的考慮因素。”盈米基金研究院進一步表示。

封面圖片來源:視覺中國-VCG111361568739

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP