每日經濟新聞 2023-08-31 20:21:36

每經記者 張壽林 每經編輯 張益銘

8月30日,中國銀行(601988.SH,股價3.75元,市值11039.54億元)在北京舉行2023年中期業績發布會,該行高管回答現場提問。

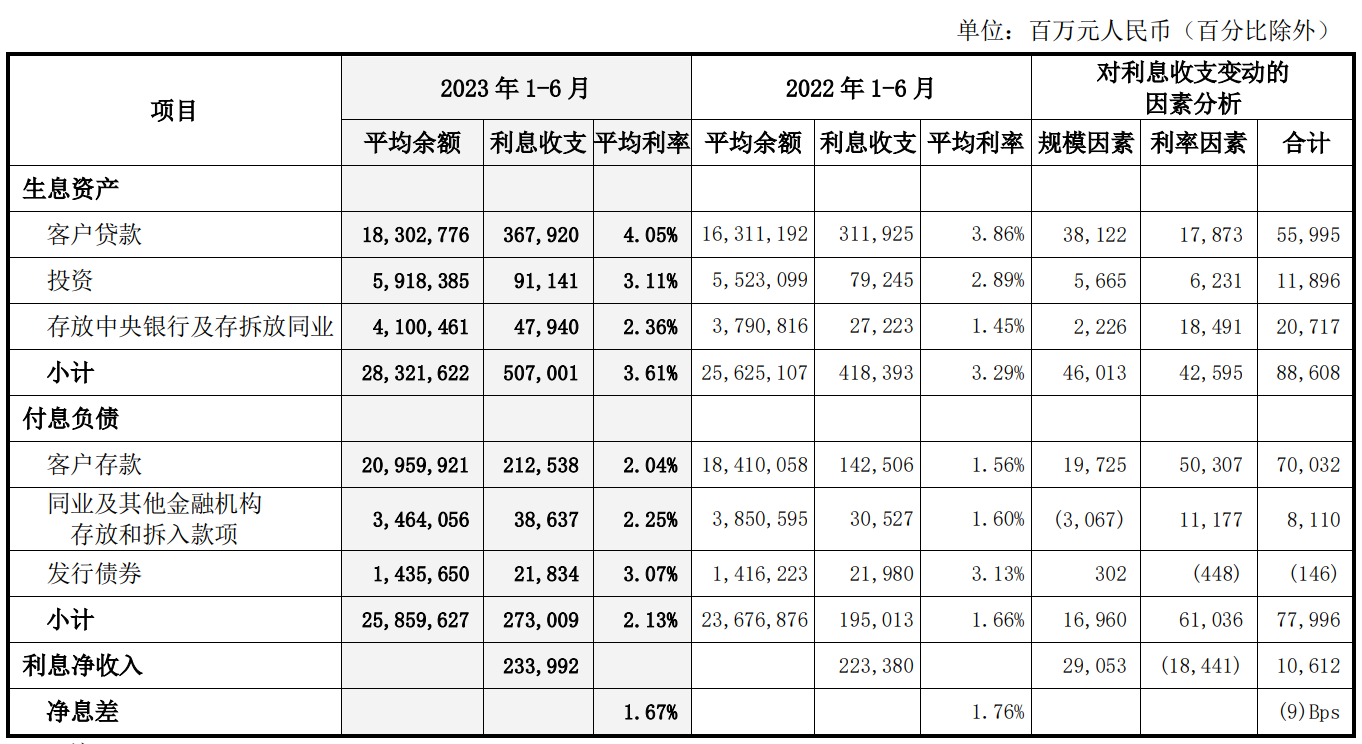

上半年,中行集團凈息差為1.67%,同比下降9BP。針對息差問題,中國銀行副行長張毅介紹,受貸款逐步重定價影響,人民幣貸款收益率同比下降43BP。同時,受市場利率、國債收益率下行降等相關影響,債券投資收益率同比下降16BP。

張毅說,在存款端,接下來將加強高成本存款合理引導,加強存款精細化管理,持續改善存款付息率。

上半年,中行集團凈息差有所縮窄。中國銀行副行長張毅表示,該行非常重視息差管理。具體看,人民幣收息率下行仍是息差收窄的主要原因。上半年,中行支持實體經濟,貫徹落實國家關于減費讓利要求,境內人民幣資產收益率3.52%,同比下降34個BP。去年LPR下調3次,1年期LPR和5年期LPR分別下調15BP和35BP。今年受貸款逐步重定價的影響,人民幣貸款收益率同比下降43BP。同時,受市場利率、國債收益率下行降等相關影響,債券投資收益率同比下降16BP。

利息收支受規模因素和利率因素變動而引起的變化 圖片來源:中國銀行2023半年報

張毅說,上述因素合計拉低集團凈息差約25BP,是息差下降的主要因素。

他進一步分析,還有兩個相對改善的因素。

一是資產負債結構改善和負債成本下降緩解了人民幣收益率下降相關影響。人民幣資產端,持續加大對實體經濟有效信貸需求的支持,今年貸款新增創歷史新高,所以貸款在生息資產中的占比提升0.8個百分點,達到了67.5%。人民幣負債端,今年來強化量價協同管理,保持存款結構和存款付息率相對穩定,存款成本同比下降7個BP,目前人民幣存款付息率1.84%。同時,市場利率下行,促進同業存拆成本下降21個BP。上述因素合計拉高集團凈息差約8BP。

二是受益于美元加息,中行外幣息差持續改善,進一步緩解人民幣息差下行的影響。去年下半年以來,美聯儲連續7次加息累計350BP,中國銀行外幣資產負債結構總體仍呈現資產敏感特征,市場利率上升帶動境內外幣、境外機構息差同比分別上升47BP、26BP,合計拉高集團凈息差約8BP。兩個有利因素抬高16BP。

他補充,也關注到受境內大額美元存款利率持續走高影響,外幣負債成本較快上升,導致境內外幣息差較一季度小幅收窄,對集團整體凈息差貢獻邊際減弱。

展望下半年趨勢,張毅判斷,息差下行壓力依然較大。從國內看,今年6月、8月LPR兩次下調,一年期和五年期LPR分別下調20BP和10BP。受此影響,貸款利率水平將進一步下降,帶動人民幣息差繼續下行。從境外看,今年以來,美聯儲加息力度減弱,市場預計四季度將接近尾聲,中國銀行外幣息差改善空間面臨進一步的壓力。

對此,張毅闡述,將堅持高質量發展策略,做好主動管理。

一是堅持量價協同策略,推動負債業務高質量發展。一方面,加強人民幣負債成本管理。聚焦現金管理、供應鏈金融等重點產品服務能力的提升,促進結算類等穩定性高、價格敏感度低的資金增長,不斷優化存款結構。另一方面,以重點機構為抓手,持續優化境外機構負債結構。加強重點客戶拓展,聚焦“走出去”和“引進來”等重點客群,夯實優質存款基礎,合理控制主動負債占比,提升負債結構多樣性和資金穩定性。

二是優化資產結構,加大重點領域支持力度。一方面,繼續大力支持實體經濟,提升貸款在資產中比重,進一步強化科技創新、制造業、綠色貸款、民營經濟和普惠小微的金融服務。另一方面,著力拓展外幣資金運用渠道,充分發揮外匯業務傳統優勢,加大外幣貸款投放和債券投資力度,提升外幣資產收益水平。

負債端存款付息率是影響息差的重要方面,張毅闡述,今年上半年有兩次存款利率下調,一方面有助于中國銀行持續改善存款結構,壓降存款成本,尤其是中長期存款成本,推動存款付息率平穩下降,增強持續經營能力;另一方面,也為中國銀行發揮國有大行責任擔當,加大信貸支持力度、推動實體經濟融資成本穩中有降提供了空間。

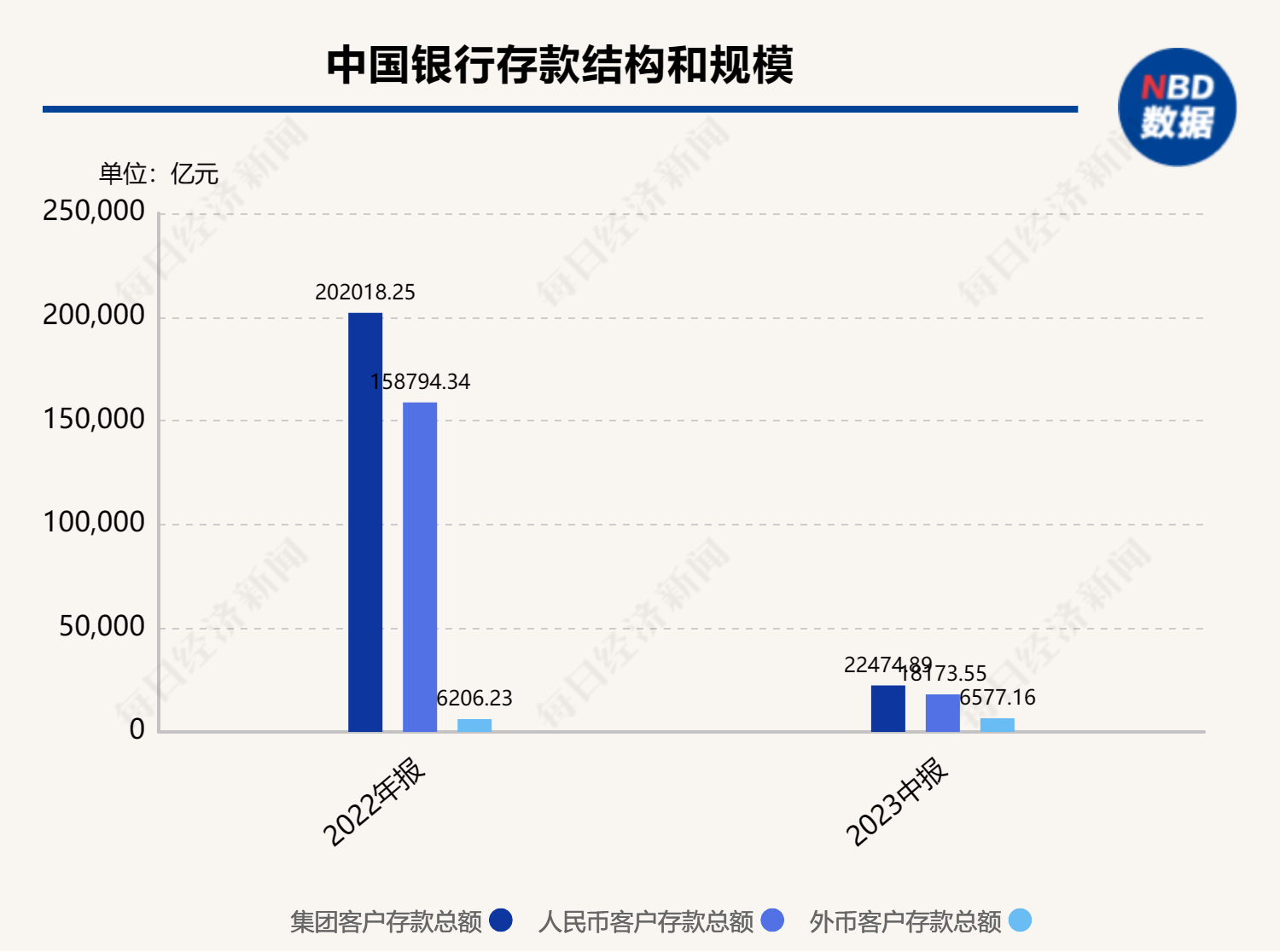

上半年,中國銀行集團客戶存款余額22.4萬億元,比年初新增2.24萬億元,增幅達到11%,高于貸款增幅1.3個百分點,在負債中占比也提升了2.3個百分點,負債的穩定性和結構都有所改善。今年上半年,本外幣存款的付息率存款付息率相比上年有所下降。

上半年末,境內人民幣客戶存款規模為17.4萬億元,比年初新增1.8萬億元,增幅11.5%,高于M2和中行貸款增幅。人民幣存款的付息率也有所收窄,張毅說,存款付息率在可比同業中下降最多,較好實現了今年年初定下的量價協同發展策略。

下半年,隨著監管政策穩步推進,市場需求也在逐步恢復,張毅判斷,經濟運行有望持續好轉,全社會存款會保持較快增長態勢。中行存款增長預計也將高于往年,創造歷史新高。

他重點分析了存款定期化問題,上半年我國經濟總體回升向好,但是由于經濟恢復是一個漸進性的過程,當前國內居民消費仍有待恢復,民間投資意愿有待進一步提升,工商企業生產資金和個人理財資金的存款化、定期化趨勢還將保持一段時間。但預期下半年會比上半年有所好轉,中國銀行通過抓全量金融資產增加客戶資金沉淀。一方面通過場景建設,促進資金閉環流動,拓展現金管理、代發薪、托管、快捷支付等重點產品,提升客戶服務能力,做大流量,增加資金留存;另一方面,加強高成本存款合理引導,加強存款精細化管理,持續改善存款付息率。

封面圖片來源:每日經濟新聞 資料圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP