每日經濟新聞 2023-09-18 21:50:28

每經記者 袁園 每經編輯 馬子卿

隨著3.5%利率的保險產品全部退出市場,整個保險行業已經進入所謂的“3.0%時代”。

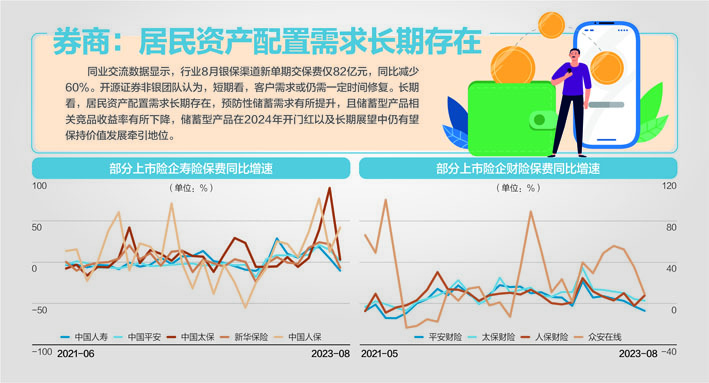

利率“切換”的首月,保險業的保費變化就十分明顯。《每日經濟新聞》從相關渠道獨家獲悉,根據同業交流數據,1~8月份,行業銀保渠道期交新單保費為3704億元,同比增加57%。但是,行業8月銀保渠道新單期交保費僅82億元,同比減少60%。

數據來源:各公司公告、開源證券研究所楊靖制圖

有業內人士在跟《每日經濟新聞》記者交流時表示,對比7月或者上半年,8月保費下滑比較嚴重,預定利率上限3.5%等傳統壽險產品的停售是主要原因。預定利率進入“3.0%時代”后,各家險企已經相應地提出了不同的戰略和發展方向。

僅82億元,同比少60%

根據同業交流數據,今年前8個月,行業銀保渠道新單期交保費為3704億元,較去年同期的2356億元同比增長了57%。銀保渠道新單保費的高增跟傳統壽險產品預定利率的下調有著千絲萬縷的關系。

今年4月,監管部門就產品開發約談多家保險公司總精算師,明確產品開發主體責任,在產品定價上的要求為:普通產品預定利率上限3%,分紅產品上限2.5%,萬能產品保證利率上限2%。7月中下旬,國家金融監督管理總局人身險部已對人身險公司進行窗口指導,根據窗口指導的意見,要求險企于8月1日前停售預定利率不匹配的產品。

此后,“復利3.5%產品要退出市場”的消息不脛而走,消費者、銀保渠道客戶經理、保險代理人就這樣上演了一番熱銷和搶購的熱潮。銀行網點在宣傳欄上、保險代理人的朋友圈里“復利3.5%產品即將下架”的醒目字樣隨處可見。

銀保渠道作為傳統壽險、分紅險、年金險等產品的主力銷售渠道之一,上半年的銷售數據十分可觀。各家銀行在半年報披露中均提到“代理銷售保險快速增長”等字眼。

具體來看,上半年,郵儲銀行代理業務手續費收入177.9億元,同比增長51.62%,主要是代理保險等業務收入實現快速增長;建設銀行代理業務手續費收入135.49億元,較上年同期增加5.95億元,增幅4.59%,主要是代理保險強化客戶資產配置、推動期繳轉型,帶動收入快速增長。

隨著8月的到來和相關產品的下架,銀保渠道的紅火隨著預定利率3.5%產品的下架而最終歸于平靜。同業交流數據顯示,行業8月銀保渠道新單期交保費僅82億元,同比減少60%。“下滑是很明顯的。”某業內人士對《每日經濟新聞》記者表示。

某股份行客戶經理小王感受更為明顯。其告訴記者,復利3.5%產品下架之后,保險銷售是下降的,然后會回歸常態。“每次利率下調,產品銷售基本是這個趨勢”。

客戶需求需時間修復

其實不只是銀保渠道,隨著預定利率3.5%產品下架而歸于“平靜”的還有代理人渠道。據悉,整個人身險行業的8月銷售數據,對比7月或上半年的數據都有所下滑。

以明亞保險經紀為例,其前7個月,壽險規模保費實現83億元新單,折算為行業標保達35億元,同比增長一倍。但是,8月標保只有3000萬元左右,下滑明顯。明亞保險經紀副總裁王鵬將此歸結為三大原因,其中就包括產品切換過程中出現的產品以及客戶的購買力被透支等因素。

近期,五大上市險企發布的8月保費數據再次印證了保費環比下滑這個事實。數據顯示,今年1~8月,中國人壽、平安壽險、太保壽險、新華保險保費同比增速在5.6%到9.2%之間,增速有所放緩。其中,8月單月,各公司保費收入增速較此前3個月的高速增長畫風明顯不同。數據顯示,8月,中國人壽、平安人壽、太保壽險、新華保險、人保壽險5家壽險公司合計實現保費收入885億元,同比下降1.87%,環比下降14.39%。

具體來看,中國人壽8月實現保費收入321億元,同比下降10.34%,環比上升2.56%;平安人壽8月實現壽險保費收入303億元,同比上升1.71%,環比下降15.46%;太保壽險8月實現保費收入138億元,同比上升3.4%,環比下降30.94%;新華保險8月實現保費收入83億元,同比下降6.77%,環比下降29.23%;人保壽險8月實現保費收入40億元,同比增加70.71%,環比下降11.45%。

開源證券非銀團隊認為,8月以來,負債端受到需求提前釋放、新老產品切換培訓以及隊伍短期休整、增員等因素影響新單銷售短期承壓。

短期看,客戶需求或仍需一定時間修復。長期看,居民資產配置需求長期存在,預防性儲蓄需求有所提升,且儲蓄型產品相關競品收益率有所下降,儲蓄型產品在2024年開門紅以及長期展望中仍有望保持價值發展牽引地位。

險企積極應對市場變化

雖然長期來看,消費者對于保險產品的需求依然存在,但是隨著外部環境的變化,消費者對于保險產品的需求也呈現出了新的變化和方向,而“如何滿足消費者的需求變化”是擺在各個險企面前的新問題。

友邦人壽首席執行官張曉宇認為,不管是保障類產品還是長期儲蓄類產品,在保險行業發展趨勢來看仍然存在利好。“整個世界的不確定性越來越多,對于保險這樣能夠把不確定性變得確定的東西是一個向好的方向。此外,銀行的存款利率不斷下行,醫療健康領域也在發生變化,都能促進保險的增長。與此同時,保險行業也深刻認識到客戶的風險防范意識有了很大的提升,特別是在銀行理財產品凈值化之后,大家對于財富規劃風險的認識也發生了變化。”

人保集團執行董事、副總裁,人保壽險總裁肖建友在中國人保半年報業績發布會上表示,預定利率下調有利于客戶更理性看待保險保障功能,客戶對保險保障功能的接受,對整個負債端成本降低也有幫助。從公司經營角度來看,負債端成本下降,反過來對公司專業化經營要求就比較高,客戶不再是簡單比收益,而是比需求能不能得到滿足。

基于這些認識,保險公司提出了不同的發展策略。人保壽險在重視儲蓄類產品開發的同時,也將加強對保障型險種的開發。為滿足不同客群的差異化需求,公司主力重疾產品已經采用了模塊化設計,也開發了針對次標準體客群、老年客群的實質性產品。未來還會借助稅優健康險的政策支持,逐步開發對接稅優的重疾險、護理險、醫療險等產品。

友邦人壽提出了以“客戶驅動”為出發點的新五年計劃,升級供給端結構,構建健康、養老、財富管理、傳承四大價值主張,同時改變隊伍內質,提升隊伍能級,最終形成“產品+渠道+服務+數字”的杠桿效應,撬動發展動能的轉換。

平安人壽則從隊伍培訓著手,做好產品切換工作,指引客戶關注價格變化的同時,也關注到保單本身,包括保險服務的質量。“我覺得隨著壽險轉型的繼續,伴隨著隊伍培訓、代理人增優、客戶分群經營等動作,以及未來人力產能的釋放,利率切換不會有太長期的影響。”中國平安首席運營官付欣指出,“長期來看,平安的產品策略還是圍繞‘大財富、擴養老、穩保障’這幾方面。”

封面圖片來源:數據來源:各公司公告、開源證券研究所楊靖制圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP