每日經濟新聞 2023-09-19 12:08:40

◎9月19日,《每日經濟新聞》從多個渠道獲悉,監管將對銀行渠道保險的保險手續費率進行下調。至于下調幅度,有業內人士表示,可能會從目前的40%下降至14%,降幅超過六成。

◎業內人士表示,銀保渠道的手續費率下調將對銀行中收產生較大影響。多家銀行在上半年的業績報告中提到了代理銷售保險業務的快速增長 。

每經記者 袁園 涂穎浩 李玉雯 每經編輯 張益銘

規范銀保渠道傭金一個月后,監管擬再次對銀保渠道傭金費用進行約束。9月19日,《每日經濟新聞》從多個渠道獲悉,監管將對銀行渠道保險的保險手續費率進行下調。至于下調幅度,有業內人士表示,可能會從目前的40%下降至14%,降幅超過六成。

多位銀行內部人士確認上述消息。“最近一直在說保險降費,預計費用率會打對折,具體下降多少還不確定。”一位銀行內部人士坦言,當前銀行銷售保險產品的費用率太高,在行業整體降費落地后,銀行的中收壓力會更加凸顯。

“預計下調幅度比對折還要多一點。”一位股份行人士在受訪時對《每日經濟新聞》記者表示,此次對保險費用率的行業調整,將對銀行中收產生很大影響。

據悉,銀保渠道一直都是保司保險業務銷售的主要渠道之一,其主要合作模式為保險公司通過銀行渠道獲取保費收入和客戶資源,銀行基于龐大的客戶資源和完善的銷售網絡替保險公司銷售保險產品,從而獲取手續費和傭金收入以及完善客戶的理財產品配置。

不同于個險,銀保屬于代銷渠道。然而,銀保渠道銷售模式粗放、費用競爭激烈等問題,一直為業內所詬病。一位中小險企高管此前在與記者交流時表示,希望銀保手續費能夠調整到有一定的盈利空間狀態。

《每日經濟新聞》記者近日從多位銀行從業人士處獲悉,近期一直有銀保手續費下調的說法,但具體的下調幅度和執行時間尚不確定。有業內人士稱,該調整的時間預計會在9月底。

實際上,對于銀保費用高企的問題,此前監管已經出手規范,保險業內也發起銀保業務自律公約。7月下旬,幾十家壽險公司分三批參加中國保險行業協會舉行的座談會,議題即“銀保業務手續費自律約定”。此后,保險公司收到了銀保手續費的相關通知——約定手續費上限,并要求確定“總對總”后“分對分”不再上浮。

7月底,3.5%定價產品集中下架后,國家金融監管總局向多家人身險公司下發《關于規范銀行代理渠道保險產品的通知》,對銀行保險渠道傭金進行約束,要求各公司通過銀行代理銷售的產品,在產品備案時,應在產品精算報告中明確說明費用假設、費用結構,并列示傭金上限。即要求銀保渠道傭金費用“報行合一”。

與此同時,上海、廣東等地保險同業公會及協會發起銀保業務自律公約,要求保險機構承諾不通過其他渠道及方式變相增加銀保業務手續費,堅決杜絕銀保小賬。

在業內人士看來,要想真正整治銀保費用高企的局面,需要監管、保險公司、銀行多方力量共同推進。“要在利率和費用兩方面更加清晰化,利率是3%,費用要結構清晰化,費用約束的考核機制要形成行業間一套邏輯的體系,才能真正做到‘報行合一’。”一位接近監管的人士在受訪時對記者表示,可以探索銀保渠道的銀保共治,通過監管的雙向治理解決問題。

縱觀銀保渠道發展,在2015年保險代理人考試取消前以及監管未對保險產品進行限制之前,各保險公司均在積極爭搶銀行網點的銷售份額,銀保渠道也在2000-2010年間保持了較好的增長水平,但隨著代理人考試取消,個險渠道紅利開始釋放,保險公司對于銀保渠道的依賴逐步減少。而隨著個險渠道的增長乏力,銀保渠道的保費和價值貢獻又重新回升。

在利率市場化穩步推進的背景下,我國商業銀行普遍面臨存貸利差縮窄的困境。在此輪銀保保險“雙向奔赴”背后,對于銀行而言,代理保險業務助力其向中間業務轉型。

值得一提的是,多位銀行業內人士在受訪時對《每日經濟新聞》記者表示,此次銀保費用率降了之后,將對銀行中收影響很大。

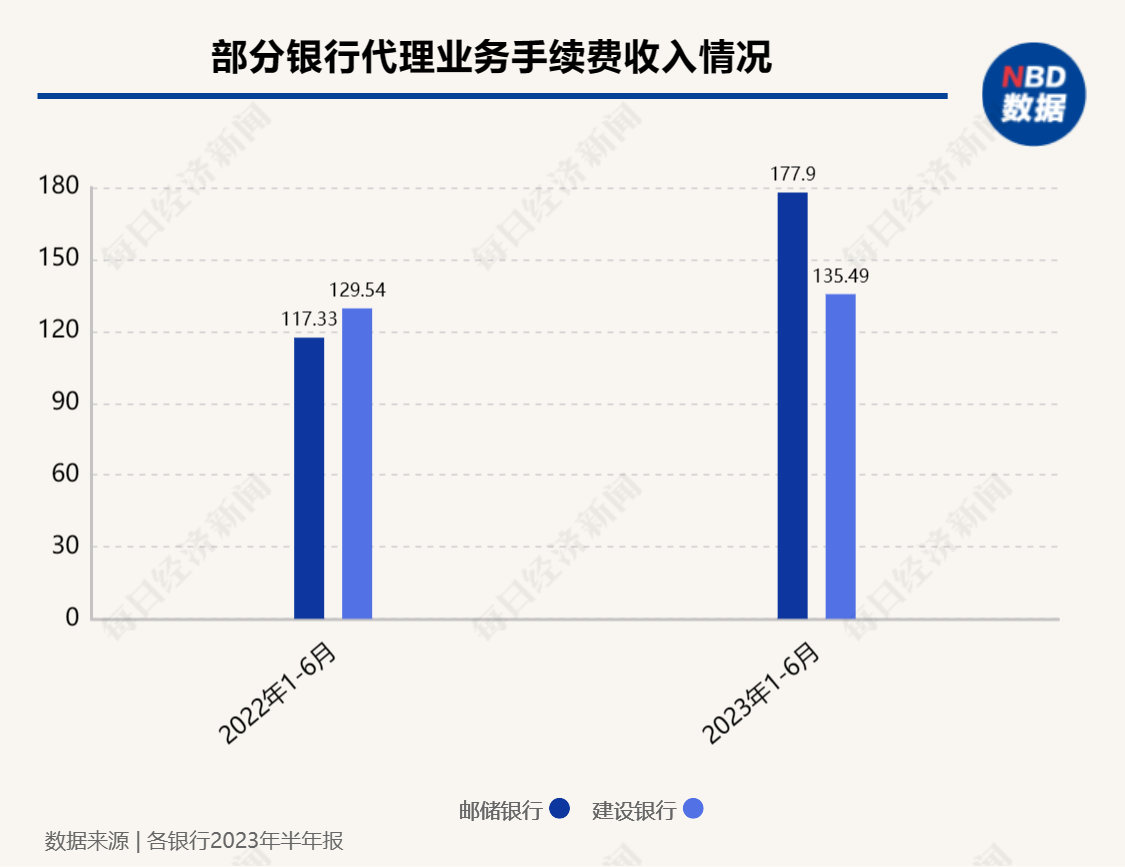

《每日經濟新聞》記者注意到,各家銀行披露的中報業績中均提到“代理銷售保險快速增長”。上半年,郵儲銀行代理業務手續費收入177.9億元,同比增長51.62%,主要是代理保險等業務收入實現快速增長;建設銀行代理業務手續費收入135.49億元,較上年同期增加5.95億元,增幅4.59%,主要是代理保險強化客戶資產配置、推動期繳轉型,帶動收入快速增長。

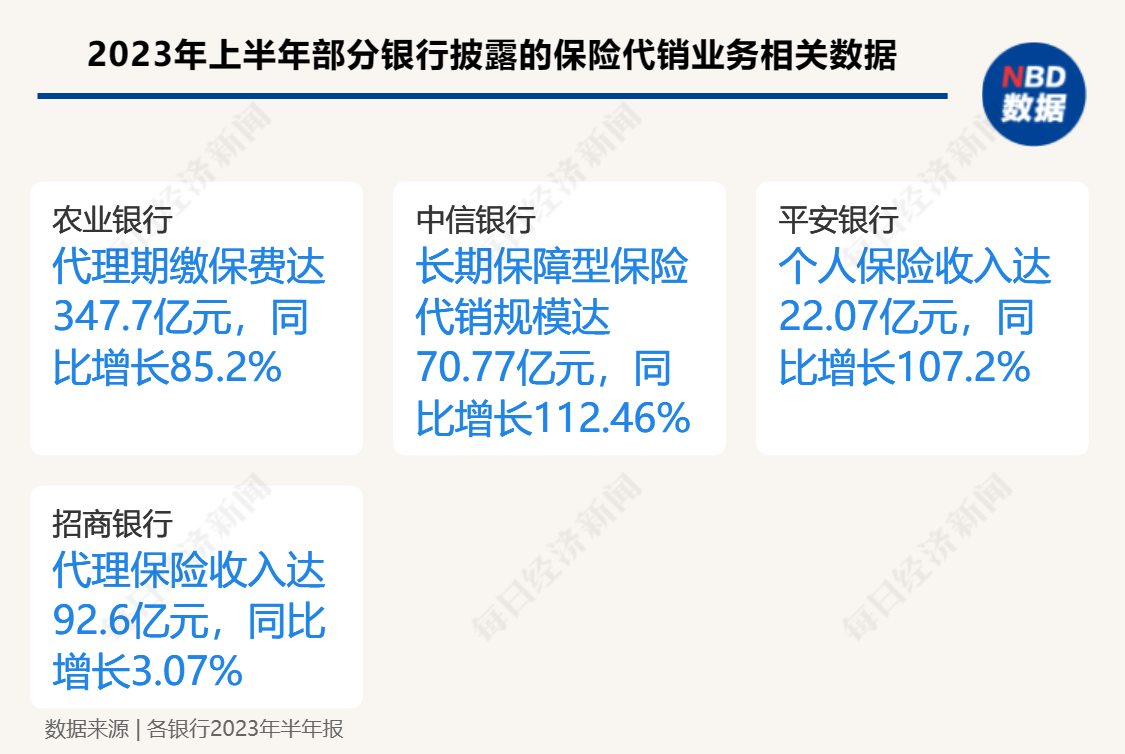

“通過聯合重點保險公司組織營銷活動,推進‘固保培訓計劃’等系列措施,推動代理銷售保險業務快速增長。”工商銀行在其中報中提到,上半年受資本市場波動導致的客戶投資理財意愿下降等因素影響,對公理財、個人理財及私人銀行、資產托管收入同比下降。不過,把握市場機遇加大保險等重點產品營銷,相關業務規模擴大帶動收入增長良好。此外,農業銀行實現代理期繳保費347.7億元,同比增長達85.2%。

股份銀行方面,中信銀行稱上半年加大推動保險代銷力度,保險代銷業務保持規模增長,其中長期保障型保險代銷規模70.77億元,同比增長112.46%;平安銀行實現個人保險收入22.07億元,同比增長107.2%。此外,招商銀行代理保險收入92.6億元,同比增長3.07%,主要是期繳保險銷量及占比同比上升。

封面圖片來源:每日經濟新聞 劉國梅 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP