每日經(jīng)濟(jì)新聞 2023-10-05 09:20:16

◎ 摩根大通分析師Marko Kolanovic在報(bào)告中直呼,當(dāng)前的情況與“與2008年前相似”。

每經(jīng)記者 蔡鼎 每經(jīng)編輯 蘭素英

過(guò)去幾個(gè)交易日以來(lái),全球債市的拋售明顯加劇,并將一些主要發(fā)達(dá)經(jīng)濟(jì)體的國(guó)債收益率推升到至少近10年來(lái)的新高,債市仿佛在本周終于明白了各國(guó)央行官員們今年以來(lái)一直都在警告的事情:高利率將持續(xù)下去。

北京時(shí)間周三(10月4日),有著“全球資產(chǎn)定價(jià)之錨”之稱的10年期美債收益率逼近4.9%,30年期美債收益率上破5%,均創(chuàng)2007年以來(lái)新高;在歐洲,該地區(qū)基準(zhǔn)的10年期德國(guó)國(guó)債收益率攀升至3%,創(chuàng)2011年以來(lái)新高,與此同時(shí),英國(guó)30年期國(guó)債收益率早盤升至5.115%,創(chuàng)1998年9月以來(lái)的新高;在亞洲,日本和韓國(guó)10年期國(guó)債收益率分別攀升至1.545%和4.3%,創(chuàng)2014年1月和2011年以來(lái)新高……

上一次美債收益率達(dá)到這樣的水平,還是在2007年-2008年全球金融危機(jī)時(shí)期。

那么,當(dāng)時(shí)導(dǎo)致美債收益率大漲的因素是什么?這些因素與當(dāng)前導(dǎo)致美債收益率大漲的因素相比有何不同?16年前的美債收益率大漲之后,又對(duì)市場(chǎng)造成了怎樣的沖擊?

美債收益率是指美國(guó)政府不同期限借款的利率,這由市場(chǎng)上的債券供求決定。當(dāng)美債收益率上升時(shí),意味著美債的需求低,美國(guó)政府必須付出更高的利息來(lái)吸引投資者,同時(shí)也會(huì)傳導(dǎo)至消費(fèi)者和企業(yè)。

美債價(jià)格和收益率呈反方向移動(dòng):美債價(jià)格越高,收益率越低,反之亦然。彭博社的數(shù)據(jù)顯示,年初至今,全球債券價(jià)格已下挫3.5%,而ICE的美國(guó)銀行債券波動(dòng)率指數(shù)本周二還躍升至5月以來(lái)的新高。彭博美債指數(shù)中的債券平均價(jià)格已跌至85.5美分,僅比1981年的創(chuàng)紀(jì)錄低點(diǎn)高出0.5美分。

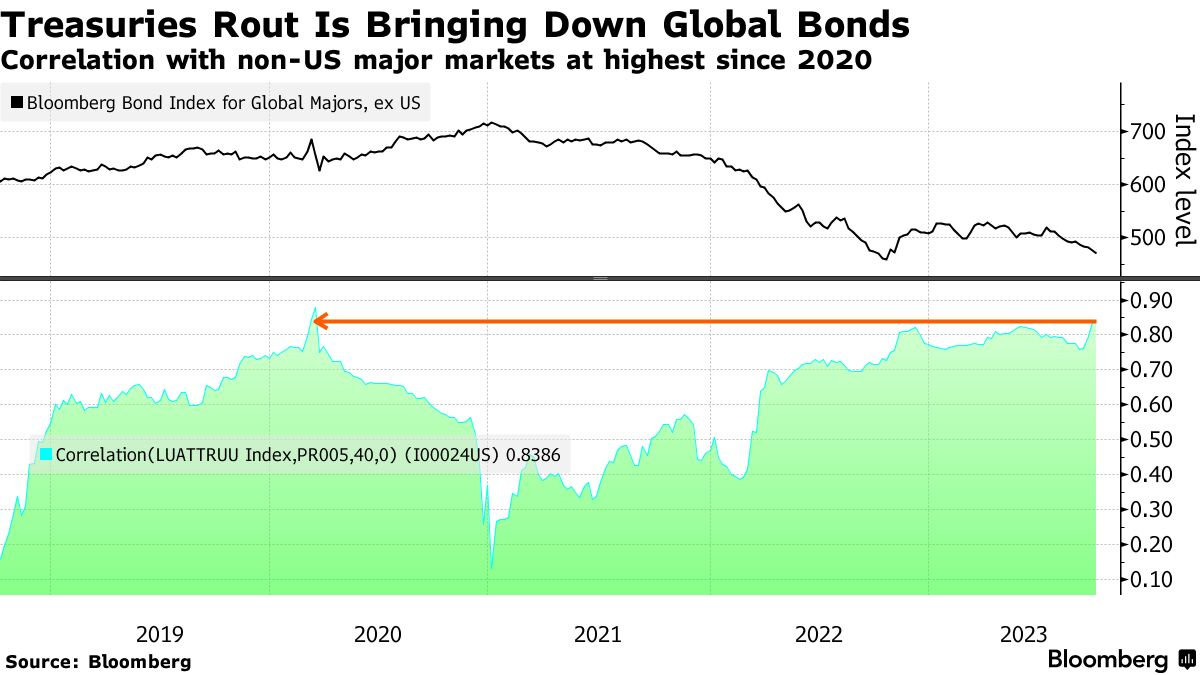

圖片來(lái)源:彭博社

在美聯(lián)儲(chǔ)和歐洲央行等主要央行的官員近期明確表示不太可能在短期內(nèi)放松政策后,持有長(zhǎng)期國(guó)債的投資者要求獲得更高的補(bǔ)償。

在美國(guó),由于不斷膨脹的聯(lián)邦預(yù)算赤字導(dǎo)致國(guó)債發(fā)行增加,令長(zhǎng)期美債承壓。實(shí)際上,影響長(zhǎng)期美債價(jià)格下跌的因素還有很多。

以2007年來(lái)看,據(jù)外媒報(bào)道,當(dāng)時(shí)美債價(jià)格下跌/美債收益率飆升有三大原因:首先,由于次貸危機(jī)和房地產(chǎn)市場(chǎng)的崩潰,投資者和消費(fèi)者信心出現(xiàn)“雪崩”,這增加了投資者對(duì)避險(xiǎn)資產(chǎn)需求的同時(shí),也降低了他們對(duì)未來(lái)通脹和經(jīng)濟(jì)增長(zhǎng)的預(yù)期,使得美債變得不那么有吸引力。

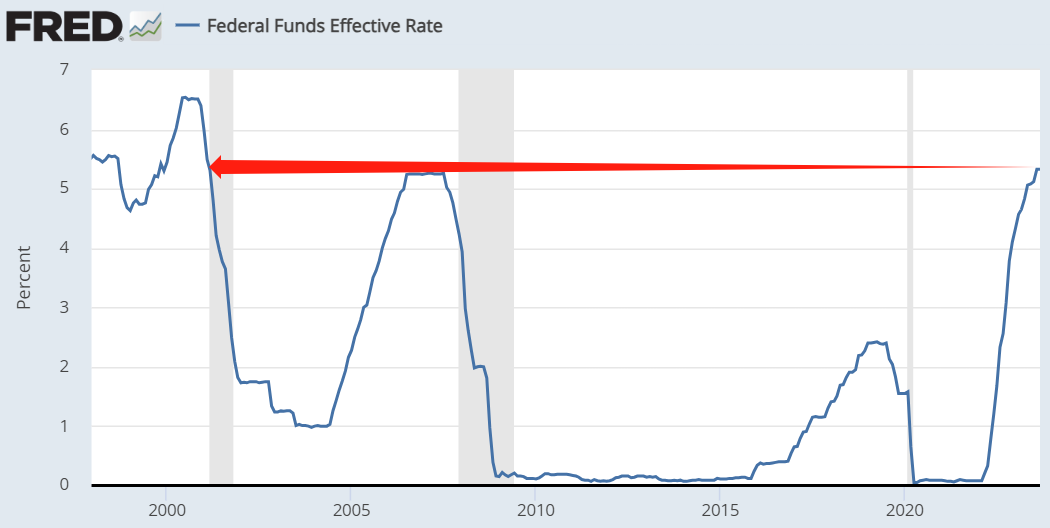

其次,美聯(lián)儲(chǔ)為了抑制通脹大規(guī)模加息,2004年7月~2006年8月期間,美聯(lián)儲(chǔ)將聯(lián)邦基金利率從1%上調(diào)至5.25%,這使得短期美債比長(zhǎng)期美債更具吸引力,同時(shí)增加了未來(lái)美聯(lián)儲(chǔ)繼續(xù)加息的預(yù)期,長(zhǎng)期美債自然也就變得不那么具有投資價(jià)值。

最后,全球油價(jià)由于地緣政治緊張和供應(yīng)問(wèn)題而上漲:2007年9月12日,國(guó)際原油價(jià)格首次突破80美元/桶,隨后加速上揚(yáng),2007年10月18日,國(guó)際原油價(jià)格首次突破90美元/桶。原油價(jià)格的上漲增加了許多企業(yè)和消費(fèi)者的生產(chǎn)和運(yùn)輸成本,也增加了通脹壓力,降低了美債的實(shí)際回報(bào)。

在這樣的宏觀環(huán)境下,10年期美債收益率在2007年達(dá)到5.32%,30年期美債收益率則在同年7月觸及5.33%,兩年期美債收益率在同年11月達(dá)到5.1%,這比當(dāng)時(shí)的美聯(lián)儲(chǔ)目標(biāo)利率還要高……

再將目光轉(zhuǎn)向當(dāng)下,情景似乎頗有幾分相似:美東時(shí)間10月3日(周二),30年期抵押貸款平均利率達(dá)到7.72%,創(chuàng)2000年以來(lái)新高;今年來(lái)國(guó)際油價(jià)保持高位震蕩,WTI原油期貨價(jià)格年初至今累計(jì)漲幅達(dá)到18%,7月初至今的累計(jì)漲幅更是一度超過(guò)30%。

美國(guó)聯(lián)邦基金有效利率已升至2001年以來(lái)新高 圖片來(lái)源:圣路易斯聯(lián)儲(chǔ)

另外,自2022年3月美聯(lián)儲(chǔ)開(kāi)啟這輪后“沃爾克時(shí)代”最激進(jìn)的加息周期以來(lái),美國(guó)聯(lián)邦基金有效利率已經(jīng)飆升至5.25%~5.50%的區(qū)間,為2006年以來(lái)新高。自從近期美聯(lián)儲(chǔ)FOMC政策聲明和官員們公開(kāi)傳達(dá)鷹派信號(hào)以來(lái),各期限美債開(kāi)始持續(xù)攀升。

國(guó)際貨幣基金組織(IMF)在其博客文章中稱,“美債是固收市場(chǎng)的定價(jià)基礎(chǔ),影響著全世界幾乎任何證券。鑒于此,若其收益率持續(xù)快速上升,可能引發(fā)風(fēng)險(xiǎn)再定價(jià),導(dǎo)致融資環(huán)境普遍收緊,引發(fā)新興市場(chǎng)動(dòng)蕩,干擾當(dāng)下的經(jīng)濟(jì)復(fù)蘇。”

除了上文提及的借貸成本上升的影響外,美債收益率的飆升還會(huì)擴(kuò)大與其他證券品種利率的利差,如公司債、抵押貸款和信用卡,增加后者的風(fēng)險(xiǎn)溢價(jià)和違約風(fēng)險(xiǎn),使得投資者更難出售和再融資,導(dǎo)致信貸緊縮和流動(dòng)性危機(jī)。美債收益率的飆升也由此成為2007年-2008年全球金融危機(jī)的主要因素之一。

對(duì)于當(dāng)下美債收益率的飆升,匯豐策略師Steven Major本周三在給客戶的一份研報(bào)中寫道:“美債收益率達(dá)到多年來(lái)的高點(diǎn),開(kāi)始對(duì)全球固收領(lǐng)域的其他領(lǐng)域和部門產(chǎn)生影響。”

不只匯豐,華爾街還有很多人也開(kāi)始感到不安——摩根大通策略師Marko Kolanovic就在其報(bào)告中直呼,當(dāng)下已“與2008年前相似”。

Kolanovic在其報(bào)告中將全球2007年美聯(lián)儲(chǔ)加息周期結(jié)束后的美國(guó)經(jīng)濟(jì)分成了三個(gè)階段,而這三個(gè)階段與當(dāng)前的情形出奇的相似,有些甚至可以說(shuō)一致。

第一階段:美聯(lián)儲(chǔ)在2006年6月30日完成了當(dāng)時(shí)緊縮周期內(nèi)的最后一次加息,聯(lián)邦基金利率被上調(diào)至5.25%(與當(dāng)前的水平一致)。美聯(lián)儲(chǔ)FOMC在2006年8月份的會(huì)議上正式暫停加息,風(fēng)險(xiǎn)資產(chǎn)開(kāi)始強(qiáng)勢(shì)上漲,“牛市”一直延續(xù)到了2007年年初。然而,由于當(dāng)時(shí)的緊縮周期中美聯(lián)儲(chǔ)累計(jì)加息425個(gè)基點(diǎn),使得借貸成本急劇上升,美國(guó)GDP大幅下滑。

2006年8月~2007年年初,標(biāo)普500指數(shù)大幅走高 圖片來(lái)源:WIND

在第一階段,市場(chǎng)的普遍共識(shí)是美國(guó)經(jīng)濟(jì)將迅速放緩、房地產(chǎn)市場(chǎng)急劇下跌,美聯(lián)儲(chǔ)政策將及時(shí)轉(zhuǎn)向降息挽救經(jīng)濟(jì)。

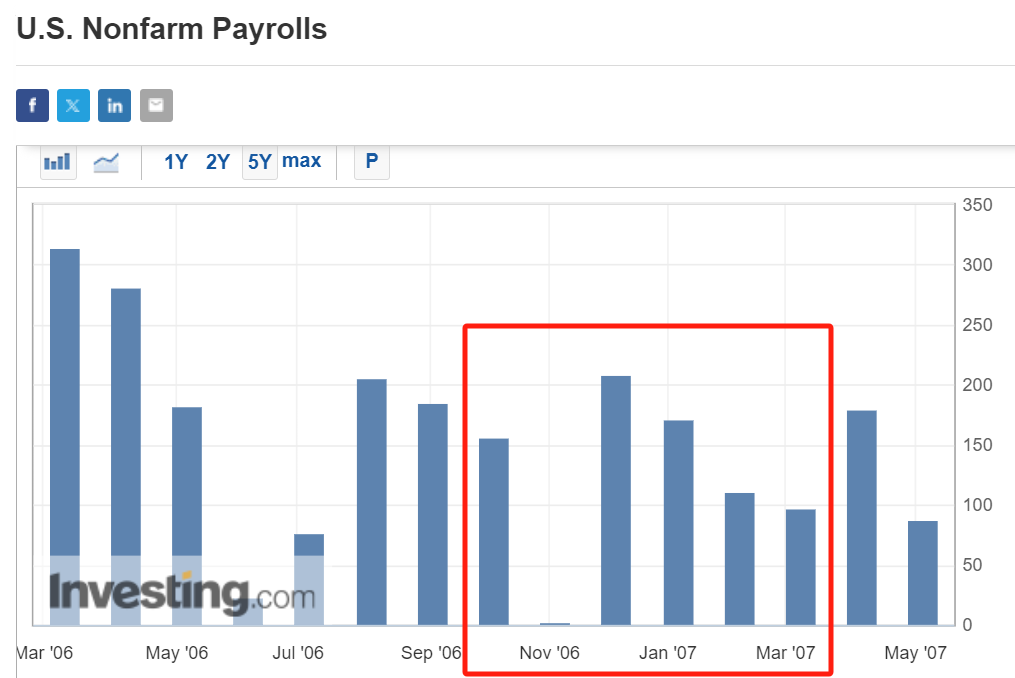

第二階段:2006年末至2007年年初的一系列強(qiáng)勁經(jīng)濟(jì)數(shù)據(jù)讓市場(chǎng)相信美國(guó)經(jīng)濟(jì)正在擺脫高利率和高商品價(jià)格的影響。強(qiáng)勁的經(jīng)濟(jì)數(shù)據(jù),擊碎了樂(lè)觀鴿派對(duì)美聯(lián)儲(chǔ)降息的預(yù)期,市場(chǎng)也逐步接受美聯(lián)儲(chǔ)已經(jīng)實(shí)現(xiàn)軟著陸的觀點(diǎn)。當(dāng)時(shí)的美國(guó)通脹仍顯示出粘性,雖然美聯(lián)儲(chǔ)在2006年8月份就暫停了加息,但仍未有明確的轉(zhuǎn)鴿跡象,反而陸續(xù)公開(kāi)發(fā)表一些鷹派的言論。

2006年四季度和2007年一季度美國(guó)新增非農(nóng)就業(yè)人數(shù)變化 圖片來(lái)源:英為財(cái)情

對(duì)于這一階段,Kolanovic明確指出:這就是我們現(xiàn)在所處的情況。

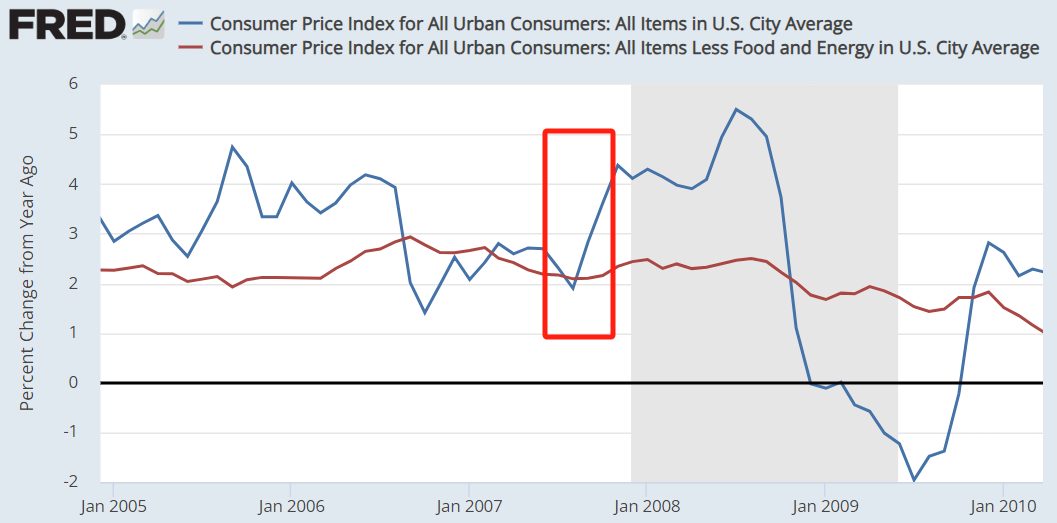

第三階段:2007年6月~10月,由于通脹壓力持續(xù)存在,投資者開(kāi)始意識(shí)到,美聯(lián)儲(chǔ)不僅不可能降息,反而可能繼續(xù)加息以遏制頑固的通脹。在這樣形成強(qiáng)烈反差的預(yù)期之下,市場(chǎng)風(fēng)險(xiǎn)偏好轉(zhuǎn)瞬即下,風(fēng)險(xiǎn)資產(chǎn)開(kāi)始被大規(guī)模拋售。2007年10月至2009年3月,標(biāo)普500指數(shù)在短短半年之內(nèi)下跌57%,創(chuàng)下70年來(lái)的最大半年跌幅。

2007年6月~10月美國(guó)CPI及核心CPI變化趨勢(shì)(圖片來(lái)源:圣路易斯聯(lián)儲(chǔ))

封面圖片來(lái)源:視覺(jué)中國(guó)-VCG41487967333

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

準(zhǔn)備迎接“5%時(shí)代”!重磅全球央行年會(huì)召開(kāi)前,“鮑威爾們”被“將了一軍”:關(guān)鍵美債收益率飆漲至十多年高位驚擾全球市場(chǎng)

準(zhǔn)備迎接“5%時(shí)代”!重磅全球央行年會(huì)召開(kāi)前,“鮑威爾們”被“將了一軍”:關(guān)鍵美債收益率飆漲至十多年高位驚擾全球市場(chǎng)

“全球資產(chǎn)定價(jià)之錨”直逼5%!“美債風(fēng)暴”山雨欲來(lái),對(duì)沖基金大佬高呼:如今的世界結(jié)構(gòu)與上一代人所經(jīng)歷的已大不相同

“全球資產(chǎn)定價(jià)之錨”直逼5%!“美債風(fēng)暴”山雨欲來(lái),對(duì)沖基金大佬高呼:如今的世界結(jié)構(gòu)與上一代人所經(jīng)歷的已大不相同

“高息時(shí)代”的第一場(chǎng)風(fēng)暴呼嘯而至:道指抹平全年漲幅、美元指數(shù)上破107……市場(chǎng)已開(kāi)始為“全球資產(chǎn)定價(jià)之錨”上破5%的可能性進(jìn)行對(duì)沖

“高息時(shí)代”的第一場(chǎng)風(fēng)暴呼嘯而至:道指抹平全年漲幅、美元指數(shù)上破107……市場(chǎng)已開(kāi)始為“全球資產(chǎn)定價(jià)之錨”上破5%的可能性進(jìn)行對(duì)沖

專題 | 無(wú)限期“高息時(shí)代”山雨欲來(lái)!長(zhǎng)期美債收益率飆升至金融危機(jī)以來(lái)新高

專題 | 無(wú)限期“高息時(shí)代”山雨欲來(lái)!長(zhǎng)期美債收益率飆升至金融危機(jī)以來(lái)新高

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP