每日經(jīng)濟(jì)新聞 2023-10-31 15:08:11

近期,多家銀行發(fā)布聲明表示,未與貸款中介或個人合作。但是記者在調(diào)查中卻注意到,聲稱自己是銀行貸款中介的機(jī)構(gòu),不僅公然宣傳所合作放貸銀行,還稱合作的銀行客戶經(jīng)理會直接跟客戶(借款人)聯(lián)系。

一位不愿具姓名的銀行業(yè)資深律師對記者表示,貸款中介聲稱“和銀行有合作”“可走內(nèi)部流程辦貸款”等說法,誘騙消費者通過其辦理貸款,實際上,此類中介機(jī)構(gòu)與銀行并無關(guān)聯(lián)的,應(yīng)當(dāng)被認(rèn)定為是為誘騙借款人所進(jìn)行的虛假宣傳甚至是欺詐行為。

每經(jīng)記者 潘婷 每經(jīng)編輯 馬子卿

“您好,您這邊的話公司有開票和交稅沒有?”電話的那頭,剛剛結(jié)束客戶現(xiàn)場招待的銀行貸款中介“小劉”熟練地問道,在“小劉”的朋友圈,記者注意到“小劉”所合作的放貸銀行不僅有農(nóng)商銀行,還有股份制銀行等。

近期,多家銀行發(fā)布聲明表示,未與貸款中介或個人合作。但是記者在調(diào)查中卻注意到,聲稱自己是銀行貸款中介的機(jī)構(gòu),不僅公然宣傳所合作放貸銀行,為了強(qiáng)調(diào)其“官方”和“真實”性質(zhì),還稱合作的銀行客戶經(jīng)理會直接跟客戶(借款人)聯(lián)系。

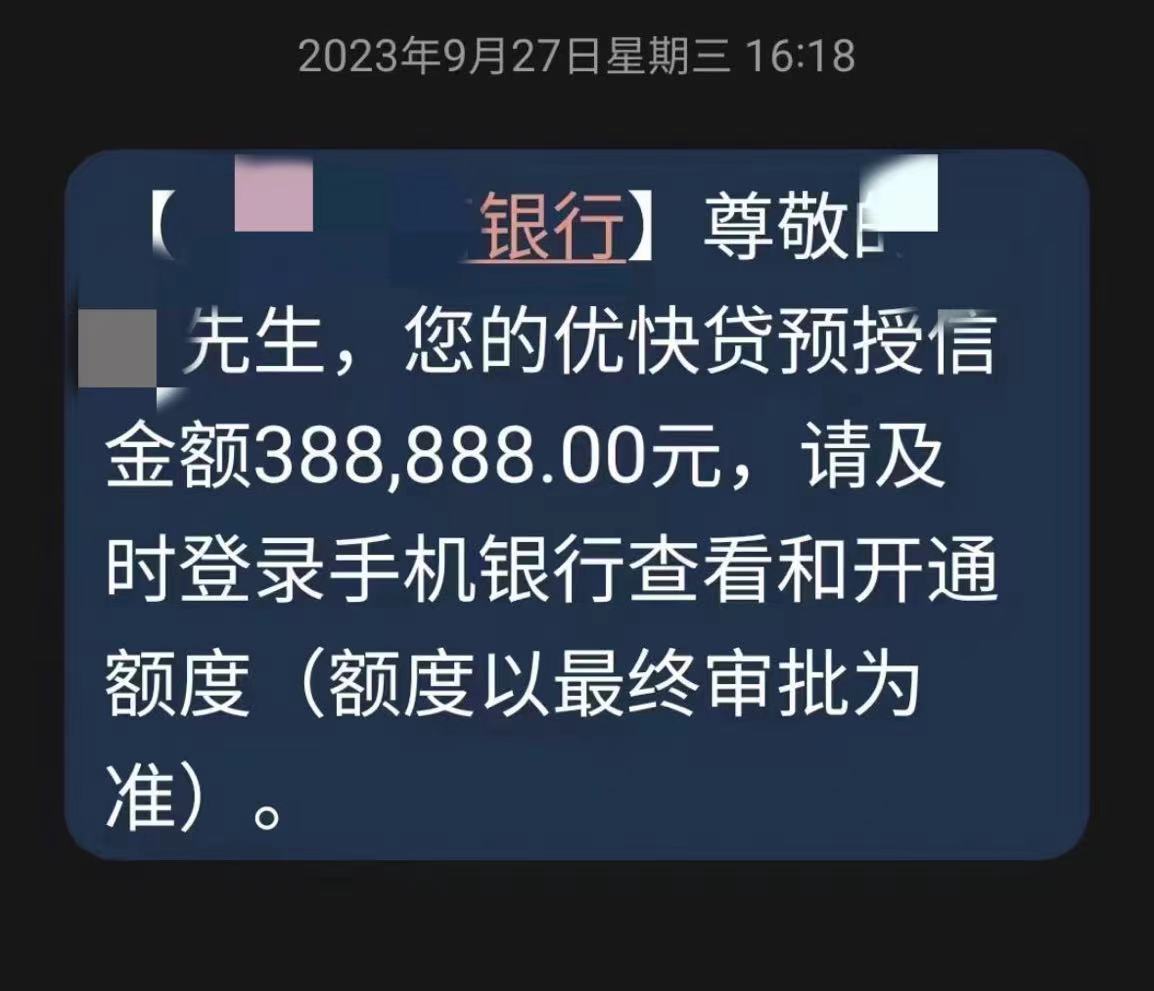

圖片來源:手機(jī)短信截圖

銀行與貸款中介合作的情況是否存在?銀行與中介公司合作放款的法律界限在哪里?抑或貸款中介公司擅自使用銀行名義為自己賺取中介費用?每經(jīng)記者對此進(jìn)行了深入調(diào)查。

“我是剛剛聯(lián)系你銀行直貸劉經(jīng)理,通過一下微信。”從未咨詢過銀行貸款的記者接到了自稱是“銀行直貸”的電話,隨后記者添加了該經(jīng)理(以下簡稱“小劉”)的微信。添加微信后,“小劉”表現(xiàn)得很熱情,不停咨詢身份為借款人的記者需要多少資金。

“那天跟你聯(lián)系,我們前段工作人員說你有資金需要,我就跟你聯(lián)系的,你稍等我跟你聊,我在接待客戶。”面對記者“你是哪家銀行”“怎么知道我手機(jī)號”的疑問,“小劉”避重就輕地進(jìn)行回答。

記者注意到,“小劉”的微信朋友圈內(nèi)有多個成功幫助借款人貸款的消息,包括但不限于“生意貸”“商圈貸”“裝修貸款”等。在隨后的溝通中,“小劉”也顯示出相當(dāng)?shù)膶I(yè)水平,介紹貸款時如數(shù)家珍。

“小劉”的微信朋友圈內(nèi)有多個成功幫助借款人貸款的消息

圖片來源:“小劉”微信朋友圈截圖

“一年開票100萬的話確實挺少,您公司是做什么的?是想個人名義貸款還是公司名義貸款?”據(jù)“小劉”向記者介紹,個人名義的話要看名下有沒有資產(chǎn),比如有房子,可以不做抵押貸做信用貸款。

“房子只是一個評判的標(biāo)準(zhǔn),作為資產(chǎn)佐證,不做抵押,做的還是信用貸款最高100萬。抵押貸款的話和房子市值有關(guān),比如評估價450萬,那你就可以貸到450萬。”

“小劉”對記者表示,要是做公司貸,就需要公司的營業(yè)執(zhí)照,一年交多少稅,對公賬戶是哪個銀行,公司有沒有官司,有沒有被起訴或者執(zhí)行,借款人持股占比多少等等。

“我們是銀行合作方,是銀行合作的貸款中介。”面對記者對安全性、正規(guī)與否的質(zhì)疑,“小劉”表示,做貸款所有的流程都是跟銀行簽放款合同,在銀行辦理,你不用擔(dān)心我們的安全性。

在電話溝通的最后,“小劉”告訴記者,他們公司“惠資金融”在搜索引擎上可以搜到,不過記者并沒有搜到該公司的信息。

圖片來源:匯資金融服務(wù)外包有限公司官網(wǎng)

在記者再三追問下,“小劉”終于發(fā)來了公司的工商信息,名稱為“匯資金融服務(wù)外包有限公司”,與此前其兩次說的“惠資金融”并不一致。

記者注意到,根據(jù)公開信息顯示,匯資金融服務(wù)外包有限公司同地址企業(yè)有17家,于2023年8月18日被列入經(jīng)營異常名錄,原因是通過登記的住所或者經(jīng)營場所無法聯(lián)系。

該公司介紹是這樣的:匯資金融服務(wù)外包有限公司是中國易貸金融服務(wù)集團(tuán)旗下又一品牌公司,匯資金融匯天下精英,集先進(jìn)科技,以匯資技術(shù)、易貸運營模式、易貸品牌、易貸管理模式等高新技術(shù)、先進(jìn)管理積淀、成熟運營經(jīng)驗為資源,集融資貸款服務(wù)、p2p服務(wù)業(yè)務(wù)、保險服務(wù)業(yè)務(wù)、移民服務(wù)、IPO服務(wù)業(yè)務(wù)、PE服務(wù)業(yè)務(wù)、上海股交所掛牌服務(wù)、匯資商學(xué)院等于一身,提供中國第三方金融服務(wù)行業(yè)運營模式——為戰(zhàn)略合作者提供整體的“一攬子金融產(chǎn)品和運營技術(shù)外包服務(wù)”,成就一批立志金融服務(wù)行業(yè)的企業(yè),為社會提供更多的就業(yè),為中國經(jīng)濟(jì)新的騰飛,提供全方位金融服務(wù)。

此外,通過企查查所示信息,記者找到了“匯資金融服務(wù)外包有限公司網(wǎng)址”,點擊鏈接跳轉(zhuǎn)時,跳出“企查查不對該網(wǎng)站內(nèi)容及真實性負(fù)責(zé)”的提示。記者注意到,該公司名稱后綴變成了“金服科技有限公司”。

圖片來源:“跳轉(zhuǎn)進(jìn)入第三方網(wǎng)站”提示

進(jìn)入該網(wǎng)址后,記者找到了工作人員二維碼,添加微信后在企業(yè)信息一欄顯示“匯資普惠”。在添加其為好友后,咨詢需要幾十萬資金,是不是銀行合作的貸款中介,得到了“肯定”的回復(fù)。

在“小劉”的朋友圈里,記者注意到,其合作的銀行包括農(nóng)商銀行、股份制銀行等。

而“小劉”在與記者溝通時,強(qiáng)調(diào)其是“銀行直貸經(jīng)理”,有“合作的銀行客戶經(jīng)理會直接聯(lián)系客戶”。且在“小劉”的朋友圈中,客戶辦理貸款時,“小劉”也到銀行網(wǎng)點“全程陪同客戶辦理業(yè)務(wù)”。

“小劉”表示,“放款后收取中介費,抵押貸款1到2個點,信用貸款3到5個點。”隨后,他還表示,“中介費可以上門談。”

那么,銀行與貸款中介合作的情況是否存在?抑或貸款中介公司擅自使用銀行名義為自己賺取中介費用?

記者通過“小劉”所說銀行的微信公眾號進(jìn)行人工咨詢,詢問其是否與墊款中介合作,得到回復(fù)稱:“請您不要聽信第三方的信息,如您想辦理貸款可以直接聯(lián)系銀行貸款部門。”

同時,記者以借款人身份致電該行公示的個貸部電話,其工作人員表示:“確實貸款機(jī)構(gòu)打著銀行的名義去做(貸款),但是有沒有合作不好說。”

“個貸方面,會跟二手房中介合作,但是主要目的也是賣房子。”一位不愿具姓名的銀行業(yè)內(nèi)人士對記者表示。

“小劉”這類銀行貸款中介的情況是否普遍存在?記者找到了另外一家“銀行合作渠道”。

記者再次以企業(yè)借款人身份,咨詢自稱“銀行合作渠道”的某一站式企業(yè)服務(wù)平臺工作人員“小李”。據(jù)“小李”介紹,其合作銀行為四大行,在全國有14家分公司。

在調(diào)查中記者注意到,相較于“小劉”所在的企業(yè),“小李”所在的一站式企業(yè)服務(wù)平臺可以稱為“家大業(yè)大”。旗下不僅有金融服務(wù)平臺,還有法律服務(wù)平臺、財稅服務(wù)平臺等,并服務(wù)多個大型企業(yè)。

“小李”所在的一站式企業(yè)服務(wù)平臺的業(yè)務(wù)介紹

圖片來源:該“一站式企業(yè)服務(wù)平臺”官方微信公眾號

而其業(yè)務(wù)范圍也很廣泛,其官方微信公眾號上顯示,主要服務(wù)于:企業(yè)咨詢與管理培訓(xùn)、法律咨詢與訴訟服務(wù)、工商服務(wù)與會計代理、知識產(chǎn)權(quán)與項目申報、金融服務(wù)與融資貸款、網(wǎng)站建設(shè)與軟件開發(fā)等全生命周期的企業(yè)服務(wù)等。

那么,這類一站式企業(yè)服務(wù)平臺與銀行的合作是否收費?“小李”稱:“正常客戶1-2個點,具體根據(jù)銀行審批決定。”

對于是否收費的咨詢,“小李”表現(xiàn)的較為“謹(jǐn)慎”,并表示:“費用根據(jù)客戶審核而定,看風(fēng)險系數(shù)。簡單來說,征信干凈,數(shù)據(jù)正常費用就基本‘沒有’。如果征信良好,不收費都可以做,只有銀行利息。我們是先服務(wù)后收費。”

此外,在記者以企業(yè)借款人身份,強(qiáng)調(diào)企業(yè)已經(jīng)有貸款、銀行不放款的情況下。“小李”咨詢了是在哪家銀行貸款之后,明確表示“沒關(guān)系,可以貸。”

同時,“小李”對記者表示“最后是以銀行批下來的額度來決定你的費用。”

銀行與中介公司合作放款的法律界限在哪里?

“銀行通過與第三方中介公司合作開展合作,尤其是線上消費貸業(yè)務(wù),在為銀行增加客戶引流渠道的同時,也能更接地氣地為消費者服務(wù),這種模式本身是不為法律所禁止的,不過要注意實際操作中可能會觸碰到的法律紅線。”一位不愿具姓名的銀行業(yè)資深律師對每經(jīng)記者表示。

該律師稱,對銀行而言,其要牢牢遵循《關(guān)于規(guī)范整頓“現(xiàn)金貸”業(yè)務(wù)的通知》《關(guān)于印發(fā)融資擔(dān)保公司監(jiān)督管理補充規(guī)定的通知》《商業(yè)銀行互聯(lián)網(wǎng)貸款管理暫行辦法》等規(guī)定,其在與第三方機(jī)構(gòu)合作開展貸款業(yè)務(wù)的,不得將授信審查、風(fēng)險控制等核心業(yè)務(wù)外包,并對與其合作的機(jī)構(gòu)進(jìn)行分層分類管理、準(zhǔn)入前評估。

針對第三方中介機(jī)構(gòu),也有法律界限。上述律師表示,第一,不得注冊空殼公司,為客戶用于套取貸款,對于貸款企業(yè)疑似并無實際經(jīng)營的,貿(mào)易背景存疑的經(jīng)營貸,將會被嚴(yán)查;第二,不得造假材料協(xié)助客戶企業(yè)貸款,小心觸碰刑法第175條中的“騙取貸款罪”;第三,中介機(jī)構(gòu)人員不得與銀行內(nèi)部人員勾結(jié),共謀騙取銀行貸款或從銀行套取貸款用于他用。

那么,如果貸款中介公司擅自稱自己與銀行有合作,是否違法違規(guī)?

這位不愿具姓名的銀行業(yè)資深律師對記者表示,貸款中介聲稱“和銀行有合作”“可走內(nèi)部流程辦貸款”等說法,誘騙消費者通過其辦理貸款,實際上,此類中介機(jī)構(gòu)與銀行并無關(guān)聯(lián)的,應(yīng)當(dāng)被認(rèn)定為是為誘騙借款人所進(jìn)行的虛假宣傳甚至是欺詐行為。

封面圖片來源:視覺中國-VCG41N1191871809

如需轉(zhuǎn)載請與《每日經(jīng)濟(jì)新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP