每日經濟新聞 2023-10-23 19:09:02

◎ 10年期美債收益率近期兩次突破5%這一重要心理關口,下一步又將如何走?匯生國際資本總裁黃立沖告訴每經記者,收益率還會持續走高,一方面是市場仍然存在過剩資金,另一方面是美國通脹還保持粘性。

每經記者 蔡鼎 每經編輯 蘭素英

最近幾個月以來,由于市場對美聯儲“長期高息(higher-for-longer)”的預期逐漸升溫,10年期美債收益率在短時間內上破數道關口,在美東時間上周四(10月19日)和周一(10月23日)更是兩次上破5%的重要心理關口,續創2007年全球金融危機以來新高。

作為“全球資產定價之錨”,過去一段時間以來,10年期美債收益率的走高對全球市場產生了廣泛且深遠的影響,從美國消費者的個人貸款利率到一些新興市場貨幣,無不受到劇烈沖擊。有華爾街策略師直言,長期美債收益率的飆升,將對每一個人造成影響。

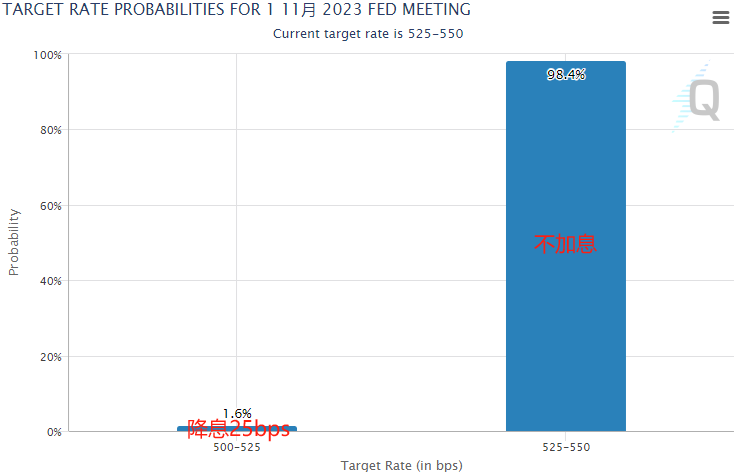

黑石總裁喬納森•格雷(Jonathan Gray)直言,10年期美債收益率突然、快速的增長動搖了人們對美國經濟持續保持彈性的信心,有可能“使美國經濟擴張偏離目前的軌道”。其實,10年期美債收益率突破5%,實際上已經導致美國金融環境收緊。FOMC2024年票委、舊金山聯儲主席戴利上周就指出,她認為近期債券市場的緊縮大約相當于一次加息。目前,芝商所“美聯儲觀察”也顯示市場已經沒有11月美聯儲再次加息的預期,下月維持利率不變幾乎已是板上釘釘。

展望后市,匯生國際資本總裁黃立沖在接受《每日經濟新聞》記者采訪時指出,美債收益率還會持續走高,原因是市場仍然存在過剩資金,以及美國通脹還保持粘性。

策略師們將近期美債收益率的飆升歸因于幾個因素:市場擔心美聯儲將繼續推高基準利率以對抗通脹、經濟和勞動力市場的表現持續好于預期、美國政府赤字膨脹以及所謂的期限溢價增加(即投資者擔心利率會在他們持有的債券期限內發生變化而要求的額外收益率)。

10年期美債收益率一度上破5%關口

美聯儲控制著短期利率,該利率通過美債收益率等市場利率波及經濟,并影響包括信用卡利率和公司債券等長期債務的借貸成本。然而,與美聯儲漸進的加息不同,長期市場利率(如10年期美債收益率)的變動則不那么容易預測,而且會受到許多因素的影響。這些長期美債收益率的變動對美國經濟相當重要,因為這會在很大程度上改變消費者和公司面對突然提高的借貸成本的行為。

例如,隨著長期美債收益率的迅速走高,上周,美國30年期抵押貸款平均利率上破8%,創2000年年中以來的新高。如此高的抵押貸款利率,已經將美國截至10月13日當周的抵押貸款需求降至1995以來的新低。

《每日經濟新聞》記者還注意到,不僅是抵押貸款利率,美國的信用卡利率也已經超過20%。美聯儲的數據還顯示,8月份美國商業銀行的兩年期個人貸款利率已經達到12%,為2007年以來的最高借貸成本。

8月份美國商業銀行的兩年期個人貸款利率達到12% 圖片來源:圣路易斯聯儲

高企的借貸成本,對美國消費者來說無疑是個壞消息:在過去的18個月,盡管美聯儲一直在加息,但消費者支出一直是美國經濟的支柱。然而,在借貸成本不斷飆升的情況下,消費者的支出熱潮可能很快就會戛然而止。

美國頂級私人股權投資和投資管理公司黑石(BlackStone)總裁 Jonathan Gray日前直言,美國消費者即將感受到美債收益率飆升的“刺痛”。他在接受《金融時報》采訪時表示,“當30年期抵押貸款利率達到8%時,消費者的行為將受到影響。美國經濟增長的韌性一直很強,但如果(美聯儲)把政策收這么緊,而且維持高利率的時間還這么長,無形中就會導致經濟放緩。”

《每日經濟新聞》記者還注意到,近期美債收益率的過快攀升已經引起了美聯儲的重視,11月暫停加息的確定性逐漸升高。

美聯儲主席鮑威爾最近在講話中也提及了市場利率的快速上升及其可能對經濟產生的潛在影響,包括美聯儲是將再次加息還是“按兵不動”。他在美東時間周四的一次講話中表示,“由于一系列新的和舊的不確定因素,平衡貨幣政策過度收緊和收緊不夠的風險這一任務對我們來說已變得更加復雜。”

除了鮑威爾外,也有多名美聯儲官員表示,美債收益率的大幅攀升客觀上收緊了金融條件,美聯儲對未來的加息決策應當更加謹慎。

巴克萊資深美國經濟學家Jonathan Millar對此表示贊同,他在發給《每日經濟新聞》記者的郵件中指出,“我們認為,10年期美債收益率的上升已經導致金融環境收緊,包括公司債和抵押貸款等利率的上升。也就是說,第三季度經濟活動重新加速的證據以及通脹壓力比預期更為頑固的跡象都表明,11月份的緊縮力度將超出市場預期。雖然我們目前仍維持對FOMC 11月再次加息的預期,但最終的結果可能是暫停加息,因為更陡峭的收益率曲線為進一步評估經濟數據贏得了時間。”

圖片來源:芝商所

10年期美債收益率上破5%以后,期貨市場對美聯儲短期政策的預期也完全改變。據芝商所“美聯儲觀察”,截至發稿,期貨交易員認為美聯儲11月維持利率不變的概率高達98.4%,剩下的1.6%的可能性為降息,已完全沒有再次加息的預期。

在長期美債收益率大幅走高的背景下,資金也在瘋狂撤出。

據路透社,受美債收益率持續走高以及中東局勢不斷升級的影響,全球股票基金在截至10月18日的七天內錄得連續第五周的凈流出。具體來看,美國和歐洲的股票基金上周分別凈流出了45.7億美元和41.2億美元。

分行業來看,上周行業型股票基金凈流出20.5億美元,為連續第六周凈流出。其中,公用事業、科技和醫療保健行業居首,凈流出資金分別為9.2億美元、8.03億美元和7.62億美元。

與此同時,在連續兩周的凈流入后,上周全球貨幣市場基金遭遇975.1億美元的巨額資金凈流出。商品基金的相關數據顯示,全球投資者上周從貴金屬基金撤出了102萬美元,為連續第21周的凈流出。而全球高收益債基的持續凈流出為27.3億美元,為連續第六周凈流出。

《紐約時報》報道還稱,10年期美債收益率的飆升也會導致全球各地的國債收益率上升。例如,歐洲基準的10年期德國國債近期也逼近3%的關口,創2011年“歐債危機”以來新高。新興市場經濟體更是不得不面對收益率上升和美元走強的雙重沖擊。

匯生國際資本總裁黃立沖在接受《每日經濟新聞》記者采訪時分析指出,“10年期美債收益率是全球利率的風向標,所以當這個收益率上升到5%的時候,就意味著全球的借貸成本上升,因此也要會直接影響全球的所有貨幣。當美債收益率上漲時,也可以看到在一些高風險的市場,以及過去一些高估值的股票,都開始出現下跌。此外,當前也有很多國家的貨幣波動性加大,經濟政策也因此受到影響。總的來說,美債收益率的走高對國債,尤其是債務較重的國家都是不利的。”

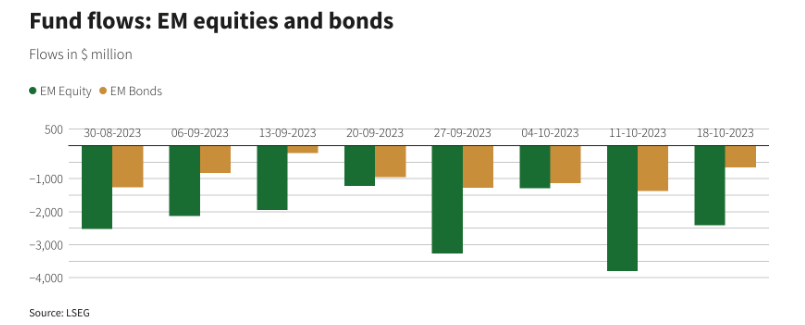

從新興市場的表現來看,美債收益率走高的負面影響也正在顯現。新興市場基金方面,涵蓋28669只基金的數據顯示,上周新興市場股票基金遭遇凈流出24.1億美元,為連續第10周的凈流出。此外,6.57億美元的資金從新興市場債基中撤離。

資金連續凈流出新興市場股票基金 圖片來源:路透社

展望未來,黃立沖認為,美債收益率還會持續走高。談及原因,他對每經記者補充稱,“首先是市場上的資金還是過剩的,因為過去這些年美聯儲的‘放水’太多,現在也沒收回來多少,其次就是地緣政治和粘性通脹,通脹的粘性會倒逼美債收益率的走高。”

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前核實。據此操作,風險自擔。

封面圖片來源:視覺中國-VCG211274685156

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP