每日經(jīng)濟(jì)新聞 2023-10-30 18:57:54

◎ 日本央行前副行長若田部昌澄日前接受了《每日經(jīng)濟(jì)新聞》記者的專訪,詳細(xì)解讀了YCC政策結(jié)束的可能性、日本當(dāng)局對匯市的干預(yù)邏輯、日本央行長期維持超寬松貨幣政策的原因以及潛在的政策轉(zhuǎn)向和條件。

每經(jīng)記者 蔡鼎 每經(jīng)編輯 蘭素英

北京時間10月31日(周二)上午,日本央行又將公布最新的政策聲明,目前市場關(guān)注的焦點(diǎn)是該行是否會進(jìn)一步上調(diào)其收益率曲線控制(Yield Curve Control,下稱YCC)政策的上限。

隨著市場對日本央行可能再次提高其基準(zhǔn)收益率上限的預(yù)期再次升溫,日本國債遭遇劇烈拋售。上周,10年期日本國債收益率一度觸及0.8950%,創(chuàng)2013年日本央行前行長黑田東彥(Haruhiko Kuroda)上任以來的新高。與此同時,近期以10年期美債收益率為首的全球發(fā)達(dá)經(jīng)濟(jì)體長期國債收益率加速上行,也加大了日本央行本周會議上提高10年期國債收益率上限的壓力。

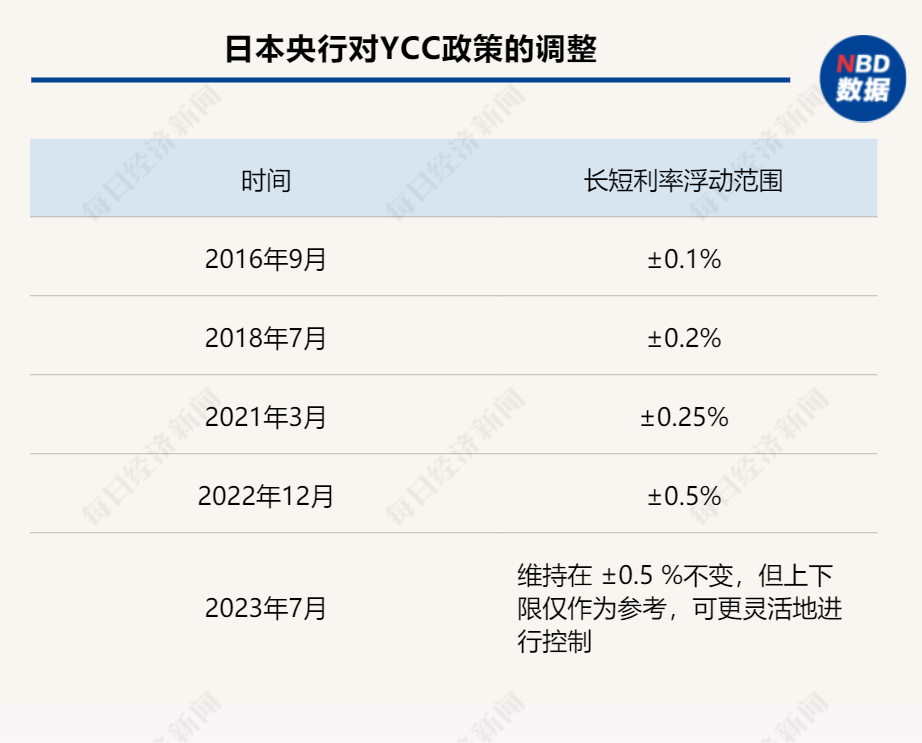

作為“最后的武士”,在美聯(lián)儲等發(fā)達(dá)經(jīng)濟(jì)體央行已經(jīng)開始步入本輪緊縮貨幣周期尾聲時,日本央行依然維持著全球僅剩的負(fù)利率政策,迄今已長達(dá)10年之久。2016年9月,日本央行又推出YCC政策,旨在通過購債將特定期限日本國債收益率壓低至目標(biāo)水平,進(jìn)而推動信貸利率下行,刺激經(jīng)濟(jì)增長。過去7年,YCC政策似乎已成為日本央行貨幣政策的“定海神針”,負(fù)利率政策疊加強(qiáng)硬的YCC手段,日本央行向市場傳遞出堅(jiān)定的貨幣超寬松決心。在這樣的背景下,去年四季度以來,美日間巨大的收益率差距數(shù)次讓日元兌美元跌至30多年低點(diǎn)。

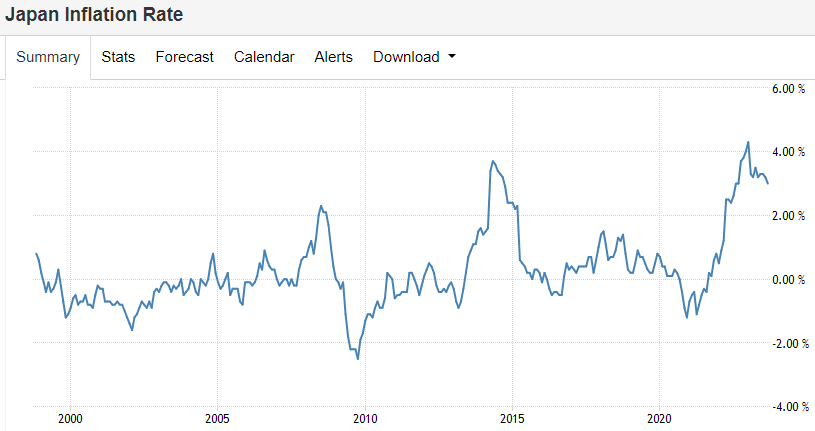

不過,隨著今年以來日本通脹和名義工資的逐漸上行,市場對日本央行結(jié)束已經(jīng)維持10年之久的負(fù)利率政策預(yù)期逐漸升溫。上月,現(xiàn)任日本央行行長植田和男(Kazuo Ueda)在接受日媒采訪時也暗示“結(jié)束負(fù)利率政策”是可行的選擇之一。

那么,日本央行為何“置日元而不顧”堅(jiān)持超寬松貨幣政策?1美元兌150日元是否如市場猜測般是日本當(dāng)局的基準(zhǔn)匯率?日本央行的YCC政策會何時結(jié)束?什么時候會回歸貨幣政策正常化以及正常化將需要哪些條件?就上述問題,今年3月剛卸任日本央行副行長的若田部昌澄(Masazumi Wakatabe)日前接受了《每日經(jīng)濟(jì)新聞》(下稱NBD)記者的專訪。

NBD:日本央行于2016年推出了YCC政策。不過,包括10年期日本國債收益率在內(nèi)全球主要國家的長期政府債券收益率最近一直在加速上漲,10年期日本國債收益率最近甚至逼近0.9%。在當(dāng)前全球形勢下,您認(rèn)為日本央行是否應(yīng)該進(jìn)一步調(diào)整YCC政策的目標(biāo)水平?調(diào)整的可能性有多大?應(yīng)該如何調(diào)整?

若田部昌澄:我認(rèn)為日本央行有可能改變收益率上限。目前日本國債收益率正在接近日本央行此前設(shè)定的上限,即1%。因此,日本央行下一步的行動可能是將上限進(jìn)一步上調(diào),這是一種可能性。然而,我不認(rèn)為日本央行會完全放棄其YCC政策,我只認(rèn)為他們會在一段時間內(nèi)調(diào)整YCC,這意味著日本央行希望保持價格發(fā)展的可持續(xù)性,即通脹達(dá)到其設(shè)定的2%目標(biāo)。盡管目前日本的實(shí)際通脹高于2%,但日本央行希望確保這不是暫時,所以政策制定者們會繼續(xù)觀察事態(tài)的發(fā)展。總之,由于10年期日本國債收益率已經(jīng)接近上限,因此日本央行有可能提高其YCC政策的上限,我認(rèn)為這是解決當(dāng)前問題的方法。

雖然我認(rèn)為日本央行還可以采取其他的方式(來應(yīng)對國債收益率的上漲),但我對在現(xiàn)在這個時點(diǎn)去進(jìn)行嘗試是否合理持懷疑態(tài)度,由于已經(jīng)有國債收益率的目標(biāo)水平,日本央行可能并不想去調(diào)整,因?yàn)槿绻菢幼龅脑捒赡芤馕吨毡狙胄校▽?shí)際上在)加息,盡管目前日本的實(shí)際利率一直在上升,但日本央行并不想讓外界解讀成他們在加息。

NBD:一些市場參與者認(rèn)為,日本央行在今年7月份的會議上調(diào)整YCC是“YCC時代結(jié)束的開始”。例如,太平洋投資管理公司(PIMCO)認(rèn)為,這意味著“日本央行正朝著逐步取消YCC政策的方向發(fā)展”。您同意這樣的觀點(diǎn)嗎?為什么?

若田部昌澄:如果(10年期日本國債收益率上漲的)情況持續(xù)下去,那么YCC政策便將走向終結(jié)。所以,問題在于日本央行是否還會繼續(xù)維持其收益率上限的政策。此外,這一切都要取決于未來陸續(xù)公布的經(jīng)濟(jì)數(shù)據(jù)。如果日本央行認(rèn)為對YCC的進(jìn)一步調(diào)整,并不能幫助其以可持續(xù)且穩(wěn)定的方式實(shí)現(xiàn)2%的通脹目標(biāo),那么我認(rèn)為日本央行實(shí)際上是可以結(jié)束(YCC政策)的。因此,盡管外界將日本央行在7月份會議上的動作視為“YCC政策結(jié)束的開始”,但目前這樣的路徑仍不是很清晰。

NBD:長期以來,日本央行一直被視為全球央行中的“另類”。雖然美聯(lián)儲、歐洲央行和英國央行等其他主要央行已大幅加息至全球金融危機(jī)以來的高點(diǎn),但日本央行卻長期維持超寬松政策,導(dǎo)致日元兌美元跌至逾30年來的最低水平。在您看來,日本央行為何要犧牲日元匯率,置通脹于危險(xiǎn)之中,卻依舊堅(jiān)持維持超寬松的貨幣政策?

若田部昌澄:首先,我認(rèn)為匯率目標(biāo)制是相當(dāng)危險(xiǎn)的。著名的“蒙代爾不可能三角(注:又稱‘三元悖論’)”指出,一個經(jīng)濟(jì)體不可能同時擁有資本的自由流動、獨(dú)立的貨幣政策和固定的匯率,當(dāng)局必須至少放棄其中一項(xiàng)。日本的情況是,政府不希望限制資本的自由流動,而日本央行又一直致力于實(shí)現(xiàn)國內(nèi)價格穩(wěn)定的目標(biāo),這就是為什么日本要犧牲掉“蒙代爾不可能三角”中固定匯率的那一部分。話雖如此,但目前仍有一種理解,即當(dāng)前的弱日元并不是因?yàn)槿赵旧碜呷酰怯捎诿缆?lián)儲(激進(jìn))加息導(dǎo)致的強(qiáng)美元。因此,弱日元并非完全是由于日本央行的政策導(dǎo)致,但接下來的問題是當(dāng)局如何在價格穩(wěn)定和匯率穩(wěn)定之間進(jìn)行權(quán)衡。

此外,日本央行和日本財(cái)務(wù)省的政治職能是不同的,所以和其他央行一樣,日本央行對本幣匯率波動本身并不負(fù)責(zé)。不過,當(dāng)前美國和日本分裂的貨幣政策確實(shí)會導(dǎo)致匯率波動。日本央行只是一個代理機(jī)構(gòu),負(fù)責(zé)實(shí)際(購債)操作,但我認(rèn)為最重要的是神田真人(Masato Kanda,注:日本財(cái)務(wù)省副大臣、負(fù)責(zé)外匯事務(wù)的最高級別官員)等人的態(tài)度,但他們何時以及在多大程度上會維持日元匯率尚不清楚。

NBD:去年10月,當(dāng)美元兌日元上破150時,日本當(dāng)局進(jìn)行了罕見的干預(yù)。同樣,日元兌美元在10月4日大幅走強(qiáng),導(dǎo)致一些市場參與者猜測日本當(dāng)局已經(jīng)出手干預(yù)以支持日元。上周美元兌日元再度上破150,同樣增加了當(dāng)局進(jìn)行外匯干預(yù)的猜測。在您看來,為什么1美元兌150日元的水平如此重要,以至于日本政府可能被迫介入干預(yù)?

若田部昌澄:老實(shí)說,我真的不知道1美元兌150日元是不是一個基準(zhǔn)匯率。去年10月當(dāng)美元兌日元上破150時,日本財(cái)務(wù)省確實(shí)罕見出手干預(yù),但我不太確定這是否是財(cái)務(wù)省想要向市場傳達(dá)的信息(即150關(guān)口就是日本當(dāng)局想要維護(hù)的水平)。不過我認(rèn)為,如果他們承認(rèn)1美元兌150日元是一個基準(zhǔn)匯率,反而會給日本財(cái)務(wù)省帶來更多的麻煩。

所以從某種角度來說,我認(rèn)為日本當(dāng)局并沒有設(shè)定一個(一旦達(dá)到就)必須要進(jìn)行干預(yù)的匯率水平,而是更關(guān)心日元匯率在短時間內(nèi)的迅速貶值或升值。

此外,我認(rèn)為一旦日本財(cái)務(wù)省在外匯市場上進(jìn)行干預(yù),那么他們必須考慮這種干預(yù)的有效性。當(dāng)(日元)匯率變動的趨勢發(fā)生變化時,(日本財(cái)務(wù)省的)干預(yù)才是最有效的,從某種意義上說,財(cái)務(wù)省必須精確地把握干預(yù)的時間點(diǎn)。試想如果財(cái)務(wù)省干預(yù)過后,日元仍在持續(xù)貶值,那就不太好了。因此,日本財(cái)務(wù)省必須更加小心,以盡量避免對外匯市場進(jìn)行干預(yù)。總之,今年以來外界確實(shí)在猜測1美元兌150日元的水平是日本當(dāng)局設(shè)定的一個干預(yù)目標(biāo),但我認(rèn)為目前來說這并不是一個能肯定的說法。

NBD:自2013年以來,日本央行一直維持負(fù)利率,但現(xiàn)在看來,這種超寬松政策對刺激經(jīng)濟(jì)的效果似乎有限。在過去的幾個月里,關(guān)于日本央行政策轉(zhuǎn)向的討論也開始逐漸多了起來,您認(rèn)為日本央行什么時候會開始政策轉(zhuǎn)向?政策轉(zhuǎn)向的必要條件和步驟是什么?

若田部昌澄:我認(rèn)為日本央行貨幣政策是否轉(zhuǎn)向取決于接下來公布的經(jīng)濟(jì)數(shù)據(jù),但日本央行應(yīng)該對以可持續(xù)且穩(wěn)定的方式實(shí)現(xiàn)2%的通脹目標(biāo)充滿信心。盡管我們現(xiàn)在的通脹已經(jīng)高于2%的目標(biāo)有一年多了,但日本央行仍在擔(dān)心未來通脹的下行,根據(jù)該行的說法,通脹可能在明年回落。政策制定者明白現(xiàn)在日本的通脹主要是由成本推動的,即食品價格和能源價格上漲,而在新冠疫情后日本重新向外國游客開放,需求端的刺激也逐漸回歸。

現(xiàn)任日本央行行長植田和男說過,目前日本存在兩種力量,第一種即剛才說的成本推動的通脹,第二種則是需求拉動的通脹,日本央行希望需求能夠繼續(xù)拉動通脹達(dá)到2%的目標(biāo)。那么日本央行將如何確定需求是否處于非常穩(wěn)定的狀態(tài)?我認(rèn)為他們有幾件事情必須考慮。

第一是物價上漲的實(shí)際分布情況,這在目前并不盡如人意。在當(dāng)前日本央行2%通脹目標(biāo)的模型水平上,物價上漲的實(shí)際分布是很不均衡的。不過,物價結(jié)構(gòu)正在變化,已經(jīng)從價格推動轉(zhuǎn)變?yōu)樾枨罄瓌樱艺J(rèn)為日本央行對這樣的結(jié)構(gòu)趨勢變化還沒有足夠的信心。

第二是通脹預(yù)期,如果日本民眾的通脹預(yù)期達(dá)到2%的水平,那么我認(rèn)為日本央行才會對此感到放心。然而,通脹預(yù)期目前仍不是太明了,因?yàn)橐恍┫嚓P(guān)指標(biāo)已經(jīng)達(dá)到了2%,但另外一些指標(biāo)卻還沒有,這對于整體的通脹預(yù)期來說是不穩(wěn)定的。

第三,要持續(xù)穩(wěn)定地實(shí)現(xiàn)2%的通脹目標(biāo),日本央行必須提高服務(wù)業(yè)通脹。在通常情況下,美國的商品價格實(shí)際上在是在下降或保持平穩(wěn),因此美國的商品價格對實(shí)現(xiàn)2%的通脹貢獻(xiàn)應(yīng)該是零,甚至是負(fù)的。但美國的服務(wù)業(yè)通脹正在以令美聯(lián)儲非常滿意的速度增長,這非常關(guān)鍵。但在日本,雖然服務(wù)業(yè)通脹已經(jīng)開始上漲,但我認(rèn)為還沒有達(dá)到可以實(shí)現(xiàn)2%的目標(biāo)的地步。這當(dāng)中的決定性因素是名義工資的增長,畢竟服務(wù)業(yè)是由人們的工資構(gòu)成的,所以如果名義工資增長超過2%,例如增速達(dá)到3%,那么日本央行的政策制定者就會感到很不錯。

考慮到以上的三點(diǎn),我認(rèn)為日本央行的政策轉(zhuǎn)向并不會在短期內(nèi)發(fā)生,至少需要等到明年4月份左右,因?yàn)槟鞘侨毡荆▌诠ぃ┞?lián)合會和工會開會討論并確定工資水平的時候。

不過在這之前,我認(rèn)為,包括我在內(nèi)的任何人都不能排除日本央行進(jìn)行政策調(diào)整或改變YCC的可能性。換句話說,日本央行仍有可能在明年春季前就輕松實(shí)現(xiàn)(持續(xù)且穩(wěn)定的)2%的通脹目標(biāo)。

另外,我認(rèn)為(日本的)負(fù)利率政策不會很快結(jié)束,這可能會是日本央行政策轉(zhuǎn)向過程中的最后一項(xiàng)被改變的政策。在那之前,日本央行可能會取消收益率曲線控制的長期目標(biāo)。我認(rèn)為日本央行會希望繼續(xù)在市場上購買日本國債,因?yàn)檫@仍是一種控制和預(yù)防日本國債收益率大幅波動的工具。不過,即使沒有了YCC目標(biāo),日本央行也不會希望日本國債收益率出現(xiàn)大幅波動。

新聞人物鏈接:

若田部昌澄于2018年3月至2023年3月在日本央行擔(dān)任副行長,五年任期內(nèi)他見證了前行長黑田東彥的一系列超寬松貨幣政策。

任期內(nèi),若田部昌澄也一直主張采取積極的貨幣寬松措施,他也是日本央行“定量和定性量化寬松(QQE)”政策的主要實(shí)踐者之一,該政策幫助日本走出了長達(dá)多年的的通縮周期,并將通脹提高到了日本央行的目標(biāo)水平,盡管這是否可持續(xù)仍有待觀察。

今年2月27日,若田部昌澄在美國哥倫比亞大學(xué)發(fā)表了他作為日本央行副行長的最后一次公開講話。在那次講話中,若田部昌澄談及了日本央行自2013年以來(即黑田東彥上任以來)的超寬松貨幣政策如何改善了其國內(nèi)經(jīng)濟(jì)活動和通脹、增加了就業(yè)和工資水平,并結(jié)束了長達(dá)多年的通縮。同時,他還強(qiáng)調(diào)了貨幣政策創(chuàng)新(如收益率曲線控制和前瞻性指引等)對實(shí)現(xiàn)2%通脹目標(biāo)的重要性。

3月份從日本央行卸任后,若田部昌澄重返曾任職多年的早稻田大學(xué)政治經(jīng)濟(jì)學(xué)院,擔(dān)任經(jīng)濟(jì)學(xué)教授,目前的研究領(lǐng)域集中在經(jīng)濟(jì)學(xué)史和中央銀行理論與實(shí)踐。

在他的整個職業(yè)生涯中,若田部昌澄已出版多本獲獎著作,包括《昭和大蕭條研究》和《經(jīng)濟(jì)危機(jī)與政策應(yīng)對》等。另外,他所著的《大停滯與安倍經(jīng)濟(jì)學(xué):日本的教訓(xùn)》于2021年在中國出版發(fā)行。

封面圖片來源:視覺中國-VCG211161484713

如需轉(zhuǎn)載請與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP