每日經濟新聞 2023-10-30 21:38:54

每經編輯 何小桃

繼本月上旬集體發聲,響應中銀協倡議后,10月30日,工行、農行、中行、建行、交行、郵儲六大國有行再次集體發布公告,宣布在已有政策基礎上,進一步推出惠企利民措施,加大減費讓利力度,提升服務質效。

另外,六大銀行10月30日晚間交齊2023年前三季度成績單:實現歸屬于股東的凈利潤(下同)總計10515.87億元,合計日賺超過38.1億元。

今年前三季度,“宇宙行”工行的賺錢能力依舊領先,前三季度歸屬該行股東的凈利潤2686.73億元,建行緊隨其后,實現凈利潤2554.54億元,農行和中行前三季度分別實現凈利潤2077.89億元和1748.5億元,郵儲銀行和交行分別實現凈利潤756.55億元和691.66億元。

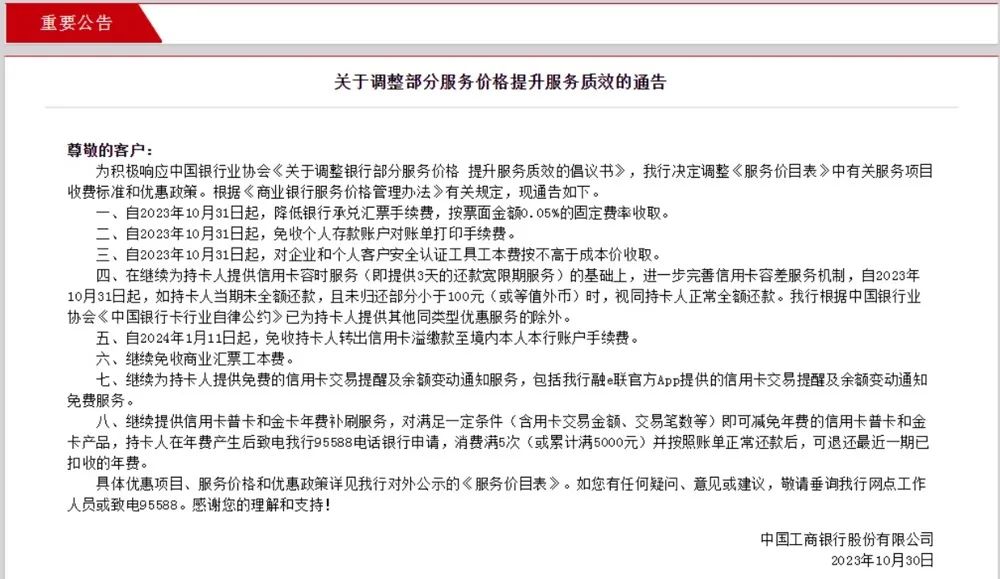

工行:調整部分服務價格,提升服務質效

工商銀行在公告中表示,為積極響應中國銀行業協會《關于調整銀行部分服務價格 提升服務質效的倡議書》,決定調整《服務價目表》中有關服務項目收費標準和優惠政策。

以下為具體措施:

一、自2023年10月31日起,降低銀行承兌匯票手續費,按票面金額0.05%的固定費率收取。

二、自2023年10月31日起,免收個人存款賬戶對賬單打印手續費。

三、自2023年10月31日起,對企業和個人客戶安全認證工具工本費按不高于成本價收取。

四、在繼續為持卡人提供信用卡容時服務(即提供3天的還款寬限期服務)的基礎上,進一步完善信用卡容差服務機制,自2023年10月31日起,如持卡人當期未全額還款,且未歸還部分小于100元(或等值外幣)時,視同持卡人正常全額還款。我行根據中國銀行業協會《中國銀行卡行業自律公約》已為持卡人提供其他同類型優惠服務的除外。

五、自2024年1月11日起,免收持卡人轉出信用卡溢繳款至境內本人本行賬戶手續費。

六、繼續免收商業匯票工本費。

七、繼續為持卡人提供免費的信用卡交易提醒及余額變動通知服務,包括我行融e聯官方App提供的信用卡交易提醒及余額變動通知免費服務。

八、繼續提供信用卡普卡和金卡年費補刷服務,對滿足一定條件(含用卡交易金額、交易筆數等)即可減免年費的信用卡普卡和金卡產品,持卡人在年費產生后致電我行95588電話銀行申請,消費滿5次(或累計滿5000元)并按照賬單正常還款后,可退還最近一期已扣收的年費。

農行:調整部分服務價格,提升服務質效

農業銀行在公告中表示,銀行積極響應中國銀行業協會《關于調整銀行部分服務價格提升服務質效的倡議書》有關號召,對《中國農業銀行服務收費價格目錄》部分金融服務價格標準和優惠措施予以調整公示,在繼續實施已有減費讓利政策的基礎上,積極推出惠企利民措施,進一步減輕實體經濟經營成本和金融消費者負擔,著力提升金融服務質效。

以下為具體措施:

一、自2023年10月31日起,取消銀行承兌匯票工本費和商業承兌匯票工本費。

二、自2023年3月11日起,銀行承兌匯票承兌手續費按票面金額的0.05%收取。

三、自2023年10月31日起,在目前個人免費打印起始日距業務辦理當日1年(含)內對賬單基礎上,暫免收取個人打印起始日距業務辦理當日,1年至3年以內(含)及3年以上打印對賬單服務費。

四、自2023年10月31日起,繼續按照不高于成本價的標準向企業和個人客戶收取安全認證工具工本費。

五、綜合提升信用卡服務質效

為進一步提升信用卡服務質效,自2023年10月31日起,針對信用卡服務繼續實施以下優惠服務:

(一)繼續為持卡人提供免費的信用卡交易提醒及余額變動通知服務,包括我行掌銀APP、微信服務號等免費的信用卡交易提醒及余額變動通知服務。

(二)繼續免收持卡人轉出信用卡溢繳款至境內本人本行賬戶手續費。

(三)繼續提供信用卡普卡和金卡年費補刷機制。對信用卡普卡和金卡產品,持卡人在年費產生后致電我行信用卡客服熱線(客服熱線:400-66-95599)申請,并在2個月內消費達標(含交易金額及交易筆數),即可返還相應年費金額。

(四)繼續提供信用卡容時、容差服務機制。發卡行根據中國銀行業協會《中國銀行卡行業自律公約》已為持卡人提供其他同類型優惠服務的除外。

中行:減免服務收費,提升服務質效

中國銀行在公告中表示,銀行積極響應中國銀行業協會《關于調整銀行部分服務價格提升服務質效的倡議書》,在繼續實施已有減項降費政策的基礎上,自2023年10月31日起,進一步推出惠企利民措施,加大減費讓利力度,提高金融服務質效,降低市場主體經營成本,提升人民群眾金融消費體驗。

以下為具體措施:

一、取消商業匯票工本費

取消銀行承兌匯票工本費、商業承兌匯票工本費。

二、降低銀行承兌匯票手續費

繼續保持較低的銀行承兌匯票手續費費率水平,按票面金額的0.05%收取。

三、減免個人存款賬戶對賬單打印費

繼續免收個人存款賬戶對賬單打印費。

四、對安全認證工具工本費實施成本定價方式

對安全認證工具工本費實施成本定價的適用客戶范圍從小微及個體工商戶擴大到全體客戶,并自2024年1月1日起對個人客戶實行免費。

五、綜合提升信用卡服務質效

(一)繼續為持卡人提供免費的信用卡交易提醒及余額變動通知服務。

(二)在繼續免收持卡人轉出信用卡溢繳款至境內本人本行本地賬戶手續費的基礎上,免收轉出至境內本人本行異地賬戶手續費。

(三)繼續提供信用卡年費補刷機制。

(四)繼續提供信用卡容時服務,并于11月底前提升容差服務限額至100元。

建行:加大優惠力度,助力美好生活

建設銀行在公告中表示,銀行積極響應行業倡議,持續推動商業匯票工本費、銀行承完匯票手續費、個人存款賬戶對賬單打印費、安全認證工具工本費、信用卡等降費舉措落到實處,不斷提升客戶服務體驗、降低市場主體經營成本。

其中,建設銀行表示,自2023年10月29日起,為滿足客戶必要的賬戶服務,免收個人存款賬戶對賬單打印手續費。個人存款賬戶具體包括:個人銀行結算賬戶、個人活期儲蓄賬戶、個人定期存款賬戶個人通知存款賬戶。

交行:調整部分服務價格,進一步加大減費讓利力度

交通銀行在公告中表示,銀行積極響應中國銀行業協會發布的《關于調整銀行部分服務價格提升服務質效的倡議書》有關號召,對《交通銀行服務收費名錄》部分服務價格標準及優惠措施予以調整公示,在繼續執行現有優惠減免政策的基礎上,進一步加大減費讓利力度,降低市場主體經營成本,提升人民群眾金融服務體驗,持續提高服務實體經濟質效。

以下為具體措施:

一、取消商業承兌匯票工本費,繼續免收銀行承兌匯票工本費。

二、取消銀行承兌匯票承兌手續費按期限分檔計費方式,調整為費率按照不超過票面金額0.05%收取。

三、繼續實施個人存款賬戶所有期限對賬單打印費免費優惠政策。

四、安全認證工具工本費對全體企業和個人客戶按照不高于成本價收取。原小微企業和個體工商戶三年優惠期限(2021年9月30日-2024年9月30日)調整為長期,動態令牌工本費繼續對全部個人實施免收優惠。

上述優惠調整措施自2023年10月31日起實施,信用卡優惠措施和實施時間另行告知。

郵儲銀行:進一步加大減費讓利力度

郵儲銀行公告表示,在繼續執行現有優惠減免政策的基礎上,進一步加大服務優惠力度,降低市場主體經營成本,提升人民群眾金融服務體驗,持續提高服務實體經濟質效。現將相關事項公告如下:

一、自2023年10月31日起,取消商業匯票工本費,免收銀行承兌匯票工本費和商業承兌匯票工本費。

二、自2023年11月30日起,取消銀行承兌匯票承兌手續費按期限分檔計費方式,費率調整為票面金額的0.05%。

三、自2023年10月31日起,實施個人存款賬戶所有期限對賬單打印費免費優惠政策。

四、自2023年10月31日起,安全認證工具工本費對全體企業和個人客戶按照不高于成本價收取。

信用卡優惠措施和實施時間另行告知。具體優惠項目及優惠期限詳見我行公示的《中國郵政儲蓄銀行服務價目表》。

銀行業協會現任會長是建設銀行

每日經濟新聞記者注意到,10月12日,中國銀行業協會曾發布《關于調整銀行部分服務價格提升服務質效的倡議書》,倡議取消商業匯票工本費。為進一步降低市場主體經營成本,鼓勵各銀行進一步加快數字化進程,取消銀行承兌匯票工本費和商業承兌匯票工本費。

倡議降低銀行承兌匯票手續費。為支持企業恢復發展,鼓勵各銀行結合業務環境變化,將銀行承兌匯票承兌手續費按期限分檔計費方式調整為一檔計費,費率不超過票面金額的0.05%,各銀行根據業務實際可設定最低金額。

倡議減免個人存款賬戶對賬單打印費。鼓勵各銀行提升客戶賬戶服務體驗,適當降低個人存款賬戶(含個人銀行結算賬戶、個人活期儲蓄賬戶、個人定期存款賬戶、個人通知存款賬戶)對賬單打印手續費。對于打印最近1年以內(含)紙質對賬單的,免收手續費。對于打印超過最近1年紙質對賬單的,每年首次免收手續費。鼓勵各銀行響應綠色低碳號召,積極支持和引導客戶通過線上方式獲取電子對賬單。

中國銀行業協會成立于2000年5月,是經中國人民銀行和民政部批準成立,并在民政部登記注冊的全國性非營利社會團體,是中國銀行業自律組織。

截至2023年1月,中國銀行業協會共有764家會員單位。會員單位包括開發性金融機構、政策性銀行、國有大型商業銀行、股份制商業銀行、金融資產管理公司、城市商業銀行、民營銀行、農村商業銀行、農村信用社、外資銀行、地方銀行業協會(公會)、金融租賃公司、汽車金融公司、消費金融公司、貨幣經紀公司、理財公司、其他類會員等。

根據其第八屆常務理事單位(常務理事)名單(現任),會長是建設銀行。

編輯|何小桃 易啟江

校對|劉思琦

封面圖片來源:每日經濟新聞 劉國梅 攝

每日經濟新聞綜合每經APP、中國基金報、澎湃新聞等

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP