每日經濟新聞 2023-10-31 21:58:35

◎今年年內(截至10月31日)總共有275家新股上市,首發募資金額共3321.11億元,平均募資額為12.08億元。分板塊來看,來自滬深主板的有47家,來自科創板的有63家,來自創業板的有102家,來自北交所的有63家。

◎“A股市場資金和投資者更多,資金面要充裕些,并且還是有賺錢效應。而港股則本身發行有難度,并且鎖定短,外面籌碼多,所以不敢高價發行。”有保薦代表人表示。

◎“日均成交額不到5000萬元的上市公司比例已經很大了,1000萬元以下的就是流動性極差的公司了。”王驥躍認為,這種成交額分化趨勢的持續長期來看將是必然。

每經記者 王琳 每經編輯 梁梟

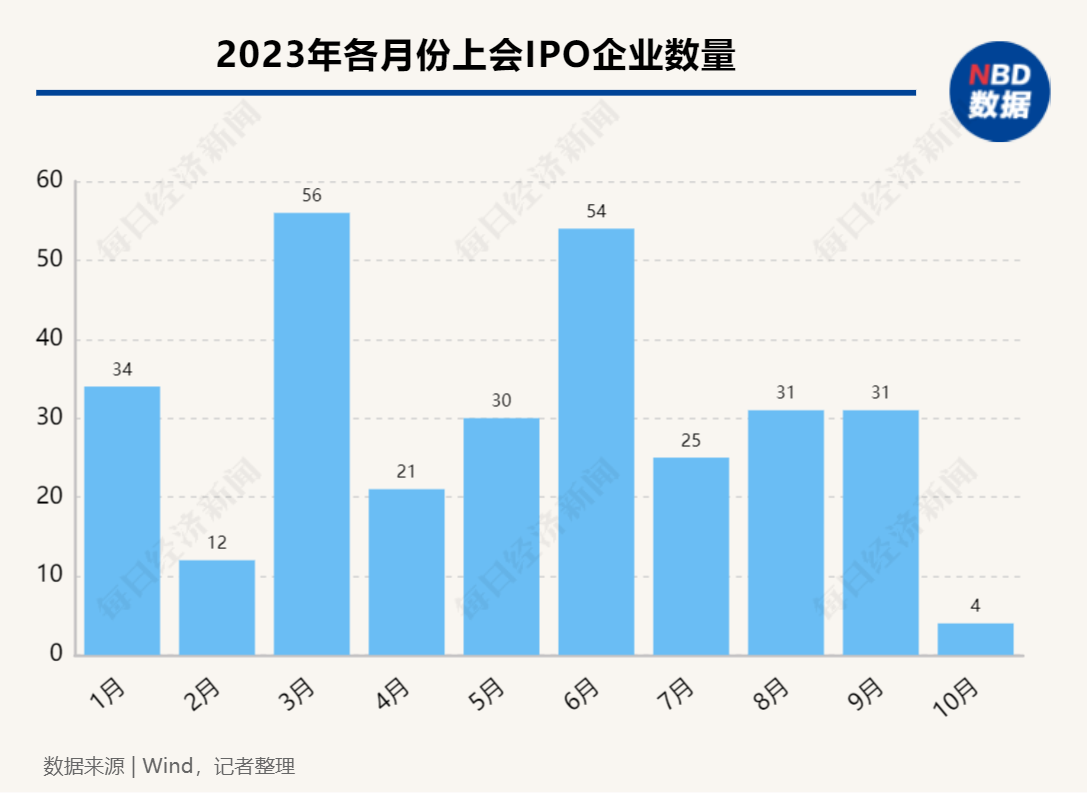

在今年8月27日證監會定調“階段性收緊IPO節奏”的背景下,A股IPO市場在10月“速凍”。具體來看,10月首發上會企業數以及IPO企業獲取注冊批文數均錄得年內(截至10月31日,下同)新低,首發上市企業數量和募資額也都只有去年10月的三分之一左右。

記者梳理發現,2023年初至今,總共有298家公司首發上會,僅為2022年同期的約六成。新股方面,年內總共有275家新股上市,首發募資金額總共3321.11億元,新股上市數和首發募資額分別是2022年年同期的82.09%和64.64%。

值得注意的是,今年A股二級市場表現相對較弱,但在階段性收緊IPO節奏之前,A股IPO熱度依舊較高,這與港股市場情況相反。多位業內人士在接受《每日經濟新聞》記者采訪時表示,這或許是A股市場結構的特點所致。

整個10月,A股僅有4家公司安排首發上會,分別為來自北交所的萊賽激光和捷眾科技,來自科創板的燦芯股份,以及來自深證主板的世盟股份。其中燦芯股份被暫緩表決,其余3家公司則順利過會。

10月無疑也是今年以來IPO市場熱度最低的月份。Wind數據顯示,今年年內共有298家公司首發上會。9月IPO企業上會數31家,而年內IPO企業上會數最高峰在3月,達56家。

從IPO注冊來看,根據記者統計,年內共有290家IPO企業獲得首發批文。具體到10月,有11家IPO企業獲得注冊批文,其中有5家來自北交所。10月是截至目前,年內獲得IPO注冊批文企業數量最少的月份。

與此同時,10月有11家公司首發上市,首發上市募資額共計84.69億元。而在2022年10月,A股市場首發上市企業數量為31家,首發募資額達281.42億元。也就是說,今年10月A股的首發上市企業數和募資額均僅為去年10月的三分之一左右。而放在年內來看,10月首發上市企業數和募資額也均僅高于1月,1月首發上市企業數為10家,募資額69.20億元。

在IPO受理端,今年年內總共有622家企業IPO獲得受理,主要集中在上半年,尤其是3月和6月受理數分別為206家和246家,這或與企業財務數據更新的時間節點有關。進入下半年,IPO受理極速降溫,7月、8月和10月受理IPO企業數分別為1家、2家和2家,9月受理數為27家。

進一步來看,下半年受理的32家IPO企業中,來自北交所的有21家,占約三分之二。10月獲受理的兩家企業騰茂科技和匯興智造均來自北交所。

從年內情況來看,在IPO公司上會方面,總共有298家公司首發上會,其中257家過會,過會率86.24%。257家過會企業中,79家來自滬深主板,27家來自科創板,95家來自創業板,56家來自北交所。

相較而言,A股市場在去年前十月總共有478家公司首發上會,今年前十月僅為去年同期的62.34%,去年前十月首發過會率為87.03%,也略高于今年同期表現。

從年內257家過會企業的保薦機構分布情況來看,中信證券、海通證券、民生證券、中金公司、華泰聯合證券的保薦IPO企業過會數最多,分別有34家、19家、18家、16家和15家。

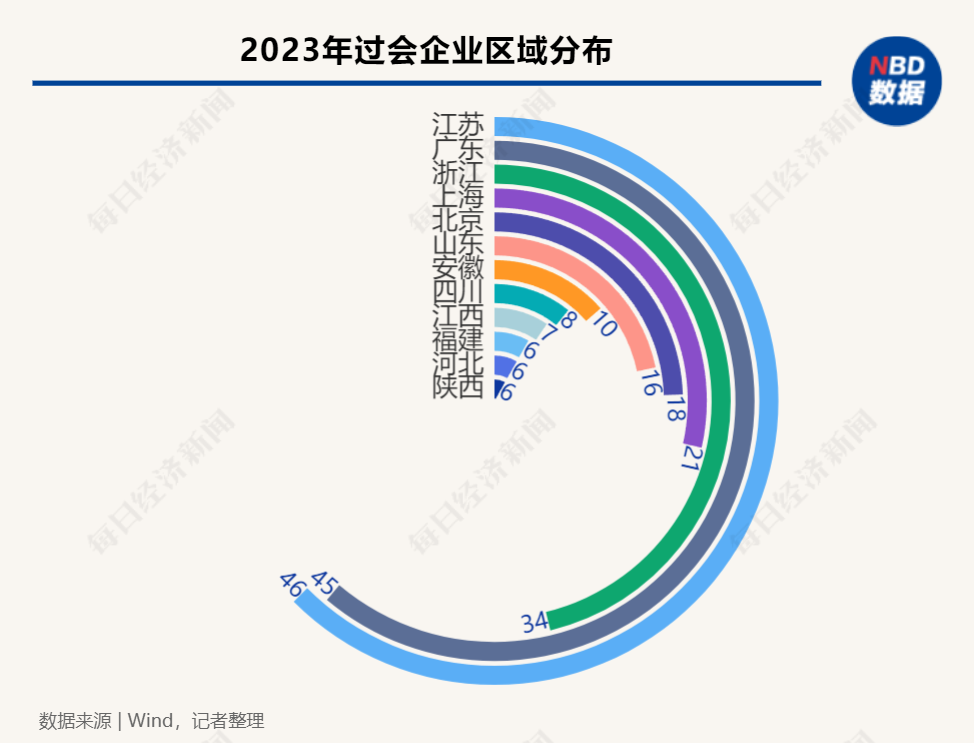

從過會企業的區域分布來看,來自江蘇、廣東、浙江、上海、北京、山東的IPO企業最多,分別有46家、45家、34家、21家18家和16家,上述6省市總共的過會企業數占到了整個A股過會企業數的一半以上。

IPO市場一直是“有人歡喜有人憂”,在超200家公司過會的同時,也有184家公司終止IPO項目審查,同時有7家已過會企業終止注冊。

上述191家終止IPO項目審查的公司中,來自滬深主板、科創板、創業板、北交所的數量分別為48家、41家、73家和29家。

從終止IPO項目的保薦券商分布來看,中信證券、海通證券、民生證券、中信建投、國泰君安、華泰聯合證券保薦IPO項目終止數最多,分別有19個、16個、15個、14個、12個和10個,這些也都是年內過會IPO項目保薦最多的券商。此外,興業證券和國信證券保薦IPO項目終止數均達到6家。

《每日經濟新聞》記者還注意到,今年年內總共有275家新股上市,首發募資金額共3321.11億元,平均募資額為12.08億元。分板塊來看,來自滬深主板的有47家,來自科創板的有63家,來自創業板的有102家,來自北交所的有63家。

去年前10個月,A股市場有335家新股上市,首發募資金額達5137.74億元,平均募資額為15.34億元。以此計算,今年前10個月,新股上市數量和首發募資總額分別是去年同期的82.09%和64.64%,平均募資額為去年同期的78.75%。

從年內上市新股的區域分布來看,來自江蘇、廣東、浙江、上海、山東、北京、安徽、江西的最多,分別有54家、46家、37家、21家、16家、15家、13家和10家。同時,有9個省市的新股總募資額超過了100億元,分別為江蘇、廣東、上海、浙江、安徽、北京、山東、陜西和重慶,總募資額分別為575.66億元、548.99億元、479.62億元、386.07億元、239.25億元、234.80億元、132.29億元、116.58億元和100.74億元。

此外,275家新股中,有52家在上市首日跌破發行價,首日破發率達18.91%;同時也有38家新股在上市首日漲幅超100%,最高的盟固利(301487.SZ,股價47.89元,市值220.1億元)和阿為特(873693.BJ,股價34.55元,市值24.6億元)在上市首日漲幅高達1742.48%和1008.33%。

分板塊來看,來自滬深主板、科創板、創業板、北交所的新股在上市首日破發數分別為2家、13家、20家和17家,破發率分別為4.26%、20.63%、19.80%和26.98%,北交所破發率最高,滬深主板最低。

縱觀今年A股IPO,二級市場表現成為至關重要的影響因素。

尤其是下半年,A股加速探底,就在10月份,上證指數時隔一年再度跌破3000點,創業板指也跌破1900點,一度回到2020年3月的水平。這也被認為是今年8月27日證監會提出“階段性收緊IPO節奏”的大背景。

不過,盡管二級市場表現較差,在提出“階段性收緊IPO節奏”之前,A股IPO市場卻并未受到多大影響。如果監管層不收緊的話,“今年依然(可能)是五百家(新股),也就是說,我們的市場不能對IPO構成約束。”尹中余在電話中向《每日經濟新聞》記者表示。

與此同時,如前文所述,A股市場的新股狂歡仍在不時上演。據記者統計,今年8月28日至10月31日間,A股市場34家首發新股中,有10家新股在上市首日漲幅超100%,占比近三成,其中還有阿為特在上市首日漲幅超10倍的這種情況,而在上市首日破發的新股則為7家,僅占年內新股上市首日破發數的13.46%。近從這一時段來看,市場上新股少了,新股也更加受到追捧。

對比來看,2023年初至今,恒生指數跌近14%,但港股IPO市場并未單獨興旺。畢馬威中國此前發布的報告顯示,今年前三季度,港股市場僅有44家公司上市,募資246億元港幣,同比分別下跌15%和65%,港交所在前三季度IPO首發募資額在全球排名也繼續下滑至第八位。

對于A股和港股IPO市場與二級市場關系的不同表現,記者采訪的多位業內人士還是將原因放在了市場結構的差異上。

一家內地券商的保薦代表人通過微信向記者表示,港股本身發行就難,A股發行其實不難,這主要還是投資人結構的差異造成的。

“A股市場資金和投資者更多,資金面要充裕些,并且還是有賺錢效應。而港股則本身發行有難度,并且鎖定短,外面籌碼多,所以不敢高價發行。”上述保薦代表人進一步表示。

“我理解可能是這么多年來的慣性,之前核準制的時候,上市是稀缺資源,發行的時候也有23倍市盈率限制,以至于只要打新中了肯定能賺,大家形成習慣了。另外,可能還是因為投資者的結構問題,A股散戶太多,所以總有人接盤,那機構肯定也愿意高價去買。國外以及香港的成熟市場,新股很有可能根本就賣不出去。”一家上海律所的IPO律師通過微信向《每日經濟新聞》記者表示。

在新股高價發行的背景下,今年9月11日,金帝股份(603270.SH,股價30.13元,市值66.02億元)大股東在上市首日就通過轉融通將股票出借給機構進行賣空,曾一度引發市場較大爭議,直到監管層隨后定調涉及到金帝股份的融券業務“符合當前監管規定”,市場才回歸進一步的理性思考。

“這種賣空的量其實是很小的,對市場影響遠沒有輿論宣傳的那么大,這也只是一種順勢而為罷了。”資深投行人士王驥躍通過微信向記者表示,A股市場更應該做的是一開始就全流通。

過去兩年是A股IPO大年。2020年至2022年各年度,A股市場新增上市公司數量分別為432家、524家、428家,對應的首發募集資金分別為4779億元、5426億元、5869億元,上市新股數和首發募資額在2021年和2022年先后創出歷史新高。

那么,如何看待后續的A股IPO市場走勢?2021年、2022年火紅的市場能復現嗎?

上述IPO律師向記者表示,其個人認為,近一兩年A股IPO市場估計都不會怎么好,不光是二級市場表現的影響,監管層可能會對整個IPO市場,尤其是滬深市場的IPO都有收緊的趨勢。

據上述IPO律師了解,現在一些地方政府希望擬上市的企業也考慮北交所。

“今年應該整體行情不行,本身在控制發行節奏。預估明年也不會太好,從目前信息來看,應該IPO就是會收緊。”同樣的保守心態,也出現在上述保薦代表人的看法中:“也算是階段性吧,一般會有個一兩年的低谷期。”

尹中余則認為,如果二級市場回暖,正常情況下,按照A股市場的邏輯,新股發行少有失敗,那以后新股發行肯定會多起來,可能又會回到一年四五百家新股的水平。

“但我認為不應該再簡單地輪回了,(如果)二級市場好了,就開始猛發新股。”尹中余補充道。

此外,隨著A股上市公司數量快速增加,在業內人士看來,市場個股成交的分化也是大勢所趨。

記者梳理發現,截至10月31日的60個交易日內,在5297家A股上市公司中,日均成交額在1000萬元以下的上市公司有232家,其中絕大部分來自北交所。

除去北交所公司,在5072家滬深交易所上市公司中,日均成交額在1000萬元以下的有31家,在1000萬元~5000萬元區間的有1685家,5000萬元~1億元區間的有1355家,1億元~10億元區間的有1920家,在10億元以上的81家。

也就是說,在最近60個交易日內,日均成交額在5000萬元以下的上市公司有1716家,占滬深交易所上市公司總數的33.83%。

“日均成交額不到5000萬元的上市公司比例已經很大了,1000萬元以下的就是流動性極差的公司了。”王驥躍認為,這種成交額分化趨勢的持續長期來看將是必然。

封面圖片來源:視覺中國-VCG211366289309

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP