每日經濟新聞 2023-11-13 07:19:36

每經記者 王琳 每經編輯 董興生

全面注冊制來臨,更多企業擁有機會步入資本市場,與投資者共享發展機遇。而對許多公司而言,A股IPO的闖關之旅也并非都是坦途。《每日經濟新聞》記者以周為單位,對上周IPO過會、被否及新增獲受理企業進行梳理,對企業價值進行辨析,同時觀瞻IPO市場節奏、政策動向等,以饗讀者。

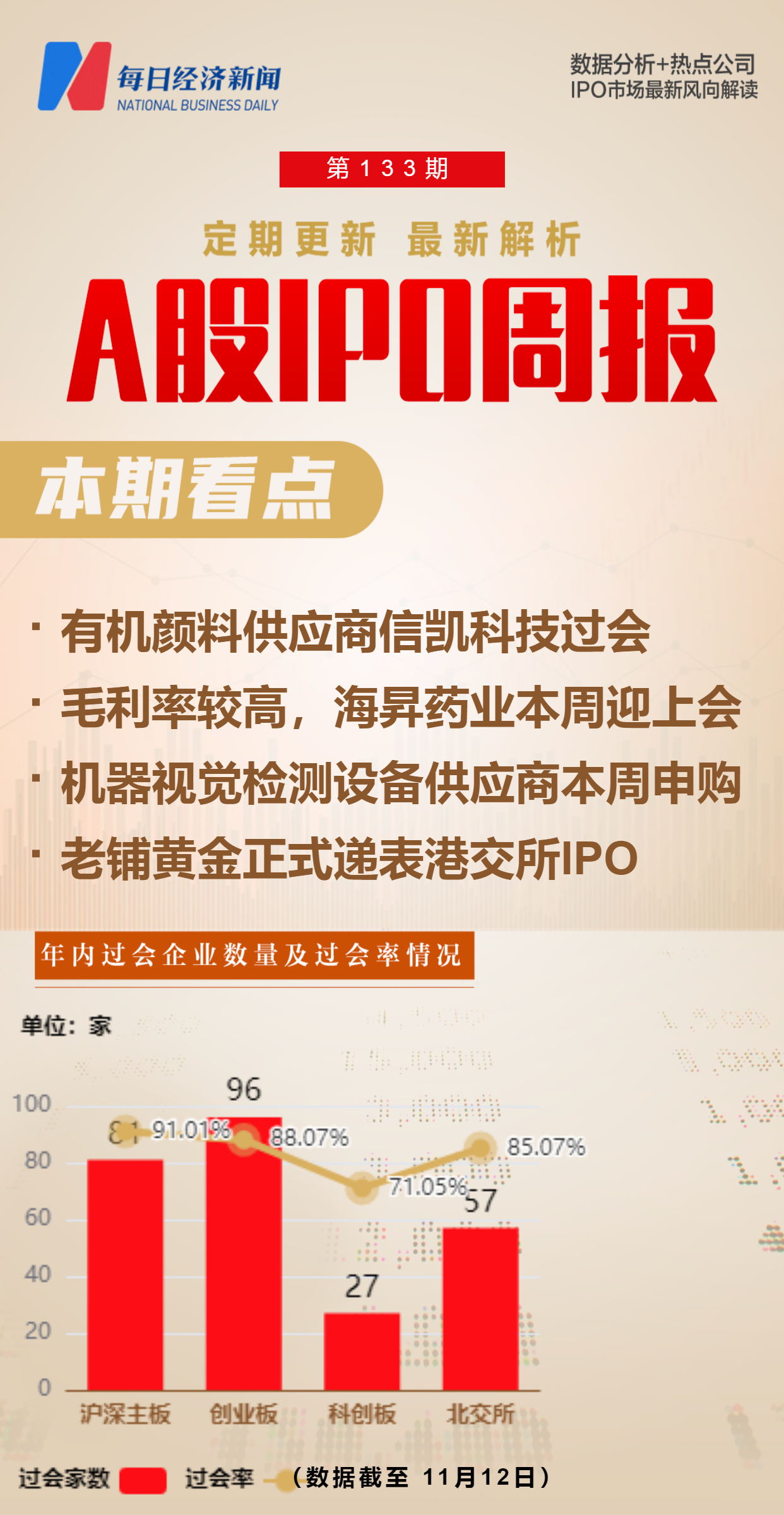

從IPO節奏來看,上周(11月6日至11月12日,下同),A股市場安排了2家公司首發上會,并最終全部成功過會,IPO周過會率100%。本周(11月13日至11月19日,下同),A股市場同樣安排了2家公司首發上會。

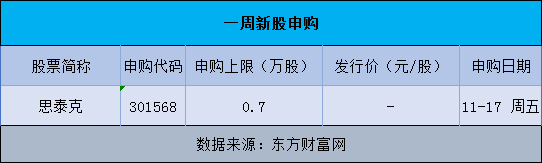

不過,本周首發申購的僅有來自創業板的思泰克一家公司。作為機器視覺檢測設備供應商,思泰克在核心技術和客戶資源等方面擁有優勢,并稱正逐步實現產品的進口替代。

在IPO市場繼續低位運行的同時,上周又有4家企業主動撤回了IPO項目。其中,恒業微晶曾在今年1月被抽中進行現場檢查,并被發現多項問題。

此外,繼夢金園于9月底遞表港交所IPO后,另一家珠寶黃金企業老鋪黃金也正式轉戰港交所IPO。

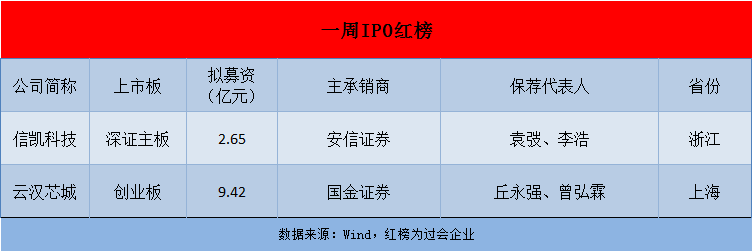

上周,A股有2家公司迎來上會,分別為來自深證主板的信凱科技,以及來自創業板的云漢芯城,兩家公司順利過會。

信凱科技主要從事有機顏料等著色劑的產品開發、銷售及服務,產品主要應用于油墨、涂料和塑料等領域。

招股書顯示,信凱科技從2015年至2022年連續多年位居全國有機顏料出口行業第一名,主要客戶包括DIC株式會社、富林特集團、盛威科集團、宣偉集團、艾仕得集團等國際知名企業。2020年至2022年各年度,信凱科技在全球有機顏料市場的占有率分別約為2.71%、3.39%和3.11%。

從業績情況來看,2020年至2023年上半年三年一期,信凱科技的營業收入分別為9.99億元、12.06億元、11.92億元和5.34億元,扣非后歸母凈利潤分別為5386.38萬元、7820.07萬元、9108.96萬元和4088.69萬元。

展望有機顏料行業的未來發展,信凱科技在招股書中表示,在供給方面,未來幾年我國有機顏料市場將持續保持穩步發展;在需求方面,近幾年全球有機顏料行業總體保持平穩發展的趨勢,產量和市場需求量基本保持平衡。不過,產業升級與產業集中是未來的發展趨勢,行業內領先企業的競爭力持續提高,行業利潤正逐漸向具有核心競爭力的企業集中。

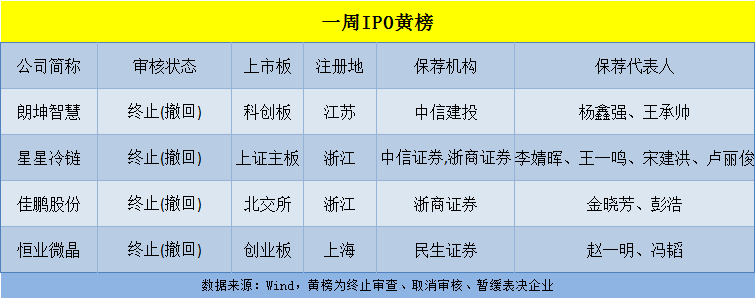

上周,共有4家公司入列“黃榜”,即主動撤回IPO項目的朗坤智慧、星星冷鏈、佳鵬股份和恒業微晶。

4家公司中,恒業微晶從事分子篩相關產品的研發、生產、銷售和技術服務,主要產品包括分子篩原粉、分子篩活化粉及成型分子篩。

招股書顯示,2020年至2022年各年度,恒業微晶的營業收入分別為2.22億元、4.31億元和4.11億元,扣非后歸母凈利潤分別為2249.39萬元、8198.98萬元和7704.74萬元,業績表現并不穩定。

值得一提的是,包括恒業微晶在內的5家IPO公司在今年1月被抽中進行現場檢查。而此后交易所發布的審核問詢函顯示,恒業微晶存在跨期調節費用的風險,以及通過財務人員個人賬戶向銷售人員指定賬戶匯入“回扣費”,通過財務人員個人賬戶收取供應商商品銷售返利等問題。

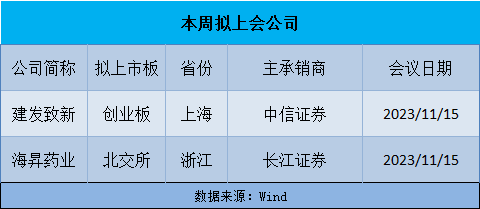

本周,A股市場有2家公司將迎來首發上會,分別為來自創業板的建發致新,以及來自北交所的海昇藥業。

2家公司中,海昇藥業主要從事獸藥原料藥、醫藥原料藥及中間體的研發、生產和銷售。

招股書顯示,2020年至2023年上半年三年一期,海昇藥業的營業收入分別為2.07億元、2.69億元、2.64億元和1.27億元,扣非后歸母凈利潤分別為7850.57萬元、1.14億元、1.10億元和5360.95萬元。

與此同時,2020年至2022年,海昇藥業累計現金分紅1.488億元。如今,海昇藥業擬通過IPO募資6.79億元,這一數字甚至遠高于海昇藥業在2023年上半年末2.76億元的資產總額。

此外,海昇藥業此前已被交易所下發四輪問詢函,其中毛利率成為關注的重點。具體來看,2020年至2022年各年度,海昇藥業的毛利率分別為51.73%、57.36%和52.47%,遠高于同行業可比公司平均水平的37.95%、35.49%和33.30%。

對此,海昇藥業回應稱,主要系因公司主要關鍵中間體為自產,具備成本優勢;同時公司在原料藥市場深耕多年,產品質量穩定,得到了客戶的認可,與其建立起了持續穩定的合作關系,具有一定的議價能力。

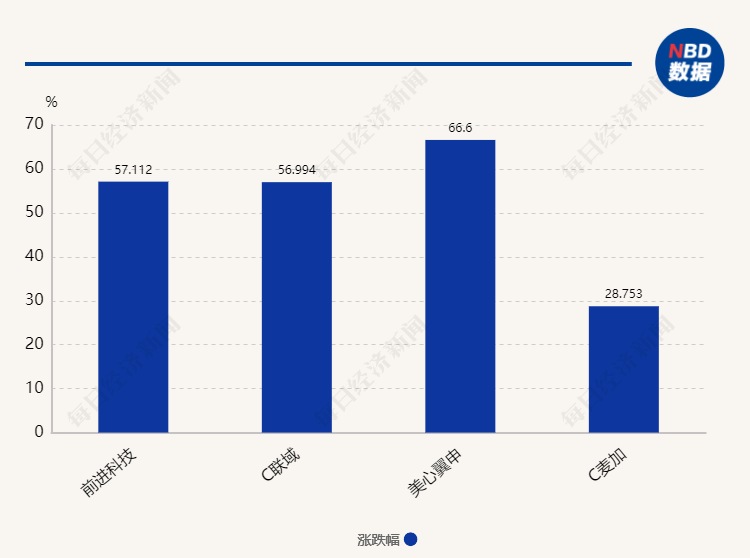

上周,新股市場有4家公司首發上市,包括來自創業板的C聯域(SZ 001326,股價74.45元,市值54.50億元),來自上證主板的C麥加(SH 603062,股價63.41元,市值68.48億元),以及來自北交所的前進科技(BJ873679,股價21.98元,市值11.83億元)和美心翼申(BJ 873833,股價13.10元,市值10.55億元),4家公司股價在上市首日都錄得上漲,其中最高的為美心翼申,漲幅達66.60%。

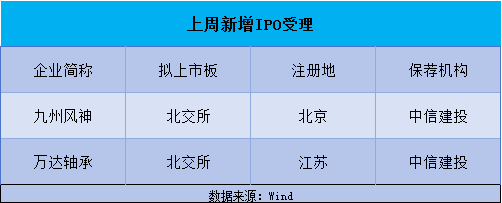

在IPO受理端,上周,A股市場有2家企業獲得IPO受理,為來自北交所的九州風神和萬達軸承。

本周,A股市場僅有思泰克1家公司將迎來申購。

擬上市創業板的思泰克,主要從事機器視覺檢測設備的研發、生產、銷售及增值服務,主要產品包括3D錫膏印刷檢測設備(簡稱3D SPI)及3D自動光學檢測設備(簡稱3D AOI)。

思泰克在招股書中表示,公司具備多項技術優勢,同時也具有一定的人才優勢。例如,公司總經理兼研發總監姚征遠自1996年開始在上海西門子移動通信有限公司歷任SMT(表面貼裝技術)工程師、SMT項目主管、工業工程部主管、生產技術部主管,具有較強的研發管理能力。

思泰克還表示,2020年、2021年和2022年,公司3D SPI產品銷量分別為1335臺、1850臺和1810臺,產品銷量穩步提升,并且公司能夠與德律科技、高迎檢測、奔創科技等境外知名品牌競爭,實現進口替代。在未來我國加速進口替代的大趨勢下,思泰克還有望獲得更高的市場份額。

此外,2020年至2022年各年度,思泰克的營業收入分別為2.53億元、3.56億元和3.87億元,扣非后歸母凈利潤分別為7001.69萬元、1.14億元和1.09億元。而在2023年前三季度,思泰克的營業收入和扣非后歸母凈利潤分別同比下降9.18%和10.65%。業績表現存在一定波動性。

上周,老鋪黃金股份有限公司(以下簡稱“老鋪黃金”)和經緯天地控股有限公司正式遞表港交所IPO,珠海萬達商業管理集團股份有限公司則宣布終止委任瑞士信貸(香港)有限公司為其港股IPO其中一名整體協調人。

根據招股書,老鋪黃金是中國古法手工金器專業第一品牌,按照相關報告,其單店收入在2022年中國所有黃金珠寶品牌中排名第一。

2020年至2023年上半年三年一期,老鋪黃金的收入分別為8.96億元、12.65億元、12.94億元和14.18億元,毛利分別為3.86億元、5.21億元、5.42億元和5.91億元,增長較快。

事實上,早在2021年,老鋪黃金就曾沖刺A股IPO,但此后遭遇失敗。這也是目前多家黃金珠寶企業沖刺資本市場的縮影。

在兩次沖刺A股IPO失敗后,夢金園黃金珠寶集團股份有限公司在今年9月底向港股遞交了IPO招股書;周六福珠寶股份有限公司則正在第三次沖刺IPO,其欲在A股深證主板市場上市,目前因更新財務資料處于中止狀態。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP