每日經(jīng)濟新聞 2023-11-16 21:47:36

美東時間11月8日,“宇宙第一大行”中國工商銀行股份有限公司在美全資子公司——工銀金融服務(wù)有限責(zé)任公司發(fā)布聲明稱,由于遭勒索軟件攻擊,導(dǎo)致部分系統(tǒng)中斷。

每經(jīng)記者 張宏 劉嘉魁 每經(jīng)編輯 馬子卿

美東時間11月8日,“宇宙第一大行”中國工商銀行股份有限公司在美全資子公司——工銀金融服務(wù)有限責(zé)任公司(以下簡稱“ICBCFS”)被“網(wǎng)絡(luò)狂徒”盯上了。

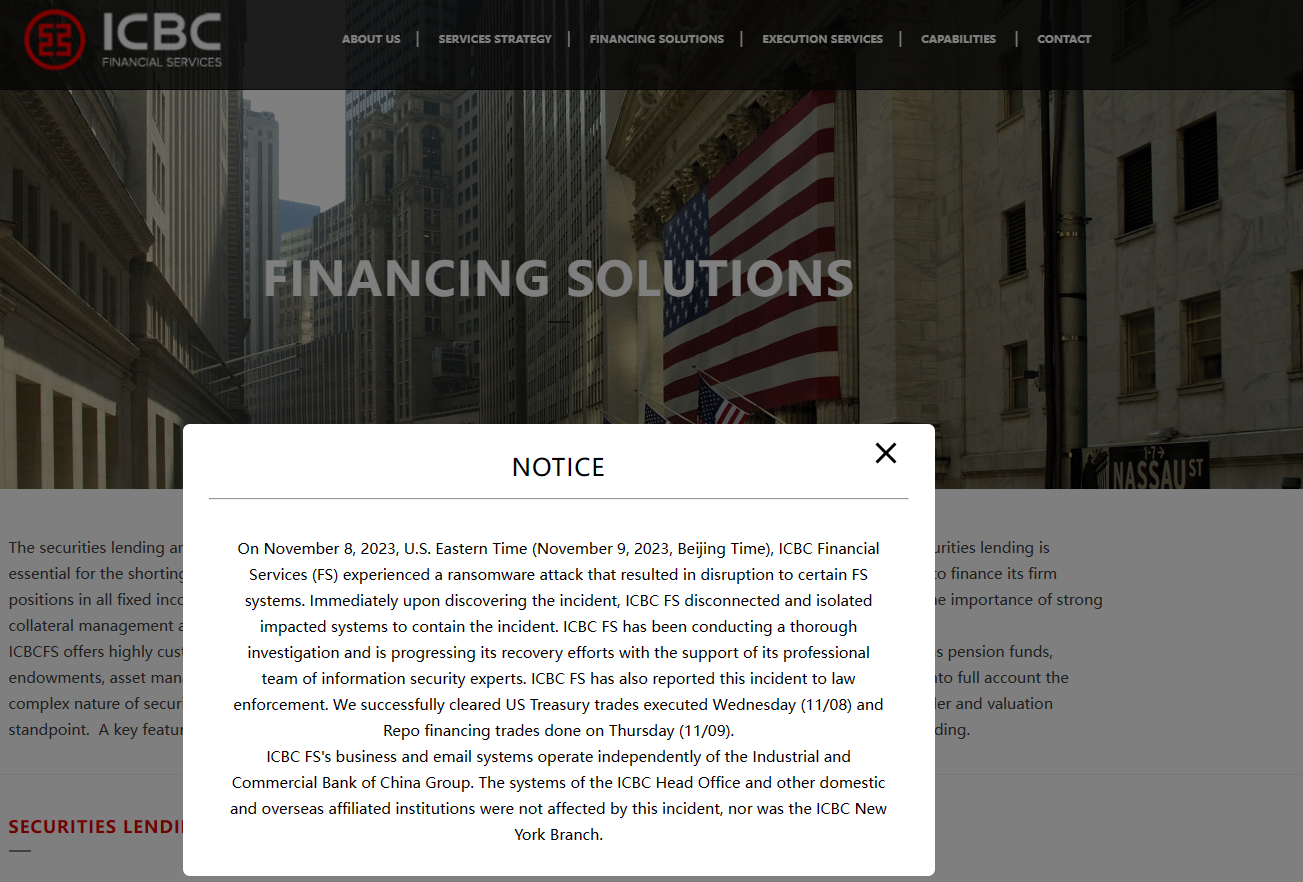

日前,ICBCFS在官網(wǎng)發(fā)布聲明稱,由于遭勒索軟件攻擊,導(dǎo)致部分系統(tǒng)中斷。ICBCFS表示,發(fā)現(xiàn)攻擊后立即切斷并隔離了受影響系統(tǒng),已展開徹底調(diào)查并向執(zhí)法部門報告,正在專業(yè)信息安全專家團隊的支持下推進恢復(fù)工作。

圖片來源:ICBCFS網(wǎng)站

至于業(yè)務(wù)受影響程度,ICBCFS在聲明中提到,已成功結(jié)算周三執(zhí)行的美國國債交易和周四完成的回購融資交易。中國工商銀行及其他國內(nèi)外附屬機構(gòu)的系統(tǒng)未受此次事件影響,中國工商銀行紐約分行也未受影響。

這起事件的主角之一,所謂的“勒索病毒”是什么?鋼筋混凝土打造的銀行,能防得住網(wǎng)絡(luò)攻擊嗎?

日前,工行在美全資子公司ICBCFS在聲明中提到,“由于遭勒索軟件攻擊,導(dǎo)致部分系統(tǒng)中斷。在遭遇勒索病毒攻擊后,已隔離系統(tǒng)。”北京明朝萬達科技股份有限公司助理總裁兼研發(fā)中心總經(jīng)理安鵬向記者解釋稱,病毒都會有攻擊鏈路,一開始黑客只能攻擊外圍系統(tǒng),比如某一臺辦公電腦、郵箱系統(tǒng)等。因為這些外圍系統(tǒng)暴露面較多,很容易入侵進去。

但是繼續(xù)入侵,IDS系統(tǒng)(入侵檢測系統(tǒng))或防火墻可能就會起到作用。此次事件中,可能ICBCFS末端設(shè)備的一些殺毒軟件、沙箱或者蜜罐技術(shù)已經(jīng)檢測到入侵行為,并及時進行阻斷,以降低損失。

“病毒的傳播是從一臺設(shè)備到另外一臺設(shè)備,這個過程是通過網(wǎng)絡(luò)通信進行的。傳播的過程,首先惡意軟件會有一個掃描系統(tǒng),探測與之相同網(wǎng)絡(luò)域里有哪些IP地址。然后,向這些IP地址發(fā)送探測報文,根據(jù)探測報文返回的結(jié)果,確定哪些系統(tǒng)有脆弱性,比如操作版本比較低,或沒打‘補丁’。而后針對性地攻擊這個系統(tǒng),利用漏洞遠程執(zhí)行代碼,將這個系統(tǒng)變?yōu)樘鍣C,再去探測攻擊與之有網(wǎng)絡(luò)連接的設(shè)備,一步步滲透到系統(tǒng)內(nèi)部。所以,只有當(dāng)系統(tǒng)內(nèi)部確實有漏洞和脆弱性,病毒才能進得去。”

此外,安鵬進一步補充,“如果采取物理隔離的方式,病毒失去了傳播途徑,再怎么傳播也只能局限在外圍,無法進入系統(tǒng)內(nèi)部。所以通過網(wǎng)絡(luò)隔離的方式,肯定是可以阻止勒索病毒進入到內(nèi)部系統(tǒng)的。”

上海銀聯(lián)的王工程師告訴《每日經(jīng)濟新聞》記者,“目前銀行的核心系統(tǒng),一般情況下都會采用‘主+備’的機制,系統(tǒng)不會設(shè)置在同一個地方。雖然不清楚此次工銀美國系統(tǒng)為何受攻擊,以及受攻擊后采取了哪些應(yīng)對措施,但銀行系統(tǒng)的應(yīng)對流程大差不差。從官方聲明來看,業(yè)務(wù)沒有受太大影響,很可能是災(zāi)備系統(tǒng)起了作用。此時勒索軟件再去攻擊的話,由于無法及時獲取到災(zāi)備系統(tǒng)的IP信息和網(wǎng)絡(luò)策略,從而失敗。”

值得注意的是,這起事件的主角之一,“勒索病毒”究竟是什么呢?有業(yè)內(nèi)人士比喻稱,“如果自己存放重要資料的抽屜被他人上了鎖,鎖上貼著字條——‘交贖金拿鑰匙’,這就是‘勒索病毒’。”

安鵬在接受《每日經(jīng)濟新聞》記者采訪時表示,“勒索病毒”其實是一種惡意軟件,與普通計算機的病毒傳播類似,勒索病毒也可以通過網(wǎng)絡(luò)傳播,感染計算機。勒索病毒發(fā)作時,可以加密用戶的文件,也可能阻止用戶訪問計算機操作系統(tǒng),或文件目錄。黑客將本來用于保護用戶數(shù)據(jù)的加密技術(shù),反向用于勒索,用戶只有通過交贖金的方式獲取密鑰,才能解開被加密的數(shù)據(jù)。

記者注意到,近年來勒索病毒肆無忌憚四處攻擊,不少金融機構(gòu)都成為其下手目標(biāo)。深圳市網(wǎng)絡(luò)與信息安全行業(yè)協(xié)會在其公眾號上發(fā)布,僅在2022年,全球多家保險、銀行乃至央行成為勒索病毒的攻擊目標(biāo)。例如:2022年1月,印尼央行遭勒索軟件襲擊,超13GB數(shù)據(jù)外泄;2022年3月,保險業(yè)巨頭AON遭網(wǎng)絡(luò)攻擊,不過該事件并未對公司業(yè)務(wù)、運營和財務(wù)狀況產(chǎn)生重大影響;2022年5月,贊比亞央行遭勒索軟件攻擊,部分系統(tǒng)中斷服務(wù);2022年11月,澳大利亞醫(yī)療保險巨頭Medibank遭勒索軟件攻擊,網(wǎng)絡(luò)犯罪團伙有關(guān)的攻擊者已經(jīng)泄露了大量公司的敏感信息,包括客戶的個人信息和健康數(shù)據(jù)等。

如今,隨著加密貨幣興起,這一病毒更加難以溯源,至今仍然活躍異常。安鵬表示,勒索病毒的“活躍”與比特幣等通過區(qū)塊鏈技術(shù)制作的支付貨幣有關(guān)。

以前,黑客要收贖金就要提供賬號,容易在這個環(huán)節(jié)暴露身份;現(xiàn)在,黑客要求用比特幣的方式支付,因為比特幣是一種加密貨幣,可以在互聯(lián)網(wǎng)上以匿名的方式交易,所以很難溯源。據(jù)介紹,在區(qū)塊鏈的系統(tǒng)內(nèi),所有交易信息都以哈希值(用以標(biāo)識加密信息的字符串)的形式呈現(xiàn),不可篡改也難以溯源。

難以溯源,犯罪成本就變得很低;比特幣等可以交易,存在利益鏈條。但這也不是完全無法追蹤,安鵬指出,“比如,由比特幣轉(zhuǎn)換成實際貨幣的過程,會留下交易記錄,可以針對一些異常線索,展開追蹤。”

此次事件發(fā)生后,記者采訪了某大行渠道部陳經(jīng)理。陳經(jīng)理告訴記者,近期,他所在的銀行總行專門下發(fā)郵件,要求全行加強網(wǎng)絡(luò)安全意識。郵件指出,要加強銀行核心系統(tǒng)病毒庫的升級、及時更新,并著重強調(diào)各級機構(gòu)加強網(wǎng)絡(luò)安全監(jiān)控,務(wù)必做到互聯(lián)網(wǎng)終端與內(nèi)網(wǎng)的隔離。同時,進一步提升員工安全意識,比如日常工作中不要點擊來歷不明的郵件鏈接、安全使用U盤等事項。

除了“勒索病毒”外,金融機構(gòu)還容易受到哪些網(wǎng)絡(luò)方面的攻擊?

安鵬介紹,除“勒索病毒”外,金融機構(gòu)還容易遭受DDOS攻擊(分布式拒絕服務(wù)攻擊),或遭受攻擊導(dǎo)致數(shù)據(jù)泄露。安鵬介紹,黑客通過跳板攻擊的方式惡意掌控大量“肉雞(受控服務(wù)器)”,不停地訪問機構(gòu)的服務(wù)接口,導(dǎo)致服務(wù)器過載,正常的服務(wù)請求中斷。

“‘肉雞’可能分布在全球各地,所有者甚至對此毫不知情。”安鵬舉例稱,“比較典型的是,(比特幣)‘挖礦’的礦機被黑客掌控,作為跳板;還有很多企業(yè)內(nèi)部有一些服務(wù)器,這些服務(wù)器如果不及時打“補丁”、升級病毒庫,很有可能自己的系統(tǒng)被黑客利用而不知情。”

DDOS攻擊的目的是什么?安鵬表示,“假如兩家企業(yè)業(yè)務(wù)重合,其中一家業(yè)務(wù)癱瘓,另一家就會獲得用戶。也可能用于國家間的對抗,如果想讓整個金融系統(tǒng)癱瘓,黑客就可能對這個國家的金融系統(tǒng)發(fā)起DDOS攻擊。”

此外,機構(gòu)面臨的另一種網(wǎng)絡(luò)安全威脅是數(shù)據(jù)泄露。安鵬表示,“造成數(shù)據(jù)泄露的原因是多方面的。一部分來自內(nèi)部,一部分來自外部。來自內(nèi)部的情況下,內(nèi)部人員有意無意情況下造成數(shù)據(jù)泄露。來自外部的情況下,例如,受到黑客攻擊,包括勒索病毒等,將數(shù)據(jù)加密以后發(fā)到暗網(wǎng)上去售賣也是有的。”

現(xiàn)實中,銀行等金融機構(gòu)的網(wǎng)絡(luò)遭受黑客、木馬攻擊導(dǎo)致崩潰等情況是否常見?

上述某大行渠道部陳經(jīng)理告訴記者,偶爾會有網(wǎng)絡(luò)卡頓的情況,但系統(tǒng)遭受攻擊的情況沒遇到過,總體很安全。“唯獨有一次,在辦理業(yè)務(wù)時,系統(tǒng)白屏了,短暫中斷,當(dāng)時還有很多網(wǎng)絡(luò)說法。”該人士笑稱,說明銀行系統(tǒng)中斷的情況還是很罕見的。

不過,銀行系統(tǒng)遭遇黑客入侵、勒索軟件、木馬等導(dǎo)致崩潰或中斷的情況也真實發(fā)生過。某城商行分行楊行長回憶說,有一次,他們的系統(tǒng)就遭遇了這樣的危機。“啊!系統(tǒng)斷了,怎么回事?!”他還原了當(dāng)時的情況,“在辦業(yè)務(wù)途中,因為木馬植入,全行系統(tǒng)都中斷了,但時間比較短。”

此外,還有一些很特殊、很戲劇化的情況,也會造成銀行網(wǎng)絡(luò)中斷。“比如,我行的網(wǎng)絡(luò)曾因老鼠咬斷網(wǎng)線而中斷過,監(jiān)管部門還過來檢查了。”陳經(jīng)理向記者補充道,“當(dāng)然了,老鼠不會泄露銀行信息,但黑客入侵的話,存在客戶信息被盜用的風(fēng)險。”

出現(xiàn)網(wǎng)絡(luò)中斷時,對于正在辦理的業(yè)務(wù)有影響嗎?

陳經(jīng)理舉了兩個例子,說明系統(tǒng)中斷對業(yè)務(wù)的影響很有限。“一種情況是,假如客戶正在進行柜面取款業(yè)務(wù),剛刷完卡,系統(tǒng)就中斷了,那么在系統(tǒng)恢復(fù)后,繼續(xù)辦理即可,沒什么影響。另一種情況是,如果客戶已經(jīng)確認(rèn)了交易,提交了信息,這個時候如果網(wǎng)絡(luò)中斷的話,那么系統(tǒng)恢復(fù)后會提示辦理人員立即核對流水,有沒有重復(fù)交易。這個可以理解為系統(tǒng)內(nèi)置的一種防護措施,保障柜面資金和客戶資金安全。”

他表示,當(dāng)系統(tǒng)中斷恢復(fù)后,系統(tǒng)自身和銀行相關(guān)部門都會提醒進行業(yè)務(wù)流水檢查,發(fā)現(xiàn)異常交易并及時處理,不存在利用系統(tǒng)漏洞盜取銀行資金的情況。他還透露,銀行系統(tǒng)的風(fēng)險識別機制越來越智能了,同樣的業(yè)務(wù)在30分鐘內(nèi)重復(fù)提交,系統(tǒng)會提示,或直接拒絕。這樣可以避免因為網(wǎng)絡(luò)延遲或者系統(tǒng)故障而造成的重復(fù)交易。

對于系統(tǒng)中斷是否會影響正在辦理的業(yè)務(wù),上述某城商行分行楊行長向記者表示,“沒有影響,客戶不必?fù)?dān)心這一點。我們的系統(tǒng)每個月都會進行更新修復(fù)、查找不足、打“補丁”等。技術(shù)始終在進步,如果系統(tǒng)落后,就會增加被入侵的風(fēng)險。”

那么,網(wǎng)絡(luò)攻擊對金融業(yè)有何危害呢?

安鵬表示,數(shù)據(jù)泄露對機構(gòu)造成的危害主要表現(xiàn)在聲譽損失上面,但其實對業(yè)務(wù)開展沒有什么影響。因為數(shù)據(jù)本身就具有可復(fù)制的屬性,遭遇泄露,系統(tǒng)里依然有這些數(shù)據(jù),還可以繼續(xù)使用。DDOS攻擊,可能意味著短暫的交易中斷,例如,網(wǎng)銀如果遭受攻擊,用戶將暫時無法查詢存款或進行交易;勒索病毒的危害可能比數(shù)據(jù)泄露更大一些,因為會影響業(yè)務(wù)開展。數(shù)據(jù)如果全被加密,網(wǎng)上交易就全部中斷了。

陳經(jīng)理坦言,“系統(tǒng)白屏事件”也引發(fā)了一些輿論的質(zhì)疑,有人懷疑銀行系統(tǒng)是否存在安全隱患,是否會泄露客戶信息。他說,他們也及時向客戶和社會解釋了事件的原因和處理結(jié)果,強調(diào)了銀行系統(tǒng)的安全性和穩(wěn)定性,以及銀行對客戶信息的保密性和尊重性。同時,還會定期向客戶推送一些網(wǎng)絡(luò)安全知識和防范措施,提醒客戶注意保護自己的信息和資金安全。

楊行長也持有同樣的觀點。“銀行系統(tǒng)被入侵導(dǎo)致中斷的事件,即使沒有造成什么實際損失,也會給銀行帶來一些潛在的影響,從經(jīng)濟效應(yīng)、社會效應(yīng)等方面,都有可能產(chǎn)生風(fēng)險。例如,客戶資金可能會因突發(fā)事件而流失,還可能由于客戶恐慌而造成聲譽風(fēng)險,這對銀行而言是難以承受的。”

那么,金融機構(gòu)面對這些網(wǎng)絡(luò)威脅,該如何抵御呢?

安鵬認(rèn)為,數(shù)據(jù)是關(guān)鍵之一。“實際上,業(yè)務(wù)系統(tǒng)的數(shù)據(jù),相對來講是在系統(tǒng)內(nèi)部的,一般在數(shù)據(jù)中心內(nèi)一些核心的服務(wù)機房里面。所以對于這些系統(tǒng)的防護,是可以有一些監(jiān)測和防護手段的。有了這重防護,即使某個辦公人員的筆記本數(shù)據(jù)被加密,重裝系統(tǒng)再同步一下數(shù)據(jù)庫里的數(shù)據(jù)即可。數(shù)據(jù)保護好了,外圍系統(tǒng)被攻擊,就格式化系統(tǒng)。”

“備份也是應(yīng)對勒索病毒很好的辦法,但備份的成本也很高。要將全部數(shù)據(jù)備份,需要單獨采購一個服務(wù)器。”

對于如何防止病毒入侵,安鵬表示,“從網(wǎng)絡(luò)安全的角度來講,還是要做到不能有漏洞,而且要有一個整體的設(shè)計和規(guī)劃,就是所謂的‘點攻面防’。什么是‘點攻面防’?就是在整個系統(tǒng)里不能有‘軟柿子’,只要病毒找到一個‘軟柿子’就可以攻擊成功。所以,為了應(yīng)對‘點攻’,要開展‘面防’,不能頭痛醫(yī)頭腳痛醫(yī)腳。”

“病毒入侵時,都是找系統(tǒng)漏洞。無論是操作系統(tǒng),還是應(yīng)用軟件,都可能會有一些漏洞。這個漏洞可能會讓黑客遠程執(zhí)行一些具備破壞性的代碼,比如加密文件。但前提是,病毒一定是先利用了漏洞,成功執(zhí)行了這部分代碼,才能做到這一點。”

“銀行網(wǎng)絡(luò)的風(fēng)險防控措施,從大的方面來看,可以分為內(nèi)部管理和外部維護兩個層面。”楊行長告訴記者,內(nèi)部管理主要是加強內(nèi)部傳輸管理和內(nèi)部軟件管理,防止內(nèi)外部人員利用U盤或其他移動終端植入病毒和木馬;外部維護主要是定期更新軟件,檢查系統(tǒng)漏洞、打“補丁”,以及設(shè)置防火墻、實時更新病毒庫等,監(jiān)測和攔截可疑的訪問和交易,防止黑客入侵和攻擊。

“銀行人員要通過內(nèi)部系統(tǒng)進行溝通往來,如果沒有嚴(yán)格的內(nèi)部管理,沒有統(tǒng)一的傳輸要求,很容易植入病毒。”該行長表示。他坦言,銀行的系統(tǒng)雖然安全系數(shù)很高,但也存在被黑客入侵的風(fēng)險。隨著病毒越來越“高明”,銀行要盡量前移風(fēng)險防控關(guān)口,發(fā)現(xiàn)系統(tǒng)漏洞及時打“補丁”,如果內(nèi)部修復(fù)和應(yīng)對機制滯后,出現(xiàn)大面積病毒感染時才重視,為時已晚。

大行和中小銀行在網(wǎng)絡(luò)安全和危機處理方面有哪些優(yōu)勢和劣勢?

陳經(jīng)理認(rèn)為,對于大行來說,系統(tǒng)大多經(jīng)歷了不斷發(fā)現(xiàn)“BUG(程序錯誤)”而后修復(fù)“BUG”的過程。由于積累了足夠的經(jīng)驗教訓(xùn)和各地案例,“錯題庫”豐富一些,可以搭建起部分中小銀行尚未了解到的防控措施。

而楊行長認(rèn)為,對于中小銀行來說,優(yōu)勢在于組織結(jié)構(gòu)和業(yè)務(wù)架構(gòu)相對更簡單,更扁平,遇到網(wǎng)絡(luò)安全危機時能夠及時傳導(dǎo)至各級,解決問題的效率更高。

此外,銀行網(wǎng)絡(luò)安全防控要有應(yīng)急演練和備用網(wǎng)絡(luò),做到內(nèi)外隔離。

“我們的系統(tǒng)是不識別外部U盤的。”陳經(jīng)理介紹,該行主要通過局域網(wǎng)、外來網(wǎng)絡(luò)接入、移動終端管理等方面來布局網(wǎng)絡(luò)安全風(fēng)控措施,以防止外部病毒和木馬的入侵。

“銀行機房是重地,隨進隨出都要登記。”從物理層面,銀行會對網(wǎng)絡(luò)進行定期巡檢維護和風(fēng)險漏洞排查。銀行機房也是開業(yè)前監(jiān)管部門現(xiàn)場核查的重點區(qū)域之一。

銀行系統(tǒng),主要分為對外辦理業(yè)務(wù)的系統(tǒng),和對內(nèi)辦公的OA系統(tǒng)。“我行已經(jīng)整合成一個系統(tǒng)了,統(tǒng)稱核心系統(tǒng),但用的局域網(wǎng)不同,對外的稱為生產(chǎn)端,對內(nèi)的稱為辦公端,二者嚴(yán)格隔離,這也是風(fēng)控手段之一。”他表示。

據(jù)悉,針對網(wǎng)絡(luò)中斷這種突發(fā)情況的應(yīng)急演練,是銀行網(wǎng)絡(luò)安全防控措施之一。陳經(jīng)理介紹道,應(yīng)急演練又分了很多層面,營業(yè)網(wǎng)點主要針對網(wǎng)絡(luò)用戶終端,對于銀行渠道部等部門來說,要安排部署系統(tǒng)中斷期間銀行的運營流程,對于技術(shù)部門,則主要針對網(wǎng)絡(luò)突然崩潰等情況,同時啟用防止災(zāi)害的備用網(wǎng)絡(luò),俗稱防災(zāi)備線,“相當(dāng)于銀行系統(tǒng)的一個Plan B(第二行動方案、備選方案)”。

他透露,他們的系統(tǒng)有多個備用網(wǎng)絡(luò),如果主網(wǎng)絡(luò)出現(xiàn)故障,就會自動切換到備用網(wǎng)絡(luò),保證系統(tǒng)的連續(xù)性和穩(wěn)定性。這些備用網(wǎng)絡(luò)都是經(jīng)過嚴(yán)格測試和驗證的,不會出現(xiàn)數(shù)據(jù)丟失或者不一致的情況。

銀行系統(tǒng)的“Plan B”,可能也是此次工銀美國化解危機的法寶。上海銀聯(lián)的王工程師告訴《每日經(jīng)濟新聞》記者,“主流的銀行都會采用類似‘兩地三中心’這樣的系統(tǒng)配置。正常情況下,會在主營的主機上進系統(tǒng),如果發(fā)現(xiàn)自然災(zāi)害或黑客入侵等網(wǎng)絡(luò)災(zāi)害的情況,會立即切斷主系統(tǒng),將業(yè)務(wù)切入到災(zāi)備系統(tǒng)中。”他分析道,就此次工銀美國系統(tǒng)受攻擊的情況而言,可能是將現(xiàn)在正在運行的系統(tǒng)主動切換到其他災(zāi)備系統(tǒng)上。

“根據(jù)監(jiān)管要求,銀行至少要每隔兩年完成一次災(zāi)備切換演練,并報告演練結(jié)果。”王工程師說,雖然監(jiān)管要求是至少兩年要進行一次災(zāi)備演練測試,但銀聯(lián)每年都會將信息傳導(dǎo)給銀行,進行主備機的切換演練,驗證整個業(yè)務(wù)運行流程。

以信用卡業(yè)務(wù)為例,為了確保業(yè)務(wù)能夠在災(zāi)備系統(tǒng)中有效運行,一般情況下,銀行會將80%以上的主營業(yè)務(wù)放在主運行系統(tǒng)上進行交易接收,將很少一部分安全性要求不太高、交易成功率要求沒有那么高的業(yè)務(wù)放在災(zāi)備系統(tǒng)運行。“這樣的話,有問題就能及時發(fā)現(xiàn)。”

他表示,一般情況下,銀行會通過一根或多根專線來進行業(yè)務(wù)處理和系統(tǒng)之間的交互,總體還是很安全的,受網(wǎng)絡(luò)攻擊的概率很低。網(wǎng)絡(luò)前端有一道防火墻,并定期和實時更新病毒庫。比如陌生IP頻繁訪問,就能實現(xiàn)一系列監(jiān)控。

在網(wǎng)絡(luò)的外圍,系統(tǒng)都需要設(shè)計相應(yīng)的IP。為什么會通過專門的線路?“正常情況下,即使你知道銀行系統(tǒng)的IP地址,但在訪問系統(tǒng)之前,對于專線來說,IP是陌生的,可能直接就被防火墻阻斷了。”王工程師舉例道,比如銀行的系統(tǒng)要和銀聯(lián)的信用卡系統(tǒng)進行交互,要開通網(wǎng)絡(luò)策略,那么,銀行會將系統(tǒng)IP提供給我們,我們把IP部署到防火墻策略中,相當(dāng)于雙方約定好,將銀行IP地址寫入我們的防火墻白名單。

封面圖片來源:視覺中國-VCG211101902712

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP