每日經濟新聞 2023-11-23 09:12:00

1、短劇擁有覆蓋人群廣、用戶付費性強等特點。以近期火熱的“短劇+游戲”的互動劇模式為代表,未來若能和游戲、AI等新技術結合,有望開拓全新的內容體驗。作為AIGC降本增效落地確定性最高的方向,AIGC正深入滲透進短劇與互動影視游戲中,后期可進一步滿足用戶對內容的需求。經過前期調整,影視板塊性價比有一定提升,可以持續關注影視ETF(516620)的投資機會。

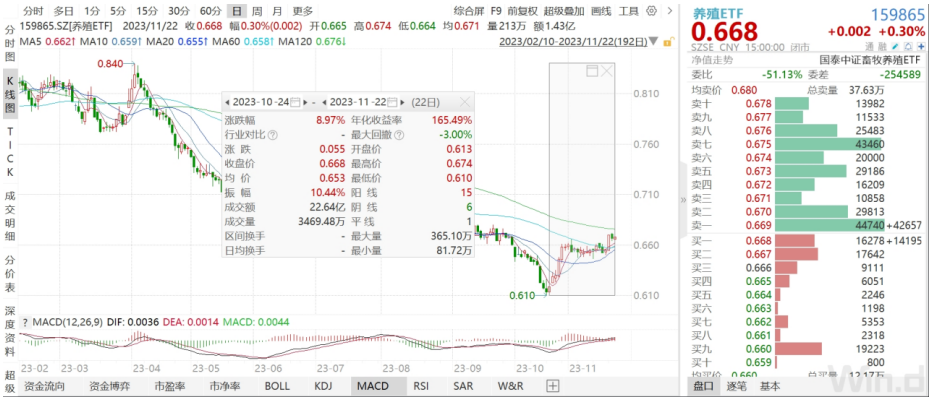

2、展望未來,低豬價下能繁存欄持續去化確定性較高。當前周期位置和估值位置均在底部,把握趨勢比糾結數據本身更加重要。我們認為,長期持續的虧損或已導致行業現金流偏緊,在豬價持續低迷的背景下,產能去化有望加速且持續性較強,可關注養殖ETF(159865)投資機會。

3、美國商務部宣布了針對中國的芯片出口管制政策,影響范圍已延伸至消費級顯卡,未來國內廠商進一步擁抱國產算力芯片是大概率事件。從歷史上看,如果半導體周期見底回升與新一輪科技產業需求產生疊加效應,則往往會催生出大級別的TMT主線行情。半導體行業當前處于周期筑底階段,待下游行情復蘇,將推動半導體新一輪上升周期。可以關注芯片ETF(512760)、半導體設備ETF(159516)回調時的布局機會。

每經編輯 趙云

11月22日大盤全天弱勢下探,尾盤跌幅擴大,三大指數均跌破短期均線,北證50則繼續放量大漲逾8%。盤面上,機構重倉股繼續陰跌,傳媒板塊則一枝獨秀。全天4000股下跌,情緒端呈現冰火兩重天。

截至收盤,上證指數跌0.79%,深證成指跌1.41%,創業板指跌1.73%。A股全天成交8885.4億元,北向資金凈賣出35億元。板塊方面,傳媒、養殖板塊上漲,新能源、機器人等板塊回調幅度較大。

來源:Wind

影視板塊11月22日逆勢上漲,影視ETF(516620)收漲1.9%。

來源:Wind

在暑期檔的帶動下國內電影市場持續反彈。2023年1-10月,在“最熱暑期檔”帶動下觀影熱情不斷提升,實現全國電影票房492.21億元,同比增長71.7%;觀影人次11.60億,同比增長69.9%;人均票價同樣略有提升。

院線公司受大盤帶動及自身成本優化,業績顯著改善。2023年前三季度,院線板塊實現總營收201億元,同比增長58.1%;歸母凈利潤20.5億元,實現扭虧為盈。2023年三季度,院線板塊營收同比增長72.3%至77億元,歸母凈利潤10.8億元,近三年單季度新高。

近年來,微短劇行業呈現快速增長。今年上半年國內共上線微短劇481部,1-7月愛奇藝、優酷、騰訊視頻、芒果TV、B站首播重點微短劇數量達297部,均已超去年全年數量,市場供給規模呈現快速擴張趨勢。

短劇擁有覆蓋人群廣、用戶付費性強等特點。以近期火熱的“短劇+游戲”的互動劇模式為代表,未來若能和游戲、AI等新技術結合,有望開拓全新的內容體驗。作為AIGC降本增效落地確定性最高的方向,AIGC正深入滲透進短劇與互動影視游戲中,后期可進一步滿足用戶對內容的需求。經過前期調整,影視板塊性價比有一定提升,可以持續關注影視ETF(516620)的投資機會。

近期養殖板塊持續反彈,產能加速去化趨勢明確,豬周期可能迎來重點布局期。

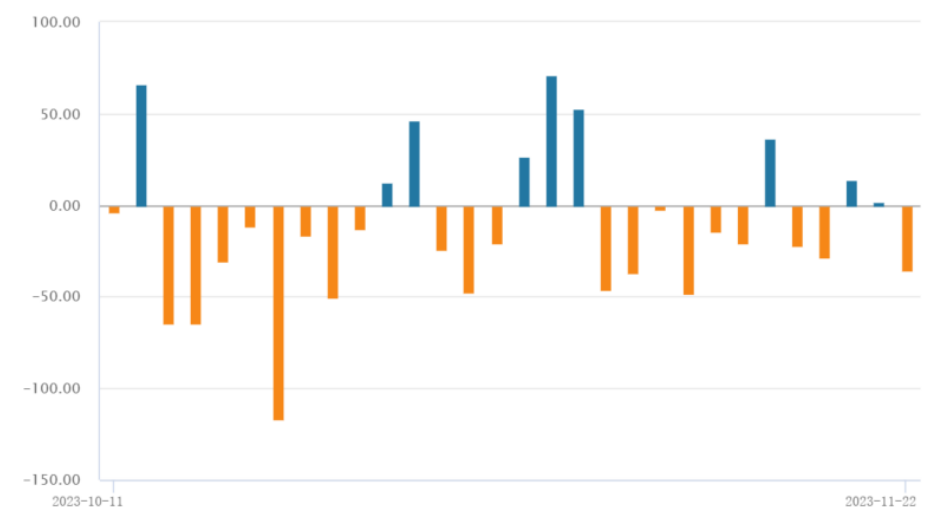

來源:Wind

2023年以來行業產能去化趨勢與豬價持續背離。上半年持續深度虧損,但能繁去化緩慢,遠低于21年虧損時產能去化速度,下半年旺季價格反彈,產能去化卻有加速趨勢。反常現象背后反映的是行業現金流狀況的持續惡化。養殖行業已磨底超2年,從21年周期高點至今,18家上市豬企(剔除牧原)已連續虧損超2年半,給行業資產負債表造成較大壓力,同時行業投融資情況也較為冷清,統計局上半年數據顯示畜牧業固定資產投資額同比-19.7%,資本市場中也出現正大股份終止IPO、上市企業終止定增再融資等現象。

展望未來,低豬價下能繁存欄持續去化確定性較高。未來半年豬價或持續低位,短期看供給在偏多的基礎上仍在穩定增加,9月全國規模場中大豬存欄同比增長6.3%,環比增長2.4%,這意味著11月前后市場供應將持續增加,旺季豬價恐難以大幅上漲,同時今年4-9月份全國新生仔豬量同比增長5.9%,處于近年來高位,且24年上半年為消費淡季,我們認為明年上半年行業虧損程度或大于今年同期,豬價弱預期下產能或持續去化至明年上半年。

當前周期位置和估值位置均在底部,把握趨勢比糾結數據本身更加重要。我們認為,長期持續的虧損或已導致行業現金流偏緊,在豬價持續低迷的背景下,產能去化有望加速且持續性較強。投資者可關注養殖ETF(159865)投資機會。

芯片板塊11月22日迎來回調,芯片ETF(512760)、半導體設備ETF(159516)分別下跌1.57%、1.86%。

消息面上,英偉達11月21日公布了2024財年三季度業績,營收和凈利潤同比增長206%、588%,均高于市場預期。一周之前,英偉達在“Supercomputing 23”會議上正式發布了全新的H200 GPU,以及更新后的GH200產品線。

受美國商務部出口管制新規的影響,11月17日開始英偉達的高端消費級顯卡RTX 4090將不再向中國大陸地區出口。2022年美國商務部宣布了針對中國的芯片出口管制政策,此次RTX 4090出口受限,預示著出口管制新規影響范圍已延伸至消費級顯卡,未來國內廠商進一步擁抱國產算力芯片是大概率事件。

研究機構IDC于11月14日調高了對于全球半導體市場的展望,認為2024年會加速恢復增長。預計2023年全球半導體行業收入為5265億美元,高于此前5188億美元的預測。此外IDC還將2024年的收入預期從6259億美元上調至6328億美元,增長20.2%。

當前消費電子有所回暖,半導體國產化進程持續推進,AI帶來的算力產業鏈也將持續受益。此外,未來DRAM等存儲芯片的容量需求也將保持增長。從歷史上看,如果半導體周期見底回升與新一輪科技產業需求產生疊加效應,則往往會催生出大級別的TMT主線行情。自2022年9月以來,全球半導體銷售額已連續一年多處于同比下降的趨勢中。從趨勢上看,6月以來半導體銷售額同比降幅不斷收窄,后續或將進入新一輪的上行周期。

來源:Wind

從周期的角度來看,電子產品本輪下行周期從2021年開始,持續時間已經比較長了,當前也已接近尾聲。半導體行業當前處于周期筑底階段,待下游行情復蘇,將推動半導體新一輪上升周期。可以關注芯片ETF(512760)、半導體設備ETF(159516)回調時的布局機會。

風險提示:

投資人應當充分了解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資并不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。無論是股票ETF/LOF基金,都是屬于較高預期風險和預期收益的證券投資基金品種,其預期收益及預期風險水平高于混合型基金、債券型基金和貨幣市場基金。基金資產投資于科創板和創業板股票,會面臨因投資標的、市場制度以及交易規則等差異帶來的特有風險,提請投資者注意。板塊/基金短期漲跌幅列示僅作為文章分析觀點之輔助材料,僅供參考,不構成對基金業績的保證。文中提及個股短期業績僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。以上觀點僅供參考,不構成投資建議或承諾。如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP