每日經濟新聞 2023-11-24 16:02:40

每經記者 黃婉銀 每經編輯 魏文藝

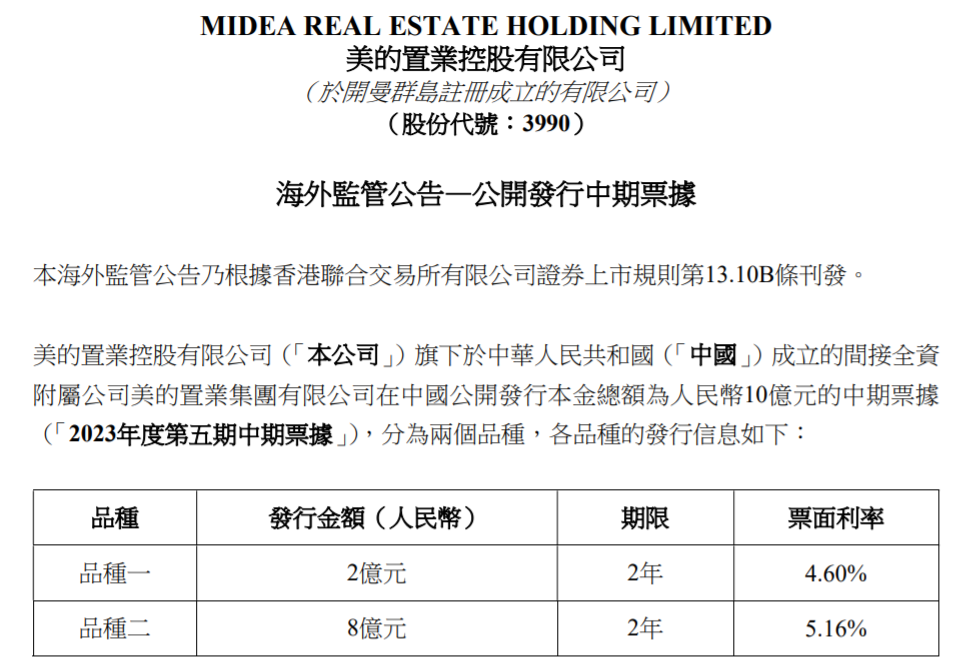

11月24日,美的置業(HK03990,股價6.340港元,市值91.01億港元)公告,成功發行2023年度第五期中期票據,發行規模為10億元,分為兩個品種同步發行、期限兩年、利率低至4.6%。主承銷商為華夏銀行(簿記管理人)、交通銀行、順德農商行、浙商銀行。

值得一提的是,本期中票由中債信用、華夏銀行、交通銀行聯合創設信用風險緩釋工具(CRMW),搭配部分信用品種,有效引導機構積極參與投資。

此次已是“第二支箭”第三次為美的置業債券融資提供增信支持,在優化企業融資結構,緩解資金壓力同時,也有利于帶動多家金融機構以市場化方式共同為企業提供金融支持,逐步恢復市場化的債券融資能力。

據悉,中國人民銀行近期正持續加力推動“第二支箭”發揮效用。截至目前,多家機構通過擔保、創設信用風險緩釋工具(CRMW、CDS),支持企業多次在銀行間、交易所市場發債,拓寬融資渠道,降低融資成本。業內人士認為,未來有望看到“第二支箭”支持更多民營房地產企業開展債券融資,滿足企業合理的融資需求,提振市場信心,改善市場預期,促進金融與房地產良性循環。

封面圖片來源:視覺中國-VCG111358709476

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP