2023-12-22 20:48:13

每經(jīng)特約評論員 任玉潔、傅奕蕾

每經(jīng)編輯 黃宗彥

為深入貫徹中央金融工作會議關(guān)于做好綠色金融等五篇大文章的戰(zhàn)略部署,進一步提升資本市場服務(wù)綠色低碳發(fā)展能力,中國證監(jiān)會和國務(wù)院國資委日前聯(lián)合發(fā)布《關(guān)于支持中央企業(yè)發(fā)行綠色債券的通知》(以下簡稱《通知》),是繼5月初國資委《中央企業(yè)債券發(fā)行管理辦法》后又一有力新規(guī)。《通知》旨在通過完善綠色債券融資支持機制,助力中央企業(yè)綠色低碳轉(zhuǎn)型和高質(zhì)量發(fā)展,充分發(fā)揮中央企業(yè)在國家社會經(jīng)濟高質(zhì)量發(fā)展過程中所承擔(dān)的責(zé)任,示范、引導(dǎo)、帶動民營經(jīng)濟協(xié)同推進降碳、減污、擴綠、增長。

一、我國央企行業(yè)分布情況

中央企業(yè)是關(guān)系國家安全和國民經(jīng)濟命脈的重要支柱。在廣義上,中央企業(yè)主要包括三類,一是由國務(wù)院國資委管理的企業(yè),提供公共產(chǎn)品、壟斷產(chǎn)品和競爭性產(chǎn)品,包括石油、一般工業(yè)等行業(yè);二是由金融監(jiān)管部門、證監(jiān)會管理的企業(yè),屬于金融行業(yè);三是由國務(wù)院其他部門或群眾團體管理的企業(yè),包括煙草、鐵路客貨運等。在狹義上,中央企業(yè)是指由國務(wù)院或委托國有資產(chǎn)監(jiān)督管理機構(gòu)行使出資人職責(zé)的國有獨資或國有控股企業(yè)。

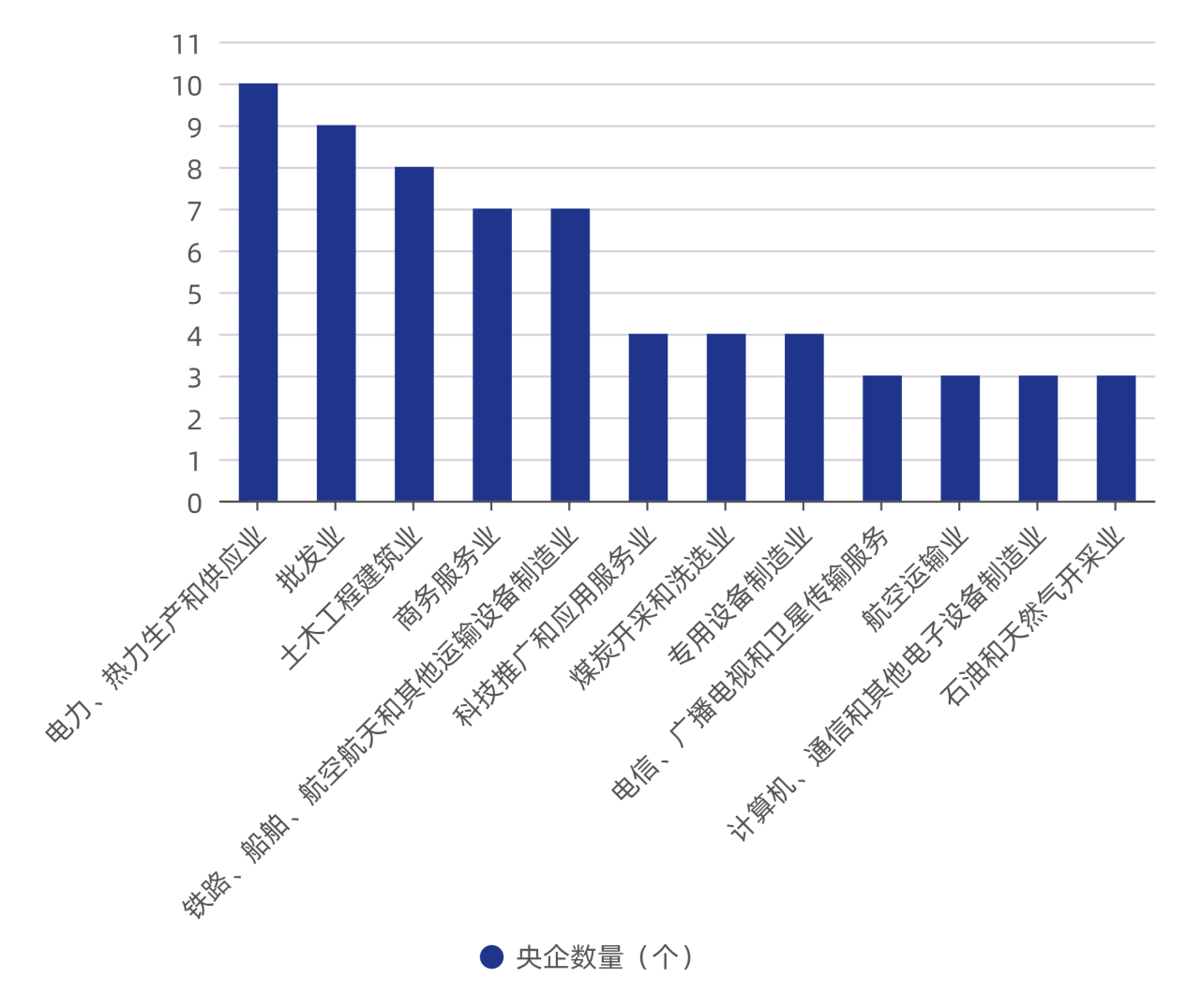

據(jù)2023年11月國資委最新披露的名錄統(tǒng)計,我國共有97家央企。從央企行業(yè)分布來看,央企廣泛分布于31個國民經(jīng)濟2級分類行業(yè),在能源、制造、建筑、交通等“雙碳”目標(biāo)下產(chǎn)業(yè)轉(zhuǎn)型的關(guān)鍵領(lǐng)域均有涉及。其中,電力、熱力生產(chǎn)和供應(yīng)業(yè)、批發(fā)業(yè)、土木工程建筑業(yè)分布企業(yè)較多,分別占央企數(shù)量比例的10.31%、9.28%、8.25%;煤炭開采和洗選業(yè)、石油和天然氣開采業(yè)等能源行業(yè)也有涉獵,合計占央企數(shù)量比例的7.22%,相關(guān)行業(yè)的轉(zhuǎn)型升級也是“雙碳”目標(biāo)下提升經(jīng)濟結(jié)構(gòu)發(fā)展韌性中的重要舉措。從央企資本面來看,披露數(shù)據(jù)顯示,50%的央企注冊資本超200億元,近15%的央企注冊資本超1000億元;50%的央企市值超2000億元,近20%的央企市值超5000億元。

圖 1 97家央企主要行業(yè)分布

圖 1 97家央企主要行業(yè)分布

二、中央企業(yè)綠色債券發(fā)行現(xiàn)狀

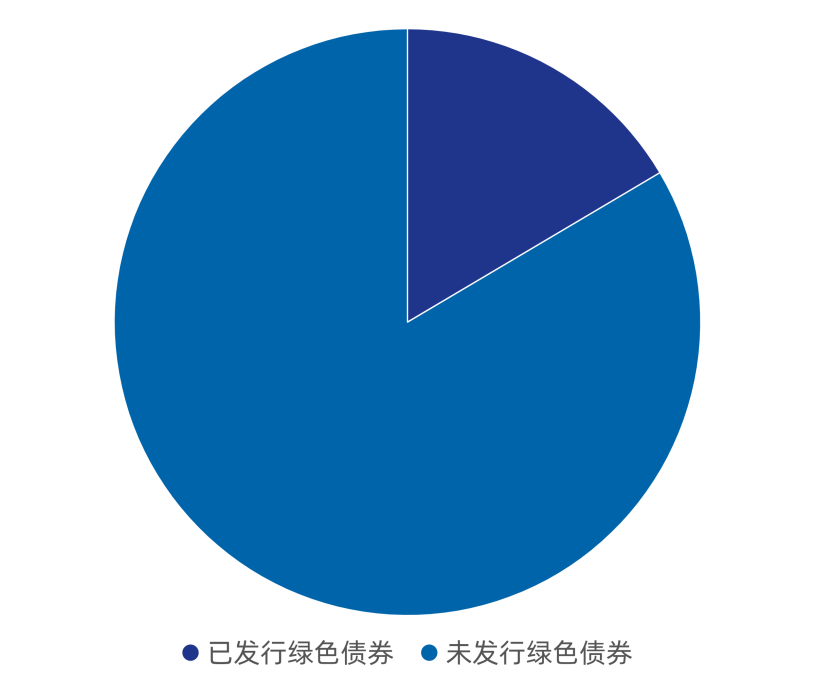

據(jù)中央財經(jīng)大學(xué)綠色金融國際研究院綠色債券數(shù)據(jù)庫統(tǒng)計,截至2023年11月末,中國境內(nèi)貼標(biāo)綠色債券存量規(guī)模約3.44萬億元。其中,經(jīng)發(fā)債主體篩查,97家央企中有16家央企曾發(fā)行綠色債券,綠色債券發(fā)行數(shù)量總計142只,募集資金規(guī)模為4180.97億元。具有綠色債券發(fā)行經(jīng)驗的央企僅占名錄總樣本的16.5%,央企募集資金規(guī)模約占境內(nèi)貼標(biāo)綠色債券市場規(guī)模的12.15%,央企在綠色債券市場的參與度與活躍度仍有待提升。

圖 2 截至2023年11月末97家央企綠色債券發(fā)行情況

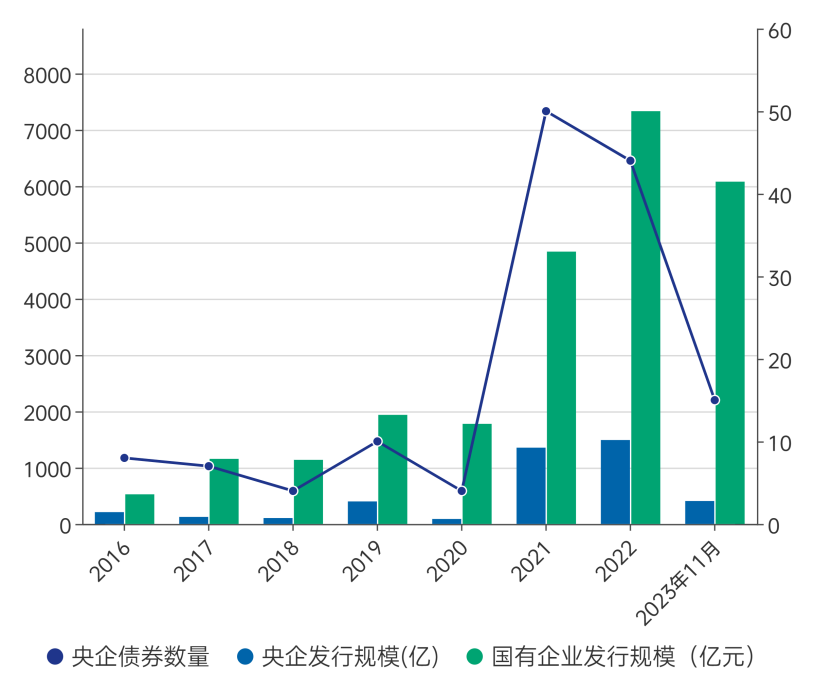

從橫向比較來看,2016年至2022年,央企綠色債券發(fā)行規(guī)模和國有企業(yè)發(fā)行規(guī)模呈現(xiàn)波動上升的態(tài)勢,2023年央企及國有企業(yè)綠色債券發(fā)行規(guī)模呈現(xiàn)出不同程度的下跌,截至2023年11月底,央企及國有企業(yè)綠色債券發(fā)行規(guī)模較去年末分別減少72.66%、17.08%,央企綠色債券發(fā)行數(shù)量更是從2022年起便呈現(xiàn)下滑態(tài)勢,復(fù)合下降比例達45.16% ;雖然同期境內(nèi)普通綠色債券發(fā)行數(shù)量和規(guī)模也呈下降態(tài)勢,分別下降18.11%、0.52%,但顯然央企綠債發(fā)行規(guī)模的下滑幅度明顯更大;且2023年我國債市總體偏強,內(nèi)地債券發(fā)行較往年增勢不減,據(jù)wind數(shù)據(jù)統(tǒng)計,前三季度各類債券發(fā)行合計53.0萬億元,同比增長13%,信用債發(fā)行14.5萬億元,同比增長5%。由此來看今年綠債市場發(fā)展略顯疲軟,其融資成本優(yōu)勢尚未充分顯現(xiàn),加之嚴防“漂綠”背景下第三方評估認證和對綠色募集資金投向的管理趨嚴,各種綠色債券“首單”熱情退卻。于央企而言總體規(guī)模和數(shù)量的下降受宏觀經(jīng)濟情況影響,疊加企業(yè)內(nèi)部穩(wěn)健財務(wù)需求等因素影響,央企減緩加杠桿速度以穩(wěn)定風(fēng)險管理與業(yè)務(wù)增長。 圖 3 歷年央企及國有企業(yè)綠色債券發(fā)行情況

圖 3 歷年央企及國有企業(yè)綠色債券發(fā)行情況

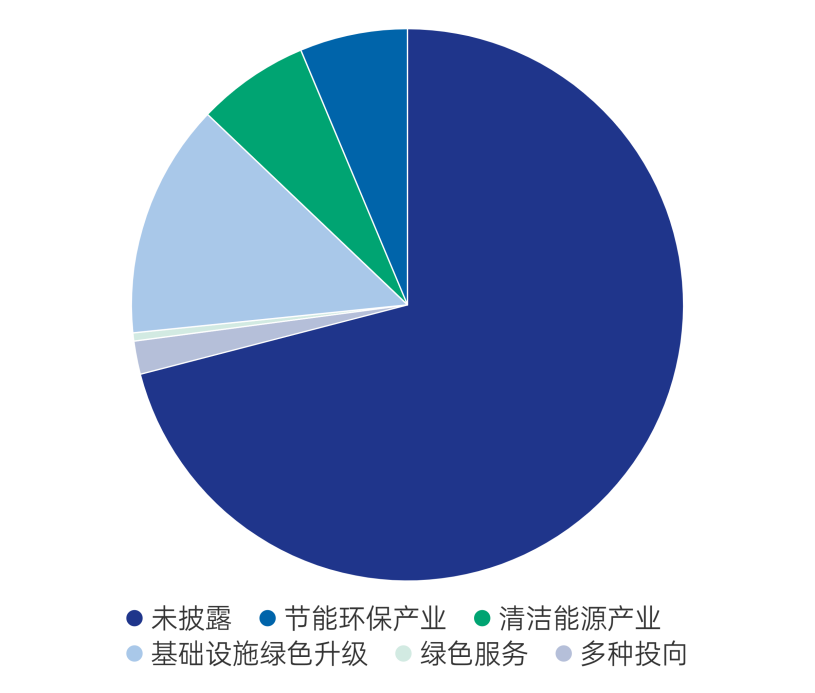

從募集資金投向來看,僅有未過半數(shù)的央企披露了綠色債券的資金投向,具體來看央企綠色債券募集資金主要投向基礎(chǔ)設(shè)施綠色升級、清潔能源產(chǎn)業(yè),募集資金約占已披露債券金額的七成,與全國范圍內(nèi)綠色債券募集資金的主要流向相同。然而,在央企發(fā)行的綠色債券中,有超60%的債券數(shù)量和超70%的債券金額未披露其具體投向,也進一步顯現(xiàn)出綠色債券發(fā)行的信息披露仍有待加強。

圖 4 央企綠色債券募集資金投向情況(規(guī)模統(tǒng)計)

圖 4 央企綠色債券募集資金投向情況(規(guī)模統(tǒng)計)

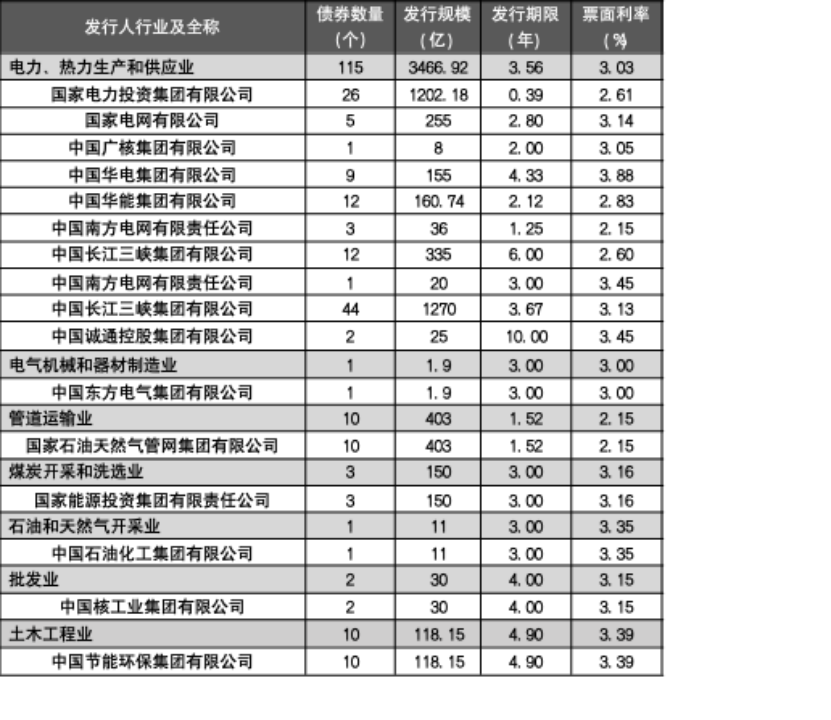

從發(fā)行人行業(yè)來看,根據(jù)證監(jiān)會大類行業(yè)統(tǒng)計,發(fā)行綠色債券的央企主要分布在電力、熱力生產(chǎn)和供應(yīng)業(yè),該行業(yè)央企發(fā)行綠色債券數(shù)量和規(guī)模占總樣本的80.99%、82.91%。其中,中國長江三峽集團有限公司、國家電力投資集團有限公司發(fā)行綠色債券數(shù)量較多,分別為44只、26只,同時發(fā)行綠色債券規(guī)模較大,分別達1270億元、1202.18億元。從總體上看,央企綠色債券的平均發(fā)行期限為3.08年,低于同期普通綠色債券3.78年的平均發(fā)行期限;平均票面利率為2.95%,由于企業(yè)信用資質(zhì)較高,央企發(fā)行綠色債券具有成本優(yōu)勢,較同期限綠色債券發(fā)行成本低約40bps。

表 1 行業(yè)分布下央企綠色債券發(fā)行數(shù)量、規(guī)模、期限及利率水平

基于97家央企所處的31個行業(yè)2級分類,對標(biāo)行業(yè)分類下所有發(fā)行人企業(yè)性質(zhì)的發(fā)債情況,以及當(dāng)前央企綠色債券的發(fā)債情況,可以看出當(dāng)前發(fā)行綠色債券的央企主要分布在電力、熱力生產(chǎn)和供應(yīng)業(yè),綠色債券發(fā)行的行業(yè)分布有待多元化。結(jié)合央企在電力、熱力生產(chǎn)和供應(yīng)業(yè)、土木工程業(yè)企業(yè)分布較多的特征,以及目前綠色債券在電氣機械和器材制造業(yè)、土木工程業(yè)等行業(yè)有較多的應(yīng)用案例,未來除太陽能利用、風(fēng)力發(fā)電等可再生能源設(shè)施建設(shè)與運營外,央企在運用綠色債券支持城鄉(xiāng)公共交通設(shè)施建設(shè)與運營、綠色建筑等領(lǐng)域仍有進一步拓展的空間。

基于97家央企所處的31個行業(yè)2級分類,對標(biāo)行業(yè)分類下所有發(fā)行人企業(yè)性質(zhì)的發(fā)債情況,以及當(dāng)前央企綠色債券的發(fā)債情況,可以看出當(dāng)前發(fā)行綠色債券的央企主要分布在電力、熱力生產(chǎn)和供應(yīng)業(yè),綠色債券發(fā)行的行業(yè)分布有待多元化。結(jié)合央企在電力、熱力生產(chǎn)和供應(yīng)業(yè)、土木工程業(yè)企業(yè)分布較多的特征,以及目前綠色債券在電氣機械和器材制造業(yè)、土木工程業(yè)等行業(yè)有較多的應(yīng)用案例,未來除太陽能利用、風(fēng)力發(fā)電等可再生能源設(shè)施建設(shè)與運營外,央企在運用綠色債券支持城鄉(xiāng)公共交通設(shè)施建設(shè)與運營、綠色建筑等領(lǐng)域仍有進一步拓展的空間。

三、《關(guān)于支持中央企業(yè)發(fā)行綠色債券的通知》中的重要理念

《關(guān)于支持中央企業(yè)發(fā)行綠色債券的通知》創(chuàng)新提出要加強對央企發(fā)行綠色債券的激勵、鼓勵將ESG因素納入信用風(fēng)險考量、發(fā)揮中央企業(yè)綠色科技創(chuàng)新主體作用,對于提升央企綠色融資便利性、倡導(dǎo)央企可持續(xù)發(fā)展理念、引導(dǎo)央企資金流向“綠色”“高精尖”領(lǐng)域具有積極作用。

一是對央企發(fā)行綠色債券的激勵。激勵機制是綠色金融市場發(fā)展的重要支持,比如在綠色信貸領(lǐng)域,碳減排貨幣政策工具發(fā)揮了關(guān)鍵的作用;綠色債券的激勵機制也一直在探索中。本次《通知》開篇即提出“完善綠色債券融資支持機制”,包括優(yōu)化審核安排、提高融資效率;在通用質(zhì)押式回購業(yè)務(wù)中有條件的適用信用債最高檔折扣系數(shù)等。同時也提到探索包括在管控中央企業(yè)債券占帶息負債比重時將綠色債券按一定比例剔除、在第三方回購業(yè)務(wù)中探索為央企及子公司綠色債券單獨設(shè)立質(zhì)押券籃子等舉措,這些更直接的支持對于提高央企債券發(fā)行動力將產(chǎn)生積極作用。

二是對ESG因素納入信用風(fēng)險考量的鼓勵。《通知》指出鼓勵信用評級機構(gòu)在信用評級過程中,將發(fā)行人的環(huán)境、社會和治理(ESG)因素納入其信用風(fēng)險考量,并在信用評級報告中專項披露。雖然這是鼓勵性舉措,但為了提高債券對投資者的吸引力,發(fā)揮央企的引領(lǐng)作用,預(yù)計在綠色債券發(fā)行中央企ESG信息的披露和評級會得以發(fā)展。2023年國務(wù)院國資委辦公廳發(fā)布了《關(guān)于轉(zhuǎn)發(fā)<央企控股上市公司ESG專項報告編制研究>的通知》,就規(guī)范央企控股上市公司ESG 信息披露等提出相關(guān)引導(dǎo)性規(guī)范,也標(biāo)志著中國本土化ESG體系建設(shè)邁出重要一步,結(jié)合本次《通知》中關(guān)于ESG信息披露的要求,未來不管是包括央企上市企業(yè)在內(nèi)的各央企公司的ESG能力建設(shè),還是中國ESG數(shù)據(jù)市場、評級市場,均將會有進一步的發(fā)展。

三是關(guān)于投向領(lǐng)域方面。除了節(jié)能降碳、環(huán)境保護、資源循環(huán)利用等綠色產(chǎn)業(yè)外,《通知》也特別提到了發(fā)揮中央企業(yè)綠色科技創(chuàng)新主體作用,即募集資金投向綠色領(lǐng)域科技創(chuàng)新項目,以支持綠色低碳關(guān)鍵核心技術(shù)共建突破和推廣應(yīng)用。債券基于其對各類型風(fēng)險和期限的包容性,使得其在支持科技創(chuàng)新方面有較突出的優(yōu)勢,近年來除了快速發(fā)展的綠色債券市場,科創(chuàng)類債券市場發(fā)展也值得關(guān)注,2023年前11個月,我國境內(nèi)外共發(fā)行科技創(chuàng)新公司債券14只,合計規(guī)模約93.4億元;發(fā)行科創(chuàng)票據(jù)17只,合計規(guī)模130.5億元。未來綠色債券與科創(chuàng)類債券市場有融合的機遇與需求,央企的在相關(guān)領(lǐng)域的探索將使得更多資金開始關(guān)注并投入綠色技術(shù),進而支持綠色產(chǎn)業(yè)發(fā)展,對于我國科創(chuàng)動力的提升有積極作用。

四、支持綠色債券市場高質(zhì)量發(fā)展的建議

在頂層設(shè)計端,為提升央企發(fā)債管理方式與我國債券市場快速變革下的適配性,活躍資本市場并形成綠色低碳核心競爭優(yōu)勢,制度建設(shè)仍需在兩方面發(fā)力。一是加大對綠色債券融資的政策引導(dǎo)力度,這也是本次《通知》中提出的重要內(nèi)容。此外,引導(dǎo)配套綠色債券的典型融資模式和優(yōu)質(zhì)綠色項目庫,并將減污類、降碳類、增效類指標(biāo)納入綠色債券發(fā)行的激勵約束,也是提升綠色債券投放效率的制度優(yōu)化方向;二是加強市場透明度建設(shè),加快落實《通知》中關(guān)于建立信息共享機制的要求,同時在此基礎(chǔ)之上,優(yōu)化制度建設(shè)對債券發(fā)行“分步驟”“分流程”的差異化監(jiān)管,對發(fā)行前、發(fā)行中、發(fā)行后的融資及資金使用情況進行動態(tài)管理與報告,有助于落實央企融資的風(fēng)險防范,保障綠色投融資與企業(yè)財務(wù)杠桿管理目標(biāo)相協(xié)同。

在中央企業(yè)端,活躍綠色債券市場方面仍有較大空間。包括推動綠色資金流向新能源、清潔能源、生態(tài)環(huán)保等重點領(lǐng)域,同時通過設(shè)立綠色發(fā)展基金、低碳基金發(fā)行綠色債券,或通過外部增信等方式支持子公司發(fā)行綠色債券,提升央企在綠色債券市場中的參與度與活躍度。此外在探索“科創(chuàng)”“轉(zhuǎn)型”“碳資產(chǎn)”“綠色領(lǐng)域基礎(chǔ)設(shè)施REITs”等新標(biāo)簽與新模式中也有進一步發(fā)揮作用的空間,豐富綠色債券與轉(zhuǎn)型債券產(chǎn)品供給,驅(qū)動我國產(chǎn)業(yè)技術(shù)戰(zhàn)略升級。

在證券市場端,證券交易所與證券機構(gòu)應(yīng)著力提升綠色債券融資服務(wù)質(zhì)效。一是要發(fā)揮“潤滑劑”作用,發(fā)揮市場組織功能,加大綠色投資咨詢、綠色資產(chǎn)保薦與承銷等綠色債券業(yè)務(wù)及產(chǎn)品的推介力度,推進市場綠色投資理念。二是要發(fā)揮“大買方”作用,以綠色指數(shù)為基礎(chǔ)開發(fā)公募基金等綠色金融產(chǎn)品,加強機構(gòu)間合作并拓寬“基金+債券”“保險+債券”等融資模式,降低債券市場綠色融資風(fēng)險與融資成本。

作者任玉潔系中財大綠金院綠色金融研究中心主任;傅奕蕾系中財大綠金院研究員

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP