每日經(jīng)濟新聞 2024-01-05 09:11:40

1.煤炭板塊基本面來看,供給端的的相對剛性緩解了因產(chǎn)能快速釋放帶來的煤價暴跌風險;雖然長協(xié)定價體系下,煤價難以出現(xiàn)之前大漲行情,但產(chǎn)量隨煤價自發(fā)調(diào)節(jié)的機制有助于減少煤價大幅波動的風險,現(xiàn)貨價若下跌至長協(xié)價附近可能會有一定支撐,煤價中樞下行相對有底。此外優(yōu)質(zhì)的上游資源企業(yè)具有“高股息+高分紅”特性,也使得板塊具備一定的投資價值。

2.石油板塊基本面看,供給端,碳中和背景下,全球上游石油公司資本開支呈下降趨勢,未完井、活躍石油鉆機數(shù)下降,近期新增產(chǎn)量有限,為原油價格帶來一定支撐。從OPEC會議結(jié)果來看,主要產(chǎn)油國傾向于加大減產(chǎn)力度以應對油價回調(diào)壓力,近年OPEC+多次執(zhí)行減產(chǎn)協(xié)議,執(zhí)行情況良好。總體油價中樞依然有望高位震蕩。

3.成長科技板塊繼續(xù)調(diào)整,醫(yī)藥、芯片、計算機、新能源等板塊跌幅居前,受此拖累,科創(chuàng)板100ETF(588120)下跌1.17%。經(jīng)歷了開年連續(xù)3日的調(diào)整之后,科創(chuàng)板100ETF已經(jīng)回吐了年末反彈的漲幅。短期來看,醫(yī)藥、芯片、新能源等行業(yè)的基本面可能均已臨近階段性的趨勢底部,有望支撐科創(chuàng)板100獲得超額收益。

每經(jīng)編輯 肖芮冬

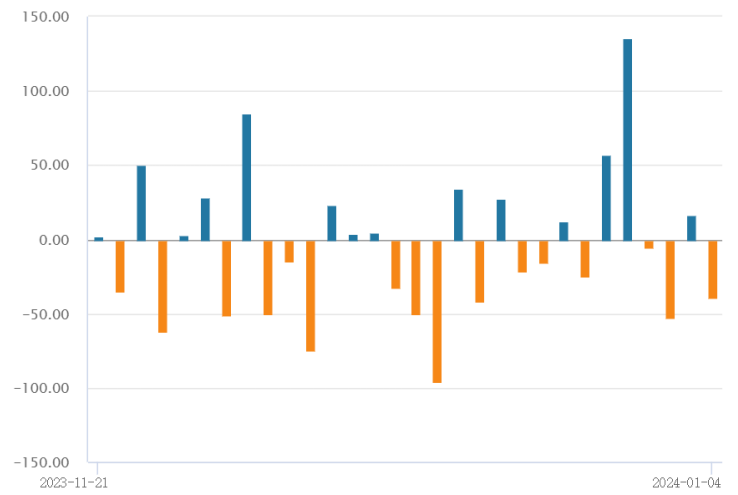

1月4日大盤早間單邊下挫,尾盤跌幅收窄,上證指數(shù)跌0.43%報2954.35點,深證成指跌1.24%,創(chuàng)業(yè)板指跌1.8%。量能方面,A股全天僅成交6902.4億元,環(huán)比繼續(xù)萎縮;北向資金凈賣出39.37億元。盤面上,煤炭、石化等紅利防御類表現(xiàn)較好。

數(shù)據(jù)來源:WIND

海外方面,北京時間周四凌晨,美聯(lián)儲公布聯(lián)邦公開市場委員會(FOMC)政策會議紀要,美聯(lián)儲主席鮑威爾表示,歷史性的貨幣政策緊縮可能已經(jīng)結(jié)束,降息的時機是下一個問題。不過有關降息的討論處于初級階段,會議紀要沒有說明何時可能開始降息。同時一些官員依然認為需將利率維持在目前水平更長時間。

總體來看,市場認為本次會議紀要是對前段時間“鴿聲”的一定遏制,海外市場道指、納指、標普500指數(shù)均出現(xiàn)下跌,可能對1月4日A股的風險偏好也有一定壓制。

煤炭板塊1月4日逆市飄紅,煤炭ETF(515220)上漲0.95%。實現(xiàn)四連陽。

數(shù)據(jù)來源:WIND

2023年煤炭板塊表現(xiàn)相對來說依舊亮眼,2023年中證煤炭指數(shù)(399998.SZ)漲幅為3.25%,同期滬深300漲幅為-11.38%,跑贏滬深300指數(shù)14.63%;煤炭ETF(515220)二級市場漲幅約11%(以上數(shù)據(jù)來源為WIND,統(tǒng)計區(qū)間為2023/1/1-2023/12/31),大幅跑贏基準指數(shù)。

但2023年煤炭板塊基本面其實較為慘淡,受進口煤超預期(歐洲“超賣”、印尼出口超預期)、國內(nèi)需求修復不及預期的影響,煤價中樞出現(xiàn)下移,煤企盈利普遍下滑。2023年10月以來,煤炭板塊走勢與煤價走勢的背離主要或由于,一方面,淡季煤價雖然下移但底部高于市場預期,一定程度上體現(xiàn)出煤價中樞下移已逐漸為市場所接受;另一方面,煤炭板塊高股息、高分紅的價值正逐漸被市場認可。

展望2024,供給端的相對剛性緩解了因產(chǎn)能快速釋放帶來的煤價下跌風險;雖然長協(xié)定價體系下,煤價難以出現(xiàn)之前大漲行情,但產(chǎn)量隨煤價自發(fā)調(diào)節(jié)的機制有助于減少煤價大幅波動的風險,現(xiàn)貨價若下跌至長協(xié)價附近可能會有一定支撐,煤價中樞下行相對有底。

此外優(yōu)質(zhì)的上游資源企業(yè)具有“高股息+高分紅”特性,也使得板塊具備一定的投資價值。中證煤炭指數(shù)過去12個月股息率超8%,遠高于其他紅利類指數(shù)。疊加順周期帶來的價格彈性,煤炭板塊具有攻守兼?zhèn)涞奶攸c,有望享受景氣向上行情。可繼續(xù)關注煤炭ETF(515220),但需警惕內(nèi)需偏弱引發(fā)的調(diào)整波動風險。

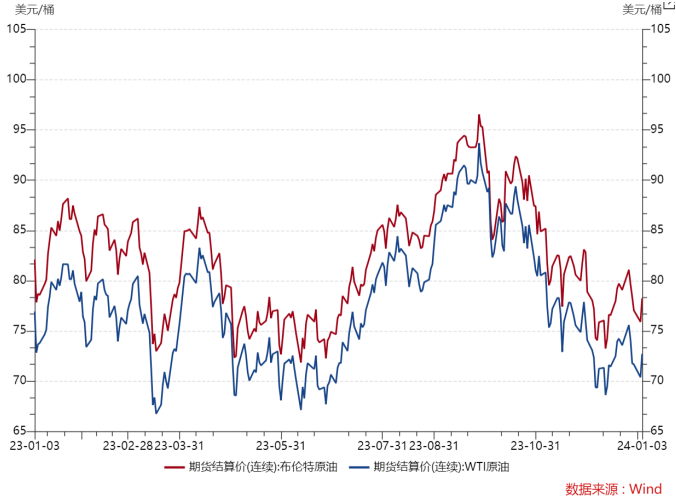

石油ETF(561360)1月4日也逆市飄紅,上漲0.6%。近期隨著美債收益率回調(diào),疊加紅海事件有一定升級,國際原油價格逐漸開始觸底回暖。

數(shù)據(jù)來源:WIND

后市來看,供給端,碳中和背景下,全球上游石油公司資本開支呈下降趨勢,未完井、活躍石油鉆機數(shù)下降,近期新增產(chǎn)量有限,為原油價格帶來一定支撐。同時美國頁巖油戰(zhàn)略庫存位于歷史低位,短期難以釋放大量庫存。

從OPEC會議結(jié)果來看,主要產(chǎn)油國傾向于加大減產(chǎn)力度以應對油價回調(diào)壓力。對于OPEC+主要產(chǎn)油國,大部分政府財政收入依賴石油開采和出口的稅收,因此OPEC+為了維持財政收支平衡,不會放任供應導致油價大幅下跌,近年OPEC+多次執(zhí)行減產(chǎn)協(xié)議,執(zhí)行情況良好。總體油價中樞依然有望高位震蕩。

對我國來說,我國原油、天然氣進口對外依存度較高,能源安全價值不斷凸顯。近年一系列能源政策多次提及“能源安全”,積極鼓勵國內(nèi)石油企業(yè)不斷加大勘探開發(fā)力度,推動原油儲量回升。

此外石油行業(yè)國央企占比較多,有望持續(xù)受益于中國特色估值體系建設和國企改革帶來的經(jīng)營效率提升,對比海外龍頭,估值可能存在一定的上升空間。高股息也使得石油板塊具備較好的投資價值,根據(jù)WIND數(shù)據(jù),截至2024/1/3,中證油氣產(chǎn)業(yè)指數(shù)(H30198.CSI)近12個月的股息率高達4.26%,感興趣的小伙伴可適當關注石油ETF(561360)。

周期上漲,成長科技板塊1月4日繼續(xù)調(diào)整,醫(yī)藥、芯片、計算機、新能源等板塊1月4日再次跌幅居前,受此拖累,科創(chuàng)板100ETF(588120)1月4日也下跌1.17%。

數(shù)據(jù)來源:WIND

經(jīng)歷了開年連續(xù)3日的調(diào)整之后,科創(chuàng)板100ETF已經(jīng)回吐了年末反彈的漲幅。展望后市,天風證券認為,短期來看醫(yī)藥、芯片、新能源等行業(yè)的基本面可能均已臨近階段性的趨勢底部,有望支撐科創(chuàng)板100獲得超額收益。

具體先來看芯片行業(yè),行業(yè)基本面有諸多利多因素。首先產(chǎn)業(yè)周期正處于新一輪的景氣上行周期中,庫存周期或已消化過半;其次去年底華為等終端大廠陸續(xù)發(fā)布新品推動市場情緒回暖,此外當前全球AI產(chǎn)業(yè)化的進展亦驅(qū)動半導體產(chǎn)業(yè)持續(xù)向好。

再來看醫(yī)藥行業(yè),盈利和庫存下行時間已較長,海外緊縮周期接近頂部,全球GLP-1小分子相關管線陸續(xù)進入臨床中后期,催化創(chuàng)新藥產(chǎn)業(yè)鏈熱度提升。醫(yī)藥行業(yè)經(jīng)過反腐在發(fā)展質(zhì)量層面凈化了商業(yè)環(huán)境,奠定了長期高質(zhì)量發(fā)展的基礎,而且醫(yī)藥板塊無論是從調(diào)整的時長還是調(diào)整的幅度來看都較為充分,當前醫(yī)藥板塊的賠率較高。

最后再來關注一下新能源板塊,鋰電方面中游的盈利和庫存的下行周期已接近兩年,電車銷量同比仍維持正增長,環(huán)比也有所回暖,后續(xù)供需兩端或均有改善預期,板塊大概率處于中期磨底階段。

整體來看,在當前市場經(jīng)濟發(fā)展結(jié)構(gòu)轉(zhuǎn)型的背景下,科創(chuàng)板100ETF(588120)有望成為把握科技領域投資機遇的重要抓手。而且科創(chuàng)板100的行業(yè)成分集中度較低,行業(yè)覆蓋醫(yī)藥、芯片、機械、新能源等,行業(yè)分布較為均衡,不易受到單一周期的影響,或更容易受到均衡配置型資金的青睞。后續(xù)可繼續(xù)關注科創(chuàng)板100ETF(588120)。

封面圖片來源:視覺中國-VCG111405354599

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP